Comment les émetteurs de stablecoins s'adaptent-ils aux changements de taux directeurs de la Fed ?

Les émetteurs de stablecoin centralisés américains sont aujourd'hui extrêmement dépendants des bons du Trésor américains, eux-mêmes évoluant au gré des changements de taux de la Réserve fédérale des États-Unis (Fed). À travers ce dossier, nous vous proposons de comprendre les impacts du changement de taux récent de la Fed sur les principaux émetteurs de stablecoins, et comment ces derniers comptent s'adapter.

Les taux directeurs : qu'est-ce que c'est ?

Les taux directeurs de la Fed (Réserve fédérale des États-Unis) sont les taux d'intérêt fixés par la banque centrale américaine visant à réguler la politique monétaire. Ces taux influencent directement le coût du crédit et le niveau de la liquidité dans l'économie.

Il existe plusieurs taux directeurs, mais les plus importants sont le Federals Funds Rate (taux des fonds fédéraux), le Discount Rate (taux d'escompte) et l'Interest on Excess Reserves (IOER).

Le plus important est le premier, le Federals Funds Rate. Il définit le taux auquel les banques commerciales se prêtent mutuellement à court terme afin de maintenir leurs réserves. La Fed cible une fourchette pour ce taux et l'ajuste en fonction des objectifs de croissance économique et d'inflation.

- Si la Fed veut stimuler l'économie, elle abaisse ce taux, rendant l'argent moins cher et encourageant les emprunts ;

- Si elle veut freiner l'inflation, elle augmente ce taux pour rendre l'emprunt plus coûteux et ralentir la demande.

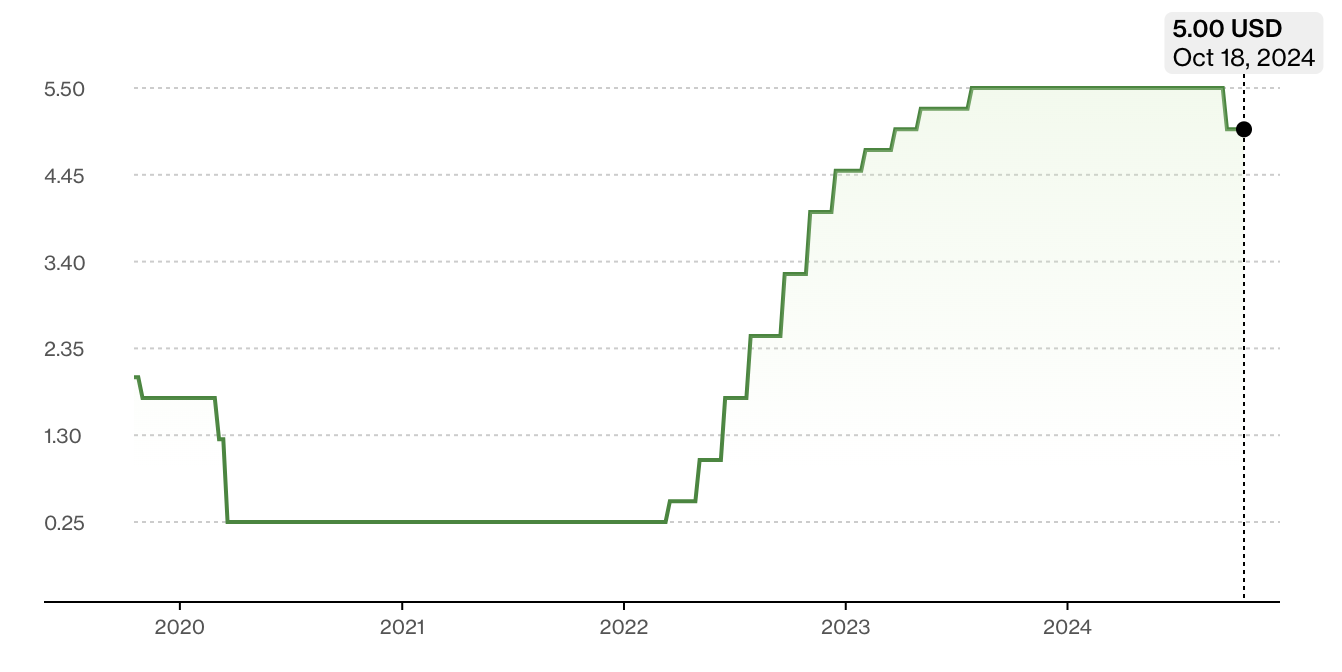

Lors de la réunion du 18 septembre 2024, la Réserve fédérale américaine a décidé de réduire son taux directeur de 50 points de base, faisant passer le taux cible des fonds fédéraux dans une fourchette de 4,75 % à 5 %. Il s'agissait là de la première baisse de taux de la FED depuis mars 2020, ce qui avait d'ailleurs fait réagir positivement l'ensemble du marché crypto.

Évolution du taux directeur de la FED sur 5 ans (Bloomberg)

À travers ce dossier, nous allons essayer de comprendre pourquoi les émetteurs de stablecoins centralisés sont particulièrement concernés par cette baisse des taux de la FED, et comment ils peuvent y faire face.

🔍 Retrouvez notre dossier pour bien comprendre ce que sont les stablecoins

Pourquoi les bons du Trésor américain sont-ils impactés par les changements de taux de la FED ?

Un bon du Trésor est un titre de créance émis par l’État pour obtenir des financements à court terme, généralement pour des périodes allant de quelques semaines à un an. Il constitue une forme d’obligation à court terme qui permet à l'État de couvrir ses besoins de trésorerie ou de refinancer une partie de sa dette.

En France, l'Agence France Trésor est l'entité responsable de la gestion de la dette publique et de l’émission des bons du Trésor. Aux États-Unis, cette fonction est assurée par le département du Trésor américain, qui émet des Treasury Bills (T-Bills). Ces titres sont proposés aux investisseurs à travers des adjudications régulières.

Les bons du Trésor sont souvent considérés comme les investissements les plus sûrs en raison de la solidité financière des États émetteurs, en particulier ceux des pays développés. Dans ce cadre, ils sont fréquemment qualifiés de placements sans risque, car la probabilité de défaut de paiement de ces gouvernements est extrêmement faible.

Les T-Bills sont des instruments généralement acquis à court terme, pour une durée de quelques semaines à un an. Bien que des bons du Trésor américain existent à plus long terme (jusqu'à 30 ans - Treasury Bonds), ces derniers constituent un investissement plus risqué puisqu'ils immobilisent les fonds plus longtemps et n'offrent donc pas une liquidité immédiate.

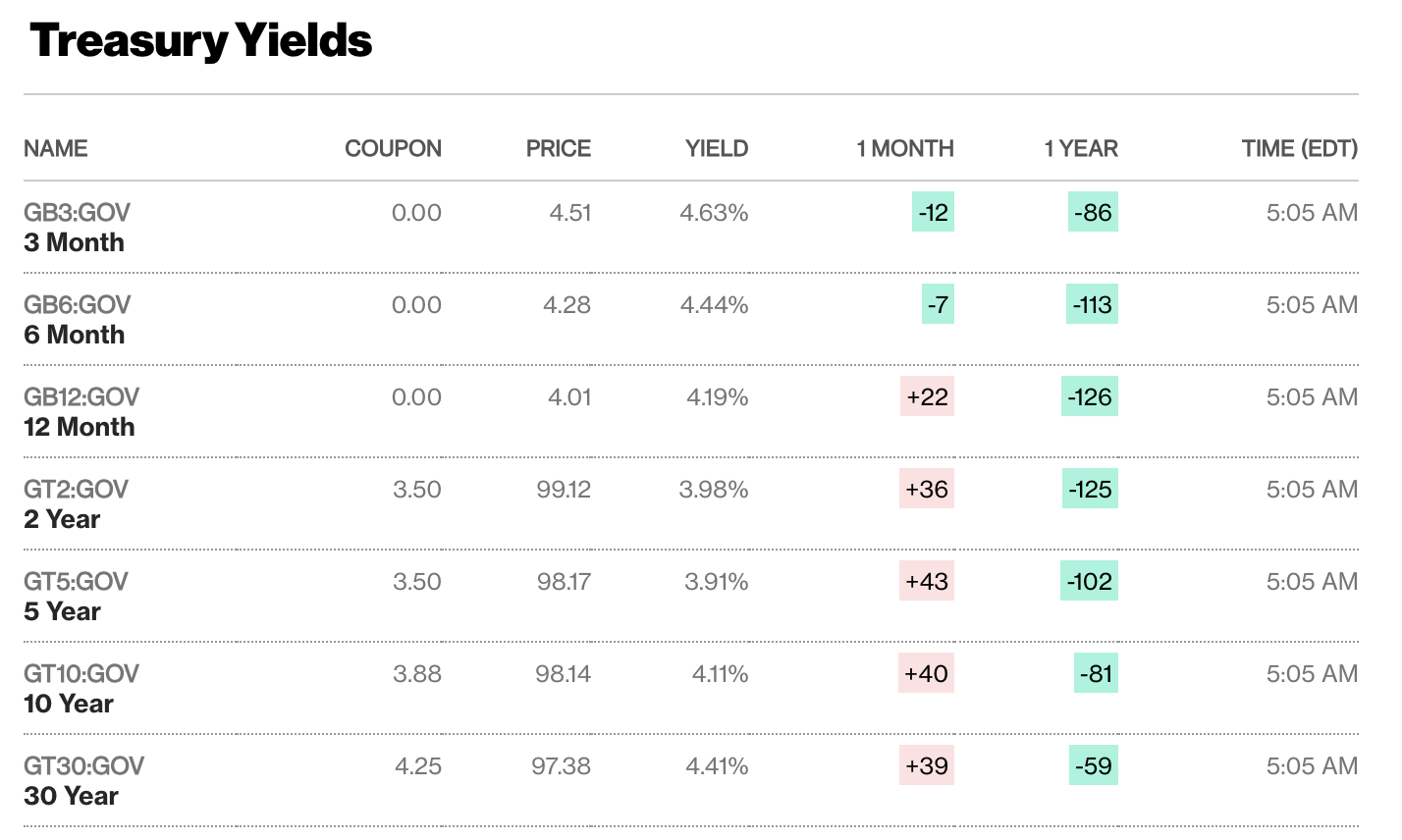

Rendements des différents bons du Trésor américain (à date du 18 octobre 2024 - Bloomberg)

Comme ils sont très sensibles aux variations des taux d'intérêt à court terme, toute modification des taux directeurs de la Fed (notamment le taux des fonds fédéraux) affecte immédiatement leur rendement.

C'est pourquoi, lorsque la FED baisse ses taux, les entreprises ayant investi dans les T-bills pour se constituer une trésorerie avec rendements peuvent être ramenés à réviser leur stratégie, les revenus générés par les intérêts de ces titres baissant également.

Et s'il y a bien des entreprises concernées, ce sont les émetteurs de stablecoins centralisés américains.

Recevez jusqu'à 500 $ en bonus en déposant des fonds sur eToroPourquoi les émetteurs de stablecoins sont-ils particulièrement concernés par les changements de taux de la FED ?

Les émetteurs de stablecoins centralisés doivent, pour assurer leur cryptomonnaie, détenir au moins l'équivalent de la supply en circulation de cette dernière dans leurs réserves.

Par exemple, un émetteur de stablecoin qui prétendrait lancer un actif capitalisé à 20 millions de dollars devra prouver qu'il détient l'équivalent de cette somme. Ce faisant, les investisseurs et les autorités sont en mesure de vérifier que le stablecoin n'est pas collatéralisé par du vent.

Et plutôt que de détenir des fonds à 100 % en cash, la quasi-totalité des émetteurs de stablecoins centralisés américains ont fait le choix de baser leur trésorerie sur les T-bills. Comme nous le développions plus tôt, les bons du Trésor américain à court terme possèdent de nombreux avantages, notamment :

- Sécurité : les T-Bills sont considérés comme l'un des actifs les plus sûrs au monde car ils sont soutenus par le gouvernement des États-Unis. En investissant dans ces instruments, les émetteurs de stablecoins peuvent théoriquement protéger leurs réserves contre les risques de défaut de paiement ;

- Liquidité : Les bons du Trésor américain sont également des instruments très liquides, ce qui signifie qu'ils peuvent être facilement vendus ou échangés sur les marchés financiers sans affecter leur prix de manière significative. Cette liquidité est essentielle pour les émetteurs de stablecoins, car ils doivent être capables de répondre rapidement à des demandes de rachat importantes lorsque les utilisateurs souhaitent convertir leurs tokens en monnaie fiduciaire ;

- Conformité : Les émetteurs de stablecoins centralisés, en particulier ceux basés aux États-Unis, sont de plus en plus surveillés par les régulateurs. Investir dans des actifs sûrs et réglementés comme les T-Bills permet à ces entreprises de montrer qu'elles respectent des pratiques prudentes de gestion des réserves.

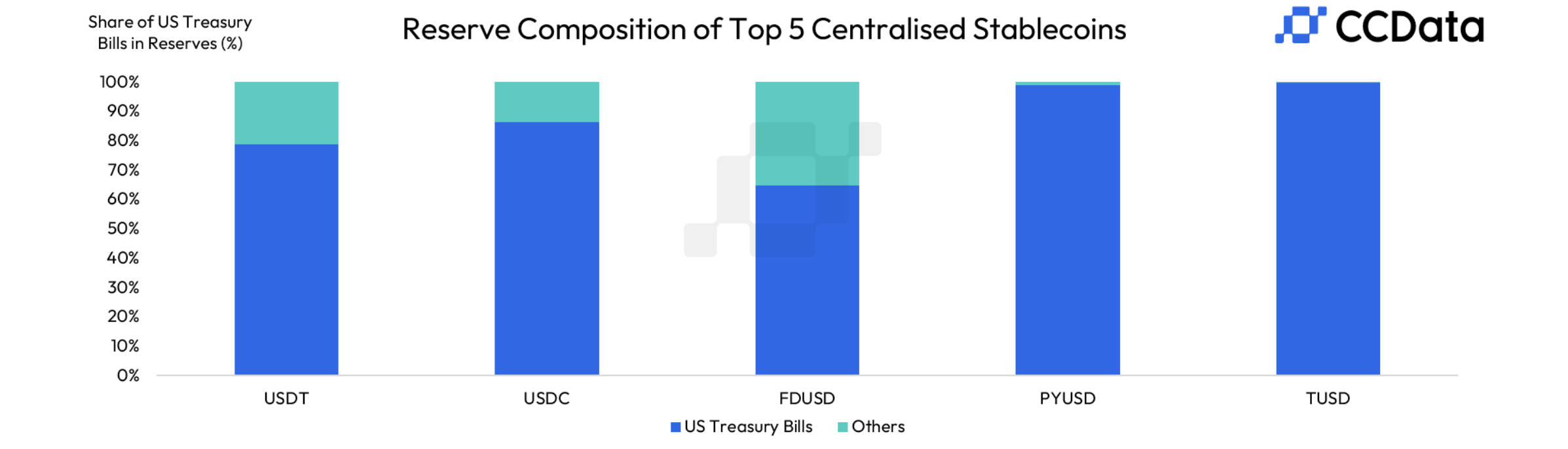

Toutes ces raisons font qu'aujourd'hui, les réserves des principaux émetteurs américains de stablecoins centralisés sont essentiellement constituées de T-bills, pour ne pas dire totalement :

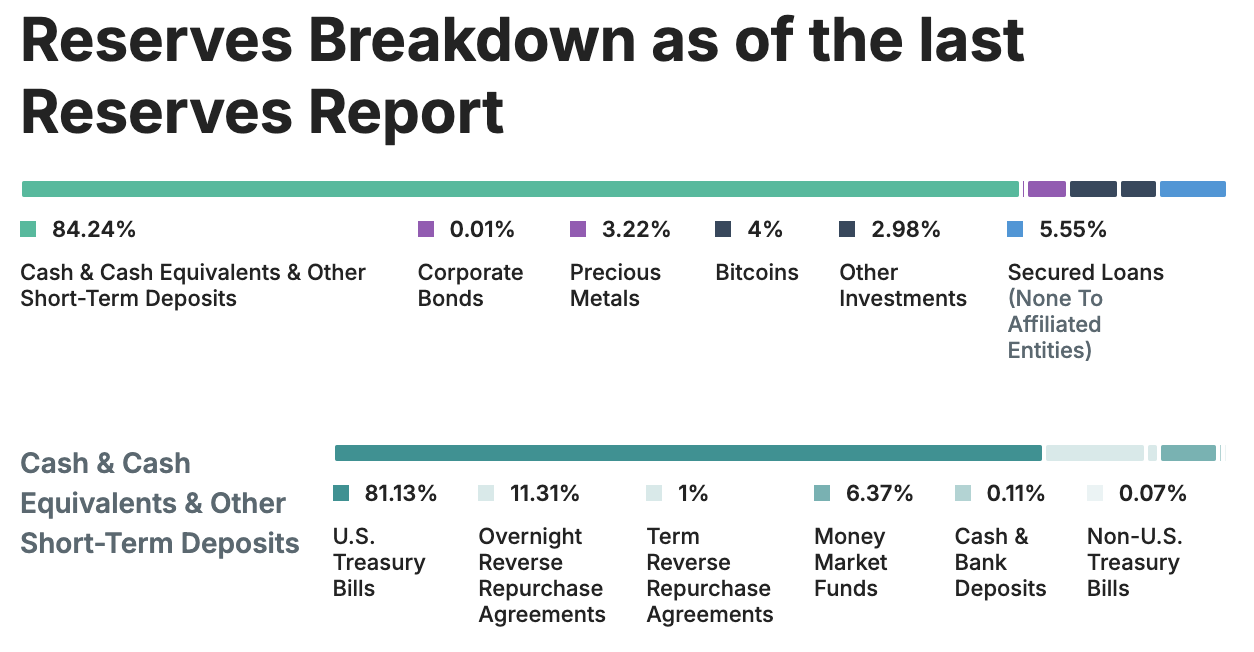

Composition des réserves des 5 principaux émetteurs de stablecoins centralisés

Penchons-nous par exemple sur Tether, la société émettrice de l'USDT, de très loin le stablecoin le plus capitalisé du marché des cryptomonnaies. Selon son dernier rapport en date du 30 juin 2024, ses réserves sont constituées à plus de 68 % de bons du Trésor américain.

Rapport de réserves détaillé de Tether - Juin 2024

On aperçoit que les réserves de Tether sont également constituées d'overnight repos, une méthode lui permettant de générer des revenus de manière sécurisée auprès d'institutions financières, ou encore dans les fonds du marché monétaire.

On remarque également des investissements dans les métaux précieux et dans le Bitcoin, ce dernier constituant désormais 4 % des réserves totales de Tether, soit plus de 5,1 milliards de dollars.

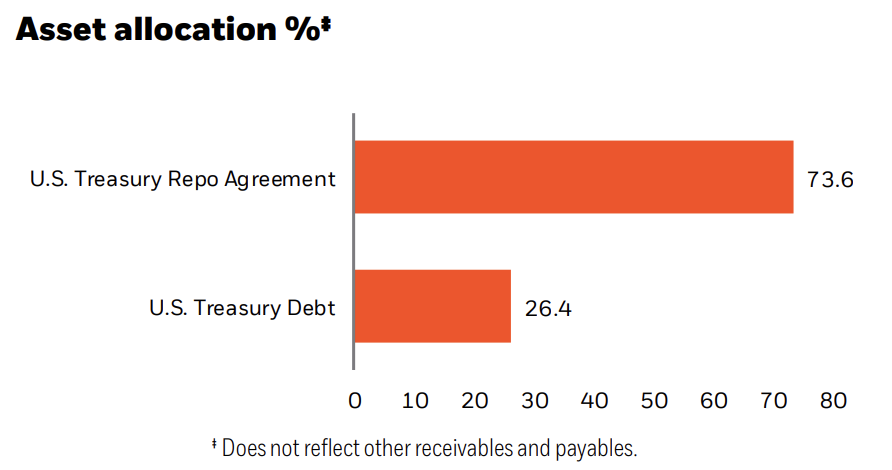

Concernant Circle, son principal concurrent qui émet l'USDC, 73,6 % des réserves de son Circle Reserve Fund (USDXX), géré par BlackRock, sont en accords de pension livrée sur des bons du Trésor (U.S. Treasury Repo Agreements).

Cela implique que Circle utilise des repos, qui sont des prêts à très court terme pour lesquels les bons du Trésor servent de collatéral. Ces instruments permettent à Circle de disposer de liquidités immédiates tout en ayant un actif sécurisé (les bons du Trésor) en garantie. Le reste du Circle Reserve Fund est constitué en bons du Trésor américains purs.

Composition du Circle Reserve Fund (USDXX) - Octobre 2024

En parallèle, Circle détient un peu moins de 4 milliards de dollars en cash hébergé au sein d'institutions financières.

En somme, les réserves des 5 principaux stablecoins centralisés comptent pour presque 125 milliards de dollars de bons du Trésor américain, lesquels composent plus de 80 % de leurs réserves. Et les bons du Trésor sont une stratégie qui paye : en août 2024, Tether annoncait un profit net de 5,2 milliards de dollars pour le premier semestre de l'année, soit, à un milliard de dollars près, la totalité de ses profits net sur l'année 2023.

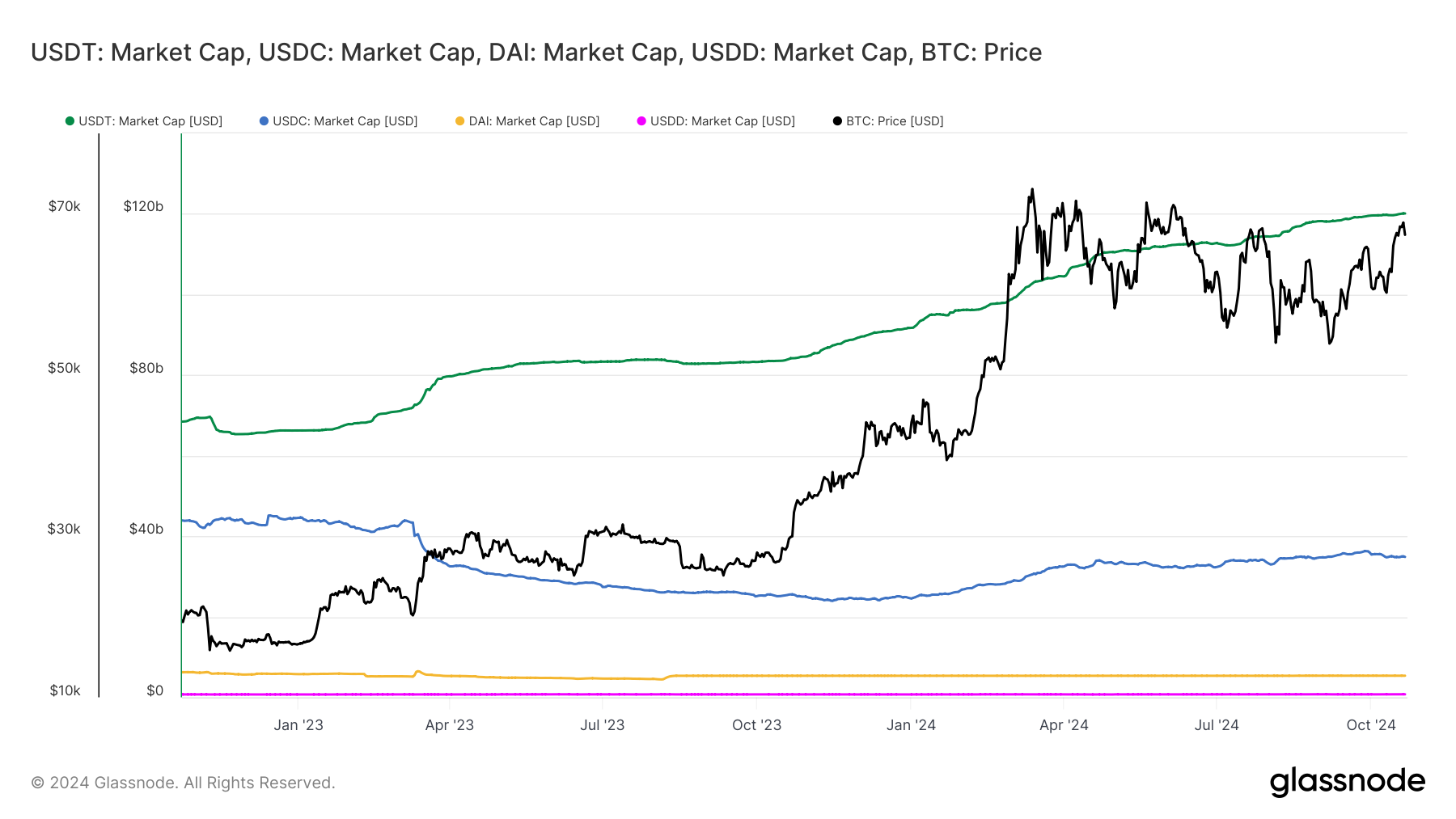

Paolo Ardoino, porte-parole historique de Tether et PDG de l'entreprise depuis octobre 2023, annonçait à cette occasion que cette dernière comptait bien encore investir davantage dans les T-bills, profitant de la hausse sans fin de la capitalisation boursière de l'USDT, laquelle approche aujourd'hui des 120 milliards de dollars. Investir davantage dans les T-bills, donc, alors que la société émettrice d' USDT détient davantage de dette américaine que des pays comme les Émirats arabes unis, l'Australie ou l'Allemagne.

Évolution de la capitalisation boursière des principaux stablecoins sur 2 ans, avec l'USDT de Tether en vert

Vous l'aurez compris, les bons du Trésor américain sont donc, de loin, la forme de trésorerie la plus appréciée des émetteurs de stablecoins centralisés.

C'est précisément pourquoi la baisse des taux de la FED les concernent particulièrement : une baisse de seulement 50 points de base va conduire à une perte de 625 millions de dollars des revenus sous forme d'intérêts annuels, selon un calcul de CCData.

Et ce, seulement pour les émetteurs des 5 stablecoins que nous avons vu : l'USDT, l'USDC, le FDUSD de First Digital Labs, le PYUSD de PayPal et le TUSD de Techteryx.

Et cette somme pourra à nouveau être soustraite aux revenus des émetteurs de ces stablecoins centralisés pour chaque nouvelle baisse de taux équivalente décidée par la FED.

Trade Republic : acheter des cryptos et des actions en 5 minutesComment les émetteurs de stablecoins font-ils face à la baisse de taux de la FED ?

Vous l'aurez compris, les principaux émetteurs de stablecoins centralisés sont - actuellement - grandement dépendants de leurs bons du Trésor pour générer des revenus sur leur réserve et donc, mécaniquement, faire croître leur société.

Nous allons étudier ici le positionnement de Tether et celui de Circle, les 2 principaux émetteurs de stablecoins au monde, vis-à-vis de la baisse des taux de la Fed et de, peut-être, celles à venir.

Tether : discret sur ses réserves, mais pas sur ses investissements

S'il y en a bien un qui a compris qu'il fallait prévoir une baisse de taux de la Fed, c'est le géant Tether. Le 12 juin dernier, Paolo Ardoino annonçait que la société aller débourser plus de 1 milliard de dollars dans le secteur des nouvelles technologies en l'espace de 12 mois seulement.

Une annonce colossale, qui confirme un peu plus les moyens sans commune mesure dont dispose l'émetteur de l'USDT, mais qui vient surtout confirmer sa volonté de diversifier ses activités, un chantier engagé de manière discrète depuis quelques années au sein des marchés émergents, de l'intelligence artificielle et de la biotechnologie (au sein de BlackRock Neurotech, entre autres, chez qui l'entreprise est désormais actionnaire majoritaire).

Une diversification qui a conduit à une réorganisation. Au mois d'avril 2024, l'émetteur du stablecoin le plus capitalisé au monde annonçait se diviser en 4 branches distinctes :

- Tether Finance, la branche chargée de gérer l'USDT ;

- Tether Power, qui se chargera des investissements de la firme dans le secteur du minage de Bitcoin ;

- Tether Data, qui gérera les investissements dans les investissements stratégiques ;

- Tether Edu, chargée de mener diverses initiatives à visées éducatives.

Paolo Ardoino, le PDG de Tether

Au mois de septembre dernier, Tether créait la surprise en dévoilant un investissement pour le moins surprenant. La société venait d'acquérir 10 % du capital d'Adecoagro, qui n'est d'autre que le principal producteur de lait en Argentine, et l'un des plus grands producteurs de riz du pays. Ce dernier possède également près de 170 000 hectares de cultures de canne à sucre qu'il exploite pour la production de sucre raffiné et d'éthanol.

Et si, finalement, ces différents investissements suivaient finalement une certaine logique ? À cette époque, un porte-parole de Tether avait en tout cas affirmé que la firme comptait sur les valeurs refuges et les rendements à long terme :

Tether considère la terre comme une classe d'actifs cruciale, complétant ses investissements existants dans le Bitcoin et l'or. La terre est intrinsèquement rare, offre un rendement à long terme et a historiquement servi de refuge pendant les périodes d'instabilité géopolitique. Nous pensons qu’investir dans la terre, l’agriculture et les entreprises connexes est essentiel à notre cheminement vers la création de valeur pour l’humanité grâce au développement durable.

Parmi les divers investissements de la firme se trouve également l'industrie du minage de Bitcoin. Au mois d'août 2023, Paolo Ardoino dévoilait à ce titre une photographie de l'un des premiers centres de minage de BTC de la firme :

One of #Tether energy production and #Bitcoin mining sites coming along well. pic.twitter.com/6Z8o6A5OaE

— Paolo Ardoino 🤖 (@paoloardoino) August 24, 2023

Mais l'actualité récente pourrait laisser imaginer que Tether se projette davantage dans le secteur de l'IA que dans celui du minage de Bitcoin, notamment en raison de la hausse du hashrate combinée à une baisse des récompenses versées aux mineurs en raison du dernier halving.

Effectivement, la société basée à Francfort Northern Data Group - dont Tether est actionnaire majoritaire - envisagerait de vendre Peak Mining, sa branche dédiée au minage de BTC, pour davantage se concentrer sur l'IA. « Cette éventuelle vente de Peak Mining permettrait de repositionner Northern Data comme une entreprise dédiée exclusivement aux solutions d'intelligence artificielle, comprenant la plus grande plateforme européenne de cloud pour l'IA générative, » indiquait d'ailleurs le communiqué de la société.

Bien que le fondateur de Northern Data Group ait indiqué à ce moment-là que la firme restait « convaincue du potentiel de la technologie blockchain », l'IA semble en tout cas plus prometteuse. D'ailleurs, les trimestres de croissance successifs pour Northern Data l'ont été en grande partie grâce à l'intelligence artificielle, un secteur en pleine expansion. En tout cas, Tether ne délaisse pas totalement son activité de mining et conserve ses sites dédiés au Salvador et en Uruguay.

⛏️ Lancez-vous dans le minage de cryptomonnaies avec Feel Mining

Au mois de mai 2023, Tether annonçait qu'elle allait procéder à des achats mensuels de Bitcoin afin de diversifier ses réserves. Toutefois, selon les données d'Arkham Intelligence, les portefeuilles associés à Tether n'ont pas reçu d'inflow en BTC depuis le 31 mars 2024.

Derniers inflows de Bitcoin sur les différents wallets identifiés comme appartenant à Tether

Bien qu'il soit possible que les wallets de la firme ne soient pas tous publics ou identifiés, le nombre de BTC détenus par Tether selon Arkham Intelligence correspond à son dernier rapport de transparence effectué par BDO en date du mois de juin, ce qui laisse donc bel et bien penser qu'aucun achat n'a eu lieu depuis lors. Pour autant, il convient de souligner que la firme n'a pas non plus vendu de BTC.

Tether génère également des revenus via les frais inhérents à son stablecoin phare, l'USDT. Des revenus équivalents à 400 millions de dollars sur le seul mois de septembre selon Token Terminal, et qui poursuivent une croissance mensuelle importante.

ICYMI: @Tether_to has grown its market share from 55% to 75% over the past 2 years.

1) Tether's USDT supply is $118 billion

2) Tether's market share is 75%

3) Tether has made (an estimated) $400 million in revenue in the past 30 days pic.twitter.com/IFxXGY0UYg— Token Terminal 📊 (@tokenterminal) September 16, 2024

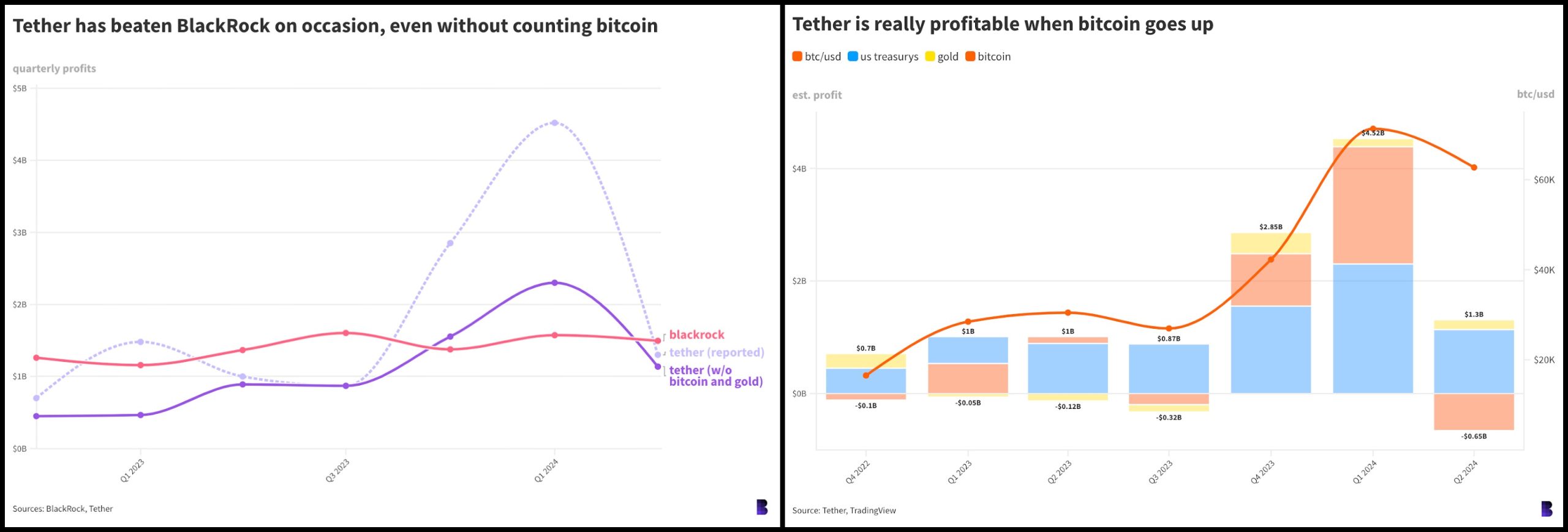

En se basant sur le rapport du 2e trimestre de Tether, la firme annonçait un profit record net de 5,2 milliards de dollars pour le seul premier semestre de l'année 2024, soit 867 millions de dollars par mois, ou encore 29 millions de dollars par jour. Considérant que Tether dénombre environ 100 employés, le géant a un profit d'environ 124 millions de dollars par employé, ce qui en fait l'une des entreprises les plus lucratives au monde… si ce n'est la plus lucrative.

Effectivement, Tether a momentanément généré plus de profits que le géant BlackRock. Et ce, même sans prendre les Bitcoins qu'elle détient en compte (en grande partie grâce aux T-bills).

Profits détaillés de Tether

En somme, une grande partie des revenus de Tether provient des bons du Trésor américain. C'est pourquoi la société a décidé d'investir massivement dans des secteurs qu'elle considère rentables ou avec un avenir, tels que l'intelligence artificielle, la biotechnologie ou encore le milieu agricole.

Nous apprenions récemment que Tether envisageait par ailleurs d’octroyer des prêts aux entreprises de négoce de matières premières afin d'investir ses milliards de dollars de bénéfices, une initiative susceptible de bouleverser un secteur habituellement tributaire des banques pour l'accès au crédit. Selon certaines informations, le géant américain discutait par ailleurs avec des négociants sur « la manière dont l'USDT pourrait être utilisé dans des échanges de matières premières plus traditionnels ».

Et cela pourrait ne pas s'arrêter là : dernièrement, Bloomberg révélait que Tether Data, le bras d'investissement de l'entreprise, « évaluait des centaines de propositions chaque mois ».

Faites fructifier votre capital en 15 minutes par jour grâce aux analyses et stratégies quotidiennes de nos expertsCircle, plus flou sur ses intentions

Circle, l'émetteur du 2e stablecoin le plus capitalisé du marché crypto, compte poser ses pions autrement. La firme souhaite générer davantage de revenus grâce à ses services, et non pas via des investissements annexes comme cela est le cas de Tether.

Circle is eyeing bigger fee-based revenues, as it aims for an IPO.

If successful, that will lessen its dependence on interest income as Fed moves to cut rates. 1/https://t.co/lphh1ezIfg

— Yueqi Yang (@Yueqi_Yang) August 2, 2024

Dans une interview accordée à The Information au mois d'août dernier, Jeremy Allaire, le PDG de Circle, confiait que sa société souhaitait se positionner comme fournisseur d'infrastructures telles que des wallets, des modèles de code ou encore des services permettant d'utiliser la blockchain. Certains de ces produits sont d'ailleurs déjà disponibles en phase bêta, tandis que d'autres, comme la plateforme de smart contracts, sont déjà disponibles.

Par exemple, avec Gas Station, Circle permet au grand public de s'ouvrir à l'écosystème blockchain en supprimant certaines barrières, notamment grâce aux Paymasters. Pourquoi ? Pour démocratiser l'utilisation de l'USDC, son stablecoin phare, auprès des professionnels.

Nous allons vous fournir l'infrastructure nécessaire pour cela, tout comme Amazon vous a donné l'infrastructure pour créer votre propre site Web. C'est quelque chose que nous commençons à monétiser. Et nous pensons qu'avec le temps, cela pourrait devenir une activité très importante. Vous pouvez imaginer que, avec le temps, vous verrez de plus en plus de produits de notre part de ce genre.

La volonté de Circle d'évoluer sur cette verticale se matérialise également à travers l'USDC Grant Program, un programme incitatif visant à distribuer des subventions à des projets utilisant l'USDC pour créer des solutions pratiques. Ici, Circle cible des startups de moins de 10 individus, en pleine phase de développement. Ces dernières, en recourant aux produits de Circle (Programmable Wallets, CCTP, etc.), peuvent bénéficier ainsi d'une aide financière équivalente à 100 000 dollars, en plus d'un accompagnement.

🏦 Retrouvez notre guide pour acheter de la crypto facilement

Bien sûr, pour Circle, l'idée est de positionner l'USDC comme moyen de paiement et d'échange privilégié pour les entreprises de demain.

Les professionnels - contrairement aux particuliers, notamment les utilisateurs de la DeFi - évoluent dans un cadre nécessairement réglementé. En cela, on ne peut que reconnaître la volonté de Circle de montrer patte blanche auprès des différents régulateurs, et d'ailleurs pas seulement aux États-Unis.

On se souvient par exemple que Circle s'était positionné très tôt afin d'être en totale conformité avec la réglementation MiCA partiellement rentrée en application le 30 juin dernier, devenant même le premier émetteur de stablecoin régulé au sein de l'Union européenne. L'entreprise dispose par ailleurs de licences aux Bermudes, au Royaume-Uni ainsi qu'à Singapour dans l'optique d'étendre ses services.

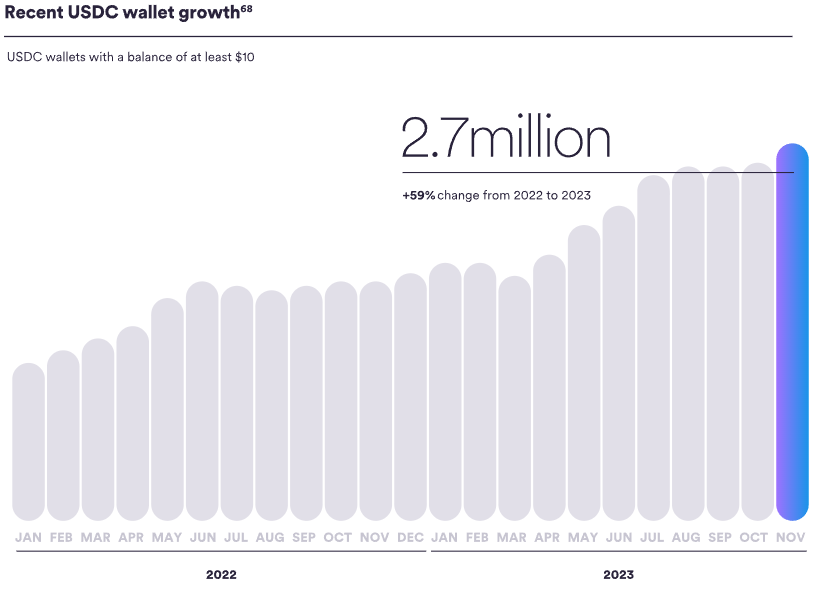

Évolution du nombre de wallets détenant plus de 10 dollars d'USDC

En somme, Circle mise sur la conformité pour se développer en toute transparence auprès des professionnels autour du monde et faire croître son business model en ce sens.

Mais ce n'est pas tout. L'émetteur de l'USDC vise une IPO (introduction en bourse), ce qui lui permettrait de lever des fonds et d'augmenter sa visibilité. Un changement que refuse d'ailleurs son concurrent Tether : Paolo Ardoino avait déclaré en 2022 qu'il était « fier » que son entreprise soit privée. Mais soulignons qu'une IPO s'accompagne d'une transparence accrue, ce qui n'est pas le fort de la société émettrice de l'USDT, qui, rappelons-le, publie des rapports financiers et non pas des audits. Toutefois, bien que le manque de transparence de Tether remonte à aussi loin que l'USDT existe, cela ne l'a jamais empêché de dominer le marché des stablecoins.

Circle a effectué sa demande d'IPO auprès de la Securities and Exchange Commission (SEC) en janvier dernier, et attend désormais une réponse du régulateur. Un processus opaque, « dépendant du marché et d'autres conditions, » comme l'avait d'ailleurs souligné la société à cette occasion. D'ailleurs, Circle avait déjà tenté de s'introduire en bourse en 2022 par le biais d’une fusion avec Concord Acquisition Corp, une Special Purpose Acquisition Company (SPAC), mais avait finalement abandonné l'idée.

À l'époque, Circle était valorisée à 9 milliards de dollars, contre « seulement » 5 aujourd'hui. Mais « les investisseurs ne doivent pas s'inquiéter de la différence entre la valorisation de 2022 et le chiffre impliqué par les transactions sur le marché secondaire, » confiait une source anonyme à CoinDesk au mois de juillet dernier. Soulignons par ailleurs que le pic de capitalisation boursière de l'USDC était survenu en 2022, frôlant les 56 milliards de dollars, soit presque 20 milliards de plus qu'aujourd'hui.

L'USDC a donc perdu beaucoup de terrain depuis lors, c'est pourquoi Circle joue gros avec ce repositionnement stratégique.

Téléchargez Bitstack et gagnez 5 € en Bitcoin avec le code CRYPTOAST5 ** Après avoir épargné pour 100 € d'achat de BTC

Conclusion

Vous l'aurez compris, les taux de la Fed jouent un rôle central dans la régulation de l'économie américaine et ont un impact direct sur les marchés mondiaux, en particulier pour les émetteurs de stablecoins. Ces entreprises, dont les réserves sont largement investies dans des bons du Trésor américain, voient leurs stratégies et leurs revenus profondément affectés par les décisions de politique monétaire de la Fed.

Alors que Tether diversifie ses investissements dans des secteurs émergents comme l'intelligence artificielle ou la biotechnologie, Circle mise sur des stratégies de croissance basées sur l'infrastructure et la conformité réglementaire pour se démarquer.

Les 2 géants du marché des stablecoins adoptent ainsi des approches distinctes pour faire face à ce nouveau contexte de baisse des taux, mais leur dépendance commune aux bons du Trésor reste - pour le moment - au cœur de leur modèle économique.

Il conviendra donc de suivre de près les divers investissements de Tether à venir, le géant derrière l'USDT semblant particulièrement confiant dans le secteur de l'IA. Concernant Circle, une éventuelle IPO pourrait clairement redistribuer les cartes, surtout si Tether ne se décide pas à réellement faire preuve de plus de transparence, ce qui lui coûte d'ailleurs pour le moment des parts de marché au sein de l'Union européenne, l'USDT ayant été délisté de nombreuses plateformes d'échange de cryptomonnaies centralisées.

Acheter de la crypto sur Binance, l'exchange n°1 dans le mondePour l'heure, les émetteurs de stablecoins devraient profiter d'un peu de répit, un temps nécessaire pour ajuster leur stratégie. Selon certains analystes, la Fed a été très accommodante en réduisant son taux de 50 points de base en septembre dernier, une nouvelle baisse serait donc peu probable selon eux. Alors que l'économie américaine montre des signes de robustesse, notamment au niveau des emplois, certains responsables de la Fed ont indiqué qu'ils comptaient privilégier des baisses de taux à un rythme plus lent.

Récemment, Brian Moynihan, le PDG de Bank of America, a indiqué qu'il s'attendait pour sa part à une baisse de 50 points de base d 'ici la fin de l'année, laquelle serait suivie de 4 baisses successives de 25 points de base en 2025.

Quoi qu'il en soit, l'incertitude règne. Le ton sera donné lors de la prochaine réunion de politique monétaire de la Fed les 6 et 7 novembre prochains, soit au lendemain des prochaines élections présidentielles américaines, un enjeu de taille pour le secteur des cryptomonnaies.

📄 Poursuivez votre lecture avec nos dossiers dédiés aux enjeux des cryptomonnaies

Sources : « Stablecoins & CBDCs Report » - CCData, BlackRock, Tether, Blockworks, Glassnode

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.