Les 6 tendances crypto à absolument surveiller en 2024

Après une année 2023 marquant la fin du bear market du marché des cryptomonnaies, qu’est-ce que l’année 2024 nous réserve-t-elle ? Les étoiles semblent alignées pour un retour de bull run, mais la prudence reste de mise. Dans ce dossier, explorons ensemble les principales tendances qui pourraient animer l’industrie des cryptomonnaies en cette nouvelle année.

Acheter Bitcoin (BTC)

Publicité Kraken

Préambule : 2023, l’année de la fin du bear market

Au 1er janvier 2023, l’industrie des cryptomonnaies se remettait à peine d’une gueule de bois monumentale. Au lendemain de la faillite de FTX, l’une des affaires les plus sombres de sa jeune histoire, et après avoir essuyé l’effondrement de Terra / LUNA, la faillite de Celsius, ou encore l’affaire Three Arrows Capital, il était grand temps que 2022 se termine.

Bien qu’un Bitcoin à 16 000 dollars puisse être une aubaine immanquable pour certains, il faut dire que les foules ne s’amassaient pas pour en acheter à ce prix. Au vu de l’année écoulée, peu étaient ceux qui avaient anticipé le scénario que nous réservait 2023 pour le marché des cryptomonnaies, même parmi les plus optimistes.

Un an plus tard, au 1er janvier 2024, le Bitcoin s’échangeait pour plus de 45 000 dollars et valide une performance de 150 %, la meilleure toutes classes d’actifs confondues. Au sein de notre écosystème, quelques 365 petits jours ont vraisemblablement suffi pour faire oublier la catastrophe passée et laisser espérer à un retour du tant attendu « bullrun ».

Évolution du cours du Bitcoin (BTC) en 2023

Alors que l’année 2023 s’est clôturée sur cette note enthousiasmante, 2024 a démarré sur les chapeaux de roues avec l’approbation du tout premier ETF Bitcoin spot aux États-Unis. Attendu depuis plus de 10 ans par les investisseurs, cet événement marque un tournant majeur pour le Bitcoin. C’est le symbole d’une institutionnalisation, d’une reconnaissance des régulateurs américains et d’une accessibilité simplifiée à cette nouvelle classe d’actif.

👉 Pour comprendre les enjeux des ETF Bitcoin spot, visionnez notre podcast :

De l’acceptation des ETF Bitcoin spot à l’approche du halving, en passant par un pivot de la Fed attendu dans les prochains mois, les étoiles semblent alignées pour une reprise haussière du marché des cryptomonnaies en 2024. Dans ce dossier, nous vous proposons une projection sur l’année à venir et une étude approfondie des tendances qui pourraient animer l’industrie.

Bitcoin : layer 2, DeFi & BRC-20

Bien que les conditions semblent optimales pour une continuation haussière du marché des cryptomonnaies en 2024, de nombreuses incertitudes macro-économiques et géopolitiques pèsent toujours et ce serait malhonnête de ne pas les évoquer. Les risques d’une crise immobilière aux États-Unis, les conflits armés à travers le monde, l’éventualité d’une récession économique ou encore la hausse du prix du pétrole pourraient contrarier les scénarios optimistes. Dans cette éventualité, le prix du Bitcoin réagira-t-il comme les marchés à risques ou au contraire, revêtira-t-il sa casquette de valeur refuge ? Difficile d’y répondre avec certitude.

Une chose est certaine, la thèse de Bitcoin devient de plus en plus évidente au fil des années. L’approbation des ETF Bitcoin spot aux États-Unis est une preuve de reconnaissance de cette classe d’actif et permettra à des millions d’épargnants américains d’investir de manière régulée et sécurisée. À cela s’ajoute le 4e halving de Bitcoin prévu pour fin avril, un événement historiquement suivi d’une période haussière et bien que son impact tend à diminuer au fil des événements, il ne faut pas négliger la théorie de la thèse auto-réalisatrice.

👉 Retrouvez notre dossier : le halving du Bitcoin sera-t-il le déclencheur du prochain rallye haussier ?

Au vu du contexte, Bitcoin semble dans une position de force par rapport aux autres cryptos et devrait continuer de creuser sa dominance sur le marché, du moins jusqu’à ce qu’une vraie euphorie ne survienne et ne déclenche une nouvelle saison des altcoins.

Trade Republic : acheter des cryptos et des actions en 5 minutesToutefois, ça n’est pas la seule raison de la présence de Bitcoin dans ce dossier. L’arrivée en fanfare du protocole Ordinals a rappelé que Bitcoin est le roi et que toutes tendances le concernant peuvent rapidement prendre une ampleur démesurée. Les digital artefacts (des NFTs améliorés) et les BRC-20 (les premiers tokens sur Bitcoin) se sont installés dans le haut du classement des capitalisations de leurs catégories respectives et cette tendance pourrait se poursuivre en 2024.

Parmi les principales initiatives qui se détachent autour de Bitcoin, nous pouvons citer :

- Les tokens BRC-20 : ceux-ci sont peu à peu listés sur les principales plateformes d’échanges centralisées, bien que leur utilité intrinsèque reste à définir ;

- Les bridges : ils permettent de transférer des BRC-20 entre Bitcoin et les autres écosystèmes (Ethereum, Solana, Avalanche, etc.) ;

- Les layer 2 : ceux-ci ont pour vocation d’intégrer des applications décentralisées reposant sur le réseau Bitcoin ;

- Les protocoles de finance décentralisée (DeFi), aussi appelés OrdFi : via le protocole Ordinals ou les autres initiatives similaires.

👉 Retrouvez notre guide pour acheter du Bitcoin en quelques minutes

Ethereum et la saison des ZK Rollups

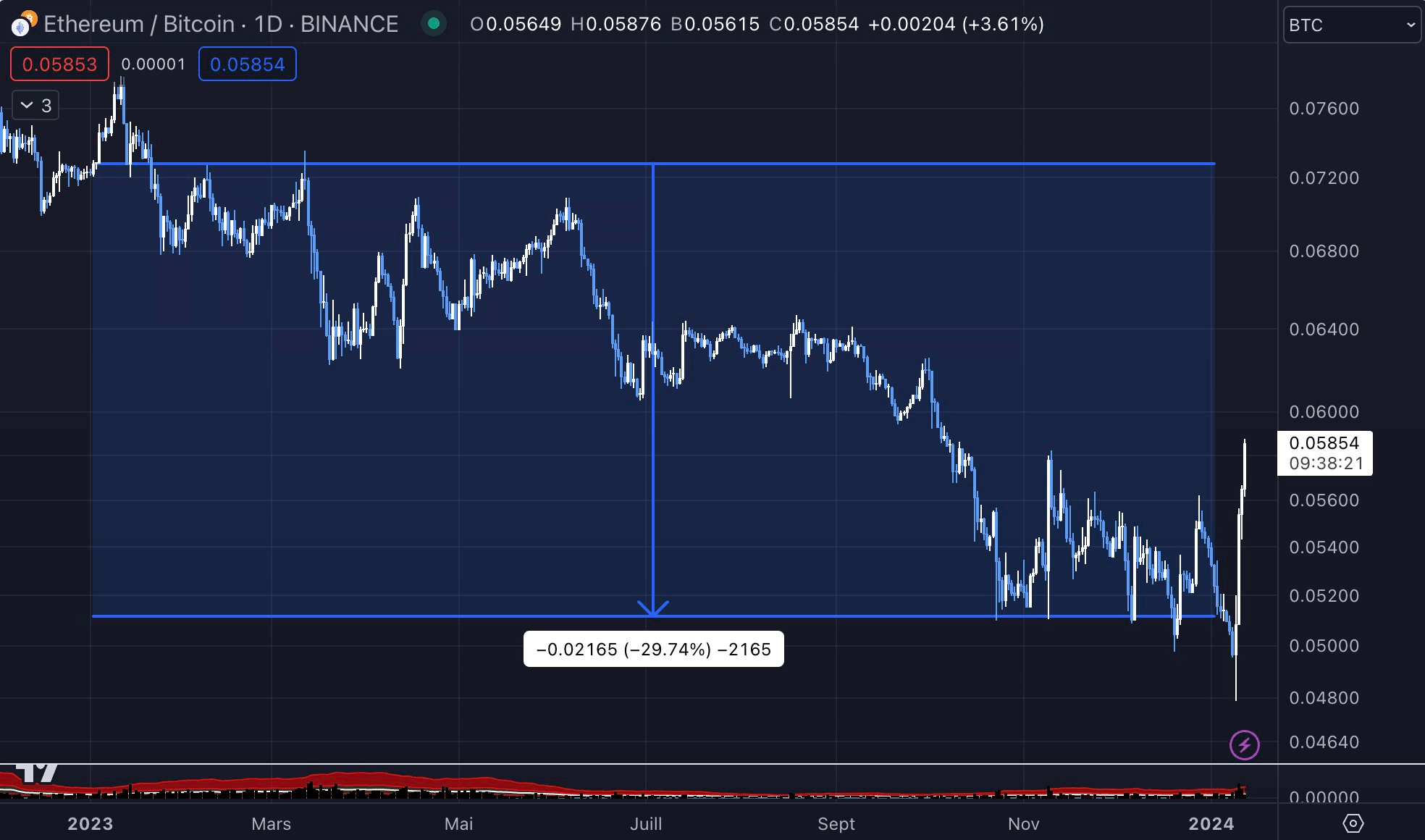

Si le marché des cryptomonnaies est reparti à la hausse en 2023, l’Ether (ETH) a pourtant laissé un goût amer aux investisseurs. En l’espace de 365 jours, le cours de l’ETH a sous-performé celui du Bitcoin de près de 30 %, malgré une performance notable de 94 % face au dollar américain.

Évolution de la paire ETH/BTC au cours des 12 derniers mois.

Toutefois, l’industrie semble avoir la mémoire courte et oublie vite qu’Ethereum a récemment connu deux mises à jour d’une ampleur jamais connue auparavant : The Merge (septembre 2022) et Shapella (avril 2023) qui ont marqué la transition finale du réseau vers le Proof of Stake.

Acheter de la crypto sur Binance, l'exchange n°1 dans le mondeDepuis quelques années, la narrative d’Ethereum a évolué. L’ambition n’est plus d’atteindre un haut niveau de scalabilité directement sur la couche principale, mais plutôt à travers des solutions de seconde couche. Bien que les solutions d’Optimistic Rollups telles qu’Arbitrum et Optimism soient déjà opérationnelles, l’attente est forte envers les ZK Rollups, que certains estiment plus performantes et prometteuses.

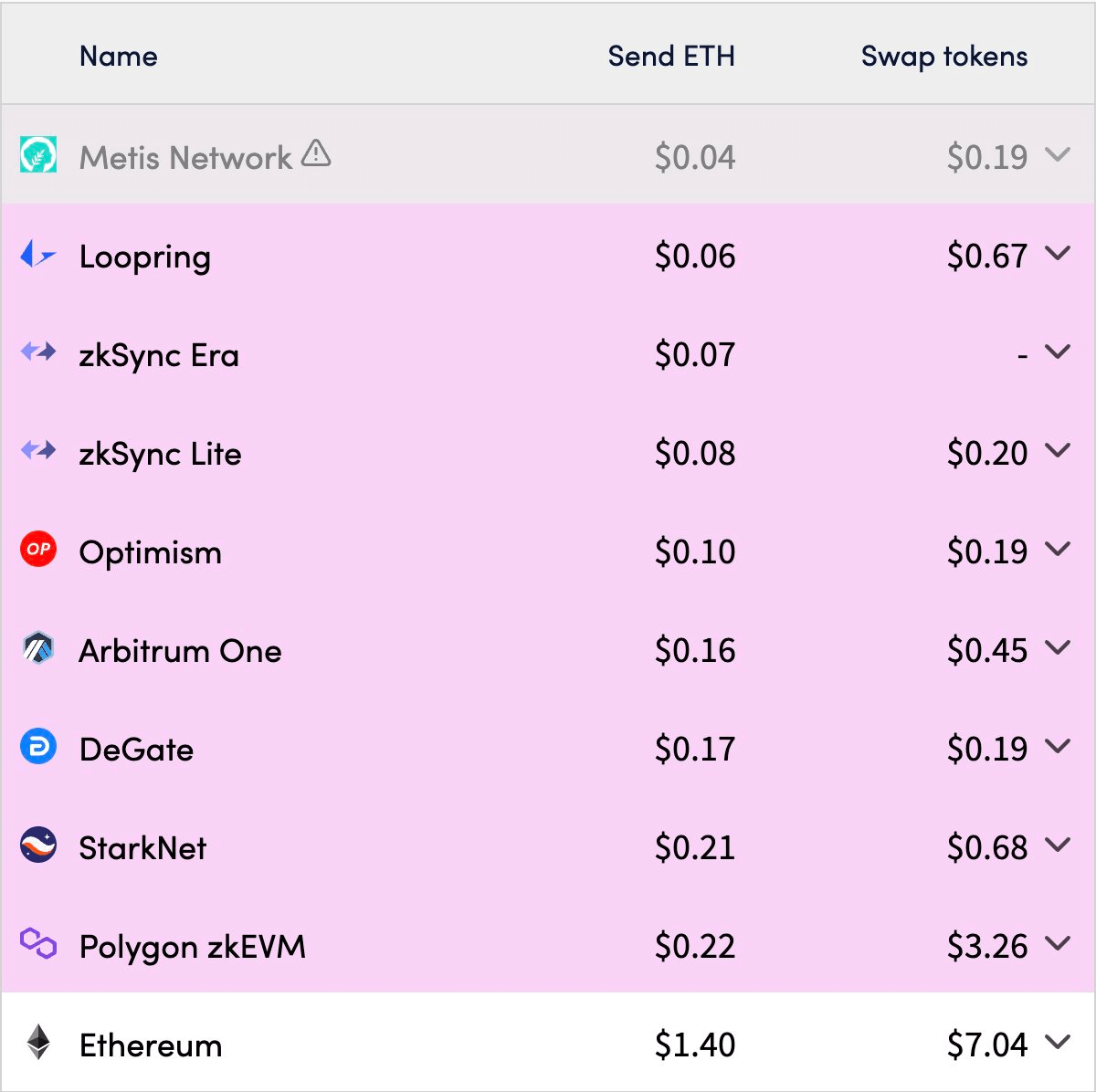

Le cofondateur d’Ethereum, Vitalik Buterin, soutient également que l’avenir du réseau passe par des layer 2. Néanmoins, il considère que les coûts de transactions de ces solutions de seconde couche ne doivent pas dépasser 5 centimes de dollar pour être « véritablement acceptables ». À l’heure actuelle, nous en sommes encore loin, comme le montre le graphique ci-dessous.

Frais de transactions des principales layer 2 d’Ethereum

C’est la critique principale à laquelle fait face Ethereum : des frais de réseaux trop importants qui excluent les petits portefeuilles et agacent les utilisateurs. Toutefois, il est probable que cela change en 2024 avec The Surge. Plus particulièrement, cette mise à jour passera par l’implémentation de l’EIP-4844 (répondant au doux nom de proto-danksharding). Pour faire simple, cela permettra de réduire drastiquement les frais de transactions, rendant Ethereum et ses layer 2 beaucoup plus accessibles.

Trade Republic : acheter des cryptos et des actions en 5 minutesNotons également que le premier semestre 2024 pourrait être marqué par la tant attendue « ZK Season », à savoir le lancement successif des tokens des principales solutions de layer 2 de type ZK Rollups (Linea, Scroll, zkSync, StarkNet), potentiellement sous la forme d’un airdrop à la communauté. Une succession d’événements qui pourraient remettre la lumière sur l’écosystème Ethereum et clôturer quelques débats.

👉 Tout savoir sur les ZK Rollups et les Optimistic Rollups

Les RWA, la tokenisation d’actifs réels

« Je suis convaincu que cette nouvelle technologie va devenir très importante. L'avenir du marché réside dans la tokenisation », Larry Fink, PDG de BlackRock. Après avoir fait la promotion du Bitcoin, le président du plus grand gestionnaire d’actifs au monde a récemment fait la promotion de la tokenisation d’actifs sur la blockchain.

La tokenisation d’actifs du monde réel (RWA) est un mécanisme qui vise à représenter numériquement un actif sur la blockchain sous la forme d’un ou plusieurs tokens. Cela concerne des domaines aussi variés que l’immobilier, les objets de luxe, les œuvres d’art ou encore les titres financiers comme les actions.

Le premier exemple de tokénisation d’actifs réels est certainement l’un des plus connus dans l’écosystème avec 100 milliards de dollars tokénisés. En effet, la société Tether émet des stablecoins USDT sur la blockchain, ce qui revient à tokéniser du dollar américain.

La tokénisation d’actifs réels a l’avantage d’offrir une plus grande accessibilité aux investissements traditionnellement réservés à une élite financière. En fractionnant un actif en plusieurs tokens, le prix d’entrée est logiquement divisé et un plus grand nombre d’investisseurs peut donc en acquérir. De même, il est possible de s’échanger ces tokens sur un marché secondaire, ce qui rend l’actif plus liquide. Quant à la rapidité et au coût d'exécution, il va sans dire que la blockchain est plus intéressante que n’importe quel système traditionnel.

Achetez des cryptos facilement avec eToroOutre Larry Fink, de nombreux autres acteurs de la finance traditionnelle ont fait l’éloge de la tokénisation. D’après Bank of America (BoA), les actifs tokenisés devraient révolutionner le système financier actuel en le rendant plus efficace, plus rapide et surtout moins coûteux. Selon le Boston Consulting Group, le marché de la tokénisation devrait atteindre 16 000 milliards de dollars d'ici 2030.

Quels pourraient être les secteurs de notre écosystème impactés par un succès de cette tendance ? En premier lieu, les blockchains d’infrastructure, qui supporteront les applications qui elles-mêmes attireront les potentiels milliards de dollars. En second lieu, les infrastructures connectant le monde réel et celui de la blockchain, à savoir les oracles. Ce seraient éventuellement deux axes de réflexion pour un investisseur désireux de s’exposer à la tendance des RWA.

👉 Découvrez notre guide complet sur la tokenisation d’actifs réels (RWA)

DePIN, la narrative la plus attendue

Au cours du précédent cycle haussier, le marché des cryptomonnaies a été marqué par quelques tendances plus ou moins prononcées, dont la plus significative fut très certainement la finance décentralisée (DeFi). Bien qu’il soit possible que les applications de finance décentralisée connaissent un regain d’intérêt lors du potentiel prochain cycle haussier, d’autres secteurs semblent plus prometteurs en 2024.

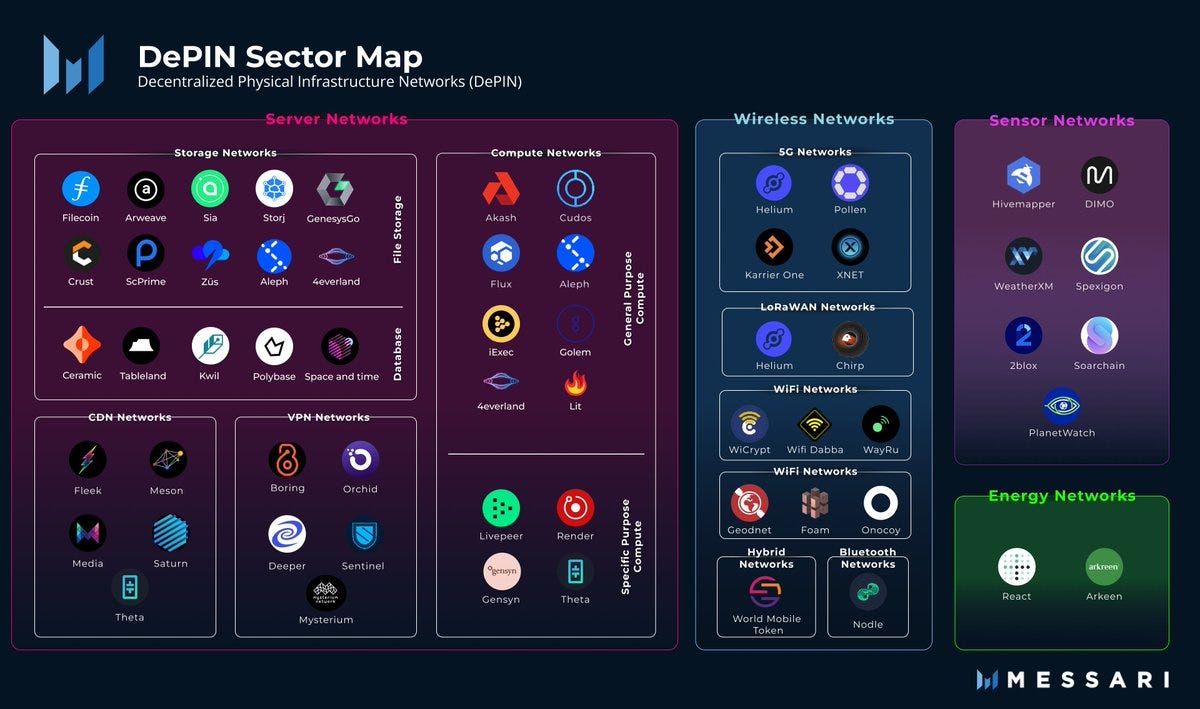

En tant que secteur non financier et décentralisé, le secteur des DePIN est l’une des tendances les plus attendues de l’année 2024. Si ce terme ne vous dit rien, c’est tout à fait normal puisqu’il a été introduit pour la première fois par Messari dans leur rapport annuel de 2023.

En quelques mots, DePIN est l’acronyme de Decentralised Physical Infrastructure Network. Comme son nom le laisse à penser, l’ambition est d’apporter une alternative décentralisée aux réseaux d’infrastructures physiques grâce à la technologie de la blockchain. Cette approche s'appuie sur l'utilisation de cryptomonnaies pour inciter les participants à partager leurs ressources disponibles, qu'il s'agisse de capacités de stockage, d'énergie, de puissance de calcul, etc.

Afin de surmonter la dépendance à l'égard des grandes entités centralisées qui monopolisent actuellement ce secteur, les acteurs DePIN s'appuient sur le modèle d’une économie de partage et proposent des coûts d’exécution bien plus faibles que la concurrence.

L’écosystème DePIN vu par Messari

Bien que le narratif des DePIN puisse sembler attirant sur le papier, répond-il vraiment à un réel besoin tangible des utilisateurs historiques de ces services ? L’industrie est-elle prête à migrer vers des solutions décentralisées ? Pour le moment, rien n’indique que la réponse soit positive. Si l’on s’intéresse aux principaux projets DePIN - Filecoin (FIL), Render (RNDR), Helium (HNT), Akash (AKT) ou encore Arweave (AR) - ils étaient déjà présents au précédent cycle haussier et peinent à trouver des clients en dehors des acteurs du Web3.

Acheter de la crypto sur Binance, l'exchange n°1 dans le mondeÉvidemment, le marché des cryptomonnaies ne résonne pas toujours de manière logique. À titre d’exemple, l’explosion des cryptos liées à l’intelligence artificielle (IA) ne reposait sur rien d'autre que le succès récent des ChatGPT, Midjourney et consort.

Selon Messari, le secteur des DePIN pourrait représenter plus de 2 000 milliards de dollars d’ici 2028, ce qui correspond à une croissance potentielle d’un facteur 150. En ce sens, il s’agit d’un secteur qui a tout à fait sa place dans ce dossier et qui pourrait indéniablement faire partie des plus intéressants à suivre en 2024.

Airdrop et staking, le nouveau (3,3) ?

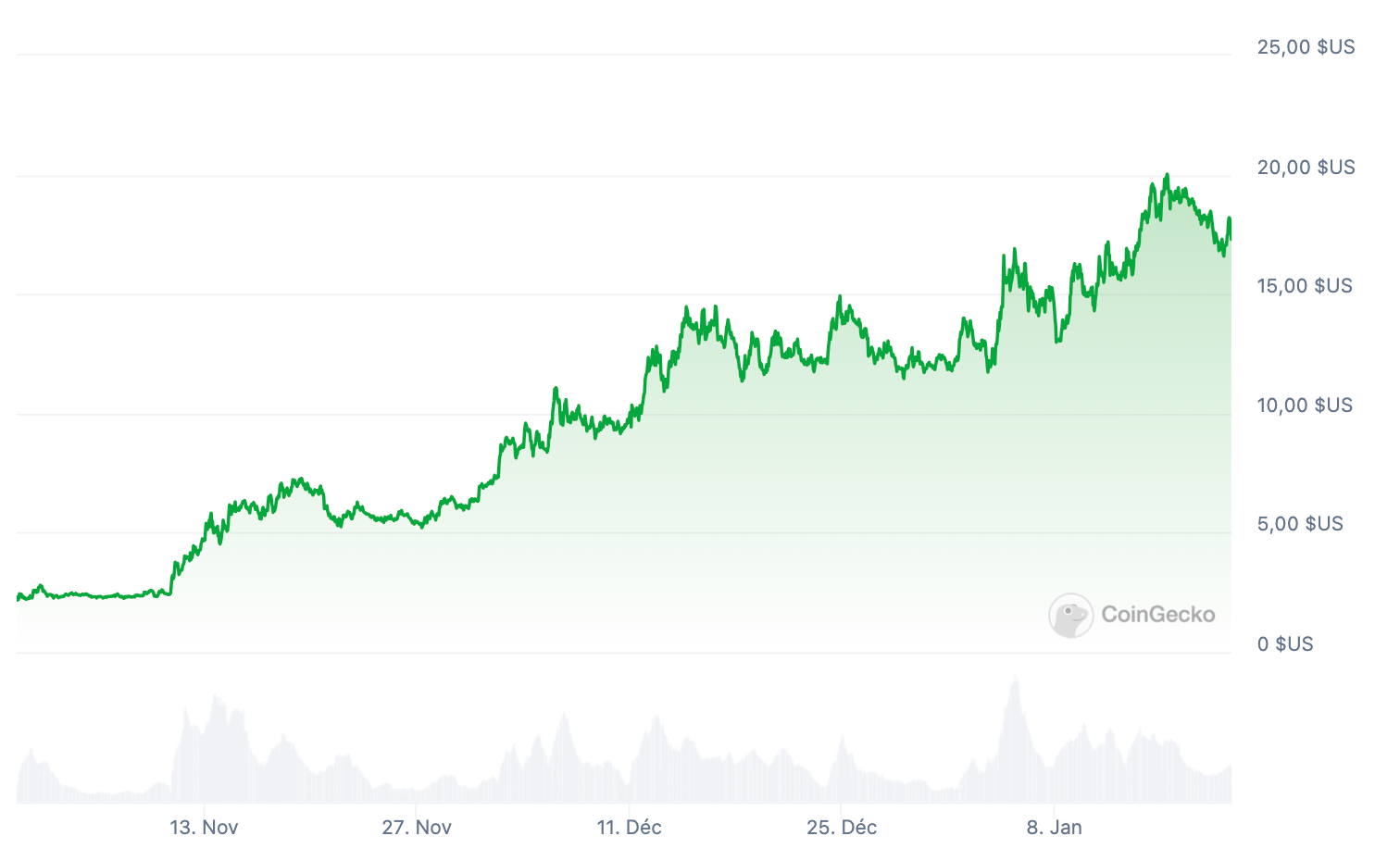

Toute personne ayant été un minimum active au cours de l’année 2023 n’a certainement pas manqué les récents événements d’airdrops et notamment celui de Celestia (TIA). Les utilisateurs ayant staké des tokens ATOM ont eu l’heureuse surprise de recevoir une allocation de tokens TIA en récompense, d’une valeur d’environ 2 dollars au lancement le 1er novembre 2023 et s’échangeant à environ 17 dollars au moment de l’écriture de ces lignes.

👉 Notre liste des airdrops à suivre

Dans la foulée, les utilisateurs ayant déposé des tokens TIA en staking ont eu l’heureuse surprise d’être éligibles à une série de nombreux airdrops : Dymension, Namada, Saga et d’autres. Autrement dit, la fin d’année 2023 a également été rythmée par cette série d’airdrops récompensant les utilisateurs pratiquant le staking.

Évolution du cours du Celestia (TIA) depuis son lancement

La hausse du cours du TIA sur les 2 derniers mois peut s’expliquer de la manière suivante. L’anticipation d’une vague d’airdrops à destination des stakers a incité de nombreux utilisateurs à acheter du TIA et à le placer en staking, peu importe son prix, en considérant que les récompenses qu’ils pouvaient recevoir allaient dépasser la mise qu’ils ont placée en staking.

Voilà la raison pour laquelle cette section a été nommée «le nouveau (3,3) ». Pour les plus anciens d’entre vous, le (3,3) est un terme initié par Olympus DAO et désignant une tendance ayant animé la finance décentralisée au cours de l’année 2021. En bref, il s’agit d’une sorte de théorie des jeux qui stipule que rien ne sert de vendre puisqu’acheter et staker des tokens est bénéfique à tout le monde. Autrement dit, un schéma de pyramide de Ponzi qui a été recyclé à maintes reprises et n’a engendré que des échecs.

Évidemment, cette comparaison est uniquement une référence amusante et l’idée n’est absolument pas d’associer Celestia à un ponzi. En revanche, les faits sont là : l’anticipation d’airdrops potentiels aux stakers de tokens TIA a eu pour conséquence d’inciter de nombreux individus à en acheter dans l’unique but de faire du staking, faisant grimper le cours de la crypto sans imposer de pression vendeuse.

En bref, il me semble que l’année 2024 pourrait être marquée par une saison d’airdrops récompensant les stakers de plusieurs cryptomonnaies. Parmi les écosystèmes concernés, nous pouvons citer : Celestia (TIA), Cosmos (ATOM), Injective (INJ) ou encore Pyth Network (PYTH).

Prenons l’exemple de Pyth Network. Un airdrop de tokens PYTH a été distribué en novembre 2023 aux individus ayant placé des ATOM en staking sur Cosmos. Dans la même veine que pour Celestia, de nombreux individus s’attendent à ce que le staking de PYTH débloque des airdrops d’autres projets. Évidemment, tout cela est basé sur de la pure spéculation; mais il s’agit d’une tendance qui se dessine depuis quelques semaines et qui pourrait continuer d’animer l’année 2024.

Layer3 : gagnez des cryptos gratuitement en complétant des quêtesAttention toutefois, cette tendance n’est pas éternelle et pourrait finir s'essouffler. À un moment donné, de nombreux utilisateurs décideront de sortir de leur position et de vendre leurs tokens TIA afin de passer à la narrative suivante. Le meilleur moyen de l’anticiper est de surveiller les flux entrants et sortants de staking sur Celestia.

👉 Visionnez notre vidéo de présentation de Celestia (TIA) :

Le restaking d’ETH sur Ethereum

Terminons ce dossier avec une tendance qui fait énormément de bruit en ce début d’année 2024 et qui vient renforcer les convictions présentées plus haut quant à l’écosystème Ethereum. Baptisée restaking, cette nouvelle tendance a été introduite pour la première fois par EigenLayer, un protocole dont le nom risque de circuler de plus en plus dans les prochaines semaines.

Vous connaissez le staking ? Ce concept vise à verrouiller des cryptomonnaies dans un protocole ou une blockchain afin de contribuer à son fonctionnement et à sa sécurité tout en étant récompensé pour cette activité. Le restaking, quant à lui, permet de réutiliser les ETH stakés sur le réseau Ethereum pour les placer en staking dans d’autres protocoles de l’écosystème.

Swell : le protocole de liquid restaking pour ETHÀ première vue, ça peut sembler difficile à comprendre donc prenons un exemple concret. Vous placez 1 ETH dans le protocole Lido Finance afin de participer au staking d’Ethereum. En retour, vous recevez un stETH, token signifiant que vous avez bien déposé vos fonds et pouvant être utilisé dans n’importe quel protocole de finance décentralisée. C’est ce qu’on appelle le Liquid Staking, une manière de rendre liquides les actifs qui sont verrouillés sur le réseau Ethereum. À partir d’ici, vous pouvez déposer votre stETH dans EigenLayer afin qu’il soit utilisé pour sécuriser et faire fonctionner d’autres protocoles de l’écosystème Ethereum.

Pourquoi est-ce si important ? Il faut comprendre qu’Ethereum est un réseau dont la sécurité et la décentralisation sont issues de la grande quantité de validateurs en activité. À l’heure actuelle, environ 19 millions d’ETH sont placés en staking, soit plus de 50 milliards de dollars. De même, tous les protocoles d’infrastructure nécessitent également des validateurs pour assurer leur fonctionnement et leur sécurité : les bridges, les oracles ou encore les layer 2.

Toutefois, Ethereum capture la majorité de l’activité de staking et ces protocoles peinent à trouver un nombre assez important d’individus prêt à déposer des actifs en staking chez eux. C’est la raison pour laquelle EigenLayer propose de réutiliser des ETH déjà stakés pour les placer dans ces protocoles.

L’intérêt est déjà palpable avec de nombreux protocoles de Liquid Restaking qui émergent et propose de rediriger leurs liquid staking tokens (stETH pour Lido, par exemple) vers EigenLayer. De surcroît, cette tendance est renforcée par des rumeurs d’airdrops pour les utilisateurs d’EigenLayer.

👉 Rejoignez Cryptoast Research pour découvrir les meilleures stratégies d’airdrops

Conclusion sur l'année 2024 des cryptomonnaies

L’année 2023 a été le marqueur de la fin du bear market pour le marché des cryptomonnaies, tournant la page sur l’une des périodes les plus catastrophiques de sa jeune histoire. Vous l’aurez constaté en lisant ces lignes, plusieurs arguments laissent à penser que 2024 pourrait s’inscrire dans cette continuité, bien que des incertitudes macro-économiques et géopolitiques pèsent toujours.

Il n’en reste pas moins que les fondamentaux se consolident au fil du temps et que des tendances se dessinent. Parmi celles-ci, nous avons identifié celles qui semblent les plus prometteuses : l’écosystème Bitcoin, la montée en puissance d’Ethereum, la tokénisation d’actifs, les DePIN, les airdrops de l’écosystème Cosmos et Celestia et enfin le restaking.

Les avis exposés sont évidemment donnés à titre indicatifs et informatifs et ne constituent pas un conseil pour orienter vos stratégies d’investissement en cryptomonnaies. Nous vous donnons rendez-vous dans 1 an pour un bilan de 2024 et une projection sur l’année suivante.

Achetez des cryptos facilement avec eToroLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.