Qu'est-ce que Uniswap (UNI) ? Tout savoir sur le DEX crypto de référence

Uniswap (UNI) est un exchange décentralisé (DEX) opérant sur la blockchain Ethereum. Cette plateforme offre une résistance à la censure pour les investisseurs du marché des cryptos en ne demandant ni KYC, ni informations personnelles. De plus, Uniswap est l'un des pionniers de la finance décentralisée (DeFi) et a maintenu sa position de leader au fil des années malgré la concurrence grandissante dans le milieu des DEX. Présentation de l'un des projets les plus populaires de l'écosystème Web3.

Qu'est-ce qu'Uniswap ?

Créé en 2018 par Hayden Adams, Uniswap est un protocole déployé sur la blockchain Ethereum. En attirant la curiosité de certains développeurs, dont Vitalik Buterin en personne, l'application a rapidement reçu le soutien financier de la fondation Ethereum pour se développer.

Uniswap est un exchange décentralisé (DEX). Tout comme les exchanges de cryptomonnaies centralisés, tels que Binance et Coinbase, cette application permet à ses utilisateurs d'acheter et de vendre des cryptomonnaies.

Toutefois, ce protocole se différencie par les technologies utilisées pour fournir ce service. Contrairement aux plateformes centralisées, Uniswap ne stocke pas les fonds de ses clients et ne nécessite pas d'inscription au préalable. En effet, il s’agit simplement d’une interface avec laquelle il est nécessaire d’y connecter son portefeuille crypto personnel.

Avant sa popularisation, le principal DEX disponible sur Ethereum était EtherDelta. Celui-ci était basé sur un livre d'ordre et possédait de nombreux défauts, dont un gros manque de liquidités et une expérience utilisateur très limitée.

En quelques années, Uniswap est parvenu à s'imposer comme une référence dans le milieu de la finance décentralisée (DeFi) en générant régulièrement plus d'un milliard de dollars en volume de transactions et en ayant plusieurs milliards de dollars verrouillés sur son protocole.

Opérant sur la blockchain Ethereum et les solutions Arbitrum, Polygon et Optimism, il est possible d'échanger sur Uniswap des tokens ERC-20 et de l'ETH. Il s'agit d'ailleurs du plus gros DEX sur la blockchain Ethereum et d'une plateforme de la DeFi incontournable dans le paysage des cryptomonnaies.

À l'écriture de ces lignes (octobre 2024), Uniswap en est à sa 4e version. À chaque évolution, ses développeurs tentent de repousser les limites du Web3 en optimisant leurs services. Maintenant, l'objectif d'Uniswap est clair : concurrencer les exchanges centralisés.

Logo d'Uniswap (UNI), stylisé par Cryptoast

Comment fonctionne Uniswap ?

Les technologies derrière son protocole

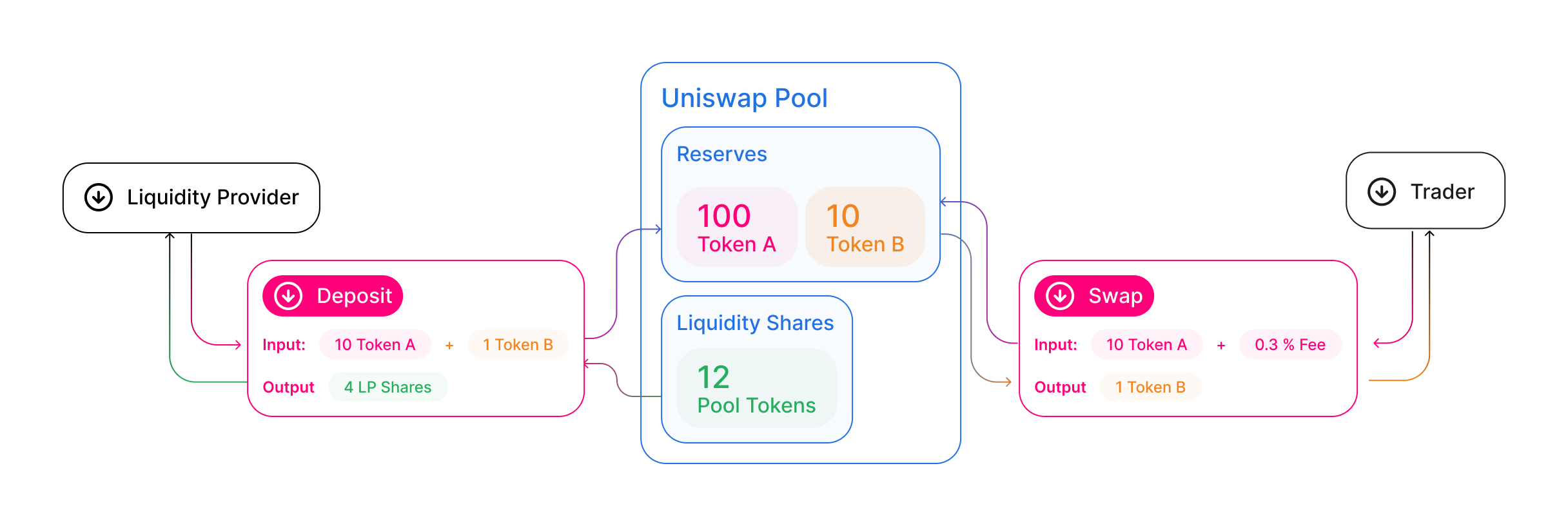

Pour comprendre comment Uniswap se distingue des exchanges centralisés, il est primordial de comprendre les notions d'AMM et de fournisseurs de liquidité.

Habituellement, les plateformes permettant l'achat et la vente de cryptomonnaies fonctionnent grâce à un carnet d'ordres (order book) qui rassemble les investisseurs sur une même paire d'actifs, comme BTC/ETH par exemple.

Ces ordres incluent les ordres au marché, lorsque l'opération est effectuée au moment présent, et les ordres limites, qui permettent d'acheter ou de vendre en différé selon des conditions précisées en amont par l'investisseur. Le prix d'un actif dépend de l'ensemble des ordres d'achat et de vente des utilisateurs.

Toutefois, Uniswap fonctionne différemment. Son protocole fonctionne grâce à un système dénommé Automated Market Maker (AMM). Pour faire simple, l'AMM s'appuie sur une paire d'échange, comme ETH/DAI, pour fixer le prix d'échange entre ces deux actifs. Dans ce cas, le prix est corrélé au nombre d'ETH et de DAI au sein du pool de liquidité.

Une pool de liquidité est un lieu numérique où est rassemblé un ensemble d'actifs déposés par divers individus. Pour reprendre l'exemple de la paire ETH/DAI sur Uniswap, il est nécessaire qu'une pool de liquidité possède des tokens DAI et de l'Ether (ETH) pour permettre l'achat et la vente sur cette paire. C'est grâce à cela que les investisseurs peuvent utiliser les liquidités de la plateforme pour réaliser leurs opérations.

Toutefois, les actifs qui composent les pools de liquidité doivent être déposés au préalable par des acteurs, que ce soit des entreprises ou de simples particuliers. Ceux qui déposent les DAI et les ETH sur la paire DAI/ETH sont nommés les fournisseurs de liquidité (LP).

Pour chacune des paires de trading disponibles sur Uniswap, il y a des fournisseurs de liquidité qui ont bloqué leurs actifs sur le protocole de l'application (en échange de ce service, ils obtiennent une partie des frais générés par la paire de tokens de la pool).

Schéma représentant le fonctionnement d'Uniswap entre les utilisateurs et les fournisseurs de liquidité

Ainsi, les utilisateurs d'Uniswap peuvent trader des cryptomonnaies quotidiennement à l'aide de l'AMM et ses fournisseurs de liquidité. Les avantages pour les utilisateurs sont multiples :

Puisque leurs cryptomonnaies restent dans leurs portefeuilles personnels, tel que MetaMask, une potentielle faillite de l'entreprise derrière Uniswap ne pourrait pas impacter leurs actifs.

👉 MetaMask : explication et tutoriel du portefeuille de cryptomonnaie le plus célèbre du Web3

De même, grâce à ce fonctionnement décentralisé, les utilisateurs d'Uniswap n'ont pas à remplir une vérification d'identité (KYC), préservant ainsi leur pseudonymat et leur vie privée. Dans les faits, vous n'avez même pas besoin de vous créer un compte : votre portefeuille Web3 peut se connecter à Uniswap, comme à n'importe quelles applications décentralisées (dApps).

Notons tout de même que certains risques pèsent sur les fournisseurs de liquidité. Outre les risques de perte impermanente, ils peuvent perdre leurs fonds dans le cas où un hacker réussit à exploiter une faille. Rappelons que ce risque s'applique à Uniswap comme aux exchanges centralisés.

Pour compenser les risques impliqués par le protocole, les fournisseurs de liquidités sont rémunérés par le biais de frais de transaction venant s'ajouter aux frais de réseau obligatoires lors d'un échange de cryptomonnaies sur Uniswap. Dans le milieu du Web3, les échanges de cryptomonnaies sont surnommés « swap ». Il est a noté que le protocole Uniswap prend également des frais, ils ont d'ailleurs été augmentés pour potentiellement couvrir les coûts réglementaires potentiels avec la mise en examen de la SEC.

Comment fonctionne un swap de tokens sur Uniswap ?

Sur Uniswap, un swap est simplement un échange entre deux tokens ERC-20. Pour rappel, l'ERC-20 est l’un des formats des cryptomonnaies déployées sur la blockchain Ethereum. L'UNI, le token natif de la plateforme Uniswap, est un ERC-20 au même titre que le DAI, l'USDT et le WETH.

En réalisant un swap, l'investisseur va vendre une cryptomonnaie prédéfinie à l'avance, s'acquitter des frais de réseau et de transaction, puis recevoir la crypto choisie.

Contrairement à une plateforme d'échange où une transaction de plusieurs millions de dollars en cryptomonnaies peut être inscrite dans un carnet d'ordre, en attendant de trouver plusieurs preneurs, Uniswap effectue la transaction dès l'instant où elle est autorisée grâce à l'AMM.

Toutefois, cette rapidité des opérations à gros montants a un coût : plus la valeur échangée est haute, plus les coûts relatifs au swap seront élevés.

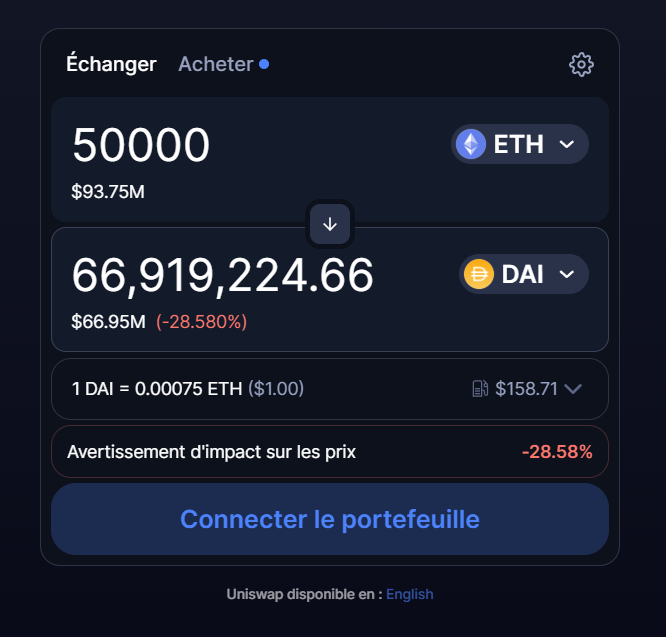

Reprenons notre paire ETH/DAI. Si un utilisateur souhaite échanger 1 ETH contre des DAI, il va recevoir à l'écriture de ces lignes 1 875 DAI, qui équivalent à 1 875 dollars. Toutefois, dans le cas où il désire échanger 50 000 ETH contre du DAI, il va recevoir 67 millions DAI, soit 1 340 dollars par ETH.

Exemple de la paire ETH/DAI sur Uniswap - Le montant d'ETH est si important qu'il impacte la quantité finale de DAI obtenue.

Pourquoi les ETH ont-ils une valeur moindre lorsque de grosses sommes transitent sur Uniswap ? Tout simplement parce que les pools de liquidité possèdent des cryptomonnaies en nombre limité. Plus une transaction nécessite un grand pourcentage d'actifs au sein d'une pool de liquidité, plus les frais de transactions seront élevés pour équilibrer de nouveau ce pool.

En effet, chaque pool de liquidité doit être « équilibré » par une paire d'actifs. Cela signifie que, dans la pool ETH/DAI, la valeur totale des ETH déposés doit être la même que celle des DAI. Si un fournisseur de liquidités dépose 1 ETH, il doit obligatoirement l'accompagner de 1875 DAI (ce chiffre varie selon la valeur des cryptomonnaies entre elles). La valeur d'une pool est toujours divisée en 2 parties : 50% du côté d'un actif A (ici, l'ETH), 50% du côté d'un actif B (ici, le DAI).

Revenons sur notre exemple. Imaginons que la pool ETH/DAI possède 200 000 ETH et 375 000 000 DAI. Si une personne désire vendre 50 000 ETH contre des DAI, elle va déséquilibrer le ratio 50/50 de la pool de liquidités, car sa transaction impliquera un pourcentage d'actifs, contenu dans la pool de liquidité, qui est trop important.

Pour cette raison, un « prix d'impact » est mis en place par le protocole dans l'optique de rééquilibrer les actifs de la pool. Comme son nom l'indique, ce système impacte directement la transaction concernée en augmentant considérablement le coût de son opération si la valeur des actifs est trop importante.

La seconde fonction du prix d'impact est d'empêcher les gros détenteurs de cryptomonnaies de manipuler les pools de liquidités. Dans l'image ci-dessus, au lieu de recevoir 93,7 millions de DAI pour 50 000 ETH, l'investisseur n'en reçoit que 67 millions. Puisque cette opération réduit son capital de 28%, le gros détenteur à tout intérêt à ne pas la réaliser.

Malgré tout, ce cas ne concerne qu'une partie infime des transactions effectuées sur Uniswap : les paires de trading ayant les pools de liquidités les plus importantes peuvent supporter des échanges de cryptomonnaies dont la valeur dépasse les 10 millions de dollars.

Des frais de swaps flexibles

Il existe 4 tiers de frais de swap sur Uniswap répartis ainsi :

- 0,01 % pour les paires en stablecoins comme DAI/USDC et USDC/USDT ;

- 0,05 % pour les paires relativement stables, telles que USDC/ETH ou FRAX/USDC ;

- 0,30 % pour la plupart des paires comme APE/ETH ou LINK/ETH ;

- 1,00 % pour les paires les plus exotiques, à l'instar de 1INCH/USDT.

Il peut exister des pools identiques avec des frais de swaps différents. Par exemple, deux pools WBTC/ETH existent, l'une avec 0,05 % de frais de swap et l'autre avec 0,30 %.

Ces frais de swap sont collectés dans une fourchette de prix donnée, puis répartis automatiquement à chaque fournisseur de liquidité proportionnellement au montant de liquidité contribué. C'est pourquoi le concept de liquidité concentrée bénéficie davantage aux fournisseurs de liquidité.

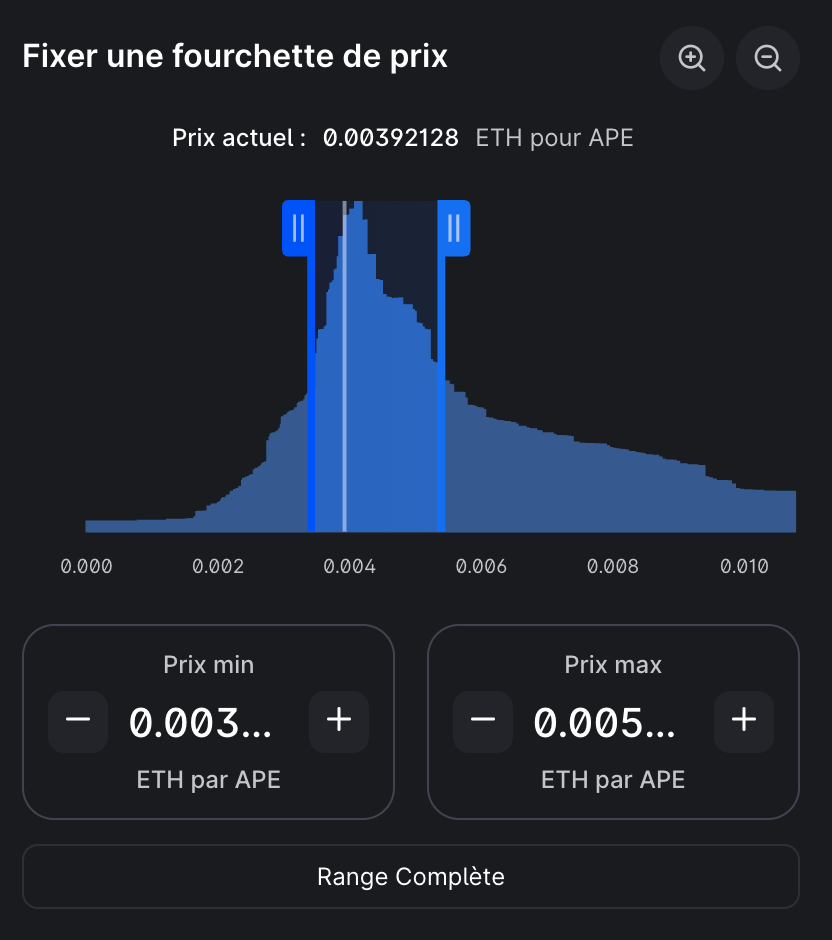

Le concept de Concentrated Liquidity

Sur Uniswap, les fournisseurs de liquidité (LPs) ont la possibilité de concentrer leurs liquidités en les restreignant dans une fourchette de prix donnée. Ce choix se fait à l'aide de curseurs sur un graphique affichant la répartition de la liquidité sur une paire de tokens.

C'est ce qu'Uniswap appelle la Concentrated Liquidity, ou la liquidité concentrée. Le but est d'utiliser le capital des fournisseurs de liquidités de manière plus efficace.

Concrètement, dans le cas d'une paire de stablecoins comme USDC/DAI, le LP peut choisir d'allouer tout son capital dans une fourchette de 0,99 à 1,01 dollar s'il le désire. Par conséquent, les traders effectuant des swaps bénéficieront de plus de liquidités dans cette fourchette de prix, et le fournisseur de liquidité bénéficiera de plus de récompenses en frais de swap.

Aperçu du fonctionnement de la liquidité concentrée sur Uniswap V3 (paire APE/ETH)

Dans ses versions précédentes, la liquidité était distribuée de façon uniforme entre 0 dollar et l'infini. Ainsi, une bonne partie de cette liquidité n'était jamais utilisée puisque les actifs tendent à s'échanger dans une fourchette de prix bien plus étroite.

Cette fonctionnalité permet donc d'être bien plus efficace quant à l'allocation de la liquidité des LPs, et depuis qu'Uniswap l'a implémentée, de nombreux DEX s'y intéressent puisque ce gain d'efficacité permet de réduire les frais de slippages et d'augmenter les récompenses distribuées aux LPs.

Notons que, dans le cas où le prix de la paire de trading sort de la fourchette prédéfinie par le fournisseur de liquidité, ce dernier ne touche plus les frais relatifs aux transactions.

Qu'apportera Uniswap V4 ?

2 ans après la V3 du protocole, l'équipe derrière Uniswap Labs a annoncé l'arrivée de la V4. Prévue pour être déployée fin 2024, cette nouvelle version promet d'apporter de nombreuses améliorations.

L'une des principales est, comme à son habitude, la baisse des frais de transaction. L'apparition de la V3 avait révolutionné le DEX en intégrant son application sur des solutions de seconde couche. La V4 assure poursuivre ce travail avec l'implémentation d'une architecture dite « singleton ».

En outre, au lieu d'avoir un smart contract pour chaque pool de liquidités, ces dernières seront toutes rassemblées sous une bannière unique. De cette manière, les développeurs espèrent réduire de 99% le coût de création d'une pool.

Dans le même temps, les « hooks » feront leur apparition. Assimilables à des extensions, ils pourront être intégrés aux pools de liquidités pour apporter de nouvelles fonctionnalités. Pour l'instant, l'équipe autour du DEX a prévu deux hooks : l'un pour apporter des ordres limites, l'autre pour réinvestir automatiquement les gains obtenus par les LPs.

Parmi les autres améliorations en préparation, nous pouvons citer :

- des oracles personnalisés ;

- des frais dynamiques selon la volatilité d'une paire ;

- la redistribution des profits de la Maximum Extractable Value (MEV) aux LP.

👉 Qu'est-ce que la Maximum Extractable Value (MEV) ?

Unichain : le layer 2 d'Uniswap

En octobre 2024, les développeurs d'Uniswap ont dévoilé Unichain, un layer 2 basé sur l'OP Stack d'Optimism, en collaboration avec Flashbots et Paradigm.

Avec ce nouveau layer 2, Uniswap souhaite résoudre les limitations actuelles d’Ethereum, telles que la faible scalabilité et la Maximum Extractable Value (MEV) malveillante, tout en améliorant la rapidité et la sécurité des transactions.

Par rapprot aux nombreux autres layer 2, Unichain se distingue par 2 fonctionnalités majeures :

- Verifiable Block Building : Utilisant Rollup-Boost, cette technologie génère des « Flashblocks » pour des confirmations de transactions plus rapides et une priorisation vérifiable des frais de transaction, réduisant ainsi les pratiques de MEV malveillantes.

- Unichain Validation Network (UVN) : Ce réseau de validateurs repose sur le staking de tokens UNI pour valider les transactions et garantir une finalité rapide.

De plus, le layer 2 Unichain supporte l'interopérabilité native pour des transactions rapides et sécurisées entre les blockchains connectées à la Superchain d'Optimism.

Avec Unichain, le protocole Uniswap cherche à offrir une expérience utilisateur plus fluide et sécurisée, tout en renforçant la valeur du token UNI grâce à son utilisation dans le staking. L'arrivée de ce layer 2 marque un pas important dans l'évolution de l'écosystème Uniswap, mais celui-ci devra certainement lutter pour se faire une place de premier plan parmi tous les layer 2 déjà disponibles.

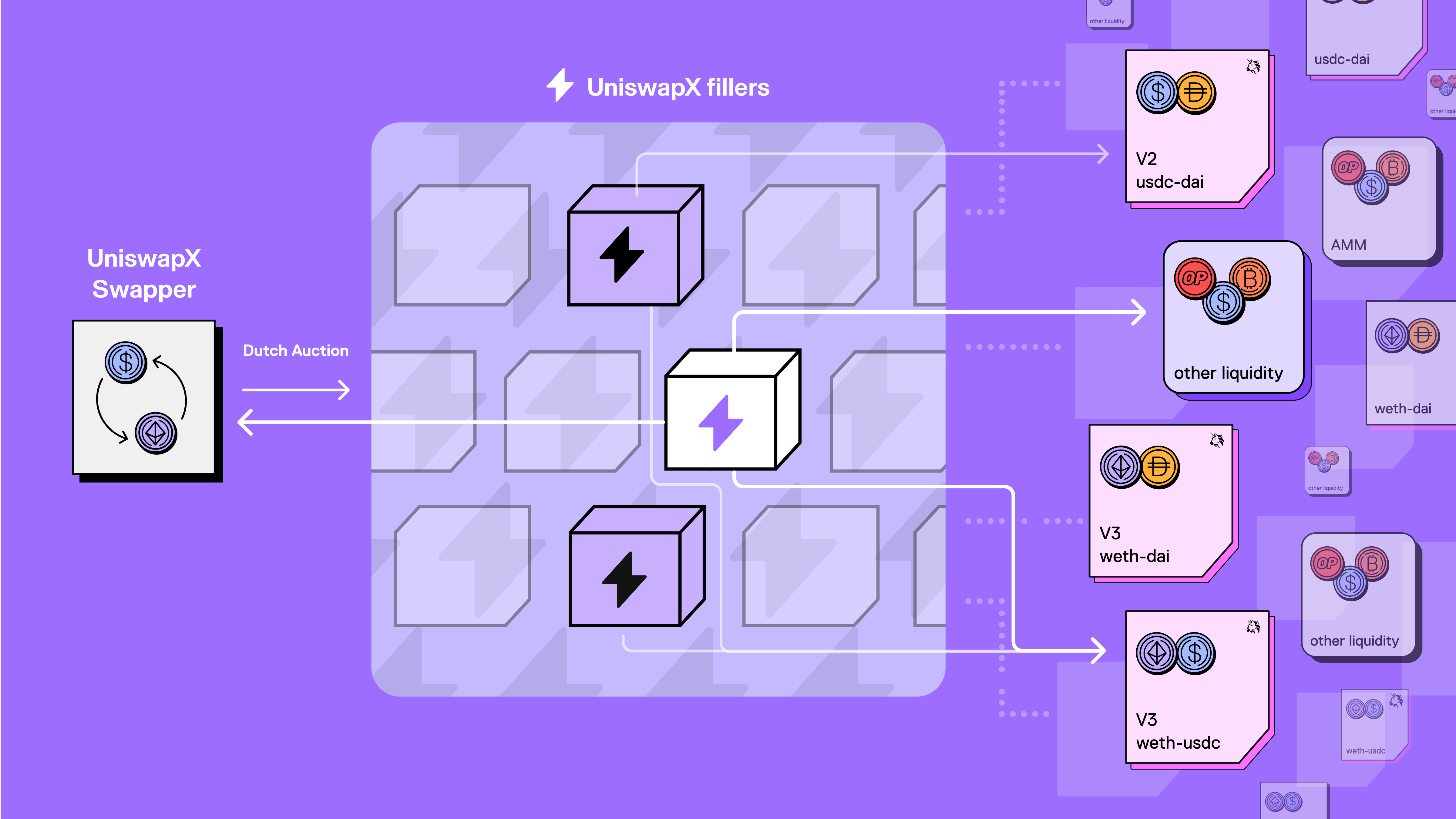

UniswapX : l'agrégateur du DEX en développement

En juillet 2023, lors du célèbre événement EthCC [6] se tenant à Paris, Uniswap a fait une annonce qui risque de bousculer le marché des DEX. Un nouveau protocole, dénommé UniswapX, a été déployé en version bêta sur le mainnet d'Ethereum.

Aujourd'hui, le principal problème d'Uniswap est le routage des transactions entre différents pools de liquidité. Bien que le protocole évolue et augmente son nombre de paires disponibles, le routage des transactions devient de plus en plus complexe, compromettant l'efficacité du protocole vis-à-vis de ses frais de transactions, dont ses utilisateurs s'acquittent.

UniswapX vise à résoudre ce problème en externalisant le routage des transactions vers un réseau ouvert. De cette manière, en utilisant UniswapX, toutes les versions d'Uniswap seront agrégées au même endroit : si un meilleur prix est disponible sur Uniswap V3 et non Uniswap V4, alors ce chemin sera choisi pour optimiser les frais de transactions pour l'usager final.

Fonctionnement d'UniswapX entre son protocole et les différentes versions d'Uniswap

Toujours concernant les frais de transactions, ces derniers ne seront pas prélevés pour les opérations ayant échoué. Et cerise sur le gâteau : certaines paires de cryptos seront accessibles sans frais de transaction.

En parallèle, une version cross-chain d'UniswapX sera prochainement publiée, combinant des exchanges de cryptomonnaies et des bridges dans un seul et même endroit. Dénommé X-Chain, ce nouveau protocole donnera la possibilité de transférer des actifs sur différentes blockchains en seulement quelques secondes.

Plus qu'un simple exchange de cryptomonnaies, Uniswap désire poser les fondements de ce que pourrait devenir l'un des plus grands hubs du Web3.

👉 Qu'est-ce qu'un bridge (pont) pour cryptomonnaies et comment ça fonctionne ?

Comment utiliser Uniswap ?

Comment acheter et échanger des cryptomonnaies sur Uniswap ?

Tout le protocole Uniswap a été développé dans le but de permettre des échanges de tokens de manière simple, sécurisée et décentralisée. On appelle le fait d'échanger des crypto entre elles un swap.

Il est donc possible d'y échanger des tokens ERC-20 entre eux, en utilisant la blockchain Ethereum ou des solutions de layer 2 comme Polygon, Arbitrum et Optimism, qui ont été intégrées pour offrir le choix d'une solution plus scalable et moins coûteuse aux utilisateurs.

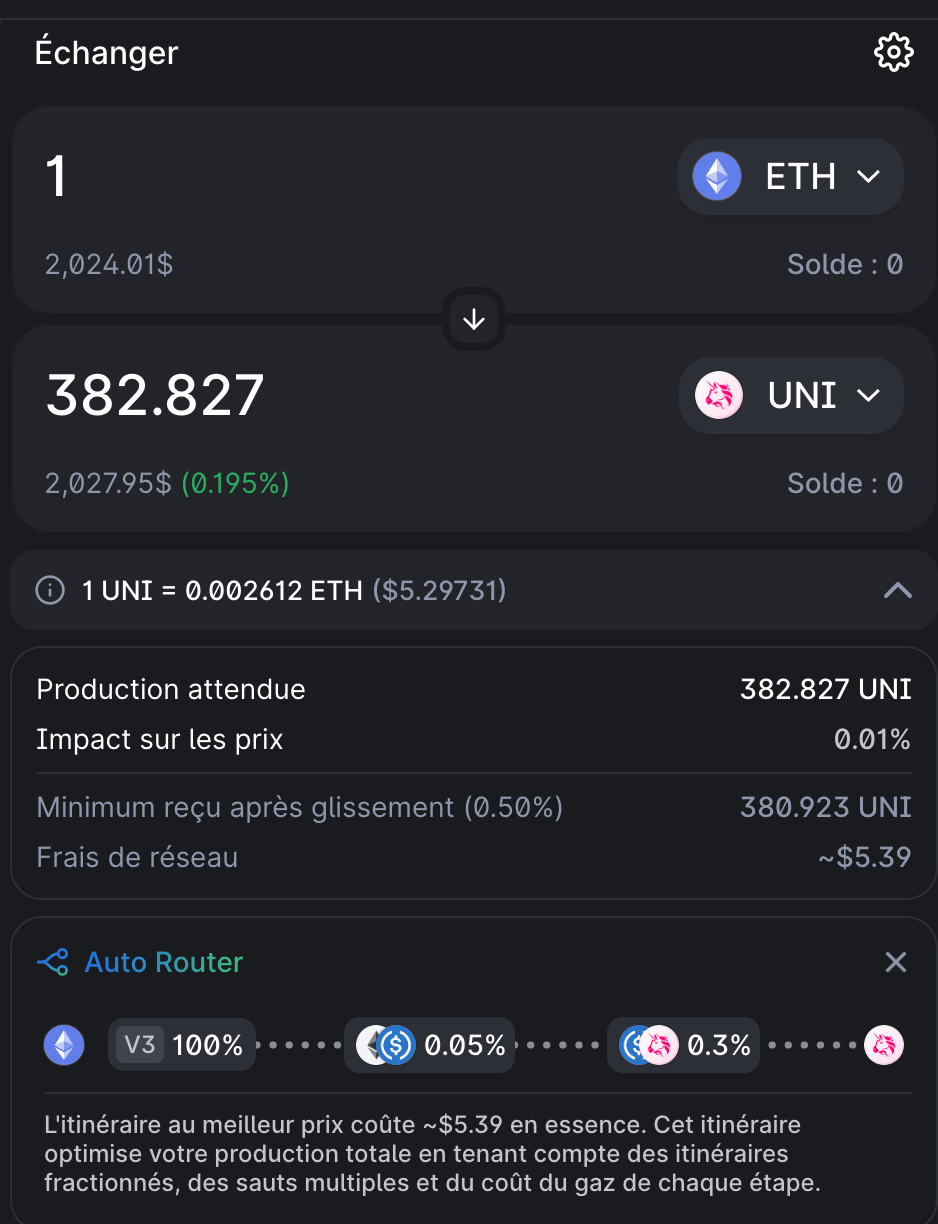

Aperçu d'un swap sur Uniswap V3

Après y avoir connecté un portefeuille comme MetaMask, il suffit de sélectionner le token que l'on veut échanger et celui que l'on veut recevoir en retour.

L'algorithme d'Uniswap propose alors le meilleur chemin pour effectuer le swap de manière totalement transparente. En l'occurrence, dans l'exemple ci-dessus, nous observons que pour un swap ETH/UNI, l'algorithme va utiliser le token WETH et l'échanger avec des tokens USDC dans le pool de liquidité WETH/USDC, pour ensuite transformer les USDC en un montant équivalent de tokens UNI avec le pool USDC/UNI.

Pour faire plus simple, le protocole va optimiser la transaction pour proposer un échange de cryptomonnaies avec les frais de réseau les plus minimes possibles.

D'ailleurs, si vous avez l'œil, vous remarquerez qu'Ethereum n'est pas la seule blockchain sur laquelle des swaps sont possibles à travers Uniswap. En effet, le principal DEX du Web3 prend en charge 10 blockchains différents à l'écriture de ces lignes (octobre 2024) :

- Ethereum ;

- Polygon ;

- Optimism ;

- Arbitrum ;

- zkSync ;

- Base ;

- BNB Chain ;

- Avalanche ;

- Blast ;

- Celo.

Pourquoi la prise en charge de plusieurs réseaux est-elle primordiale pour Uniswap ? En devenant interopérable avec de multiples blockchains, son protocole s'expose à un public beaucoup plus large. En outre, l'application met toutes les chances de son côté pour faire accroître sa base d'utilisateurs actifs.

De plus, Ethereum est une blockchain coûteuse avec des frais de réseau de plusieurs euros pour réaliser un simple swap de cryptomonnaies. Sur Uniswap, grâce aux réseaux tels que Polygon et BNB Chain, ces frais de transaction sont divisés par 100, ouvrant ainsi les portes de la DeFi à toutes les bourses.

Comment apporter de la liquidité sur Uniswap ?

Sans les fournisseurs de liquidité, les utilisateurs d'Uniswap seraient dans l'incapacité de procéder à des swaps de cryptomonnaies. La participation au protocole en tant que LP est un peu plus complexe qu'un simple swap, mais elle n'en reste pas moins accessible aux plus débutants.

L'interface consacrée aux LP se divise en deux parties. La première est dédiée au montant de liquidités déposé et aux frais prélevés à chaque swap, tandis que la seconde concerne la concentration des liquidités sur une zone de prix donnée. Voici un aperçu global de l'interface :

Interface complète d'Uniswap pour les fournisseurs de liquidités

À noter qu'il est possible d'avoir plusieurs positions en tant que LP. Un utilisateur peut déposer des liquidités sur plusieurs pools afin de diversifier ses positions et obtenir une rémunération différente selon la popularité des tokens déposés. Ces frais correspondent à la classification vue plus haut dans cet article.

À quoi sert la crypto UNI d'Uniswap ?

Le token UNI d'Uniswap est au cœur de l'écosystème décentralisé du protocole, principalement utilisé pour la gouvernance du DEX et la sécurité du layer 2 Unichain.

Il permet à ses détenteurs de voter sur des propositions de gouvernance qui influencent directement l'évolution d'Uniswap, notamment l'ajout de nouveaux pools de liquidité et d'autres décisions stratégiques.

En plus de la gouvernance, l'UNI joue un rôle clé dans la sécurité de l'écosystème Uniswap via le Unichain Validation Network (UVN). Ce réseau décentralisé permet de valider l'état de la blockchain Unichain et de garantir la finalité rapide des transactions.

Pour participer à ce réseau, les opérateurs de nœuds doivent staker leurs UNI sur la blockchain Ethereum. Les nœuds ayant les montants les plus élevés de UNI stakés sont sélectionnés pour participer à la validation du réseau.

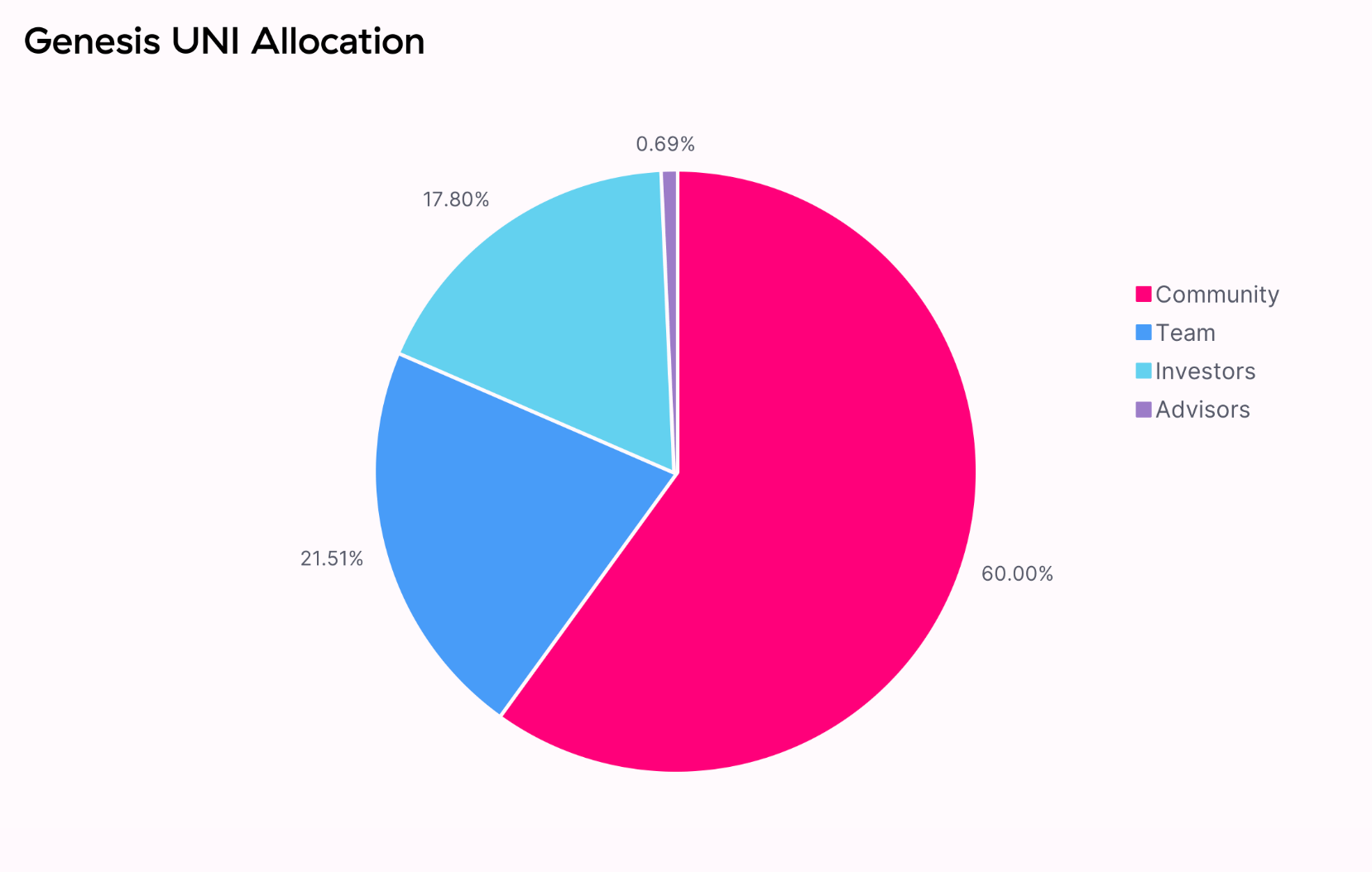

Les tokenomics du token UNI

Au niveau des Tokenomics du UNI, le nombre maximal de tokens est fixé à 1 milliard d'unités, répartis comme suit :

- 60,00 % aux membres de la communauté Uniswap (dont 15 % via l'airdrop initial) ;

- 21,51 % aux membres de l'équipe et aux futurs employés ;

- 17,8 % aux investisseurs ;

- 0,69 % aux advisors.

Tokenomics d'Uniswap (UNI)

Comment acheter la crypto UNI ?

Grâce à l'omniprésence d'Uniswap dans l'univers de la finance décentralisée (DeFi), le token UNI est disponible sur de nombreux exchanges tels que Binance, eToro, Bitvavo et bien sûr Uniswap.

Grâce à son interface accessible à tous les profils et sa réputation à l'international, eToro s'avère être une plateforme intéressante pour acquérir des tokens UNI.

Acheter facilement la crypto UNI avec eToroExplications pour l'achat d'UNI sur eToro

- Inscrivez-vous sur eToro (lien affilié)

- Vous allez recevoir un e-mail et devrez cliquer sur un lien pour vérifier votre compte

- Déposez des euros sur la plateforme

- Cliquez sur le bouton Recherche, puis recherchez le token UNI dans le menu Cryptomonnaies

- Il ne vous reste plus qu'à acheter du UNI pour le montant de votre choix

- Félicitations ! Vous êtes maintenant en possession de tokens UNI !

👉 Pour des explications plus détaillées, consultez notre tutoriel de la plateforme eToro

Les développeurs d'Uniswap et ses partenaires

Les membres de Uniswap Labs

L'entreprise à l'origine d'Uniswap est Uniswap Labs, basée aux États-Unis. Selon sa page LinkedIn, elle emploie plus de 130 personnes et sa mission principale est la création d'une suite de produits pour soutenir l'écosystème d'Uniswap. Voici ses membres les plus éminents :

Tout d'abord, Hayden Adams, fondateur et PDG d'Uniswap Labs. Avant de s'engager pleinement dans la création de l'exchange décentralisé, il a travaillé deux ans en tant qu'ingénieur en informatique. Toutefois, sa carrière s'arrêta brusquement après un licenciement. Il se lance alors dans le Web3 en créant Uniswap.

Ensuite, Mary-Catherine Lader, directrice des opérations chez Uniswap Labs. Avec un MBA en poche obtenu à la Harvard Business School, elle a commencé sa carrière en tant qu'analyste financière pour le groupe Goldman Sachs. Ensuite, elle passa la majorité de sa carrière (6 ans) chez BlackRock où elle fut à la tête de deux filiales différentes avec plusieurs centaines de salariés. Elle s'engage finalement avec Uniswap en juin 2021.

Et pour finir, Will Ruben, responsable de la gestion des produits. Diplômé d'un bachelor de l'université de Harvard, il a passé une grande partie de sa carrière au sein du groupe Meta, tout d'abord en tant que chef de produit, puis en tant que directeur produit pendant 12 ans. Avant de rejoindre Uniswap en 2022, il collabore pendant un an avec Coinbase, le leader américain des exchanges de cryptomonnaies.

Les personnes ayant participé à l'émergence d'Uniswap

En dehors des trois principaux directeurs d'Uniswap, de nombreuses personnes intéressées par ce nouveau protocole ont participé à son émergence, à commencer par Vitalik Buterin et les personnes travaillant pour la fondation Ethereum.

Bien que le projet devait initialement se nommer « Unipeg », un mix entre les mots « Unicorn » et « Pegasus », le représentant et co-fondateur d'Ethereum aurait proposé « Uniswap » à Karl Floersch, ancien membre de la Fondation Ethereum et ami de Hayden Adams.

Vitalik Buterin (au centre) et Hayden Adams (à droite) en 2018 à l'ETHIS, une conférence blockchain à Hong Kong

D'ailleurs, Karl Floersch a eu une grande influence sur l'émergence d'Uniswap. Entrainant son ami Haydem Adams dans le Web3 dès 2017 pour rebondir à la suite d'un licenciement, il l'incita à apprendre à coder pour donner vie à Uniswap. Avec Uciel Vilchis, aujourd'hui ingénieur logiciel chez JPMorgan Chase & Co., ils ont construit une version de test du DEX entre mars et avril 2018.

Toutefois, il a fallu attendre le 2 novembre 2018, lors du dernier jour de la Devcon 4, pour qu'Uniswap soit déployé sur le mainnet d'Ethereum. Parmi les personnes ayant participé à cette première version, nous pouvons citer Callil Capuozzo, Daniel Tsui, Jacky Chan et Kenny Tram ainsi que Dan Tsui.

Les partenaires du protocole Uniswap

Une grande partie des partenaires d'Uniswap sont des entreprises ayant déjà un pied dans le secteur des cryptomonnaies. Par exemple, en décembre 2021, le DEX a annoncé un accord avec MoonPay pour faciliter l'achat de cryptomonnaies sur l'exchange décentralisé.

De même, un accord avec la blockchain chinoise Conflux (CFX), un réseau à cheval entre le Proof of Work (PoW) et le Proof of Stake (PoS), a vu le jour en avril 2023 pour y intégrer Uniswap.

Malgré tout, l'ensemble de ses partenariats ne tournent pas autour du Web3. L'un des accords les plus notables d'Uniswap Labs est avec l'équipe e-sport Team Secret, en juin 2021. Cette organisation évolue sur plusieurs jeux compétitifs comme League of Legends et Valorant.

Camp d'entrainement de Team Secret avec le logo d'Uniswap

Concrètement, Uniswap Labs sponsorise cette équipe professionnelle : par ce biais, elle a la possibilité d'atteindre un nouveau public, plus jeune et plus réceptif aux nouvelles technologies, grâce à la visibilité obtenue lors des différents événements.

Notre avis sur Uniswap et sa crypto

Uniswap est un protocole, qui est non seulement le leader des exchanges décentralisés, mais aussi l'un des pionniers de la finance décentralisée (DeFi). Innovant dès ses premiers jours, ce sont ses améliorations régulières qui lui ont permis de se maintenir à la tête de son secteur. Il a notamment été le premier DEX à avoir implémenté le mécanisme de liquidités concentrées.

En termes de chiffres, ce DEX est l'application décentralisée (dApp) qui génère le plus de volumes de transactions quotidiens sur la blockchain Ethereum. À l’écriture de ces lignes (juillet 2023), Uniswap V3 cumule 2,14 milliards de dollars de volume sur les dernières 24 heures.

À titre de comparaison, les applications DeFi PancakeSwap et SushiSwap enregistrent respectivement 127 millions et 13 millions de dollars en volumes. De plus, notons que la dominance d'Uniswap dans le secteur de la DeFi se retrouve dans d'autres indicateurs, que cela soit la valeur totale bloquée (TVL) ou la capitalisation de sa crypto UNI.

L'écosystème de ce DEX ne cesse de croître puisqu'Uniswap est intégré à de nombreuses applications telles qu'Aave, 1inch, OpenSea, TrustWallet, et bien d'autres. En outre, si ce DEX continue à peaufiner son expérience utilisateur et à implémenter des mécanismes accroissant l'efficacité de son protocole, il est en mesure de garder une longueur d'avance sur ses concurrents.

Toutefois, il faut préciser qu'Uniswap est loin des volumes de trading générés par les exchanges centralisés (CEX) comme Binance, Kraken ou Coinbase. L'un des rares moments où le protocole a été en mesure de dépasser Coinbase était en novembre 2022, lorsque la méfiance vis-à-vis des CEX était au plus haut après l'effondrement de FTX.

De plus, la gouvernance d'Uniswap est peu décentralisée, notamment à cause du nombre important d’UNI nécessaires pour soumettre une proposition. De même, les liquidités d'UNI sont concentrées autour de quelques acteurs ayant un pouvoir économique trop important, écrasant le poids du vote des petits détenteurs.

Cette décentralisation est également mise à mal puisque, par le passé, Uniswap Labs s’est déjà réservé le droit de restreindre l’accès à des tokens sur son protocole pour se conformer aux régulations. Il s'agit d'une pratique étonnante pour un protocole se défendant d'être décentralisé et résistant à la censure.

Malgré tout, Uniswap reste le DEX le plus populaire du Web3. Avec le déploiement de sa V4 prévue pour fin 2024, Uniswap prévoit l'introduction des ordres limites, accompagné d'une nouvelle baisse des frais pour les utilisateurs.

Enfin, l'arrivée du layer 2 Unichain marque un véritable tournant pour l'écosystème Uniswap dans son ensemble, en particulier pour le token UNI qui est nécessaire pour que les validateurs puisse opérer leurs nœuds.

👉 Découvrez plus de 100 fiches synthétiques sur les cryptomonnaies

Quel est votre avis sur l'UNI de Uniswap ?

Réseaux sociaux & liens utiles à propos d'Uniswap

Avant de profondes modifications, cette fiche a initialement été rédigée par Guillaume Chanut en novembre 2021

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Bonjour, j'ai eu le même désagrément que BISSAM , j'ai fait des investissement sur métamasck via un uniswap et quand j'ai voulu encaisser mes gains bin rien est arrivé sur mon metamasck.

Je ne sais pas ce qu'il se passe mais il y a problème sur uniswap vu que j'ai eu le support métamasck et qu'ils m'ont bien confirmé que le souci ne vient pas chez eux .

Pensez-vous pouvoir m'apporter une solution ?

Bonsoir, cela ressemble fortement à une arnaque. Il est possible pour n'importe qui de créer des cryptomonnaies et de les rendre disponibles à l'échange sur Uniswap. Idem pour MetaMask qui n'est pas spécifique pour certaines cryptomonnaies. Envoyez-nous plus de détails sur [email protected] pour voir de quelle manière nous pourrions vous aider.

bonjour

j'ai voulu acheter du SHIH TZU sur UNISWAP et gros problème mes ETH qui servent a payer les frais ont disparus et mon swap USDT vers SHIH TZU n'a pas eu lieu.

les frais sont énormes et en plus de ça le swap ne serait pas.

y'a til une solution pour au moins récupérer les ETH?

merci pour la reponse

Même prb

bonjour

jai fait une tractations sur uniswap avec mon wallet metamask jai invest 670$ sur du CRD est jai recu que 14$ est jai plus eth sur mon wallet est rien recu sur mon crd pouvais vous me dire ou est passe mon argent sur votre platforme il ya un gros probleme les prix que on payer ne son pas les prix du marche je passe de 0.003 A 0.50 IL YA UN GROS PROBLEM CHEZ UNISWAP ON MA VOLE DE LARGENT SUR UNE PETITE TRACTION 0xc5889024167b02642c6d91e41bffaf8dbec54b41ac07622048a48a26f4ad6dbe

POUR CE QUI VEULLE VOIR L'ARNAQUE DU SIECLE