TerraUSD (UST), un stablecoin décentralisé et algorithmique alimenté par le LUNA

Lancé en septembre 2020, le TerraUSD (UST) est un stablecoin décentralisé ayant connu une ascension vertigineuse en très peu de temps, se classant dans le top des stablecoins les plus capitalisés et utilisés. Désormais sous le feu des projecteurs, l'UST est devenu une référence. Zoom sur ce qu'offre ce stablecoin au fonctionnement unique basé sur la blockchain Terra et sur les différences avec ses concurrents.

? Suite aux évènements survenus depuis le 9 mai 2022, le Terra USD (UST) a perdu sa parité avec le dollar, s’échangeant pour 0,08 dollar au 16 mai 2022. Dans le même temps, le LUNA s’est également effondré passant de 120 dollars à 0,0002 dollar. Les mécanismes de stabilisation détaillés dans cet article n’ont pas pu remplir leur rôle au vu de la situation. 💡 En savoir plus – Pourquoi le stablecoin UST s'est-il effondré ?

- Qu'est-ce que le TerraUSD (UST) ?

- Comment l'UST suit-il le cours du dollar ?

- À quoi sert l'UST ?

- Comment acheter de l'UST ?

- Notre avis sur le TerraUSD (UST)

Qu'est-ce que le TerraUSD (UST) ?

Le TerraUSD (UST) est l'un des stablecoins de la blockchain Terra, aux côtés d'autres comme le TerraKRW (KRT) ou encore le TerraSDR (SDT).

L'UST suit le cours du dollar américain, et en principe la valeur de 1 UST avoisine toujours 1 dollar. Sa particularité est d'être un stablecoin décentralisé, scalable et interchain tout en proposant des taux d'intérêt élevés. Avant d'aller plus loin, voici un article qui explique ce qu'est un stablecoin, et comment ce type de cryptomonnaie fonctionne.

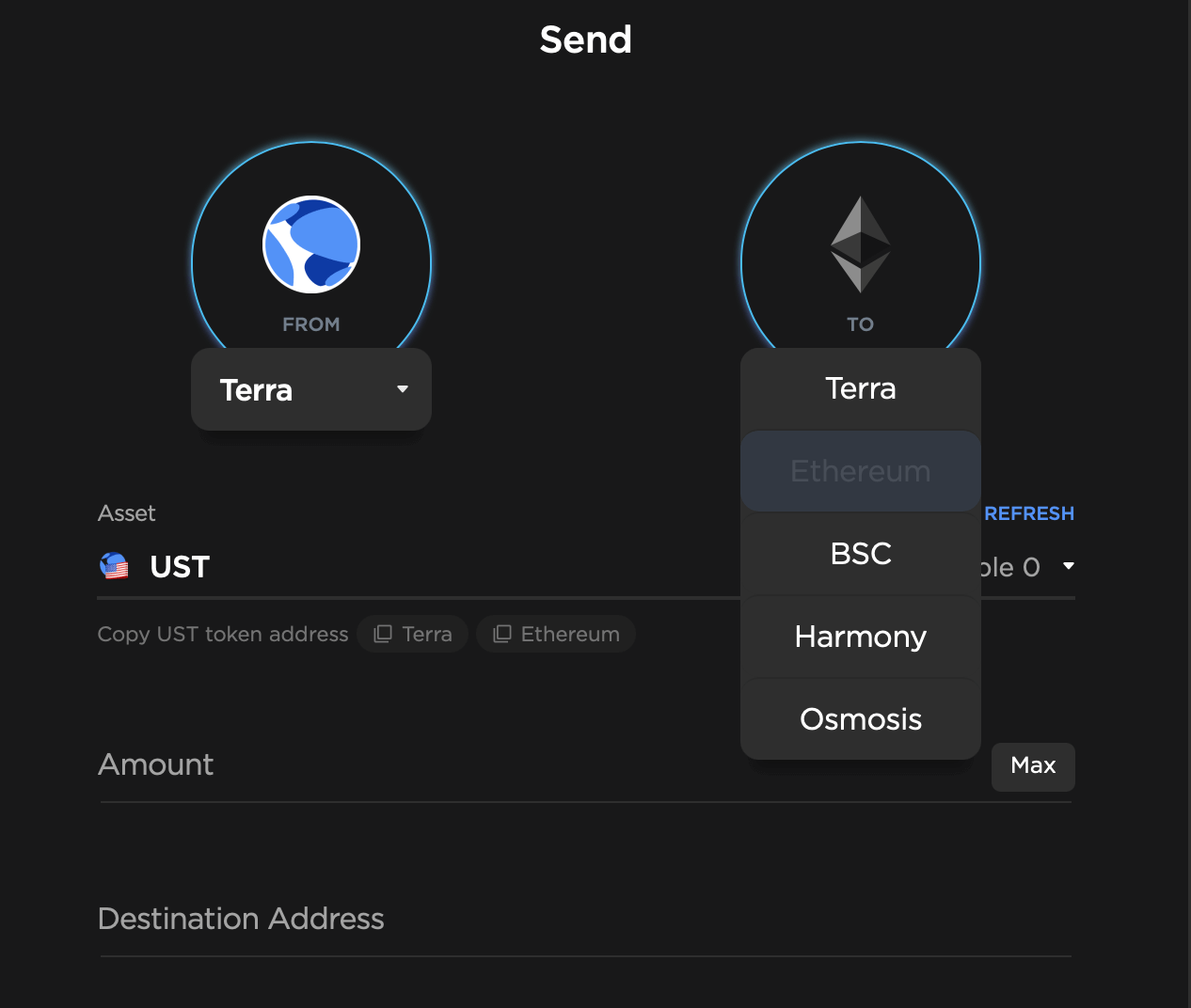

Bien qu'étant lancé sur la blockchain Terra, l'UST se veut le stablecoin de l'ère interchain. Il est donc également disponible sur la blockchain Ethereum, Binance Smart Chain, Harmony et Osmosis via l'application Terra Bridge notamment.

Swap de l'UST sur Terra Bridge

Des mises à jour comme celles de Wormhole V2 permettent à l'UST d'être interopérable avec d'autres blockchains comme Solana.

Le but de l'UST est de garantir une valeur stable par rapport au dollar. En effet, Terraform Labs, l'entreprise derrière le projet Terra et ses stablecoins, estime comme beaucoup qu'une forte volatilité est un frein à l'adoption.

C'est ainsi que l'UST a vu le jour, comme d'autres stablecoins du projet Terra, pour répondre à ce besoin et supporter l'adoption des cryptomonnaies.

Le dollar américain est la monnaie de réserve mondiale, en plus de jouer un rôle très important dans le commerce et la finance internationale. C'est donc tout naturel que le stablecoin de Terra suivant le cours du dollar, l'UST, soit celui qui a le plus d'envergure dans cette famille de stablecoins.

Le cours de l'UST est stabilisé grâce à une politique monétaire élastique du protocole Terra, dont l'un des tokens natifs, le LUNA, est au centre.

👉 Pour en savoir plus, découvrez notre fiche sur Terra (LUNA)

Comment l'UST suit-il le cours du dollar ?

Un oracle décentralisé

Le cours du TerraUSD (UST) est maintenu grâce à ce que l'on appelle un oracle décentralisé, ceci afin de suivre constamment le cours du dollar. Concrètement, les validateurs de la blockchain Terra votent pour ce qu'ils considèrent être le vrai taux de change de l'UST tous les 5 blocs, et la médiane de ces votes est prise en compte par le protocole Terra.

Il y a des mécaniques pour éviter les comportements malveillants lors de ces votes, notamment les validateurs se trompant d'un écart type de la médiane lors de ces votes peuvent être pénalisés en perdant leurs LUNA stakés.

Le rôle du token LUNA dans la stabilisation du prix de l'UST

L'UST étant un stablecoin algorithmique, nous allons voir ici comment cela fonctionne.

Il peut y avoir des situations dans lesquelles le cours de l'UST dévie de son point d'équilibre à savoir 1 UST = 1 USD.

Dans ces cas-là, une mécanique d'arbitrage avec le LUNA permet de ramener le taux de change à ce point d'équilibre. Ces arbitrages sont sans risques et génèrent du profit aux utilisateurs s'apercevant d'une divergence dans le taux de change.

En effet, si la valeur de l'UST est inférieure à celle de l'USD, il est possible de faire de l'arbitrage en envoyant de l'UST au protocole Terra pour recevoir en retour 1 dollar de LUNA pour chaque UST envoyé. Le protocole brûle (burn) les UST ainsi reçus, réduisant de facto l'offre en circulation de TerraUSD et augmentant sa valeur jusqu'à l'équilibre recherché.

Ainsi, dans ce cas-là, le LUNA voit son offre de circulation augmentée puisque le protocole frappe (mint) de nouveaux LUNA.

De la même manière, si la valeur d'un UST est supérieure à celle de l'USD, l'arbitrage est possible dans le sens inverse. En envoyant du LUNA au protocole Terra, les utilisateurs reçoivent en retour de l'UST nouvellement créé pour chaque dollar de LUNA envoyé.

Cet arbitrage augmente donc l'offre en circulation de TerraUSD (nouveaux UST sur le marché) tandis que celle du LUNA est réduite (LUNA brûlés par le protocole). En augmentant l'offre en circulation de l'UST, sa valeur baisse par rapport au dollar jusqu'à atteindre le point d'équilibre voulu de 1 UST = 1 USD.

C'est ainsi grâce au LUNA et son rôle crucial dans la stabilité de l'UST, que la politique monétaire flexible de Terra est mise en œuvre. Plus simplement dit, quand l'offre en circulation de l'UST augmente, celle du LUNA baisse, et inversement.

Les LUNA sont donc les actifs tandis que les UST sont les dettes du protocole Terra. Leur équilibre est primordial et c'est de cette manière que le LUNA garantit la valeur de l'UST.

Logo du TerraUSD (UST), par Cryptoast

Turbulence de marché en mai 2021

En mai 2021, le cours de l'UST a énormément dévié pour tomber jusqu'à environ 0,90 dollar, et ce à deux reprises, ce qui est très inquiétant pour un stablecoin. Analysons les raisons qui ont poussé l'UST à dévier autant de sa parité avec le dollar.

Le marché des cryptomonnaies dans son ensemble faisait grise mine, la plupart des tokens voyant leur cours chuter dramatiquement. LUNA ne fit pas exception à la règle, aggravé par des liquidations en cascades sur le protocole Anchor, une application décentralisée (DApp) développée sur le réseau Terra.

Durant cette période de haute volatilité, les arbitrages envoyant du LUNA pour de l'UST excédèrent 80 millions de dollars. La baisse du cours du LUNA entraîna une forte demande pour l'UST, le protocole Terra n'était conçu à ce moment pour ne gérer que le mint de 20 millions d'UST par jour avec un spread de 2%.

Cependant, cette forte demande soudaine augmenta le spread jusqu'à 9%, ce qui a forcé l'UST à voir sa valeur chuter.

Deux mécanismes d'arbitrages ont aidé l'UST à revenir à sa parité avec le dollar.

- Un arbitrage classique : achat à 0,92 dollar et vente à 1 dollar ;

- Un arbitrage plus subtil : envoyer des UST au protocole Terra pour les brûler, recevoir des LUNA en échange, vendre ces LUNA contre un autre stablecoin comme l'USDT, puis racheter de l'UST sur le marché.

Cela a causé une pression de vente significative sur le LUNA.

À ce moment-là, la capitalisation de marché du LUNA était de 2 milliards de dollars.

Une chute de 5% du cours de l'UST résulte en 0,05 * 2 milliards = 100 millions de dollars de dettes pour le protocole Terra.

Comme vu précédemment, les LUNA sont les actifs du protocole, et on voit qu'ils peuvent aisément supporter cette dette. Dans ce cas précis, la dette équivaut à 5% de la valeur du LUNA. Depuis, la capitalisation de marché du LUNA a énormément augmenté, jusqu'à 25 milliards de dollars à l'heure de l'écriture de ces lignes, garantissant davantage les dettes potentielles résultant d'une déviation de la parité de l'UST avec le dollar.

Suite à cet incident, la proposition 90 du protocole Terra, laquelle propose d'augmenter drastiquement les paramètres de mint de nouveaux tokens, a été acceptée à 99,97% par les validateurs du réseau.

Cette configuration de marché fut un test d'ampleur pour le TerraUSD. La blockchain Terra est open source, elle ne cesse d'évoluer pour s'adapter à l'environnement. Cet évènement a permis de rendre l'UST d'autant plus robuste en modifiant ce qui n'allait pas, et nous avons vu que plus la capitalisation de marché du LUNA est élevée, plus le LUNA permettra de supporter facilement ce type d'incident.

La capitalisation du LUNA est donc absolument cruciale pour maintenir l'UST. À l'heure de l'écriture de ces lignes, la capitalisation de l'UST équivaut à environ 50% de la capitalisation du LUNA. Plus ce ratio est bas et plus le risque est grand pour l'UST.

À quoi sert l'UST ?

L'UST est totalement décentralisé, c'est ce qui fait sa force et le démarque des autres stablecoins. Il permet évidemment de faire transiter des fonds très rapidement avec des frais très bas de n'importe où, comme tous les autres stablecoins.

Cependant, les stablecoins centralisés mentionnés précédemment comme l'USDT et l'USDC, dont les tokens sont collatéralisés par des réserves de dollars dans le compte en banque de l'entreprise émettrice, requièrent une confiance forte des utilisateurs pour générer de la demande.

Ces derniers s'en remettent également à l'entreprise pour bien honorer ses engagements au niveau de la collatéralisation, dans l'espoir qu'un flux massif de retrait n'arrive pas.

L'UST au contraire crée sa propre demande avec ses propres économies, tandis qu'il est résistant à la censure. La capitalisation du LUNA est évidemment cruciale aussi bien pour maintenir la parité avec le dollar que pour garantir la valeur de l'UST.

Le protocole Anchor et le protocole Mirror

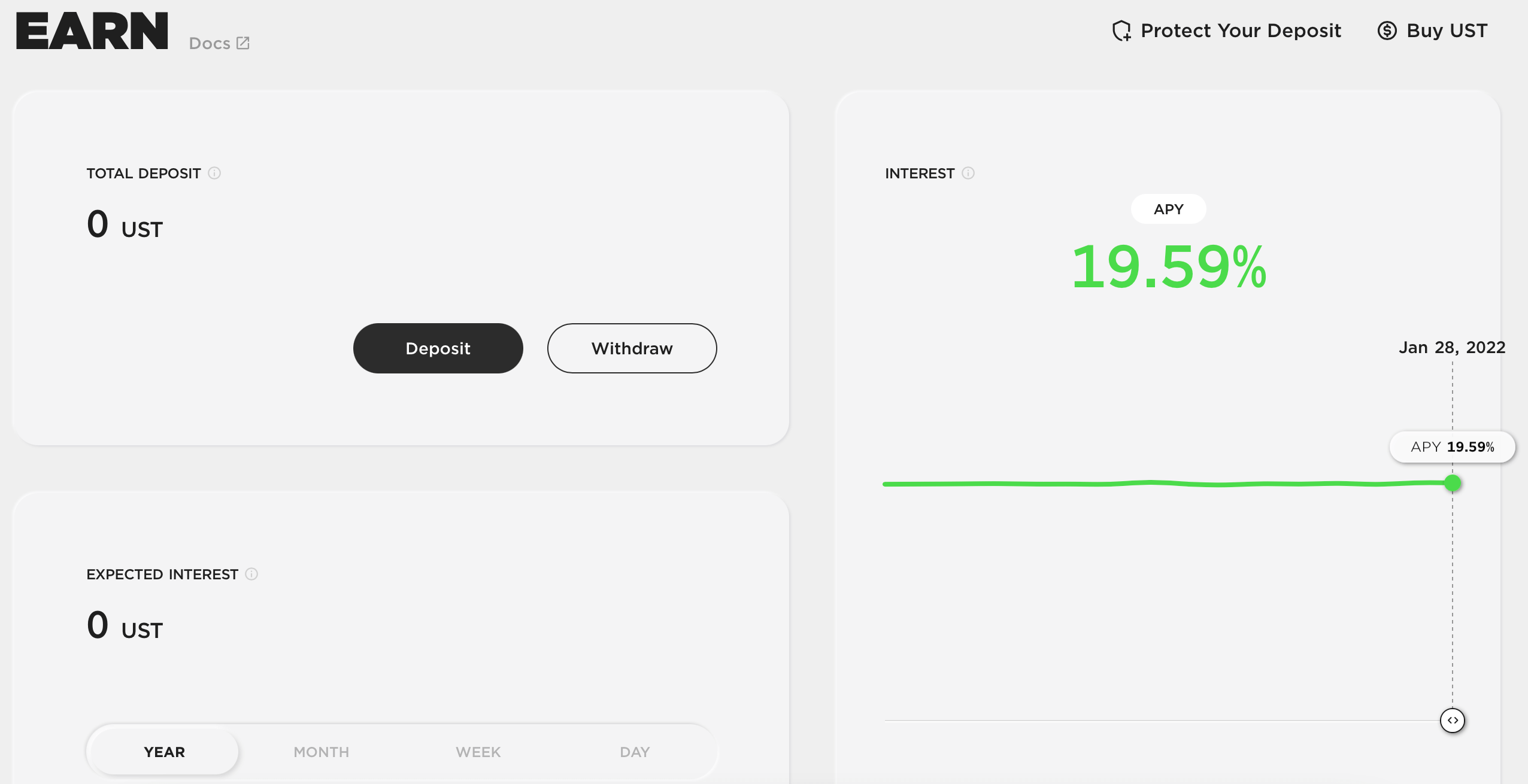

Le protocole Anchor est une application décentralisée développée sur le réseau Terra. C'est l'application la plus populaire de Terra. Elle est également centrale pour l'UST, puisqu’à la manière du taux des fonds fédéraux, c'est un protocole qui a pour but de proposer un taux d'intérêt stable et prévisible pour l'écosystème de la finance décentralisée (DeFi).

C'est donc une plateforme d'emprunt dans laquelle le prêteur stake ses UST avec 20% de taux d'intérêt annuels. Tandis que si quelqu'un veut emprunter de l'UST, il doit déposer du bLUNA (bonded LUNA) en collatéral. Près de 9 milliards de dollars y sont verrouillés à l'heure de l'écriture de ces lignes.

Aperçu de l'interface du protocole Anchor et ses 19,59% d'APY

Ce protocole est particulièrement intéressant puisque logiquement, l'UST, comme tous les stablecoins suivant le cours du dollar américain, est inflationniste comme ce dernier l'est. Anchor offre un rendement très intéressant pour pallier cela.

En déposant de l'UST sur ce protocole, le prêteur verra dans son wallet de l'aUST. C'est un actif qui produit des intérêts avec le temps et peut être utilisé sur d'autres protocoles comme Mirror.

Il est donc plus intéressant de convertir ses UST en aUST sur Anchor si les UST sont juste détenus dans un wallet, puisque l'un gagne de la valeur (APY 20% environ) tandis que l'autre en perd dû à l'inflation.

Il est à noter qu'une source de risque a été identifiée sur Anchor concernant les aUST, au niveau de la conversion aUST vers UST. La réserve sur Anchor pourrait ne pas être suffisante si tous les prêteurs convertissaient leur aUST en UST sur une courte période tandis qu'il n'y a pas assez de nouveaux prêteurs pour déposer leurs UST sur la même période. Ce déficit de trésorerie est potentiellement problématique à moins que le protocole injecte de la liquidité dans la réserve.

Le protocole Anchor doit trouver sa solution à ce risque, que ce soit en baissant le taux d'intérêt ou en augmentant le taux d'emprunt. Car jusqu'ici, tout laisse à penser qu'Anchor est un projet très sérieux.

Le protocole Mirror est une DApp du réseau Terra permettant de créer des actifs synthétiques (mirrored assets pour mAssets). Ceux-ci sont des tokens suivant le cours d'actifs de finance traditionnelle comme des actions, le mNFLX par exemple suit le cours de l'action Netflix.

Pour mint un mAsset et le long ou le short, le protocole requiert de l'utilisateur de déposer de l'UST en collatéral.

Ces deux protocoles à eux seuls génèrent beaucoup de demande tout en augmentant la TVL de l'UST, et il en existe bien d'autres.

Comment acheter de l'UST ?

La méthode la plus simple est de s'en procurer sur des plateformes d'exchange comme Binance ou KuCoin.

Acheter de la crypto sur Binance, l'exchange n°1 dans le monde

Explications pour l'achat de UST sur Binance

- Inscrivez-vous sur Binance ;

- Vous allez recevoir un e-mail et devrez cliquer sur un lien pour vérifier votre compte ;

- Déposez des fonds sur la plateforme ;

- Cliquez sur le menu Marché et recherchez la paire UST/USDT ;

- Il ne vous reste plus qu'à acheter du UST pour le montant de votre choix ;

- Félicitations ? Vous êtes maintenant en possession de tokens UST !

? Pour des explications plus détaillées, consultez notre tutoriel de l'exchange Binance

Il est également possible d'envoyer du LUNA sur Terra Station, le wallet officiel de la blockchain Terra, et de là swap ses LUNA pour des UST.

Notre avis sur le TerraUSD (UST)

Porté par la blockchain Terra, l'UST est l'un des stablecoins les plus ambitieux, prometteurs et qui a l'un des plus gros capital confiance de la part des acteurs de cet écosystème. À juste titre, puisque de par sa nature totalement décentralisée et algorithmique, l'UST est un stablecoin unique dans sa manière de fonctionner. Il est très scalable grâce à la blockchain Terra et a un taux d'intérêt stable et élevé sur Anchor.

Il a prouvé sa robustesse, éprouvé ses mécanismes pour rapidement retrouver sa parité avec le dollar et sa capacité d'adaptation durant le crash de mai 2021. La capitalisation du LUNA reste la plus importante à surveiller pour le bon fonctionnement de l'UST.

Une chose est sûre, l'UST a très bien tenu à ses débuts, tâche très difficile pour un stablecoin décentralisé lorsque l'adoption reste faible, et ce n'est qu'encourageant pour le futur.

En effet, l'UST ne cesse de convaincre, en à peine un an, il est parvenu à se hisser dans le top 5 des stablecoins les plus capitalisés, dépassant la capitalisation du DAI du protocole Maker. Le TerraUSD ne compte pas s'arrêter là même s'il lui reste un long chemin à faire à l'heure de l'écriture de ces lignes pour détrôner ses deux gros concurrents à savoir l'USDT et l'USDC, que ce soit en termes de capitalisation ou même de volume de transaction.

Entre ces géants centralisés comme l'USDT, très souvent sous les feux de projecteur pour de mauvaises raisons, et l'USDC très pro-régulation, l'UST a le potentiel pour parvenir à se faire une place de choix. Il a les capacités et les atouts nécessaires pour se hisser dans le futur comme la référence en matière de stablecoins surtout dans le cas d'un éventuel crackdown de la Security and Exchange Commission (SEC).

? Découvrez plus de 100 fiches synthétiques sur les cryptomonnaies

Quel est votre avis sur TerraUSD (UST) ?

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Je me sent mal à la place de celui qui a écrit ce paragraphe hahahaha

Il a prouvé sa robustesse, éprouvé ses mécanismes pour rapidement retrouver sa parité avec le dollar et sa capacité d'adaptation durant le crash de mai 2021. La capitalisation du LUNA reste la plus importante à surveiller pour le bon fonctionnement de l'UST

Bonjour pouvez vous faire une analyse similaire pour le xUSD securisé par le protocole DAO Babelfish ? MErci

bonjour, je comprends pas le commentaire "Plus ce ratio est bas et plus le risque est grand pour l'UST", c'est l'inverse plutot non? Plus le ratio est bas (plus la capi de l'UST est faible par rapport à celle du LUNA) moins le risque est grand pour l'UST. merci