Si Bitcoin était une monnaie, risquerions-nous l'inflation voire la déflation ?

Acheter Bitcoin (BTC)

Publicité Kraken

Pour répondre à cette question et aux nombreux préjugés dont est victime Bitcoin, de nombreux facteurs sont à considérer. Avant tout, nous expliquerons le modèle de création monétaire intrinsèque à Bitcoin. En second lieu, nous traiterons des théories économiques relatives à l’inflation et à la déflation en les associant à Bitcoin. Ce qui nous permettra de tirer les conclusions quant à sa fonction véritable.

Quel est le modèle de création monétaire sur Bitcoin ?

Dans cette partie nous aborderons la « politique monétaire » inclue dans le roi des cryptomonnaies. Ainsi, nous allons nous focaliser exclusivement sur la masse monétaire et non la valeur de la monnaie.

La publication du white paper de Bitcoin nous aura permis d’analyser toutes les caractéristiques propres à la monnaie digitale. Notamment celle relative à son modèle d’émission. De nos jours, nombre d’échos pointent du doigt le modèle d’émission comme étant déflationniste. Or, en réalité il est désinflationniste.

La désinflation désigne le ralentissement de la hausse du niveau des prix. Autrement dit une réduction de l’inflation.

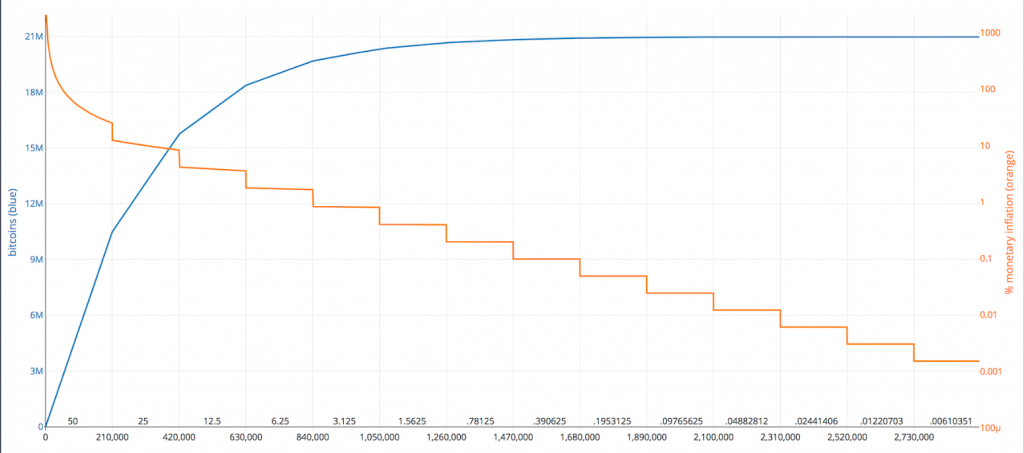

Néanmoins, avant d’illustrer en quoi la création monétaire de ce crypto-actif est désinflationniste expliquons la raison d’un tel modèle. Ce qui permet d’aboutir à la désinflation sont les caractéristiques implémentées dans le code source de Bitcoin. Parmi elles, il y a le Halving. Pour rappel il s’agit d’un phénomène qui se produit tous les 4 ans. Il a pour objectif de réduire par deux le nombre de jetons émis pour chaque bloc validé. Par conséquent, tous les 4 ans ou plus précisément tous les 210 000 blocs, le nombre de BTC émis décroît. C’est pourquoi la décroissance progressive du nombre de bitcoins créé, confirme le phénomène de désinflation.

Source : https://plot.ly/~BashCo/5.embed

En bleu nous avons la courbe de la quantité de coins en circulation dont l’augmentation diminue graduellement. D'autre part, en orange, une droite en forme d’escalier qui suit le nombre de jetons émis par bloc. Comme nous l’avons dit précédemment le nombre d’unités émises par bloc décline tous les 210 000 blocs minés. C’est pourquoi la chute de la récompense par bloc est soudaine et brusque sur le graphique.

Quelles sont les théories économiques relatives à la l'inflation et à la déflation ?

Premièrement introduisons les concepts d’inflation et de déflation dans le sens de la monnaie. Traditionnellement le premier définit une augmentation générale et durable du niveau des prix. Tandis que le second désigne la baisse de ceux-ci. Ici, le niveau des prix se réfère aux prix des biens et des services et non pas à la valeur de la monnaie. Néanmoins chacun a un point commun, leur origine peut provenir de la fluctuation de la masse monétaire. En outre, il s’agit de l’augmentation ou la diminution du volume de monnaie en circulation. Cette fluctuation a par conséquent un effet sur les prix.

Origine et conséquence de l'inflation

En l'occurrence, la création monétaire est un des facteurs qui peut générer de l'inflation. M. Friedman a notamment mis en valeur les raisons de l'inflation. Il explique que l’inflation résulte d’une hausse anormalement rapide de la monnaie par rapport aux richesses produites. En effet, la création monétaire a pour but de suivre proportionnellement la croissance afin de maintenir la stabilité des prix. Or, il s'avère qu'un excès de création monétaire peut avoir des effets pervers telle que l'inflation.

L’inflation est un de ses effets et elle affecte négativement le pouvoir d’achat, et la balance commerciale. Et on pourrait encore développer sur les conséquences dramatiques du recours massif à l’expansionnisme monétaire tel que c’est le cas aujourd’hui pour faire face à la crise du COVID-19.

Bien que ces mesures soient inspirées de la logique keynésienne, dont la finalité est de relancer l’activité économique en stimulant la demande, le contexte n’est pas opportun à une telle émission de monnaie. En l’occurrence avec une économie à l’arrêt car les personnes sont dans l’incapacité de travailler normalement ; il paraît risqué de pratiquer une telle politique. Et pour cause cela ne fera qu’augmenter le poids de la dette, alimenter des entreprises dites « zombies » (car elles fonctionnent sur de l’argent des banques centrales et non pas sur de la richesse produite) et le risque de bulle. Risque de bulle qui se justifie d’autant plus dans un contexte où le chômage atteint des records aux Etats-Unis, tandis que l’indice des bourses croît en valeur.

La relation entre le bitcoin et l’inflation

Cette démonstration nous permet de tirer deux conclusions, d’une part Bitcoin n’est pas une monnaie inflationniste, car il n’y a pas de création monétaire croissante voire régulière. Au contraire elle est décroissante et finie. Et d’autre part, le système alternatif que propose la monnaie de Satoshi peut constituer une aubaine, face à l’utilisation que font les banques centrales de la monnaie fiduciaire.

Mais quel rôle occupe Bitcoin face à l’inflation des monnaies fiduciaires ?

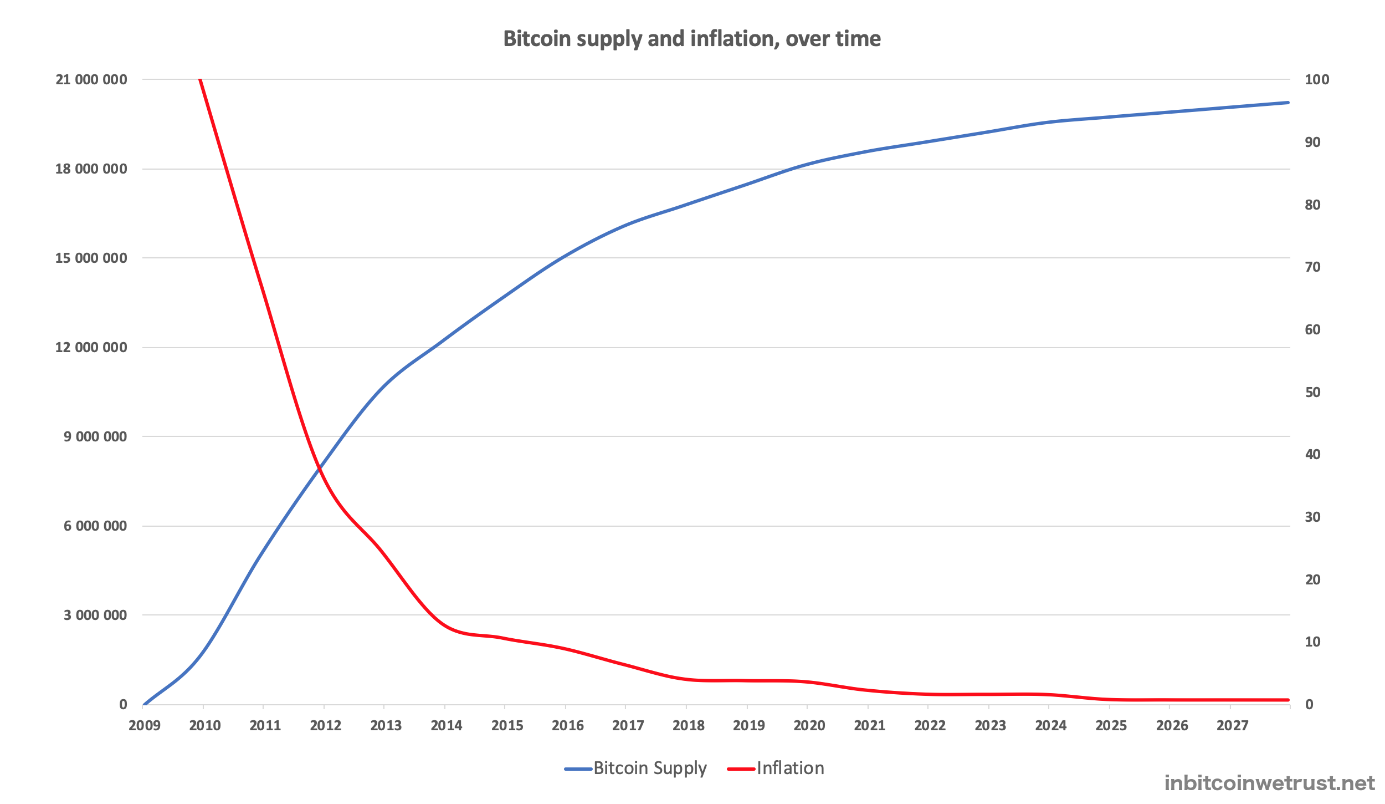

Avant tout, du fait qu’il dispose d’une masse monétaire fixe et prédéfinie il ne peut pas avoir la vocation à créer de l’inflation. Au contraire il fonctionne sous un modèle désinflationniste où l’inflation tend à diminuer dans le temps. Le graphique ci-dessous l’illustre très bien, l’inflation sur la masse monétaire devrait atteindre les 1.8% après le Halving de 2020.

De plus, sa décentralisation permet de prémunir les ménages de toute forme de gel des comptes, ou de limitation des retraits. Et enfin dans une dernière mesure, la plus connue des crypto-monnaies est une alternative qui prouve son efficacité en devenant un moyen de contourner l’inflation dans certains pays.

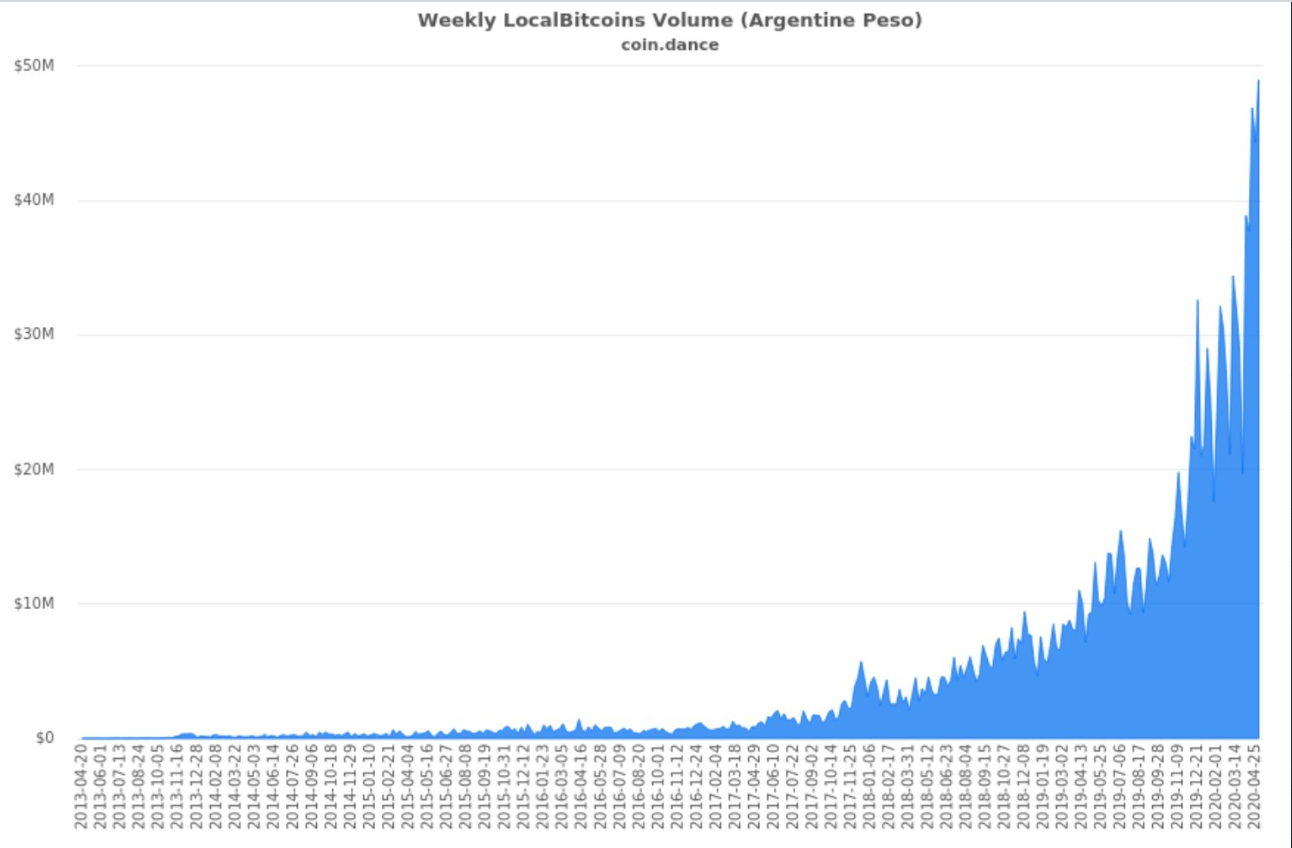

En l’espèce, en Amérique latine l’usage de l'actif numérique doré en tant qu’alternative à la monnaie locale devient de plus en plus fréquent afin de ne plus subir les effets dramatiques de l’hyperinflation. En particulier en Argentine ou au Venezuela où l’on a observé un accroissement des volumes de transactions en bitcoins. Vous pouvez également constater que la corrélation s’applique aussi pour le Venezuela.

Par ailleurs, les pays qui subissent l’hyperinflation ne sont pas les seuls qui pourraient tirer parti de la crypto-monnaie de Nakamoto. Comme nous l’avons déjà traité, la croissance progressive de la quantité de monnaie en circulation augmente les prix et créé une perte de valeur dans le temps. Même si il est certes très volatil son caractère décentralisé le protégerait d’une perte de valeur lié à l’excès de création monétaire. D’autant plus si nous partons de l’hypothèse que sa valeur se stabilisera dans le temps. Ainsi, si la définition de la monnaie précise qu'elle occupe le rôle de réserve de valeur, il pourrait s’avérer plus favorable de thésauriser du bitcoin plutôt que du dollar.

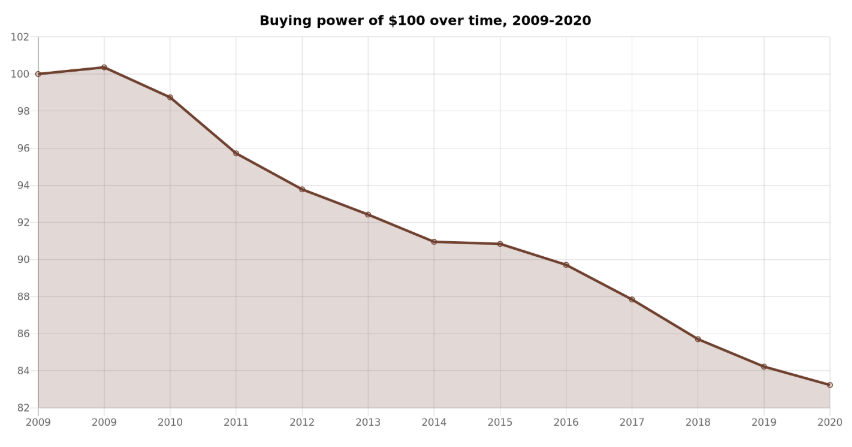

Le graphique ci-contre fait état du pouvoir d’achat entre 2009 et 2020 aux Etats-Unis. En 2020 le pouvoir d’achat a baissé de 19% par rapport à 2009. Dans cet exemple 100 $ en 2009 ne valent plus que 84 $ 11 ans plus tard à cause de l’inflation.

Source : https://www.officialdata.org/us/inflation/2009?amount=100

Dans cette dynamique Bitcoin pourrait être un bon rempart à l’inflation par rapport à une monnaie fiduciaire. En revanche, du fait que la politique monétaire ne puisse être centralisée, nous n’aurions aucun moyen de relancer l’économie. Ou encore d’éviter une récession. En l'espèce, nous ne pourrions plus agir sur le volume de la monnaie afin de stimuler la demande. De plus, il est difficilement envisageable d’adopter une monnaie dont la quantité est limité quand notre modèle de production repose sur le principe de la croissance.

Et la déflation dans tout ça ?

Maintenant présentons le second point, celui de la déflation. Comme mentionné précédemment il s’agit de la réduction du niveau général et durable des prix des biens et des services. Et ce en raison d’une réduction de la monnaie ou de ses substituts. Dans une situation où la demande est alimentée par la masse monétaire, si la monnaie est trop faible par rapport au niveau de production, alors le niveau des prix aura tendance à baisser afin de s’ajuster au niveau de la demande. Cependant cet ajustement peut entraîner une spirale déflationniste. Une situation dans laquelle les agents économiques anticipent des baisses de prix et reportent leur consommation. Les prix auront tendance à toujours plus baisser afin de renforcer leur attractivité créant un cercle vicieux. Phénomène dont les banques centrales et les économistes en sont les principaux contempteurs. Et pour cause, il est très complexe de s’en retirer.

Bitcoin est-il vraiment déflationniste ?

Pour en revenir à Bitcoin, il est fréquent d’entendre qu'il aurait des caractéristiques proches d’une monnaie déflationniste. Il est souvent décrié qu’une adoption massive du bitcoin remettrait au goût du jour la déflation. La raison ? Sa masse monétaire étant fixe, elle ne pourrait suivre la croissance et donc s’ajuster avec la production des richesses afin de stabiliser les prix. Il y a un risque de surproduction par rapport à la demande qui apparaît. Les prix seraient alors tirés vers le bas, et le risque de spirale déflationniste resurgirait. Malgré tout, de nombreuses nuances sont à opérer quant à l’analyse conduite sur Bitcoin en tant que monnaie.

Premièrement évoquons que la baisse des prix dans l’économie est un facteur courant. Les progrès techniques ainsi que les fortes hausses de productivité ou encore la concurrence liée à la mondialisation ont eu plusieurs conséquences positives pour le consommateur, dont la principale a été la baisse des prix. Cependant cela n’a pourtant pas donné lieu à des cycles déflationnistes comme après le krach de 1929.

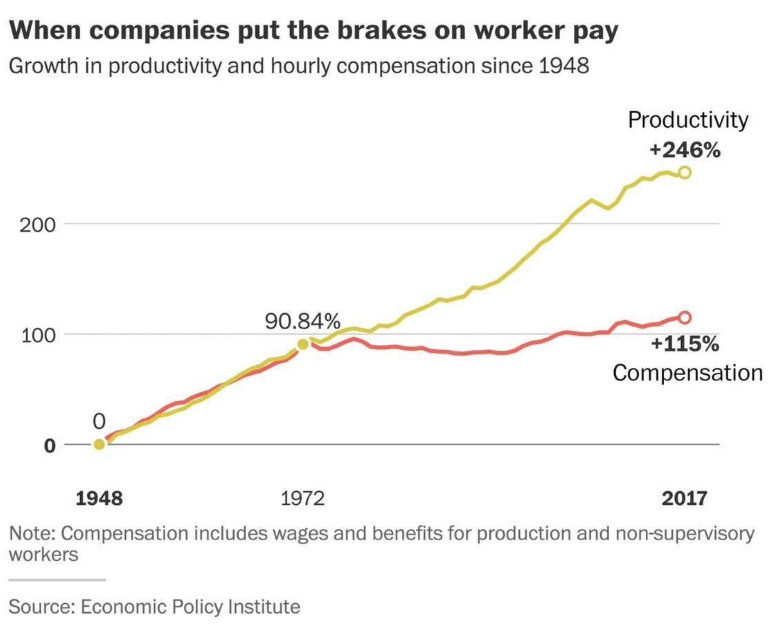

En ce sens il serait inopportun de juger que le crypto-actif pourrait être à l’origine de spirales déflationniste, en raison d’une quantité de monnaie fixe. D’autre part, notons qu’il a été observé qu’une augmentation des capacités de production plus forte par rapport aux salaires n’a pas non plus entraîné de déflation. Et pourtant selon les dires de la théorie économique la chute des prix aurait été inéluctable dans une telle situation.

Le point de séparation entre la croissance du salaire en rouge, et la productivité en jaune, intervient en 1972. Un an après la fin du système Bretton Woods, mais je ne rentrerai pas dans les détails (cela correspond à la fin de l'étalon or).

De même dans le cas où une monnaie fixe créerait une baisse des prix, les consommateurs ne peuvent s’arrêter instantanément de consommer. Il y aura toujours un besoin de consommation de la part des ménages et des entreprises essentielle à leur « survie ». Et nous le voyons l’écart sur le graphique n’a pas causé de cycle déflationniste entre 1972 et 2017.

La croissance de la population mondiale est-elle un risque de déflation, avec une quantité de monnaie limitée ?

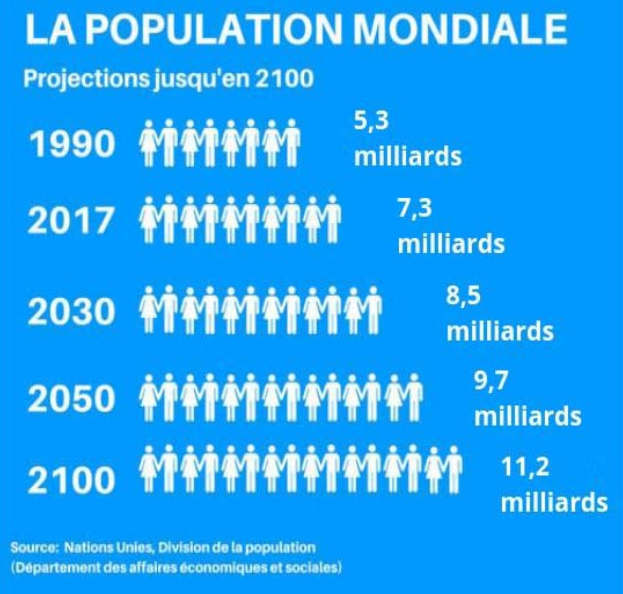

Un autre argument supplémentaire sur le risque de déflation créé par le BTC, s’il devenait une monnaie à part entière, est celui lié à la population mondiale. Où une population plus nombreuse exigera un niveau plus élevé de monnaie, ici deux notions sont à souligner. Premièrement, la croissance des pays émergents tend à prouver que lorsqu’ils s’urbanisent et qu’ils atteignent un certain niveau de développement le taux de natalité faiblit. Dans un second temps, les projections de l’ONU montrent un ralentissement progressif de la croissance de la population jusqu’à 2100. Entre 2030 et 2050 la population devrait augmenter de 14%, contre à peine 15% sur les 50 prochaines années.

Bien sûr, cette dernière continuera de croître encore quelques dizaines d’années mais elle aussi tendra à se stabiliser. Et de manière très hasardeuse c’est en étroite corrélation avec la création monétaire de notre monnaie décentralisée dont le dernier jeton sera miné en 2140. Evidemment il ne s’agit là que d’une corrélation fortunée et la population peut encore évoluer différemment.

Enfin, Bitcoin n’est pas qu’un instrument d’échange nouveau, c’est aussi une réserve de valeur en devenir. Ce dernier montre de plus en plus de corrélation avec l’or, et le modèle de Satoshi sur l’émission monétaire des btc s’inspire directement de l’extraction du métal précieux.

Ainsi, en tant que réserve de valeur Bitcoin ne peut pas être considéré comme une monnaie à part entière. Certes, il pourrait être instrument d’échange efficace à l’avenir, ainsi qu'une réserve de valeur que monnaie. C’est pourquoi je le considère comme une alternative à la monnaie fiduciaire et non pas une nouvelle monnaie régissant le système international.

Alors Bitcoin est-il inflationniste ou déflationniste ?

Selon moi, il est difficile de juger puisqu’il n’a pas pour vocation d'être une monnaie. Il s’agit davantage, toujours d'après moi, d’un instrument d’échange et d’une réserve de valeur. Pour rappel les principales caractéristiques d’une monnaie sont : être une réserve de valeur, un intermédiaire dans les échanges et une unité de compte. Bitcoin ne remplit pas intégralement l’ensemble de ces fonctions pour assurer le rôle d’une devise. Sa faible scalabilité est une contrainte au rôle d’intermédiaire. Quant à sa volatilité, elle empêche Bitcoin d’être une unité de compte fiable. En revanche des innovations successives sont apportées pour solutionner ces problématiques (Segwit, Lightning, Strike). Au sujet de sa valeur, elle se stabilisera dans le temps lorsque son adoption se globalisera.

Le ₿ occupera le rôle d’alternative à la monnaie fiduciaire et sera précieux en ce sens. Robert Wenzel économiste libertarien défendait notamment que le Bitcoin ne pouvait pas remplir le rôle de monnaie. Toutefois, il prétendait que Bitcoin pourrait un jour devenir un « intermédiaire » de transactions efficace et sécurisé. Si on l’associe à sa capacité de devenir une réserve de valeur et à sa caractéristique décentralisée qui le protège de la centralisation des institutions bancaires, la valeur des bitcoins serait réelle en tant qu’alternative monétaire.

Cet article a été rédigé par Valentin Rousseau de l'association étudiante KryptoSphere.

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌