Analyse on-chain du Bitcoin (BTC) – Une demande sous-estimée ?

Alors que le cours du Bitcoin (BTC) continue sa partie de ping-pong entre les bornes hautes et basses du range actuel, d'importants signaux de demande continuent de se manifester. Malgré un contexte de tension macro-économique risqué, une dynamique de marché encourageante se construit en coulisse. Analyse on-chain de la situation.

Acheter Bitcoin (BTC)

Publicité Kraken

Le Bitcoin (BTC) en état de range

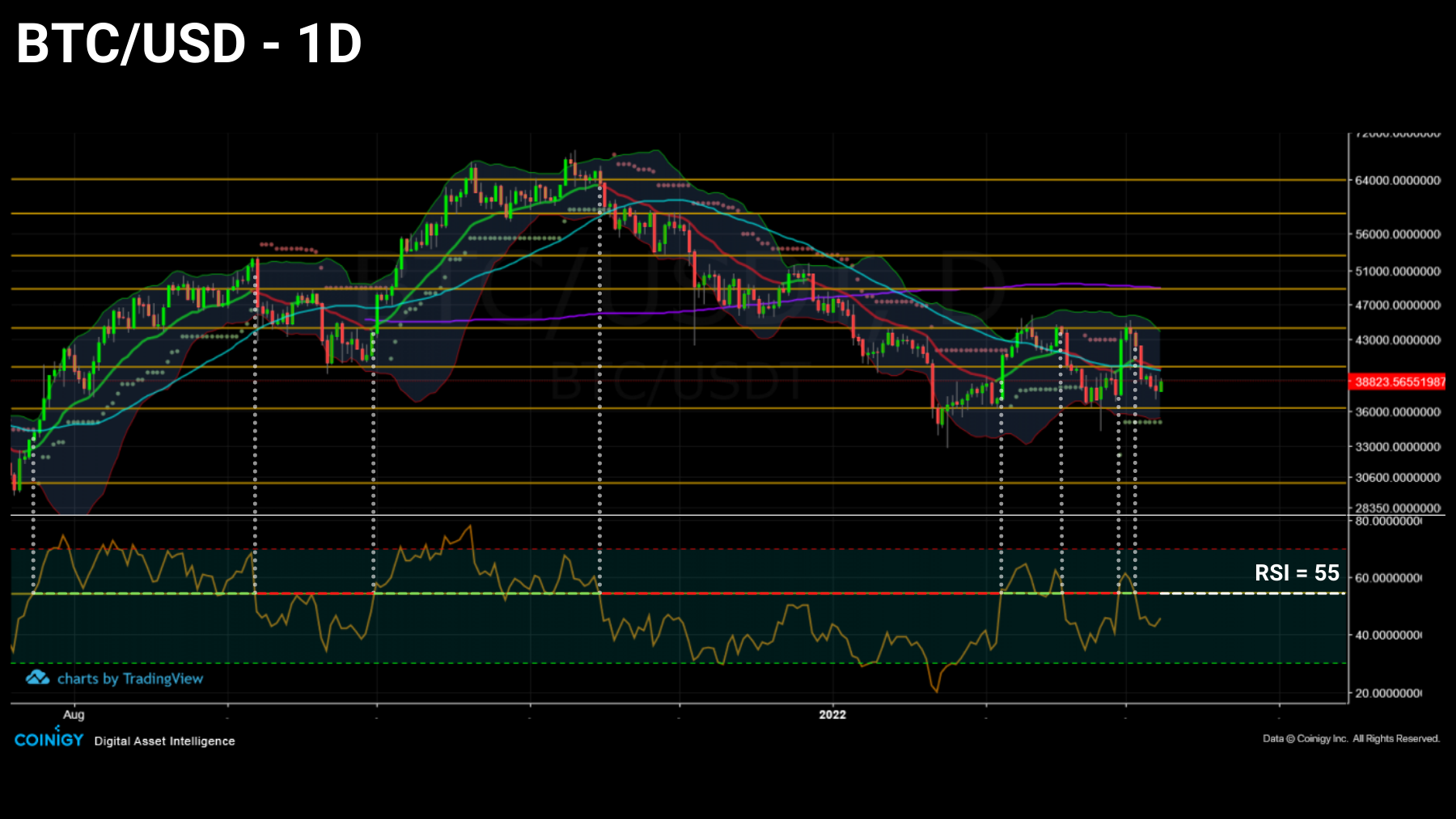

Le cours du Bitcoin (BTC) continue d'osciller au sein du range établi depuis janvier 2021. Compris entre 36 500 $ et 44 000 $, ce canal horizontal, testé trois à la baisse et quatre fois à la hausse, réussit tant bien que mal à borner les fluctuations du prix.

Tandis que le conflit armé entre l’Ukraine et la Russie ébranle les marchés traditionnels, le BTC connaît une phase d’accumulation massive ne se reflétant pas sur le prix actuel de l’actif.

Figure 1 : Cours journalier du prix du bitcoin (BTC)

Reconnu par certains comme une réserve de valeur, une assurance contre l’inflation et la dépréciation des monnaies fiat, le bitcoin pousse peu à peu les individus à étudier puis adopter sa proposition de valeur.

Afin de jauger l’ampleur de l’accumulation en cours, nous observerons cette semaine les comportements d'achat des adresses du réseau, les dynamiques de l’Offre Illiquide ainsi que le comportement d’offre/demande des investisseurs institutionnels canadiens.

👉 Retrouvez les métriques présentées dans cette analyse sur le tableau de bord on-chain de Cryptoast

Un contexte macroéconomique mitigé

Commençons cette analyse par un tour d’horizon de la situation globale du marché, compte tenu du contexte de tension mondiale.

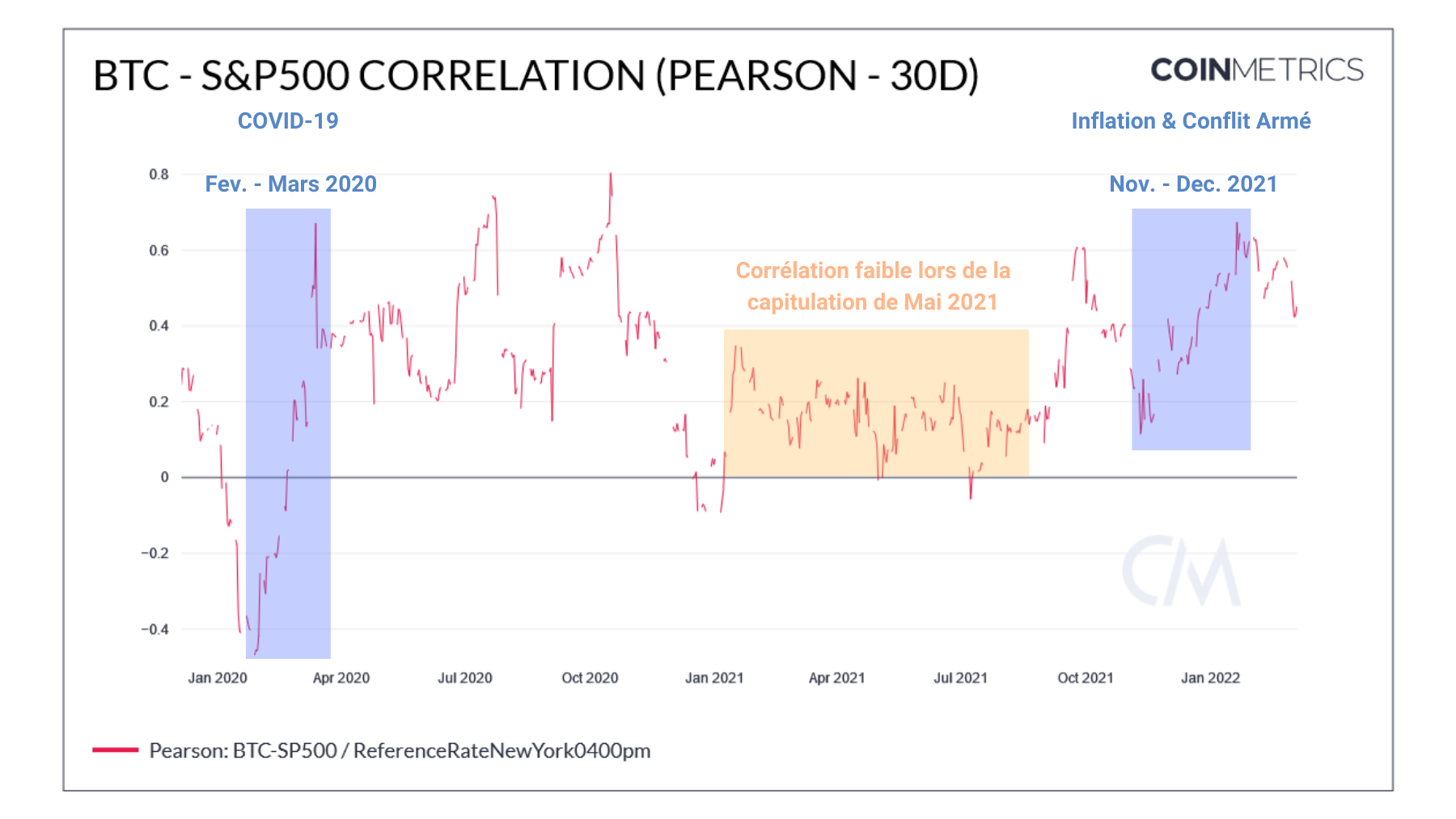

Alors que nous mentionnions la forte corrélation entre les marchés traditionnels et ceux des crypto-monnaies dans l’analyse précédente, il semble que cette dernière connaisse une baisse graduelle depuis le mois de février.

Bien que positive et issue d’un lieu de causalité direct entre la fluctuation des deux secteurs, la valeur de cette corrélation n’a pas produit de nouveau plus haut malgré la présence de plusieurs cygnes noirs concernant la situation économique et géopolitique globale.

À l’avenir, si les indices nord-américains venaient à subir de fortes corrections, une corrélation décroissante indiquerait que le bitcoin se désolidarise des indices de la finance traditionnelle et se comporte comme un actif à faible risque systémique.

Figure 2 : Corrélation entre le cours du bitcoin et l'indice S&P500

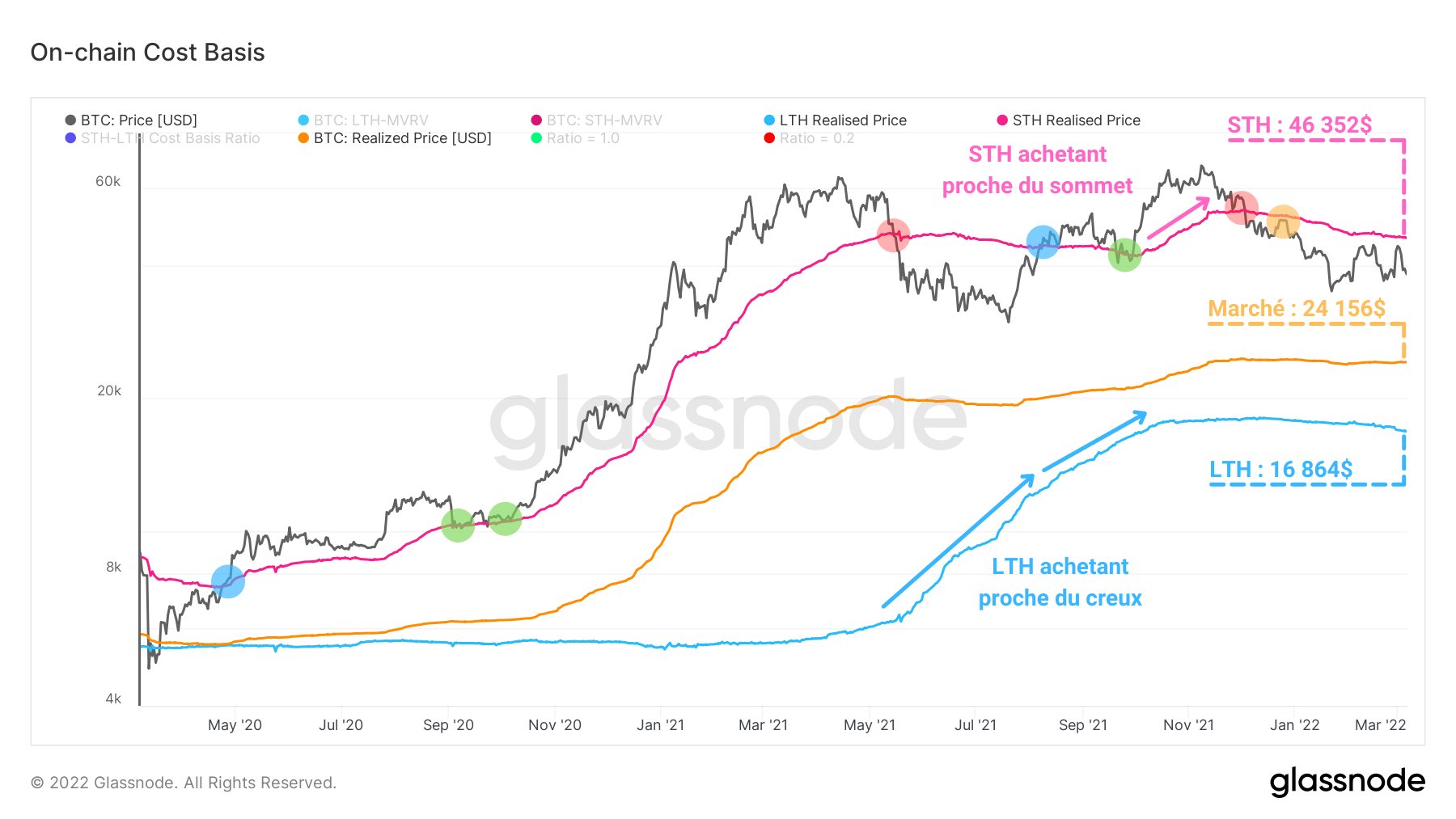

Concernant les coûts de base des participants du marché, l’heure est à la stabilisation.

En rose, le prix réalisé des investisseurs à court terme (STH), indiquant le prix auquel les BTC âgés de moins de 155 jours ont été déplacés pour la dernière fois, se situe au-dessus de 46 000 $.

Représentant la résistance à franchir afin de confirmer un retournement de tendance durable, la relation historique de cet indicateur avec le prix du BTC fournit d’excellents signaux de tendance :

- retournement haussier : croisement du prix à la hausse (bleu) ;

- continuation haussière : support validé (vert) ;

- retournement baissier : croisement du prix à la baisse (rouge) ;

- continuation baissière : résistance validée (jaune).

Situé au-dessus du prix spot actuel, le coût de base des STH indique que cette cohorte aux nerfs fragiles a actuellement la tête sous l’eau.

Couvant des pertes non réalisées, ce groupe d’entités est de fait le plus susceptible de générer une pression de vente supplémentaire en cas de continuation de la tendance baissière.

Figure 3 : Coûts de base on-chain

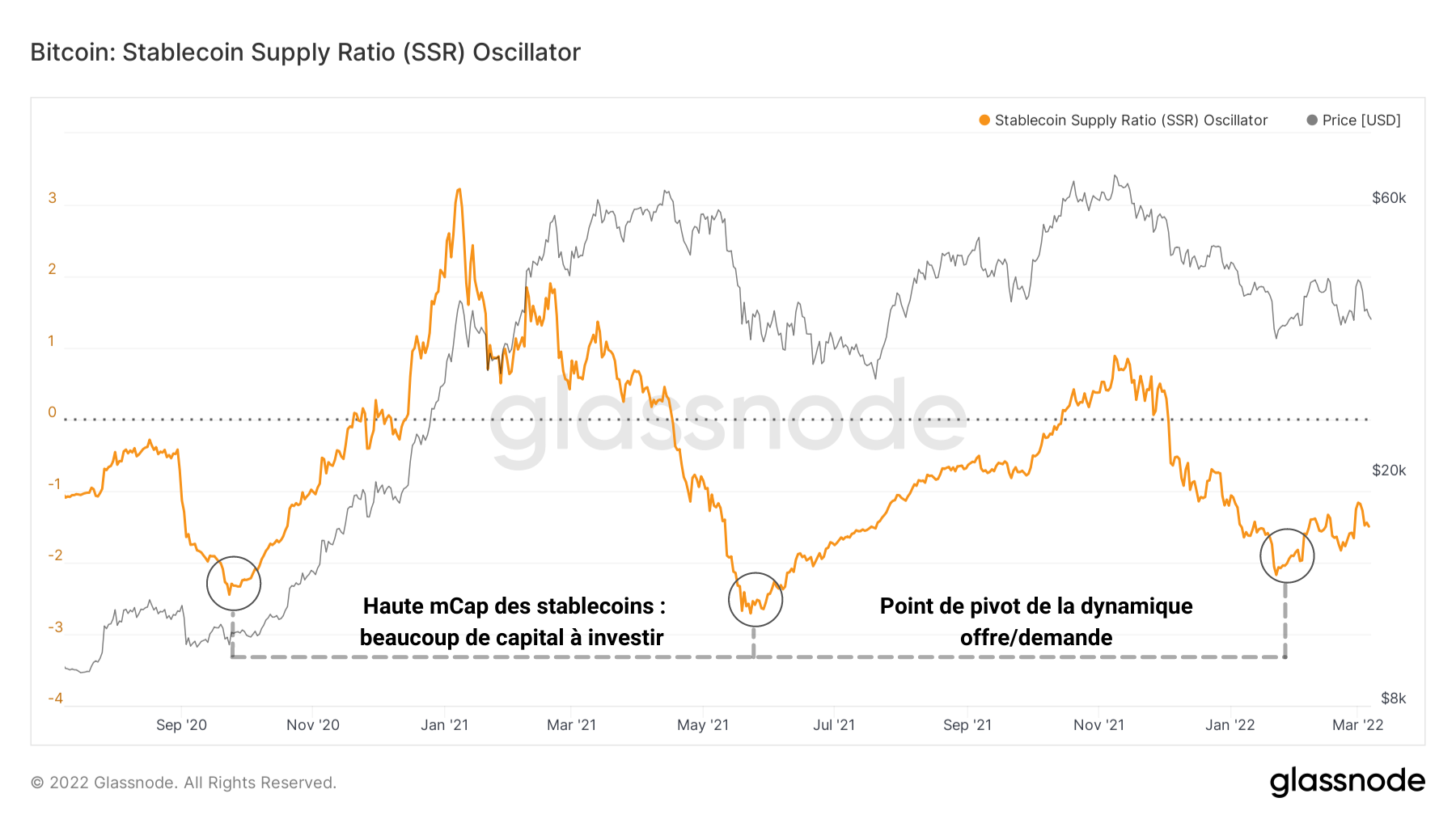

Malgré cette énergie baissière latente, la quantité de capitaux prêts à être investis a atteint un important point bas le 22 janvier dernier.

L’oscillateur ci-dessous est basé sur le rapport entre la capitalisation boursière du BTC et celle des stablecoins. Reflétant la capacité d’achat du marché à un instant t, cet indicateur est un proxy du degré auquel les capitaux fiat entrent ou sortent du marché des cryptomonnaies.

Figure 4 : Oscillateur SSR

Nous éclairant sur les dynamiques d’offre/demande sous-jacente du marché, une valeur élevée indique un épuisement du pouvoir d’achat des participants.

Une valeur basse indique donc un potentiel point de pivot à partir duquel les investisseurs recommencent à dépenser leur stablecoins contre du bitcoin et adoptent un comportement d'accumulation, non loin d’un potentiel creux de marché.

? Retrouvez notre lexique de l'analyse on-chain

Achetez des cryptos facilement avec eToroL'accumulation en BTC atteint des sommets

Afin de nous faire une idée concrète de cette accumulation opérée par divers type d’entités, étudions plusieurs métriques relatives à la rétention de l’offre en circulation, notamment à travers les BTC dits « illiquides ».

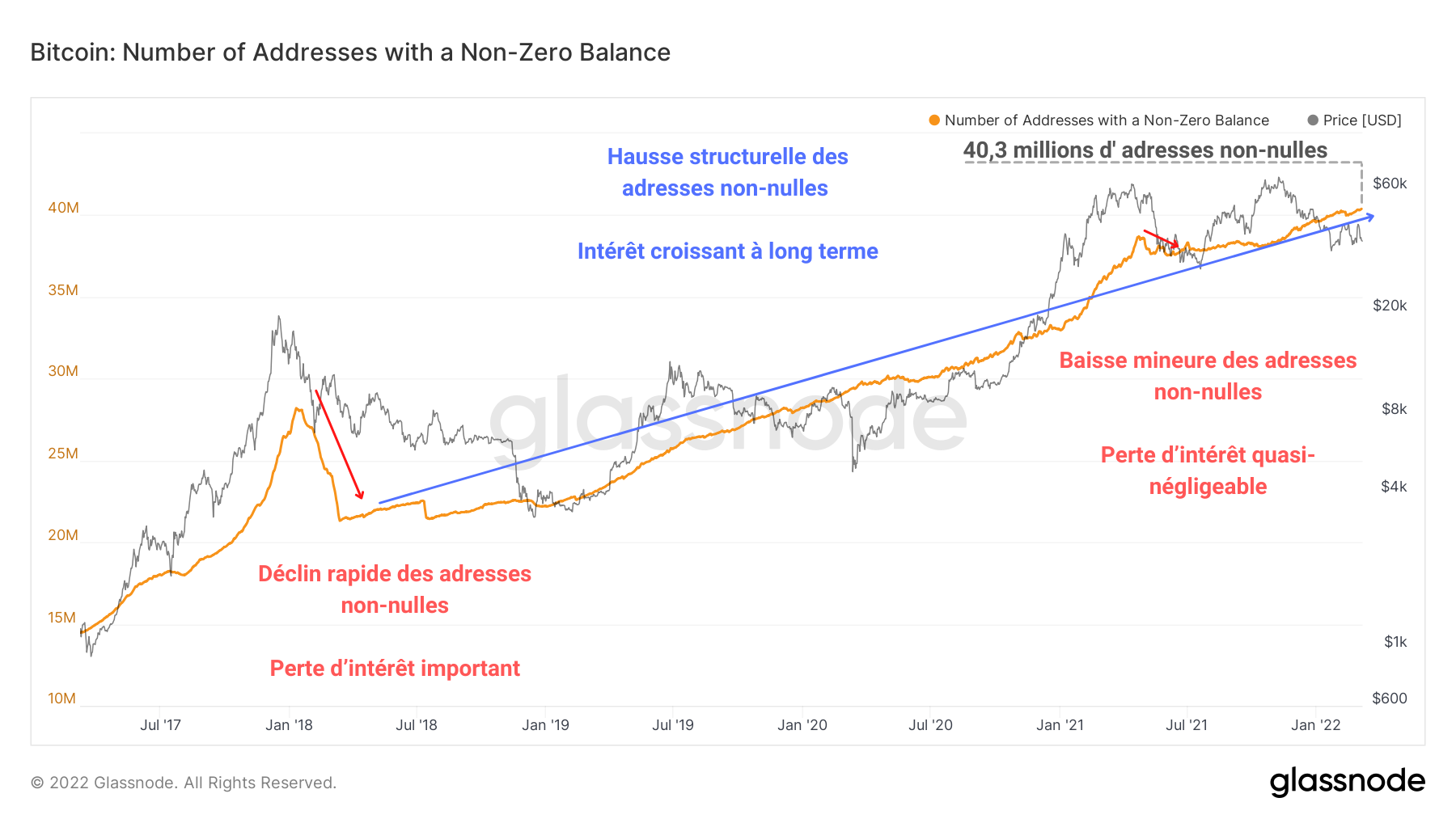

Le graphique ci-bas représente la variation du nombre d’adresses à solde non nul (supérieur à zéro) présentes sur le réseau. Nous pouvons clairement observer une hausse structurelle de ce type d’adresses, signe d’un intérêt croissant sur le long terme.

Figure 5 : Adresses à solde non nul

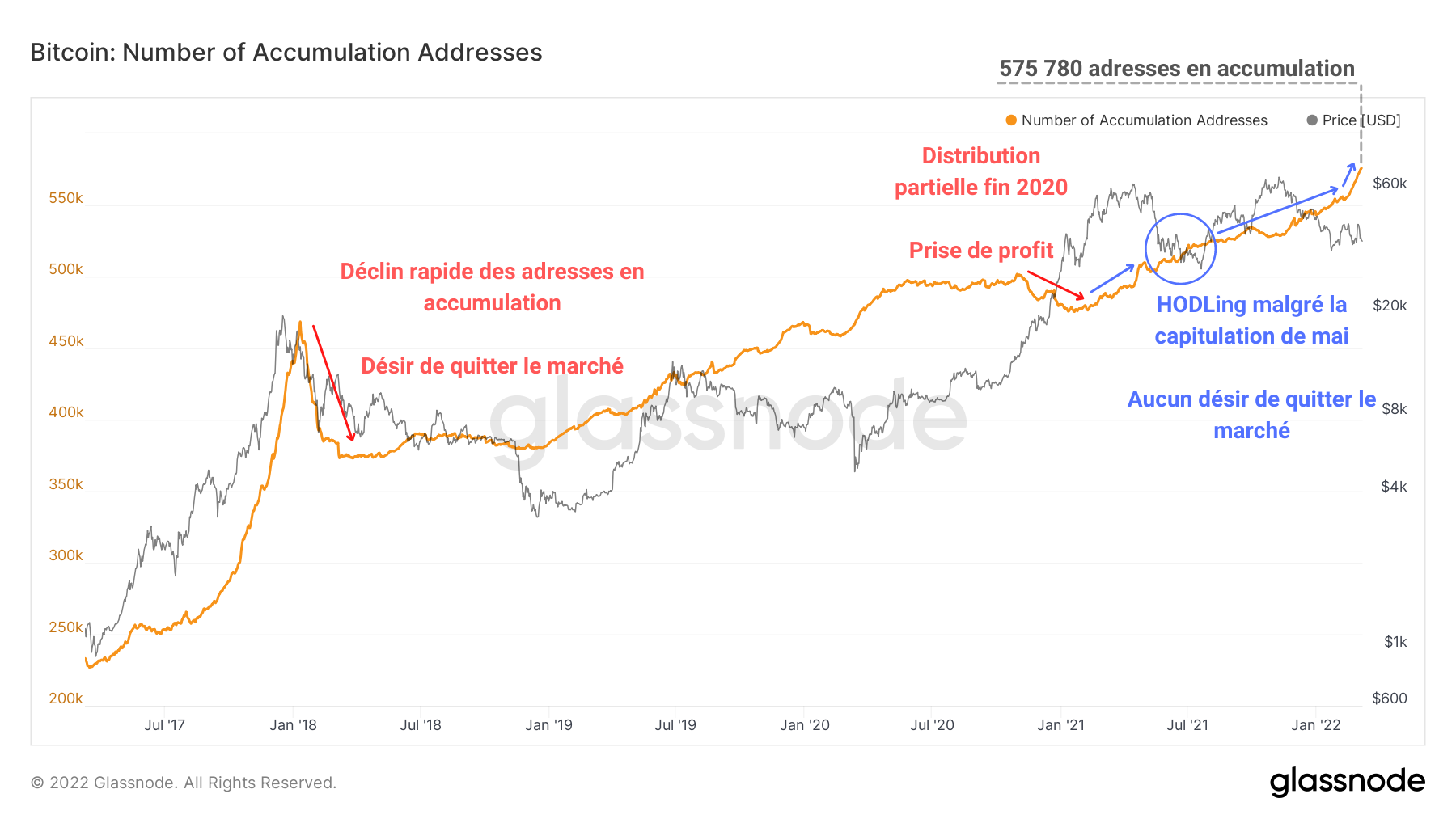

En comparant le sommet du marché haussier de 2017 avec la capitulation de mai, nous pouvons déterminer que, malgré la violente chute provoquée mi-2021 et la correction en cours, les investisseurs continuent d’accumuler des BTC et ne cherchent pas à quitter le marché.

Cette absence de panique de la part de HODLers est aussi mise en évidence par la hausse continuelle du nombre d’adresses en état d'accumulation tout au long des années 2021 et 2022.

Figure 6 : Adresses en état d'accumulation

Ce phénomène résulte en un comportement de HODLing très présent lors des phases de baisse et une augmentation continue du nombre d’adresses en accumulation, usant pour nombre d’entre elles d’une stratégie de dollar cost averaging (DCA).

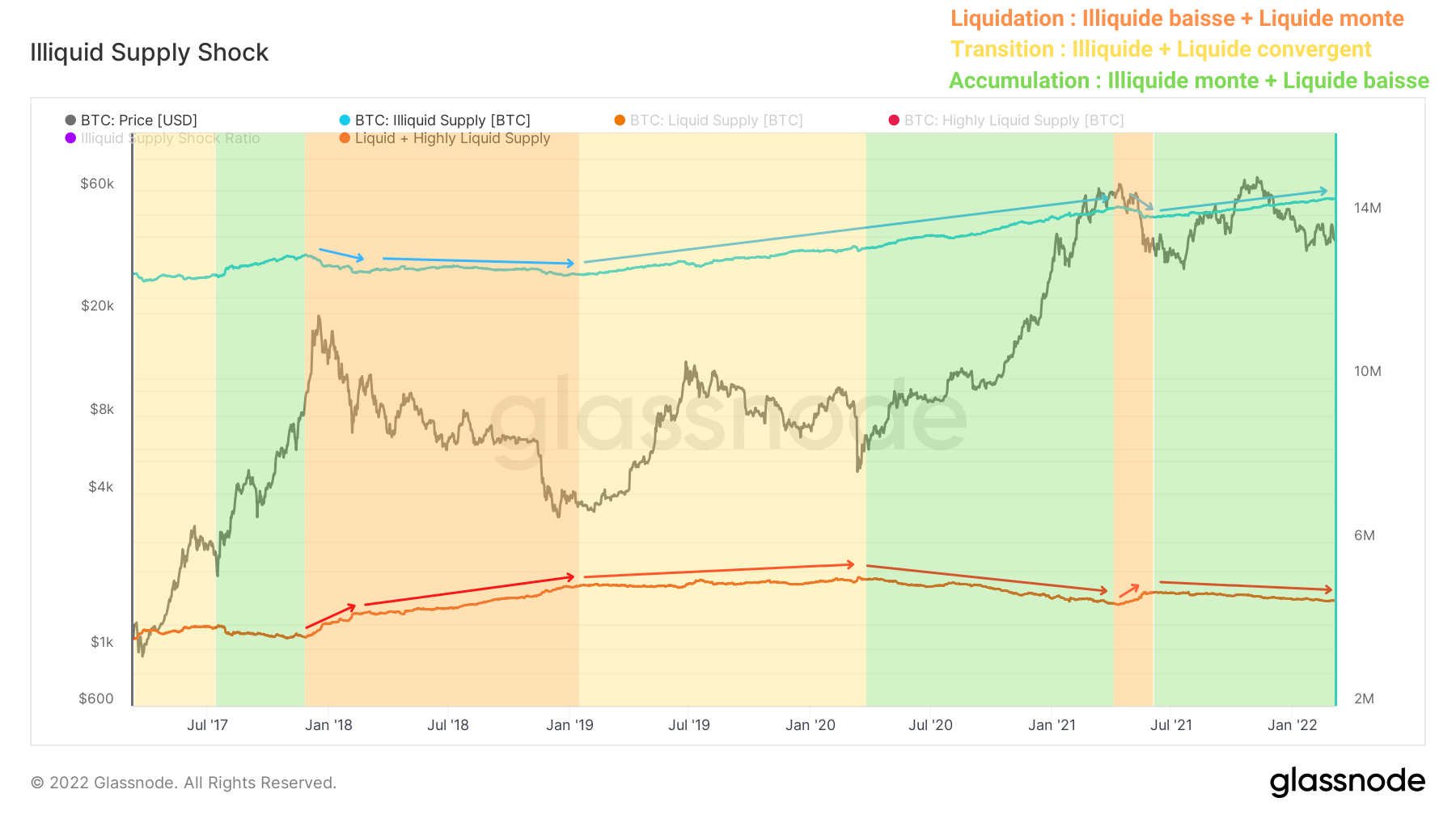

Une autre méthode d’observation de l'accumulation consiste à séparer l’offre circulant sur le marché en différents degrés de liquidité ou de disponibilité.

Afin de ne pas allonger cette analyse, voici le lien de l’article de recherche de Rafael Schultze-Kraft, directeur de la technologie et co-fondateur de Glassnode, détaillant cette méthode en profondeur.

Ce qui en ressort, c’est que la relation entre l’Offre Illiquide et la somme de l’offre liquide et très liquide (nommée ici « Offre Liquide » par souci de simplicité) permet d’identifier les différentes dynamiques de l’offre impossible de saisir par le biais de l’analyse technique.

Figure 7 : Offre Illiquide et Liquide

Ainsi, on observe bien, lors de la capitulation de 2018 et celle de mai 2021, une liquidation de l’offre (en orange). Des BTC jusque-là exclus de la circulation - souvent stockés dans des cold storage - sont alors transférés vers les plateformes d’échanges en vue d'être vendus.

Cette dynamique identifie un comportement de panique global pouvant même ébranler certains investisseurs à long terme, pourtant réputés par leur sang-froid.

À l’opposé se trouve la phase au sein de laquelle le marché évolue depuis juillet 2021. Ici, les BTC quittent les échanges dans le but d'être conservés à long terme. En retirant des BTC de la circulation, ce phénomène accroît la masse de BTC illiquides et indique une forte confiance de la part des participants.

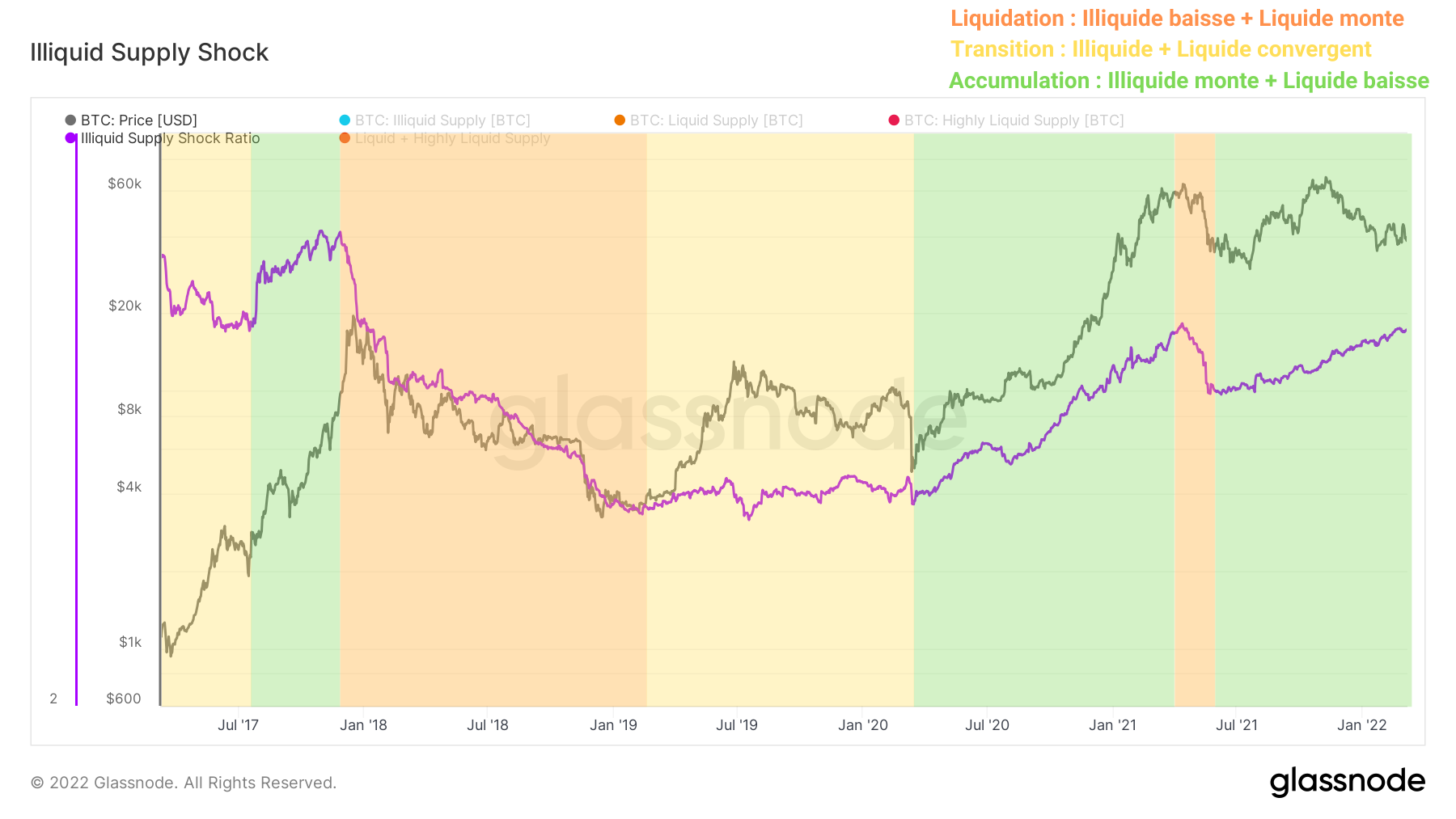

Corroboré par le graphique du Ratio de Choc de l’Offre Illiquide, ce constat confirme sans équivoque un fait saillant : aucun analyste n’a connu une telle structure de marché auparavant. Pour la première fois de son histoire, les bitcoins sont accumulés de façon massive alors que le cours du BTC se situe encore à - 44% de son ATH.

Figure 8 : Ratio du Choc de l'Offre Illiquide

Le Choc de l’Offre Illiquide représente le ratio entre l’Offre Illiquide et l’Offre Liquide et permet d'identifier les moments auxquels suffisamment de BTC sont retirés de la circulation pour donner à un choc de liquidité haussier, en cas de forte demande spot.

En constante croissance depuis la capitulation de mai, cet indicateur nous envoie un signal clair et net : le marché est en phase d’accumulation massive malgré une forte correction et rien n'indique que les investisseurs souhaitent quitter le marché pour le moment.

? Explorez notre rubrique dédiée aux analyses on-chain

Achetez des cryptos facilement avec eToroLes institutionnels Canadiens entrent dans la danse

Tournons-nous finalement vers les investisseurs institutionnels canadiens. Cohorte particulièrement jeune, elle est composée de deux ETF (3IQ Coinshares Bitcoin et Purpose Bitcoin ) et d’un fonds d'investissement: QBTC.U, aussi dirigé par la firme d’investissement 3IQ.

Arrivés au plus tôt en début 2020, ces trois fonds sont des pionniers de l’investissement institutionnel envers bitcoin en Amérique du Nord et introduisent une nouvelle source d’offre et demande au marché.

De fait, leur nombre de BTC détenus par ces entités, ainsi que leur comportement de dépense ou d’épargne fournissent un proxy fidèle de la demande institutionnelle présente à ce jour.

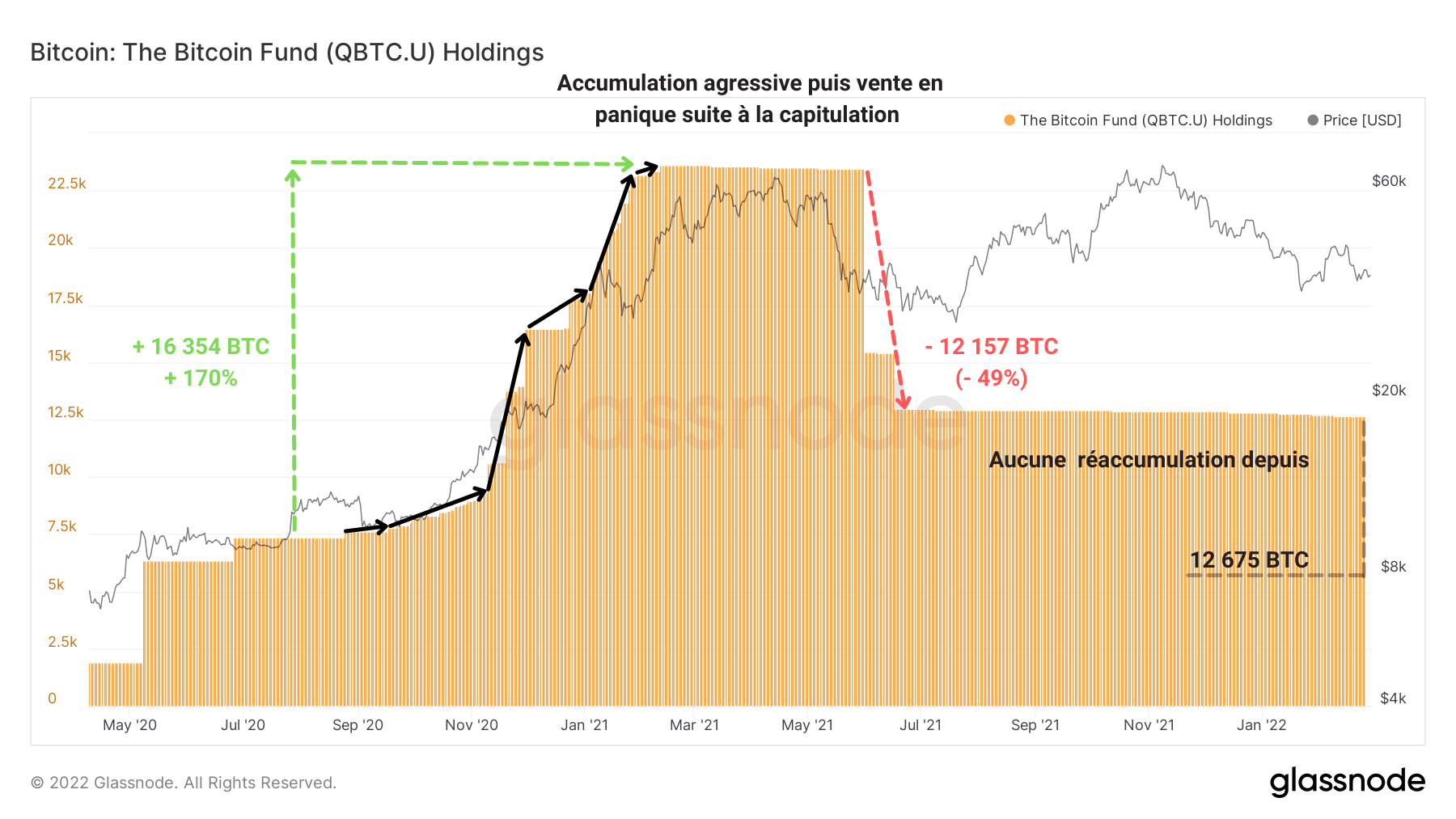

Le fonds QBTC.U, ainé de la fratrie, a par exemple entamé une puissante vague d’achat en septembre 2020, triplant pratiquement son exposition, avant de revendre brutalement la moitié de ses BTC fin mai 2021 suite à la capitulation.

Figure 9 : Avoirs en BTC du fonds QBTC.U

Aucune réaccumulation n’ayant suivi cette décision, les avoirs en BTC du fonds diminuent graduellement, aujourd’hui estimés à 12 675 bitcoins. Rien ne semble indiquer la volonté de quitter cette stratégie prudente pour le moment.

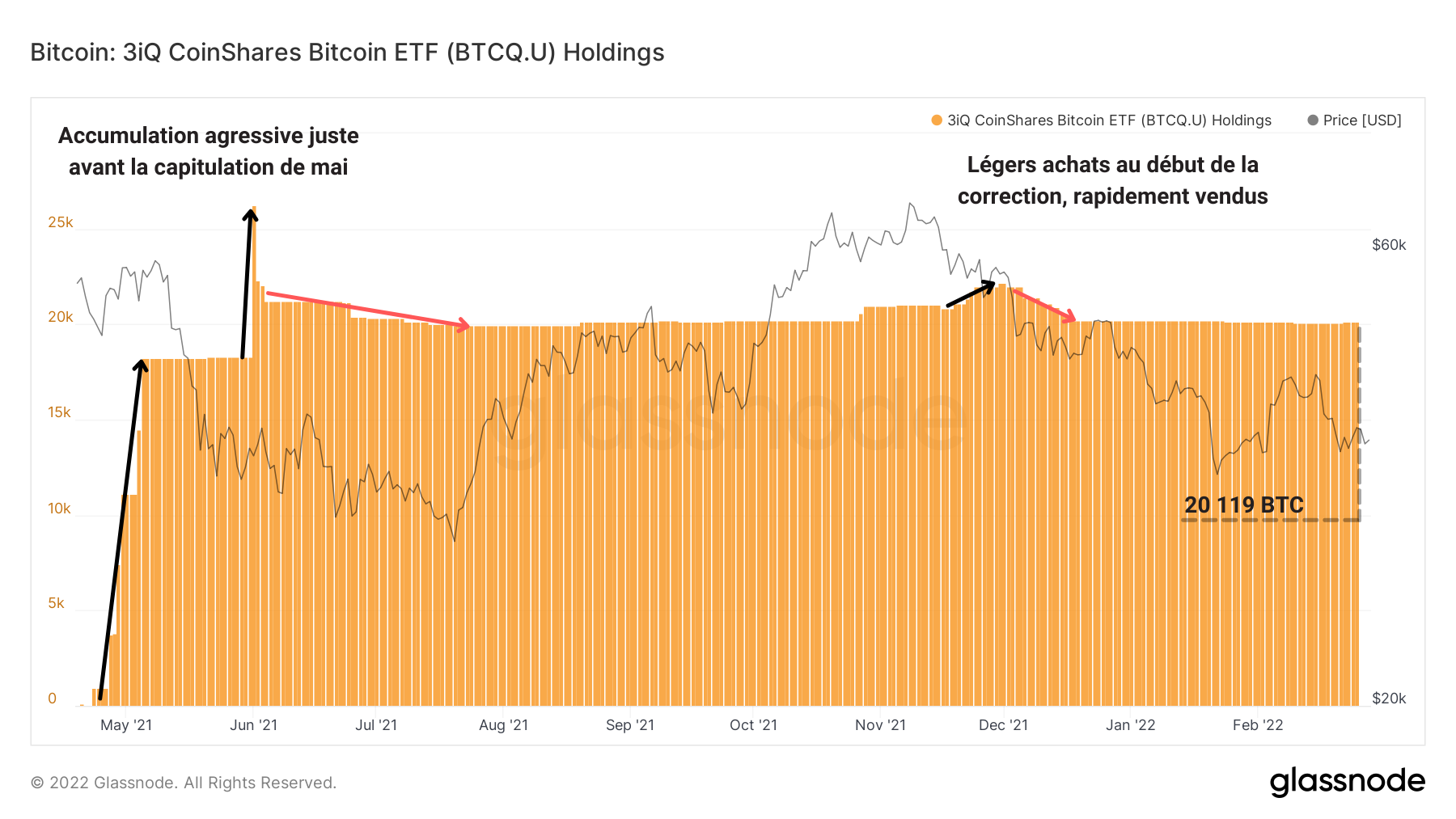

Également sous l’égide de la firme 3IQ, l’ETF spot 3IQ Coinshares Bitcoin a pour sa part appliqué une gestion plus conservatrice. Acquérant rapidement près de 20 000 BTC durant les semaines précédant la capitulation de mai, le fonds n’a par la suite liquidé qu’une légère partie de son exposition et stagne sans indiquer de comportement précis.

Figure 10 : Avoirs en BTC de l'ETF 3IQ Coinshares Bitcoin

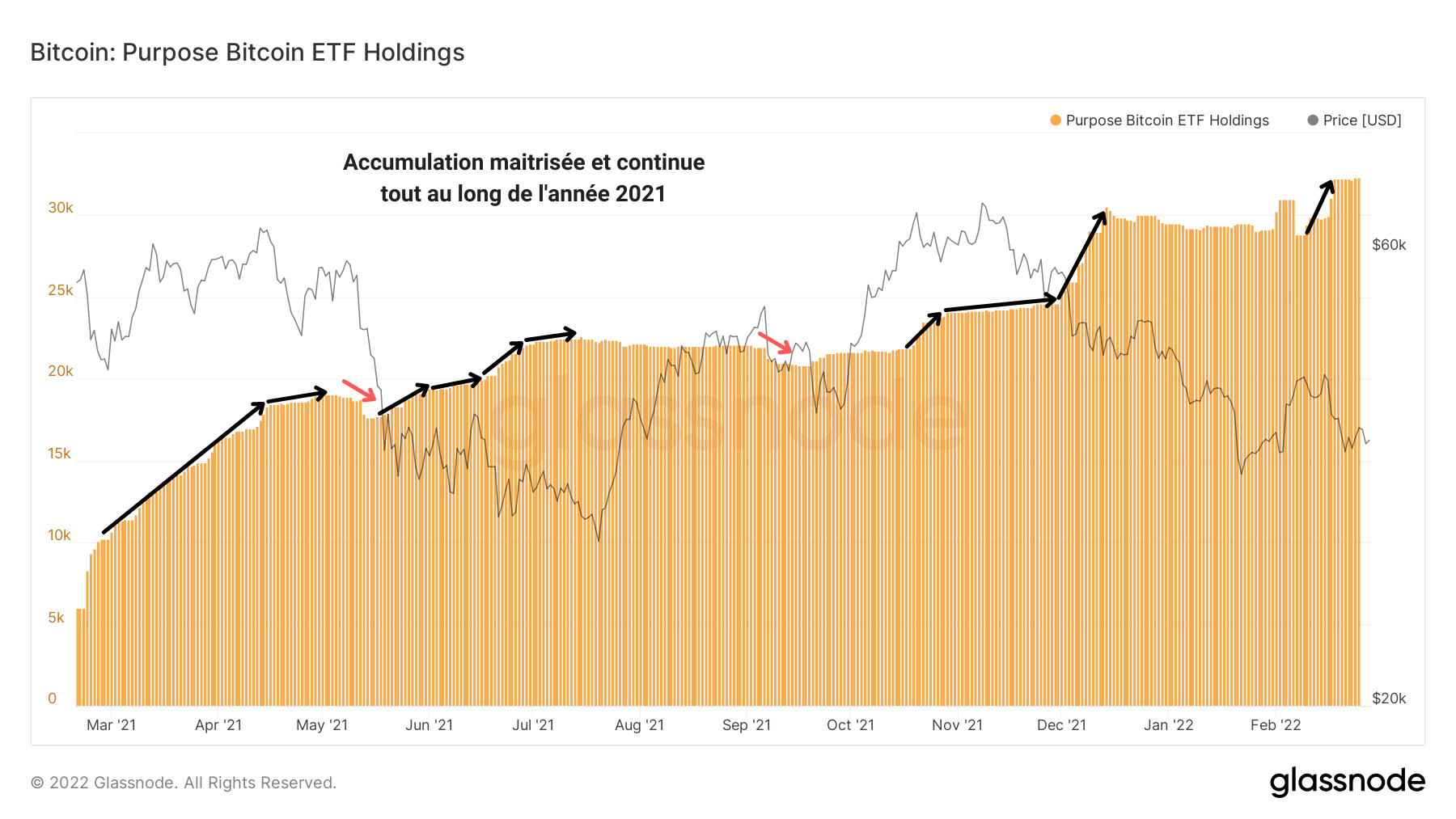

En soi, le fonds faisant preuve du plus de constance est l’ETF de la firme Purpose Inc., lancé en mars 2020. On observe sur le graphique des avoirs une hausse graduelle et continue, ponctuée de légères baisses.

Signe d’une accumulation contrôlée, le fonds achète assidument les baisses de mai et de décembre 2021, créant une pression d’achat inégalée par ses homologues évoqués plus haut.

Figure 11 : Avoirs en BTC de l'ETF Purpose Bitcoin

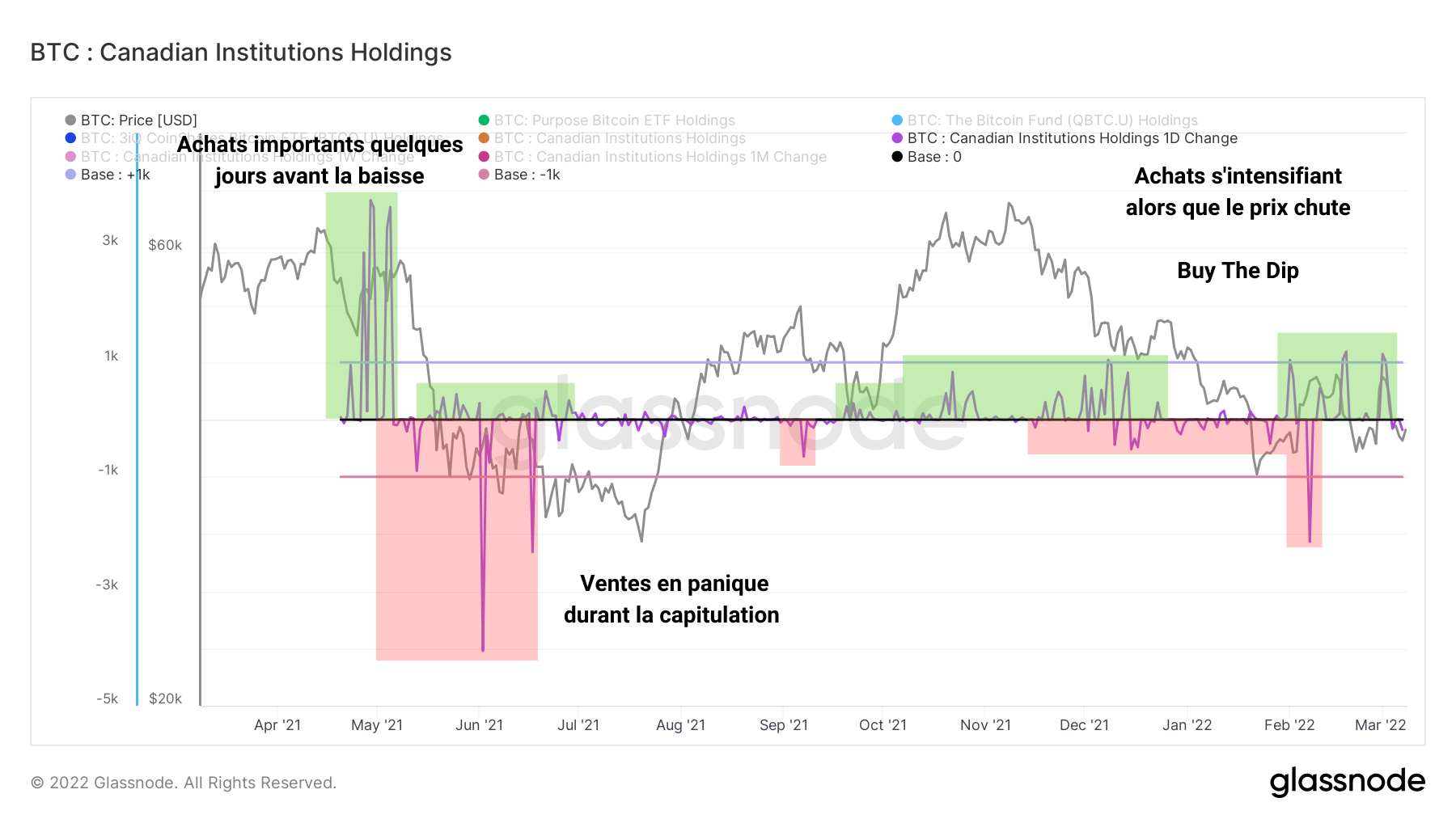

En additionnant les avoirs en bitcoins des trois fonds et en calculant la variation journalière du résultat, nous obtenons le graphique suivant :

Figure 12 : Variation quotidienne des avoirs des institutionnels canadiens

Représentant les flux entrants et sortants quotidiennement de ces fonds, ces données fournissent un aperçu clair du comportement d’achat / vente des institutionnels Canadiens.

Ainsi, suite à une lourde vague d’achat de plusieurs milliers de BTC début mai, les institutionnels - plus particulièrement le fonds QBTC.U - ont liquidé une grande partie de leur capital investi en bitcoin durant la capitulation du marché.

Cependant, bien que les fonds gérés par 3IQ ne génèrent manifestement pas une demande significative, les achats successifs et croissants de l’ETF Purpose Bitcoin s’intensifient à mesure que la correction actuelle se développe.

👉 Retrouvez le Professeur Chaine sur Twitter

Synthèse de cette analyse on-chain du bitcoin

Finalement, le marché du bitcoin est sujet à une forte demande qui ne semble pas se refléter dans le prix actuel du BTC. Montrant des signes de désolidarisation vis-à-vis du S&P500, le bitcoin a le potentiel de devenir un actif à faible systémique et de s'imposer en tant que nouvelle valeur refuge en cas de crise financière globale.

L'accumulation atteignant des niveaux records, de plus en plus de bitcoins se voient retirés de la circulation et s'ajoutent à l'Offre Illiquide déjà détenue par les investisseurs à long terme, eussent-ils de gros ou de petits portefeuilles. En cas de forte demande spot soudaine, ce manque de liquidité pourrait déclencher un choc de liquidité haussier.

Nous ne pourrons toutefois pas compter sur les institutionnels Canadiens pour générer cette pression d'achat dans l'état actuel des choses. Bien que l'arrivée de ces entités fournisse une nouvelle source de demande et d'offre au marché, le comportement global de ces fonds - bien qu'encourageant - ne constitue pas un comportement unanime capable d'influencer les dynamiques de marché.

? Retrouvez notre guide pour acheter du Bitcoin

Sources – Figure 1 : Coinigy ; Figure 2 : Coinmetrics ; Figure 3 à 12 : Glassnode

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Avertissement. Le contenu présent sur notre site internet est uniquement à titre informatif. Les informations présentes sur cette page ne constituent ni un conseil en investissement, ni une recommandation d'achat ou de vente. Vous devez toujours faire vos propres recherches et nous vous conseillons de demander un avis financier extérieur.