Revoir l'indépendance des banques centrales avec l'avènement de Bitcoin

Récemment, les surplus de liquidités injectés par les banques centrales, notamment par l’intermédiaire de la FED et la Banque centrale européenne (BCE), ont alarmé sur les conséquences de la planche à billets. Certes, cette politique vise à éviter toute récession, mais elle soulève de nombreuses problématiques.

Parmi elles, il y a la soutenabilité future des États face à la dette. On retrouve aussi les risques futurs de bulles financières causées par cet excès de liquidité. De même, l’absence de politique monétaire dans les pays européens, léguée depuis les années 80 à la BCE, cause une problématique majeure.

Structurellement, les économies ont des besoins différents. Or, une politique commune pour les 19 états membres de la zone euro, créée inévitablement des incompatibilités. D’autant plus que le traitement des pays par la politique de la BCE est inégalitaire. Certains en contestent d’ailleurs l’indépendance, à l’inverse du Bitcoin qui lui, est régi par du code informatique, où la décentralisation y règne davantage.

Considérations

Le présent article a pour but de mettre en avant les conséquences du comportement actuel des banques centrales. Nous permettant de rebondir sur la nécessité de leur indépendance, et donc de notre système monétaire. Passage au cours duquel nous mentionnerons bien entendu le roi des crypto-actifs, Bitcoin (BTC) ! Qui selon moi a un rôle à jouer.

Revenons aux origines, pourquoi les banques centrales sont-elles devenues indépendantes ?

Avant l’apparition de l’indépendance des banques centrales dans les années 80 la politique monétaire était sous le contrôle d’une autre entité. Cet outil de la politique économique était aux mains de l’État. Et pour comprendre ainsi comment sont nées les banques centrales, il faut étudier les « travers » de l’ancien système.

En effet, autrefois, l’État était tout-puissant et possédait politique monétaire et budgétaire. Seulement, un mouvement prônant l’indépendance de la politique monétaire s’est levé. La principale raison de l’émergence d’un tel mouvement était de constituer un acteur qui puisse agir dans l’intérêt général, et non dans l’intérêt privé. Parmi ceux exigeant une telle requête, il y avait les économistes G. Tullock et J. Buchanan. Ils jugeaient que certains dirigeants prenaient des décisions de politiques économiques à des fins électorales.

Plus simplement, les chefs d’État engageaient des politiques expansionnistes en fin de mandat pour favoriser les agents économiques. En soutenant le pouvoir d’achat à court terme, ils créaient l’illusion monétaire aux ménages d’être soutenus. Une fois réélu, le chef de l’État remettait en place les politiques restrictives nécessaires.

Ces travaux ont été accompagnés par ceux de W. Nordhaus. Ce dernier estimait que l’indépendance des banques centrales était indispensable pour s’assurer que les politiques monétaires soient indépendantes des processus électoraux. Il convient alors de faire primer l’intérêt général au détriment de l’intérêt privé. Ce dernier étant symbolisé par le dirigeant ou encore les groupes de pression (lobby). Cela donne plus de sens désormais à l’indépendance des banques centrales.

Une question reste tout de même en suspens : sont-elles véritablement devenues indépendantes ? Une question lourde de sens quand on connait les multiples pressions faites par les dirigeants pour inciter les politiques menées par ces dernières. Avec en tête de liste Donald Trump, pour lequel la FED est devenue une cible récurrente.

La planche à billets et le « money go brrrrrr » sont de retour !

Lors des multiples annonces des mesures économiques prises par les banques centrales un mot est sur toutes les lèvres : « Planche à billets ». L’expression de la planche à billets désigne le fait qu’une banque imprime de la monnaie dans des quantités astronomiques. Et le « brrrrrr » est une analogie au bruit produit par une machine qui imprimerait ces billets.

Si en réalité la Banque centrale européenne n’a plus imprimé de billets depuis 2014, la quantité de monnaie en circulation ne fait que croître.

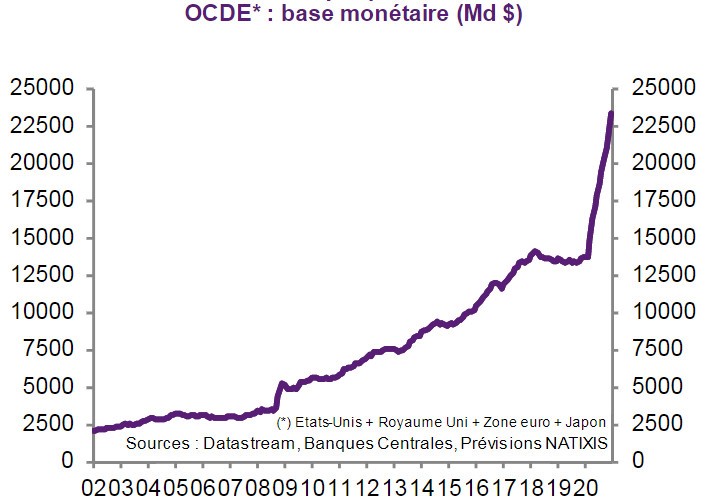

Cette quantité de monnaie croît de manière disproportionnée par rapport à la croissance économique ou démographique. Puisqu'en effet, théoriquement, le niveau de monnaie doit être proportionnel aux besoins des agents économiques. Auquel cas, s’il est trop important cela génère de l’inflation, et à l’inverse de la déflation. La création monétaire néanmoins atteint des niveaux démesurés depuis la crise financière de 2008. Et comme nombre d’entre vous l’ont constaté, la crise sanitaire actuelle n’a rien arrangé. Le graphique ci-dessous de Natixis l’illustre parfaitement.

Rentrons désormais dans le vif du sujet, quelle est la raison pour laquelle les banques pratiquent une politique expansionniste ? Avec les différentes options dont l’ « helicopter money » dans certains pays, un Quantitative Easing considérable voire illimité dans d’autres ainsi qu’une anecdotique chute des taux d’intérêt ; l’objectif est clair : éviter la récession ou du moins la contenir.

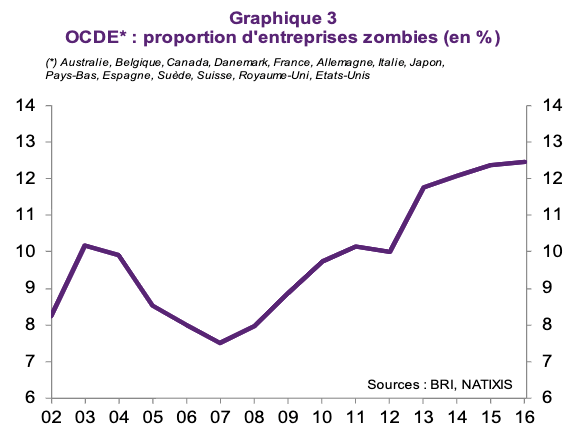

Il faut alors éviter le plus de faillites possible et maintenir à l’état de « zombie » les entreprises, en relançant la demande. Autrement dit, il faut les nourrir en liquidité afin qu’elles tiennent le choc, tout en « soutenant » les ménages. Cependant, même si certaines sociétés sont fortement alimentées, le flux de liquidités ne changera rien. Elles sont condamnées à long terme.

Raphaël Bloch, journaliste à l’Express, décrit parfaitement ce phénomène :

Les Etats ont eu le choix entre les faillites et la dette. Ils ont choisi la dette et ils auront les faillites. #Fed pic.twitter.com/MlZKNJL7sQ

— Raphaël Bloch (@Bloch_R) June 11, 2020

Une politique aux conséquences risquées

Nous aurons donc probablement droit à cette crise financière que l’on nous promet déjà depuis quelques années. Mais alors malgré l’importance des mesures, comment peut-on toujours être condamné à subir cette crise ? Malheureusement, cette crise n’a pas démarré avec le Covid-19, il a plutôt été son déclencheur. Le risque d'apparition de cette dernière augmentait progressivement déjà en amont.

Pour comprendre pourquoi les turbulences que connait la sphère financière ne sont pas nouvelles, il nous faut faire un saut dans le temps. Ce bond en arrière nous amène en 2008 – 2009, période caractérisant l’implosion de la crise financière et économique. Alors aux grands maux les grands remèdes, les dirigeants respectifs des banques centrales ont ouvert les vannes de liquidités. À l’aide d’une politique fortement accommodante, un flot monétaire vertigineux est venu inonder le marché en quelques années. Entre taux d’intérêt au plancher et Quantitative Easing, les places financières étaient constamment alimentées.

L’effet secondaire de la trappe à liquidité

Alors que cette politique ambitionnait de relancer l’économie par la demande, très vite des vices sont apparus. Le premier est relatif à la trappe à liquidité. C’est un concept théorisé par Keynes où les agents économiques stérilisent leur liquidité plutôt que de les investir ou les dépenser. Aujourd’hui, on remarque ce phénomène en France, où le taux d’épargne a avoisiné les 15 – 20 % durant la période de confinement.

Turbulences sur les marchés avec la chute du spread

Or ce n’est pas tout. La problématique majeure de ces mesures monétaire concerne surtout les marchés, là où les flux de capitaux sont les plus importants, ce qui est donc sujet à plus de risques. Ou plutôt pourrait-on dire de spread ? Le spread est l’écart de rendement entre un actif sans risque et un actif risqué. Ce dernier avait diminué de manière vertigineuse après l’expansionnisme monétaire. En chutant, les taux des différentes classes d’actifs se rapprochaient alors que le risque était pourtant bien différent. Cela signifie que la prime de risque censée rémunérer celui qui aura investi dans un actif risqué baissera par rapport à un actif de moindre risque. La conséquence de ce comportement est que cela conduit les acteurs à investir dans de mauvais placements pour se rémunérer. De mauvais placements qui à terme provoqueront un véritable coup de tabac en cas de nouvel éclatement.

On pourrait s’étendre encore longuement sur les conséquences de la crise financière de 2008. Du moins, j’espère que vous aurez compris que les comportements des banquiers centraux n’ont fait qu’augmenter le risque systémique. Plutôt que de résoudre la crise de 2008, ils en ont fait un catalyseur de la suivante.

Les banques centrales et les États ont-ils la solution miracle ?

Entre les politiques expansionnistes déjà mentionnées et de nouvelles propositions, rien ne permettra d’éviter les conséquences du comportement des banques centrales et des marchés. Pourtant l’Europe a su se montrer ingénieuse avec les « coronabonds » ou encore la mutualisation des dettes. Plus récemment, la commission a même proposé des taxes européennes afin de financer le prêt de 750 milliards d’euros. De plus, afin d’éviter une faillite des banques dans un contexte d’insolvabilité, les banques centrales ont demandé à ce qu’elles ne versent aucun dividende. Ces montants doivent avant tout nourrir le capital pour rendre d’une part les taux d’endettements moins accablants, et d’autre part pour redynamiser l’économie par de l’investissement. Pour rappel parmi les banques qui avaient distribué des dividendes en 2008, il y avait Lehman Brothers. Espérons alors que l’histoire nous serve de leçon.

Source : Alternatives économiques n°401 « Banques : servir l’économie pas les actionnaires »

Malgré tout, il est peu probable que l’ensemble de ces mesures suffisent. Tout comme le fait de voir un jour une mutualisation des dettes au sein de la zone euro.

Bitcoin, quand l’indépendance devient indispensable

Avant de rappeler le fonctionnement monétaire propre à Bitcoin, il faut insister sur le point fondamental de l’indépendance. Nous avons au début de cet article décrit en quoi l’indépendance était requise pour un système monétaire. Cependant, vous en conviendrez, elle n’a pas été respectée par les banques centrales. Au contraire, elles ont été au service des marchés financiers et non de l’intérêt général. Ceci nous menant à la situation actuelle bien que le coronavirus ait avancé son arrivée.

C’est pourquoi, en dehors de toute considération relative à l’utilisation de Bitcoin en tant que monnaie, il convient d’insister sur en quoi l’indépendance d’un système monétaire tel que Bitcoin est essentielle à l’économie. Et cela, que ce soit avec un Bitcoin en tant que monnaie, un stablecoin ou une monnaie fiduciaire. Bien qu’entre nous, crypto-enthousiastes, nous sommes conscients que la dernière option soit peu synonyme d’indépendance.

? Découvrez l'histoire du Bitcoin

Bitcoin et sa politique monétaire

Avant que nous nous penchions sur l’application d’une politique monétaire indépendante dans l’économie avec Bitcoin. Expliquons son fonctionnement.

Tout d’abord, rappelons un fait incontournable : Bitcoin est uniquement régi par du code informatique. Ce code pouvant certes être modifié, il nécessite un consensus à chaque changement proposé. Autrement dit, si dans le cas de Bitcoin 95% des décideurs ne trouvent pas un accord un hard fork se produit. Ce qui implique la création d’un autre jeton avec les nouvelles règles proposées sur le jeton originel.

C’est en l’occurrence ce qui s’est produit avec le Bitcoin Cash sur le Bitcoin en 2017. Ainsi, étant uniquement sous le contrôle du code, il ne peut pas être soumis à la volonté d'une seule entité, ou de lobbys. Et si une communauté se fédère, elle devra représenter 95%, ce qui semble relever de l’imaginaire. D’autant plus lorsqu’on connait les aspirations libertariennes d’une partie des maximalistes travaillant sur Bitcoin.

Par conséquent, Bitcoin est indépendant, puisque sa politique monétaire dépend du code. Faisons désormais un court rappel sur son fonctionnement. Le Bitcoin est une monnaie dont le modèle d’émission est similaire à l’or. Comme pour le métal précieux, les bitcoins deviennent de plus en plus difficiles à extraire avec le temps, et leur quantité est fixe. Elle est de 21 millions, dont la dernière unité sera minée en 2140. Ce fonctionnement est permis grâce au halving inclut justement dans le code. Il s’agit de réduire la quantité de bitcoins émise par 2 lorsqu’un bloc est validé, et ce tous les 210 000 blocs.

Ce qui est très intéressant, c'est qu’en plus d’être régulé par du code informatique et de ne pouvoir être soumis à aucune pression, le nombre de bitcoins est limité. Analysons quelle implication cette quantité fixe peut avoir sur l’économie.

? Pour aller plus loin : Que va-t-il se passer lorsque le dernier Bitcoin sera miné ?

L’indépendance monétaire des actifs numériques au service de l’économie

Imaginons un monde idéalisé par William Nordhaus, dans lequel la politique monétaire est effectivement indépendante. Ce monde malheureusement n’a pas pu être le fruit de l’homme, il le sera peut-être alors grâce à la machine. Même si le code est écrit par des hommes je vous l’accorde.

La société repose alors sur la politique monétaire de Bitcoin, c’est-à-dire avec une quantité de monnaie fixe et déterminée. Dans laquelle l’outil budgétaire serait l’alternative pour faire face aux chocs d’offre ou de demande. (Dans ce cadre, nous considérons que la politique budgétaire est entièrement libre. Elle n’est pas contrainte par des accords, telle qu’elle est aujourd’hui dans l’UE avec le TSCG).

Même si les chocs auront moins lieu d’être dans un monde où la quantité de monnaie en circulation est raisonnable. En outre, avec une masse monétaire dont le niveau sera fixe et non démesuré. On pourrait même imaginer que cette dernière soit variable. Par exemple, elle dépendrait d’indicateurs tels que le taux de croissance, l’évolution démographique ou d’autres.

L’avantage majeur d’une masse monétaire fixe propre au Bitcoin est qu’elle ne prend pas le risque de nourrir les bulles spéculatives. Elle est plus susceptible de répondre aux besoins de l’économie. Cependant, on fait souvent état du risque de déflation dans une situation où la monnaie en circulation serait limitée. Je vous invite à consulter l’article sur ce sujet pour comprendre que ce risque ne doit pas être au centre des préoccupations.

De Bitcoin vers un stablecoin ?

Néanmoins, si aujourd’hui la politique monétaire reposait sur Bitcoin cela supposerait une adoption de la monnaie. Conscient que cette adoption est encore lointaine, ce que je vais proposer n’est que conjecture. Imaginons donc aujourd’hui que Bitcoin soit massivement adopté, son cours se stabiliserait, mais serait toujours soumis à l’offre et la demande. Or, psychologiquement, cette situation est un véritable problème pour les agents économiques. Comment mesurer son niveau de pouvoir d’achat si d’un jour à l’autre le cours de votre monnaie fluctue ? C’est pourquoi, pour résoudre ce problème de volatilité, on pourrait recourir aux symboliques stablecoins.

Sans rentrer dans des détails de gouvernance relatifs à la centralisation, ou à la décentralisation, ils pourraient devenir très intéressants. Et les travaux que mènent actuellement Facebook, la Chine ou encore les banques centrales européennes témoignent de cet intérêt. En partant de l’hypothèse d’un stablecoin, on pourrait concevoir une monnaie dont la politique monétaire serait transparente et surtout indépendante. C’est-à-dire une politique monétaire reposant sur un jeton stable plutôt que sur l’euro. Cette politique, codée, pourrait dépendre du panier d’indicateurs cités plus haut, ou d’autres incluant des facteurs sociaux. Le champ des possibles s’ouvre à nous.

On s’aperçoit qu’avec un actif numérique on se rapprocherait de l’indépendance du système monétaire ; « idéale » à W. Nordhaus. Une pensée qui était encore difficilement concevable jusqu’à l’émergence récente du potentiel des crypto-actifs.

Bitcoin, prochain instrument économique des banques centrales ?

Face à un système financier dont la vulnérabilité ne fait que croître, une réforme du système monétaire devient indispensable. Puisque même si les comportements des acteurs sur les marchés financiers sont responsables des conséquences passées et futures, ce sont les banques centrales qui leur donnent les moyens de se comporter de la sorte. Quand bien même on continuerait à réguler les marchés, les accords successifs de Bale ne semblent pas être parvenus à enrayer le risque de crise.

Mais heureusement, une lumière orangée nous est apparue et pourrait nous donner des éléments de réponse à ce problème insoluble. Bien sûr, des avancées considérables devront être faites. Autant sur le point législatif pour créer une structure légale autour des crypto-actifs, que du point de vue économique.

En effet, qu’il s’agisse du Bitcoin ou d’un stablecoin, des recherches de longue haleine devront être menées. Bien que de nos jours Bitcoin subsiste et gagne en crédibilité, et ce malgré les maintes prédictions relatives à sa disparition.

Si de nombreuses raisons pouvaient expliquer cette résilience, pour ma part, elle a en grande partie été permise grâce à son caractère décentralisé. La décentralisation parviendra-t-elle alors à résoudre la quadrature du cercle ?

Cet article a été rédigé par Valentin Rousseau de l'association blockchain étudiante KryptoSphere.

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌