L'inflation qui vient : comment l'épargnant va-t-il payer la crise ?

Depuis le début de la pandémie de Covid-19, le monde s'enfonce dans une grave crise économique dont les conséquences sont aujourd'hui déjà visibles. Les États sont intervenus lourdement pour soutenir les nombreux secteurs de l'économie impactés, en s'endettant massivement au passage. Cette situation pourrait nous conduire à une hausse d'impôts, mais surtout au retour d'une inflation forte en Occident.

Qu'est-ce que l'inflation ?

L'inflation (du latin inflatio qui signifie gonflement, enflure, dilatation, emphysème , œdème) est la hausse persistante du niveau général des prix causée par l'augmentation excessive de la quantité de monnaie en circulation. Pour le dire autrement, il s'agit de la baisse durable du pouvoir d'achat de la monnaie.

L'inflation est causée par la hausse du rapport entre la quantité de monnaie et la quantité de biens et de services disponibles dans l'économie que cette monnaie soutient. Si la quantité de monnaie au sein d'une économie augmente plus vite que la quantité de biens et de services offerts, alors les prix s'ajustent de manière proportionnelle. Par exemple, si l'on doublait du jour au lendemain la somme détenue par chaque individu dans la société, alors il ne faudrait pas beaucoup de temps avant que les prix doublent effectivement.

Même si l'inflation peut théoriquement être le résultat d'une pénurie des biens et des services disponibles, cela n'est jamais le cas en réalité : l'inflation est la hausse générale des prix et une telle inflation demanderait donc une pénurie générale des biens et des services, ce qui n'est jamais arrivé dans l'histoire, même en temps de guerre. L'inflation des prix est donc toujours une conséquence de l'inflation monétaire, c'est-à-dire que l'augmentation générale des prix dérive de l'augmentation de la masse monétaire.

En particulier, l'inflation intervient lorsqu'un gouvernement possède un contrôle partiel ou total sur la monnaie. En effet, les monnaies de marché comme l'or sont peu propices à la hausse des prix, puisque toute production implique une consommation équivalente en capital (minage). Ainsi au cours de l'histoire, les épisodes d'inflation ont toujours été le résultat d'un monopole monétaire.

? Comparaison entre le Bitcoin (BTC) et l'or

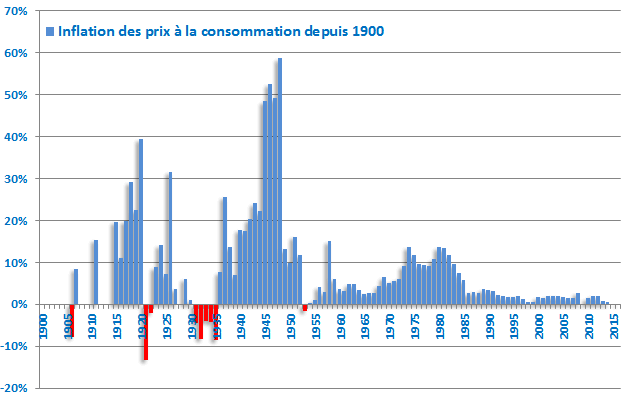

L'inflation dans l'histoire

L'inflation n'est pas un phénomène moderne. Dès l'antiquité, les gouvernements s'attribuaient le monopole de battre la monnaie en frappant les pièces de métal précieux à leur effigie. Ils profitaient de cet avantage en augmentant la masse monétaire sans travail correspondant, par le biais de la réduction de la teneur en or et en argent des pièces qu'ils frappaient.

Puis avec l'apparition du papier-monnaie, leur seigneuriage a pu évoluer. Dans un premier temps, les billets de banque étaient adossés à une marchandise (généralement l'or ou l'argent), ce qui limitait le pouvoir de création monétaire des États : c'est ainsi que la période de l'étalon-or, qui a eu lieu en Europe et aux États-Unis entre 1870 et 1914, s'est accompagnée d'une absence d'inflation. Cependant, cela permettait aux États de conserver l'or (la réelle monnaie) dans les coffres de leurs banques nationales respectives tout en imprimant plus de billets (les créances sur la monnaie) qu'il n'y avait d'or.

Ceci s'est soldé par la transition vers un système de monnaies fiat, c'est-à-dire un système où la valeur des monnaies provient essentiellement du fait que les États autorité imposent leur cours légal sur leurs territoires respectifs. Avec la fin de la convertibilité des billets de banque en or (cours forcé), le pouvoir des États sur la monnaie s'est ainsi accru considérablement : l'impression de nouvelle monnaie était laissée à leur discrétion.

Cette transformation a parachevé le rôle de la création monétaire dans le domaine politique. Si celle-ci aidait déjà à subventionner des guerres et des politiques déficitaires au temps de l'Empire romain, son caractère limité empêchait les dépenses faramineuses. L'affermissement du contrôle de l'État sur la monnaie a supprimé cette limitation, ce qui a mené la création monétaire à devenir un puissant levier d'action pour financer la dépense publique.

Cela a notamment été le cas pour l'État français lors de la Première Guerre Mondiale : l'effort de guerre a été financé à 15 % par l'impôt, à 11 % par la création monétaire directe (« avances » de la Banque de France), à 57 % par l'emprunt intérieur (libellé en francs) et à 17 % par l'emprunt extérieur (en devise étrangère). Avec la suspension de la convertibilité du franc en or en août 1914, la création monétaire a été allègrement pratiquée : la masse monétaire M2 du franc est passée de 15 milliards de francs avant la guerre à près de 46 milliards en 1918 (+ 200 %). Couplée à une réduction de l'activité économique, cette émission de nouvelle monnaie a provoqué une inflation du même ordre de grandeur, ce qui a allégé considérablement le poids de la dette.

Lorsque la convertibilité du franc en or a été rétablie en 1928, celui-ci ne valait plus qu'un cinquième du franc d'avant-guerre.

Ce n'a bien évidemment pas été la seule occurrence dans l'histoire. L'arrivée au pouvoir du Front Populaire en 1936 et de sa politique socialiste s'est accompagnée de l'abandon définitif de la convertibilité en or, ce qui a mené le franc à être dévalué à plusieurs reprises durant cette période. La Seconde Guerre Mondiale a également été une période de forte création monétaire, durant laquelle l'inflation battait des records.

Après la guerre, la France a ratifié les accords de Bretton Woods pour mettre en place un étalon de change-or, où seul le dollar étasunien était indexé sur l'or, et où les autres monnaies comme le franc avaient un taux de change fixe avec le dollar. Cela n'a pas empêché au pays de connaître de l'inflation, et le franc a été dévalué à d'autres reprises, pour finir par être remplacé par un nouveau franc en 1960, dont chaque unité était échangeable contre 100 anciens francs.

Suite à l'abandon de l'étalon de change-or par les États-Unis en 1971, le monde a de nouveau connu une période inflationniste majeure durant laquelle le franc a fortement chuté en pouvoir d'achat. Ce n'est qu'à la moitié des années 1980 que l'inflation a pu être correctement maîtrisée.

Aujourd'hui, alors que le franc a été remplacé par l'euro, la création monétaire est supervisée par les banques centrales, qui sont théoriquement indépendantes des États : la Banque centrale européenne (BCE) pour l'euro, la Réserve fédérale (Fed) pour le dollar étasunien, la Banque populaire de Chine pour le yuan, etc. Ces banques centrales fixent les taux directeurs et ces taux d'intérêt sont appliqués par les banques commerciales lorsqu'elles « prêtent » à leurs clients, c'est-à-dire lorsqu'elles créent de la monnaie. À côté de cela, elles ont aussi recours à des « politiques monétaires non conventionnelles » comme l'assouplissement quantitatif afin de combattre des situations exceptionnelles, politiques par lesquelles elles créent de l'argent directement pour l'injecter dans l'économie.

L'un des objectifs affichés des banques centrales est de maintenir la stabilité des prix, notamment en évitant une inflation trop forte. C'est pourquoi la BCE par exemple s'était fixée un objectif d'inflation annuelle « au-dessous, mais à un niveau proche, de 2 % ». Et effectivement, l'inflation a été plutôt basse durant les dernières décennies, du moins si l'on se réfère à l'indice des prix à la consommation (qui ne prend en compte les loyers qu'à hauteur de 6 % ce qui semble légèrement sous-estimé.). Mais avec la pandémie de covid-19 qui bouleverse la planète depuis le début de l'année 2020, cela pourrait bien changer...

Quelle est la situation aujourd'hui ?

La pandémie de covid-19 s'est propagée au début de l'année 2020 et, malgré une mortalité plutôt faible par rapport à d'autres épidémies de l'histoire, a provoqué de nombreuses réactions. Ainsi, face à la situation sanitaire, les États du monde entier ont pris des mesures pour ralentir la propagation du virus notamment dans le but d'éviter une surcharge de systèmes hospitaliers bureaucratisés et incapables de s'adapter comme en France. Les mesures autoritaires des États (imposition de la distanciation sociale et du port du masque, fermetures arbitraires des commerces dits « non essentiels », confinements) ont sévèrement pesé sur beaucoup de secteurs de l'économie et continuent aujourd'hui d'impacter en profondeur la société. Tout ceci avait d'ailleurs été anticipé en mars 2020 par les marchés financiers qui avaient alors connu un krach boursier.

Le ralentissement économique qu'on connaît découle en partie de la situation sanitaire, mais surtout des mesures très contraignantes imposées aux acteurs économiques. C'est pourquoi les États se sentent obligés d'intervenir pour tenter de « sauver » l'économie qu'ils ont contribué à détruire. C'est ainsi qu'en France on a vu le développement d'aides diverses comme les prêts garantis par l'État (PGE), le chômage partiel ou l'augmentation des minima sociaux. Le même type de mesures a été appliqué dans beaucoup d'autres pays occidentaux, dont les États-Unis, où plus de 140 millions de personnes ont reçu un « chèque de relance » d'une valeur de 1200 $ en mai.

La dépense publique a ainsi explosé ! En France, celle-ci devrait passer de 1348 milliards d'euros en 2019 (55,6 % du PIB) à plus de 1434 milliards d'euros en 2020 (65,1 % du PIB).

Ces dépenses ne peuvent pas être couvertes par les prélèvements obligatoires et les autres revenus de la sphère publique : cela devrait créer un déficit budgétaire qui s'élèverait à 248 milliards d'euros, soit 11,3 % du PIB. Pour couvrir ce déficit, l'État et les autres administrations publiques devaient recourir à l'emprunt auprès des marchés financiers, par l'émission d'obligations (d'OAT notamment) ayant pour la plupart un taux d'intérêt fixe. Cela devrait porter la dette publique à plus de 2600 milliards d'euros, soit près de 120 % du PIB.

De plus, cette situation n'évolue pas dans le bon sens (deuxième vague épidémique) et le président de la République Française, Emmanuel Macron, semble déterminé à dépenser sans compter, « quoi qu'il en coûte », ayant même déclaré dès le début de la crise que « nous [étions] en guerre » pour marquer les esprits. C'est pourquoi on peut s'attendre à ce que cette dépense publique s'accroisse encore plus.

Qui va payer ?

En économie, les repas gratuits ça n'existe pas. La richesse ne se crée pas à partir de rien et requiert du travail humain : il y a donc toujours quelqu'un qui paie directement ou indirectement. Cela nous amène donc à nous poser la question qui est aujourd'hui sur toutes les lèvres : Qui va payer les dépenses supplémentaires et la dette accumulée de la sphère publique ?

Il y a deux moyens principaux pour un État de se financer : l'impôt (c'est-à-dire le prélèvement direct de ses citoyens) et l'inflation (c'est-à-dire le prélèvement indirect de ses citoyens). L'emprunt n'est que de l'impôt ou de l'inflation différée, et la dette se paiera par l'une ou l'autre de ces manières.

Tout d'abord, considérons le moyen de l'impôt, qui est formellement désigné en France par le concept de prélèvement obligatoire. Ce levier est important et pourrait être augmenté dans les années à venir. Néanmoins, comme tout français actif le sait, leur part est déjà énorme dans l'économie (46,3 % du PIB), et il est peu probable qu'une augmentation drastique soit acceptée par la population.

Ensuite, une autre solution souvent évoquée est la banqueroute : la totalité ou une partie de la dette détenue par des acteurs privés pourrait être tout simplement annulée. Ces acteurs sont les compagnies d'assurance (20% de la dette publique) et les banques (10% de la dette publique).

Il s'agirait en réalité d'un impôt déguisé appliqué sur les prêteurs, puisque ceux-ci ne recevraient aucune contrepartie. Cependant, une telle mesure ébranlerait la confiance des marchés financiers dans l'État français pour les emprunts futurs et il s'agit donc d'une option peu probable. Cette solution n'a pas été mise à contribution en France depuis la banqueroute des deux tiers de 1797, et la dernière annulation en date dans la zone euro a eu lieu en 2011 en Grèce.

Enfin, venons-en au deuxième moyen principal, qui est le cœur de cet article : l'inflation. Comme on l'a vu plus haut, ce levier a été utilisé à maintes reprises au cours de l'histoire, notamment lors des périodes de graves crises, et c'est parce qu'il est très puissant. En effet, le contrôle monétaire permet non seulement de profiter de la production de monnaie sans fournir le travail correspondant, mais aussi de spolier les épargnants en les empêchant d'utiliser une autre monnaie. L'inflation est en réalité un transfert de richesse invisible et sournois des épargnants vers ceux qui bénéficient de la création monétaire, et c'est pourquoi il est probable que ce moyen indirect soit mis à contribution pour faire passer le poids de la crise économique : parce que cela ne se voit pas tout de suite et permet d'éviter les potentielles révoltes.

Ainsi, l'État français pourrait profiter de la création monétaire pour réduire sa dette. Tout d'abord, puisque la plupart des obligations émises sont à taux fixe (non indexé sur l'inflation), une inflation élevée permettrait de diminuer considérablement à la fois la valeur et les intérêts de cette dette. Ensuite, la BCE pourrait tout simplement annuler la dette qu'elle a achetée (par création monétaire), chose qu'elle exclut de faire, mais qui est possible.

Y'aura-t-il une inflation forte ?

Comme on l'a dit, la création monétaire est aujourd'hui le ressort des banques centrales, qui avaient des objectifs clairs, dont celui de maintenir une inflation faible, en dessous (mais proche) de 2 %. Cependant, avec la crise économique majeure qui est en train de se dérouler en Occident, les banques centrales concernées se sont mises à intervenir beaucoup plus lourdement dans l'économie.

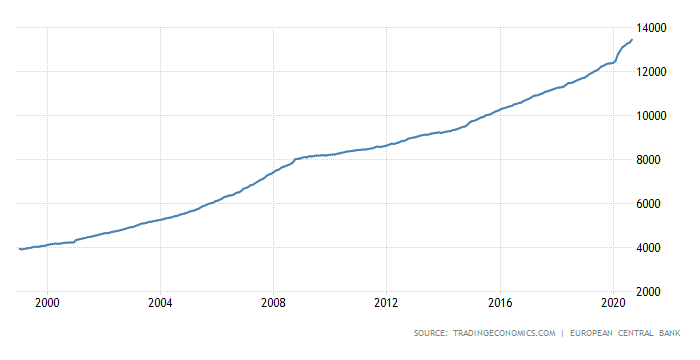

En Europe, la BCE a ainsi choisi de maintenir ses taux autour de 0 % et a mis en place un Programme d'achats d'urgence pandémique (ou PEPP en anglais pour Pandemic Emergency Purchase Programme). Ce dernier a permis de débloquer (ou plus précisément de créer) 750 milliards d'euros en mars et 600 milliards d'euros en juin afin d'acheter des actifs sur les marchés financiers pour améliorer les conditions de financement dans l’économie réelle, en particulier pour les entreprises et les ménages. Elle en a profité comme on l'a dit pour également acheter une partie des obligations souveraines des États européens.

Entre janvier et septembre 2020, la masse monétaire (M2) de l'euro est ainsi passée de 12 400 milliards d'euros à 13 400 milliards d'euros, soit un accroissement de 7,25 % en moins d'un an.

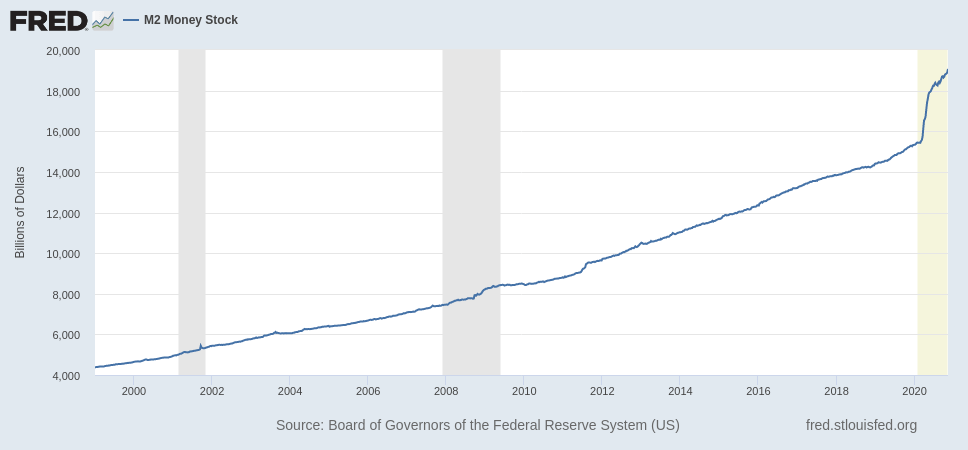

Du côté des États-Unis, la Fed a significativement baissé ses taux directeurs pour qu'ils soient compris entre 0 % et 0,25 %, a mis en place un assouplissement quantitatif de 700 milliards de dollars et a accordé 2300 milliards de prêts afin de soutenir l'économie, notamment en ce qui concerne les collectivités locales et les petites et moyennes entreprises.

Cela a provoqué une hausse massive de la masse monétaire (M2) du dollar. Celle-ci est en effet passée de 15 500 milliards de dollars en mars à 19 000 milliards en novembre, ce qui correspond à un gonflement de 22,5 % en 8 mois !

Dans les deux cas, nous sommes donc dans une situation de hausse de la masse monétaire (M2) et de baisse dans la production de biens et de services (PIB), ce qui indique que nous pourrions connaître une inflation forte dans les années à venir, surtout si la folie dépensière des États se prolonge. Les banques centrales elles-mêmes en sont conscientes et ont déjà annoncé revoir leurs objectifs. Ainsi, lors du symposium de Jackson Hole qui a eu lieu à la fin du mois d'août, le gouverneur de la Fed, Jérôme Powell, a indiqué que le niveau des 2 % d'inflation annuelle ne serait plus une limite, mais un objectif moyen à atteindre dans la durée. Christine Lagarde, présidente de la BCE, a elle-même déclaré fin septembre que l'objectif de la BCE pourrait être revu pour tolérer une inflation annuelle supérieure à 2 %.

Pour le moment, les prix n'augmentent pas en raison de l'incertitude qui règne (les gens mettent plus de côtés pour subvenir à leurs potentiels besoins futurs) et il n'y a que sur les marchés financiers que les injections de liquidité se font ressentir. Néanmoins, lorsqu'une reprise aura lieu, il y a fort à parier qu'une inflation se matérialisera dans les prix à la consommation.

Comment se protéger ?

Si l'on s'en tient à l'analyse précédente, quasiment toutes les monnaies fiat du monde devraient théoriquement connaître une inflation plus ou moins forte au cours des prochaines années. On pouvait auparavant compter sur le dollar étasunien pour échapper à ce risque, celui-ci constituant la monnaie de réserve mondiale, même depuis la fin des accords de Bretton Woods. Néanmoins, force est de constater que la politique de la Fed a considérablement altéré la confiance dans le dollar des investisseurs et des spéculateurs, et que celui-ci n'est plus ce qu'il a pu être par le passé.

Il est donc tout naturel de voir les épargnants conserver peu de monnaie et se tourner vers d'autres actifs plus susceptibles de conserver leur valeur : les biens immobiliers, les titres financiers (actions), les métaux précieux (or) ou même les œuvres d'art et les objets de collection. Si l'inflation frappe, ces actifs seront des « réserves de valeur » dans le sens où ils permettent à l'épargnant de protéger son patrimoine dans le temps. Ces actifs pourraient même gagner en valeur grâce aux injections de liquidité des banques centrales sur les marchés, y compris les actions d'entreprises impactées par la crise.

Parmi ces actifs se trouve une nouvelle classe d'actifs apparue il y a une décennie : celle des cryptomonnaies. En particulier, la plus ancienne, la plus reconnue et la plus sécurisée de ces cryptomonnaies est le bitcoin qui a les propriétés pour servir de réserve de valeur face à une inflation généralisée et mondiale :

- Celui-ci est considérablement liquide contrairement à l'immobilier par exemple.

- Il peut être transféré facilement sur Internet, sans qu'un tiers de confiance n'intervienne (résistance à la censure), ce qui rend possible une expatriation rapide.

- Il a une politique d'émission prédéfinie, qui le rend dur à produire et donc rare. Cette rareté est à long terme supérieure à celle de l'or, qui peut être miné selon les conditions du marché.

- Il peut être directement utilisé dans le commerce, en tant que monnaie d'échange.

Tout ceci explique pourquoi beaucoup d'acteurs, dont certaines grandes entreprises américaines et certains milliardaires, se sont mis à conserver une partie de leur capital en bitcoin. Les derniers agissements des États et des banques centrales inquiètent et, par conséquent, provoquent une ruée vers la cryptomonnaie : aujourd'hui, le prix du bitcoin monte et ne s'arrêtera probablement pas de monter.

Les opinions exprimées dans cet article sont celles de l'auteur et n'engagent pas Cryptoast.

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Merci pour cet article complet et très intéressant.

Merci également d'avoir utilisé l'adjectif "étasunien" et non pas "américain" pour parler du dollar par exemple.

Merci !