Qu'est-ce que la finance décentralisée (DeFi) ? Définition et explication

Et si vous pouviez accéder à des services financiers sans intermédiaire et depuis n'importe où dans le monde ? C'est précisément ce que propose la finance décentralisée (DeFi) grâce à la blockchain. Découvrez les services proposés par la DeFi et comment les utiliser pour échanger, emprunter, prêter ou générer des rendements avec vos cryptomonnaies.

Acheter Ethereum (ETH)

Publicité Kraken

C'est quoi la DeFi, ou finance décentralisée ?

La finance décentralisée, ou DeFi (pour Decentralized Finance), désigne l'ensemble des services financiers accessibles directement via la blockchain.

Contrairement à la finance traditionnelle, où les banques et autres institutions contrôlent l'accès aux produits financiers, la DeFi permet à n'importe qui, depuis n'importe où, d'utiliser des services comme l'échange, le prêt, l'emprunt et l'épargne.

À titre d'illustration, des plateformes comme Binance ou Coinbase, bien qu’elles proposent des services inspirés de la DeFi (staking, lending), relèvent de la finance centralisée, car l’utilisateur doit créer un compte, passer une vérification d'identité (KYC) et déposer ses fonds sur une plateforme contrôlée.

La DeFi s'appuie donc sur des protocoles décentralisés qui proposent des services financiers accessibles à tous. Ces protocoles sont en réalité des applications déployées sur une blockchain, comme Morpho (pour le prêt et l'emprunt) ou Uniswap (pour l'échange).

Ils fonctionnent grâce à des smart contracts (contrats intelligents) : des programmes autonomes qui exécutent automatiquement les règles prévues, comme le transfert de fonds, le calcul des intérêts ou le remboursement d'un prêt.

Pour interagir avec ces protocoles, il suffit de détenir des cryptomonnaies sur un portefeuille numérique (wallet), qui fait office de porte d'entrée dans cet écosystème.

Une fois installé, le wallet agit comme un identifiant personnel : il vous permet de vous connecter aux protocoles, d'autoriser des transactions et de gérer vos fonds en toute autonomie. Vous pouvez ainsi accéder aux services de la DeFi 24h/24, 7j/7, et rester pleinement propriétaire de vos fonds, sans qu'aucune entité ne puisse les bloquer ou les saisir.

Évolution de la valeur totale des fonds verrouillés dans la finance décentralisée

Pour mieux comprendre les différences entre la finance décentralisée (DeFi) et la finance centralisée (CeFi), voici un tableau comparatif des principales caractéristiques de ces deux modèles 👇

| Critère | Finance décentralisée (DeFi) | Finance centralisée (CeFi) |

| Accès | Accessible à tous sans prérequis | Vérification d'identité obligatoire |

| Contrôle des fonds | L'utilisateur reste maître de ses fonds (non-custodial) | L'utilisateur dépose ses fonds chez un tiers (custodial) |

| Transparence | Code open source, smart contracts audités, données on-chain | Opaque |

| Risques | Bugs dans les smart contracts, hacks, arnaques, perte du wallet | Risque de faillite, gel des retraits |

| Rendements proposés | Variables, mais plus élevés | Fixes, mais plus faibles |

| Support client | Inexistant | Service client structuré |

| Expérience utilisateur | Nécessite un wallet et quelques connaissances | Plus intuitive et accompagnement utilisateur |

| Frais | Réduits, mais soumis aux frais de la blockchain | Frais souvent élevés et peu transparents |

| Exemples de plateformes | Uniswap, Aave, Morpho, Ethena, Hyperliquid | Binance, Coinbase, Kraken, Bybit |

Découvrez maintenant les services proposés par la DeFi et les protocoles incontournables qui permettent de les utiliser au quotidien 👇

Les services proposés par la DeFi

L'échange de cryptomonnaies

Les exchanges décentralisés (ou DEX) permettent d'échanger des cryptomonnaies sans passer par une plateforme centralisée comme Binance. Tout se fait directement depuis votre wallet, sans inscription, sans dépôt préalable et sans vérification d'identité (KYC).

Par exemple, via la plateforme Uniswap, vous pouvez échanger des USDC contre de l'ETH en quelques secondes. Ces échanges sont automatisés par des smart contracts, et les taux varient selon l'offre et la demande pour chaque paire de cryptomonnaies.

Chaque échange repose sur un pool de liquidité, c'est-à-dire une réserve de 2 cryptomonnaies déposées par d'autres utilisateurs (des apporteurs de liquidité). Si vous échangez des USDC contre de l'ETH, c'est donc dans un pool ETH/USDC que l'opération a lieu.

💡À noter : il faut néanmoins payer des frais de réseau (gas fees), qui peuvent être élevés sur certaines blockchains comme Ethereum. De plus, les interfaces des DEX ne préviennent pas toujours bien en cas de mauvais taux ou de faible liquidité, d'où l'importance de vérifier l'estimation avant de valider un échange.

Le prêt et l'emprunt pour l'épargne (lending et borrowing)

La DeFi permet à chacun de prêter ses cryptomonnaies pour générer un rendement ou d'en emprunter sans passer par une banque. Ce service est proposé par des protocoles comme Aave, Morpho ou Compound, accessibles via un simple wallet.

Exemple : vous pouvez déposer 1 000 USDC sur Aave pour les prêter à d'autres utilisateurs. En retour, vous touchez un intérêt variable (par exemple 5 % par an) qui dépend de l'offre et de la demande sur le protocole. Plus l'USDC est demandé par les emprunteurs, plus le taux augmente.

Il est aussi possible d'emprunter des cryptos à condition de verrouiller un collatéral (par exemple, déposer 2 000 $ en ETH pour emprunter 1 000 $ en USDC). Cette sur-collatéralisation protège le protocole contre les défauts de remboursement.

Exemple du fonctionnement du lending et de la manière dont les rendements sont générés

💡 Pour les débutants, prêter des stablecoins comme l'USDC ou l'EURC est généralement plus simple et moins risqué que d'utiliser des cryptos volatiles comme l'ETH. De plus, les rendements proposés sont généralement bien au-délà de ceux de la finance traditionnelle.

Le staking pour faire travailler ses cryptos

Le staking permet de verrouiller des cryptomonnaies pour participer à la sécurité ou au bon fonctionnement d'une blockchain. En échange, les participants reçoivent des récompenses régulières, souvent versées sous forme de la crypto stakée elle-même.

C'est le cas par exemple d'Ethereum (ETH) et de Solana (SOL), des blockchains fonctionnant avec un mécanisme de preuve d'enjeu (proof of stake), lequel permet justement de faire du staking.

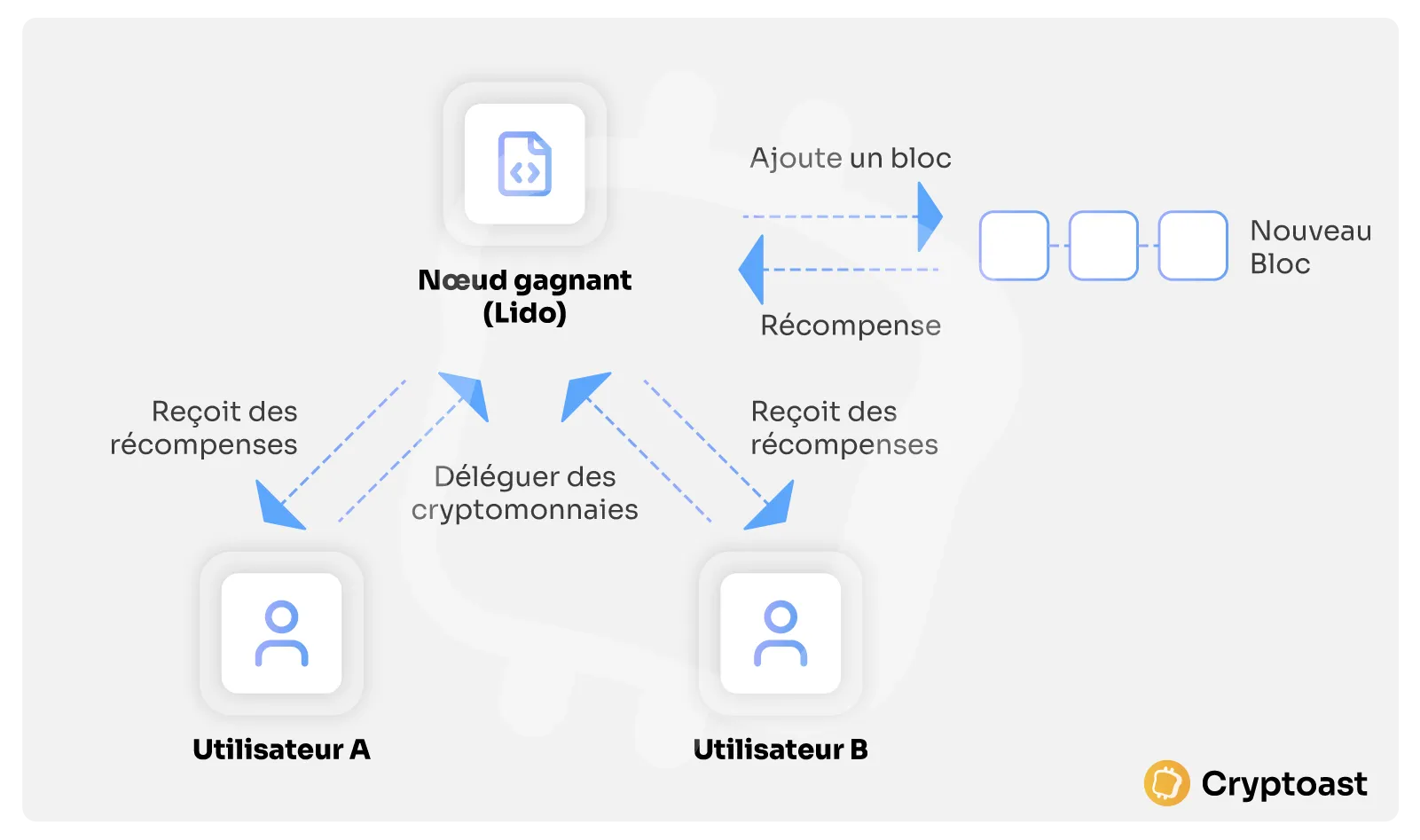

💡 Exemple : vous pouvez déléguer vos ETH à un protocole comme Lido, qui propose du staking liquide. Vous recevez en retour des tokens stETH représentant vos ETH stakés, que vous pouvez utiliser dans d'autres protocoles DeFi pendant que vos fonds continuent de générer un rendement (environ 3 à 4 % par an selon les périodes).

Exemple du fonctionnement du staking avec Lido

De même, sur Solana, vous pouvez staker vos SOL directement depuis un wallet comme Phantom, ou via Marinade, un protocole équivalent à Lido.

Attention toutefois : le staking n'est pas sans risque. Si la cryptomonnaie stakée perd de la valeur (par exemple en cas de baisse du cours de l'ETH), les rendements perçus peuvent ne pas suffire à compenser cette perte. De plus, les taux proposés sont souvent variables, donc moins sûrs que ceux observés dans le lending.

La fourniture de liquidité

Sur un exchange décentralisé (DEX) comme Uniswap, les échanges de cryptomonnaies ne sont pas facilités par une plateforme, mais par des pools de liquidité alimentés par d'autres utilisateurs.

Au lieu de simplement échanger des cryptos, vous pouvez donc choisir de fournir vous-même de la liquidité à ces pools en y déposant 2 cryptos (ex : ETH et USDC). En retour, vous touchez une part des frais de transaction générés par les swaps effectués via ce pool.

💡 Exemple : vous déposez 1 000 USDC et l'équivalent de 1 000 $ en ETH dans le pool ETH/USDC. Chaque fois qu'un utilisateur effectue un échange entre ces deux cryptos, vous percevez une commission sur la transaction au prorata de ce que représente votre part dans la pool.

Mais cette stratégie n'est pas sans risque. Si les deux cryptomonnaies évoluent de manière déséquilibrée, vous pouvez subir une perte impermanente : la valeur de votre position devient inférieure à celle que vous auriez eue en conservant simplement vos tokens dans votre wallet. Ce risque est encore plus élevé si le pool ne contient aucun stablecoin, car vous êtes alors exposé à la volatilité de deux cryptos à la fois.

Le Yield Farming

Le yield farming est une stratégie avancée qui consiste à réutiliser les fonds déjà placés dans la DeFi pour générer un rendement supplémentaire. Elle s'adresse en priorité aux utilisateurs expérimentés capables de jongler entre plusieurs protocoles.

Concrètement, après avoir déposé des cryptos dans un pool de liquidité sur un DEX comme Uniswap, vous recevez des tokens de liquidité (LP tokens). Ces tokens représentent votre part dans le pool. Au lieu de les conserver simplement, vous pouvez les placer dans un autre protocole afin d'obtenir des récompenses supplémentaires.

Le yield farming peut être efficace, mais il demande un suivi constant et une bonne compréhension de l'écosystème. Pour les débutants, il est préférable de commencer avec des stratégies plus simples comme le staking ou le lending.

Comment interagir avec la DeFi ?

Pour utiliser les services de la DeFi, vous avez besoin de trois éléments clés : des cryptomonnaies compatibles, un wallet crypto (portefeuille) et accéder à un protocole décentralisé.

Prenons un exemple concret : vous souhaitez placer 1 000 USDC en lending sur un protocole comme Morpho afin de générer un rendement. Voici les étapes à suivre 👇

Obtenir des cryptomonnaies compatibles

Avant toute chose, vous devez acheter 2 cryptomonnaies :

- Des USDC, que vous allez prêter pour générer un rendement ;

- Un peu d'ETH, qui serviront à régler les frais de transaction sur la blockchain Ethereum.

Pour cela, vous devez d'abord passer par une plateforme d'échange centralisée comme Bitpanda et suivre ces étapes :

- Créez un compte sur Bitpanda en renseignant votre adresse e-mail et en effectuant une vérification d'identité ;

- Ajoutez un moyen de paiement, comme une carte bancaire ou un virement SEPA ;

- Achetez les cryptos souhaitées, par exemple 1 000 USDC et 20 € d'ETH pour couvrir les frais de transaction.

Installer un wallet non custodial

Le wallet est votre porte d'entrée vers la finance décentralisée (DeFi). Il vous permet de vous connecter aux protocoles, de valider les transactions et de rester seul maître de vos fonds.

Vous pouvez par exemple installer Rabby, l'un des portefeuilles les plus populaires sous forme d'extensions de navigateur. Une fois que votre portefeuille est configuré, il vous suffit d'y transférer vos ETH et vos USDC depuis Bitpanda.

Généralement, cette option se trouver dans l'onglet « Retrait ». Il vous suffit de sélectionner la crypto de votre choix, de renseigner l'adresse de votre portefeuille puis de confirmer le transfert.

Attention, assurez-vous d'utiliser le réseau Ethereum (ERC-20) lors du retrait, pour que vos USDC et ETH soient compatibles avec les protocoles DeFi que vous souhaitez utiliser.

Si vous avez un doute, vous pouvez réaliser l'opération avec un petit montant pour éviter une lourde perte à cause d'une mauvaise manipulation.

👉 Besoin d'aide ? Retrouvez notre guide complet pour utiliser Rabby et notre avis sur ce wallet

Se connecter à un protocole DeFi

Maintenant que vous avez des cryptos sur votre wallet, rendez-vous sur le site de Morpho (ou un autre protocole de lending comme Aave) puis cliquez sur « Connect Wallet » pour connecter votre portefeuille. Le protocole détectera alors automatiquement les fonds disponibles dans votre wallet, sans que vous n'ayez à créer de compte ou à fournir de justificatif.

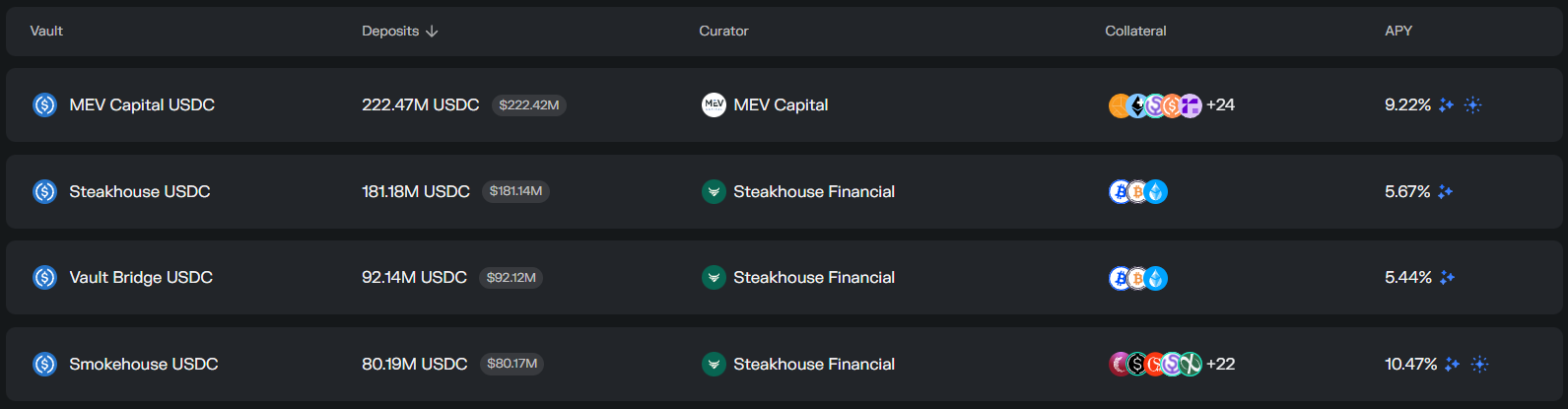

Ensuite, sélectionnez la pool de lending USDC de votre choix et indiquez le montant que vous souhaitez prêter puis validez.

Différentes vaults pour l'USDC disponibles sur Morpho

Plusieurs transactions devront être signées depuis votre wallet : d'abord une autorisation pour permettre au protocole d'accéder à vos USDC, puis la transaction de dépôt elle-même.

À chaque étape, des frais de réseau en ETH seront prélevés, généralement quelques centimes à quelques dollars selon l'activité de la blockchain.

Une fois les opérations validées et confirmées sur la blockchain, vos USDC sont placés dans la pool de lending et commencent immédiatement à générer des intérêts. Ces rendements sont calculés en temps réel, selon le niveau de demande sur la crypto prêtée.

Vous pourrez suivre vos gains depuis l'interface du protocole et retirer vos fonds à tout moment, sans frais supplémentaires et sans période de blocage.

💡 Cela fonctionne de manière similaire sur la plupart des protocoles de lending : connectez votre wallet, signez les transactions et vos cryptos commencent à travailler automatiquement pour vous.

Obtenez le meilleur rendement possible sur vos USDC avec ZyFAI👉 En savoir plus sur le protocole Morpho pour générer des rendements

Les risques de la DeFi

Si la DeFi offre une liberté et des rendements supérieurs à ceux de la finance traditionnelle, elle n'est pas exempte de risques. Contrairement aux banques, il n'existe aucun recours en cas de perte de fonds : vous êtes seul responsable de vos actifs.

Le principal danger réside dans les failles de sécurité des smart contracts. Un bug dans le code d'un protocole peut être exploité par des hackers pour siphonner les fonds déposés. De nombreux protocoles ont ainsi été victimes d'attaques, parfois sans possibilité de remboursement pour les utilisateurs.

Il faut également rester vigilant face aux attaques sur l'interface (front-end) de certains protocoles. Dans ce cas, le site web du protocole est compromis et redirige les utilisateurs vers une fausse interface qui vole les fonds lorsqu'ils signent une transaction.

Autre risque courant : les erreurs de manipulation. Une mauvaise signature, une mauvaise adresse ou une interaction mal comprise avec un protocole peuvent suffire à perdre vos cryptos. Aucun bouton "annuler" n'existe sur la blockchain.

Enfin, la perte d'accès à son wallet reste l'un des risques les plus redoutés. Si vous perdez la phrase de récupération de votre portefeuille, vous perdez aussi l'accès à vos fonds de manière définitive.

Générez des rendements sur vos stablecoins euros (EURC) en plus de points boostésFAQ : Questions fréquentes sur la finance décentralisée

✅ Est-ce que je dois créer un compte pour utiliser la DeFi ?

Non, aucun compte n'est nécessaire. Il suffit d'avoir un wallet crypto comme Rabby, MetaMask ou Phantom pour interagir avec les protocoles DeFi.

✅ Est-ce que la DeFi est risquée ?

Oui, la DeFi comporte plusieurs risques : failles dans les smart contracts, hacks de protocoles, erreurs de manipulation ou encore perte d'accès à son wallet. Il est important de bien se former avant de se lancer.

✅ Peut-on gagner de l'argent avec la DeFi ?

Oui, il est possible de générer des rendements via le staking, le lending ou la fourniture de liquidité. Mais les gains potentiels vont toujours de pair avec des risques.

✅ Est-ce que je peux utiliser des euros ou des dollars dans la DeFi ?

Pas directement. Il faut utiliser des stablecoins comme l'USDC ou l'EURC qui répliquent la valeur du dollar ou de l'euro pour interagir avec les protocoles.

✅ Quels frais faut-il prévoir en DeFi ?

Les frais varient selon la blockchain utilisée. Sur Ethereum, ils peuvent être élevés. Sur d'autres réseaux comme Base, Solana ou Arbitrum, ils sont souvent très faibles.

✅ Est-ce que je dois déclarer mes activités DeFi aux impôts ?

Non, il n'est pas nécessaire de déclarer l'activité en elle-même. Cependant, en France, si vous réalisez des plus-values (vente de cryptomonnaies contre une monnaie légale (euro, dollar), alors la flat tax s'applique, qu'il s'agisse de gain provenant des services de la DeFi, du trading ou d'un simple investissement.

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Comment investir sur DÉFI Finance décentralisé