Analyse on-chain du Bitcoin (BTC) - Les institutionnels sont de retour ?

L'annonce de demande d'ETF spot sur Bitcoin de BlackRock a catalysé le retour de l'intérêt institutionnel envers le BTC, participant de manière non-négligeable à la récente hausse du prix. De plus, la structure de marché actuelle possède des similitudes notables avec les premières heures des bull markets des cycles antérieurs du BTC, en juin 2012, février 2016 et mai 2019.

Acheter Bitcoin (BTC)

Publicité Kraken

Le Bitcoin réagit aux nouvelles concernant BlackRock

Après des mois de mai et de juin marqués par la monotonie et le test de la conviction des investisseurs, le cours du BTC a finalement utilisé le niveau du prix réalisé à court terme en tant que support.

De plus, l'annonce de demande d'ETF spot sur Bitcoin de BlackRock a catalysé le retour de l'intérêt institutionnel envers le BTC, propulsant son prix au niveau symbolique des 30 000 dollars.

Figure 1 : Cours journalier du BTC

Enfin, la structure de marché actuelle possède des similitudes notables avec les premières heures des bulls markets des cycles antérieurs du BTC, en juin 2012, février 2016 et mai 2019.

👉 Retrouvez des analyses on-chain exclusives du Prof Chaîne sur Cryptoast Research :

Achetez des cryptos facilement avec eToroLes institutionnels donnent enfin signent de vie

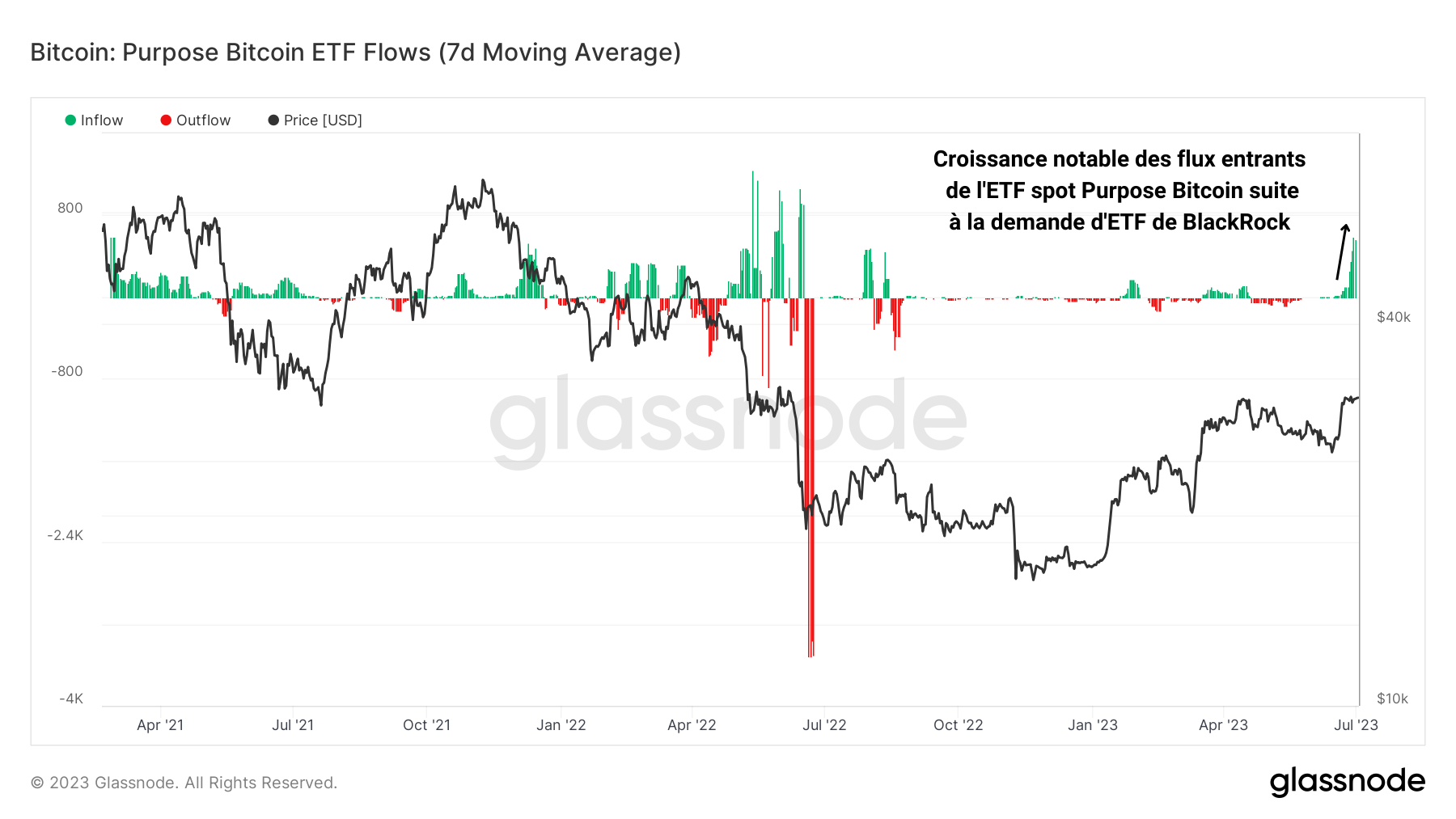

Peu après l'annonce de l'ETF Bitcoin spot de BlackRock, les fonds institutionnels de la finance traditionnelle ont commencé à suivre le mouvement, créant un effet boule de neige favorable pour le marché du BTC. Des mouvements ont aussi été enregistrés du côté des ETF spot Bitcoin déjà existants, tel que celui de Purpose, basé au Canada.

Figure 2 : Flux nets des réserves de BTC de l'ETF spot Purpose Bitcoin

Suite à la demande d'ETF de BlackRock, une hausse considérable des capitaux entrants dans l'ETF a été enregistrée, signalant l'engouement mais aussi le FOMO de certains institutionnels face à une nouvelle aussi importante.

Cette dynamique est illustrée par l'évolution des fonds en BTC détenus par Purpose : après une période de doute et désintérêt notable d'environ un an, le fonds se met finalement en mouvement.

Pour répondre à la récente demande de ses clients, Purpose a acheté au marché spot plus de 4 000 BTC, quittant de ce fait le plateau des 23 000 BTC sous gestion qui stagnait depuis la capitulation de juillet 2022.

Figure 3 : Réserves de BTC de l'ETF spot Purpose Bitcoin

Cette réponse rapide à l'annonce de BlackRock est un pas de plus vers l'adoption de Bitcoin par le milieu financier traditionnel. Ce dernier amènera avec lui un flux de capitaux de plusieurs milliards de dollars mais aussi une potentielle hausse de la manipulation de prix sur le BTC, notamment grâce à la suppression des prix à court terme via les marchés dérivés.

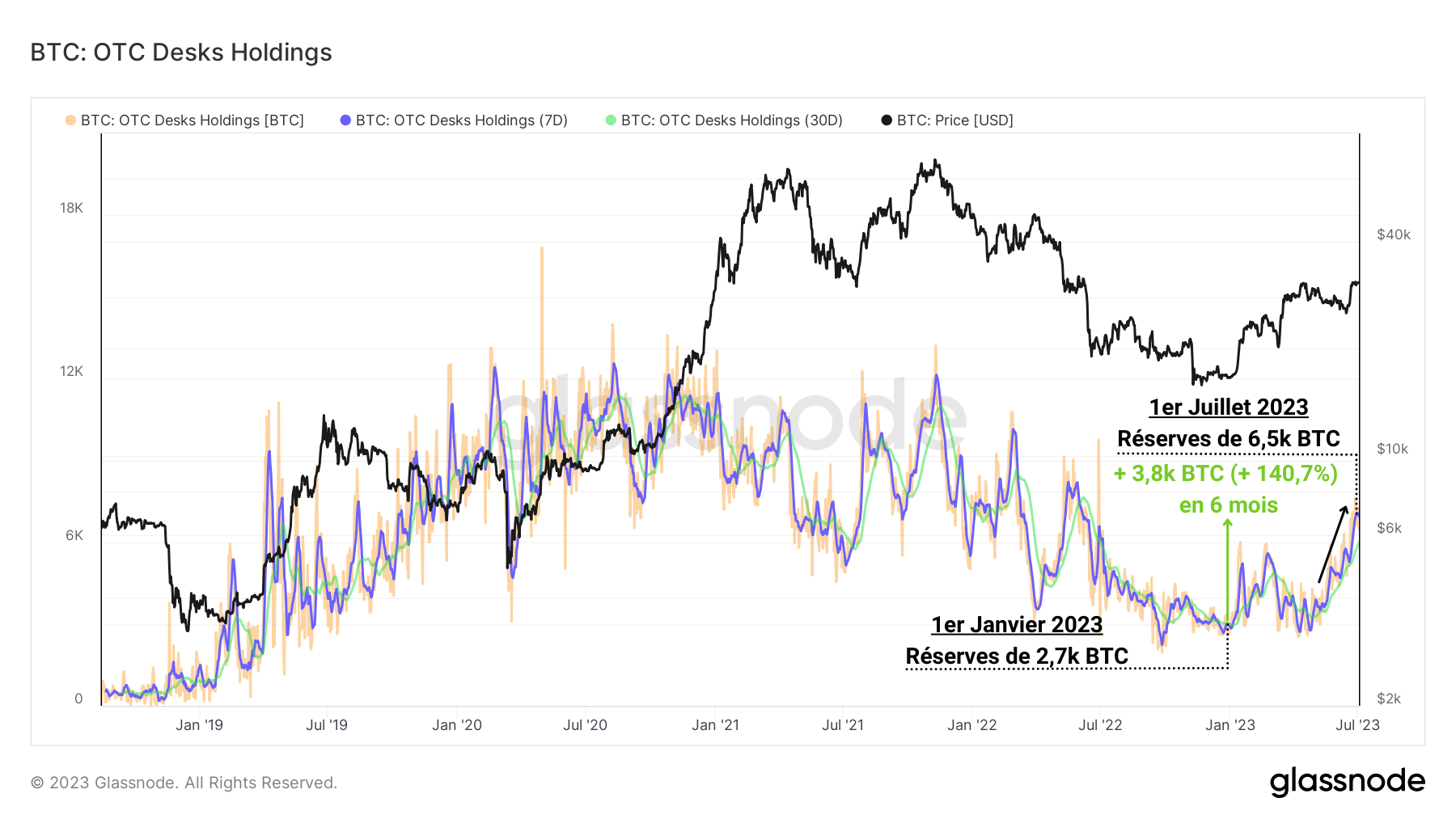

Ce regain de demande institutionnelle est aussi visible via les réserves des plateformes OTC telles ques GSR et Kraken OTC. En hausse de plus de 140% depuis le début de l'année, les volumes de liquidité disponibles auprès de ces agents s'adaptent en fonction de la demande du marché.

Figure 4 : Réserves de BTC des plateformes OTC

Cela suggère que la demande des certains mineurs, exchanges et acteurs institutionnels - qui sont des utilisateurs réguliers de services OTC - est également en hausse. Peu à peu, l'intérêt envers le BTC semble revenir et l'année 2023 se dessine comme une année charnière, porteuse de la transition entre la fin du bear market de 2021 - 2022 et le futur bull market, attendu suite au halving de 2024.

👉 Comment acheter des cryptomonnaies en 2023 ?

Recevez jusqu'à 500 $ en bonus en déposant des fonds sur eToroUne nouvelle vague se forme

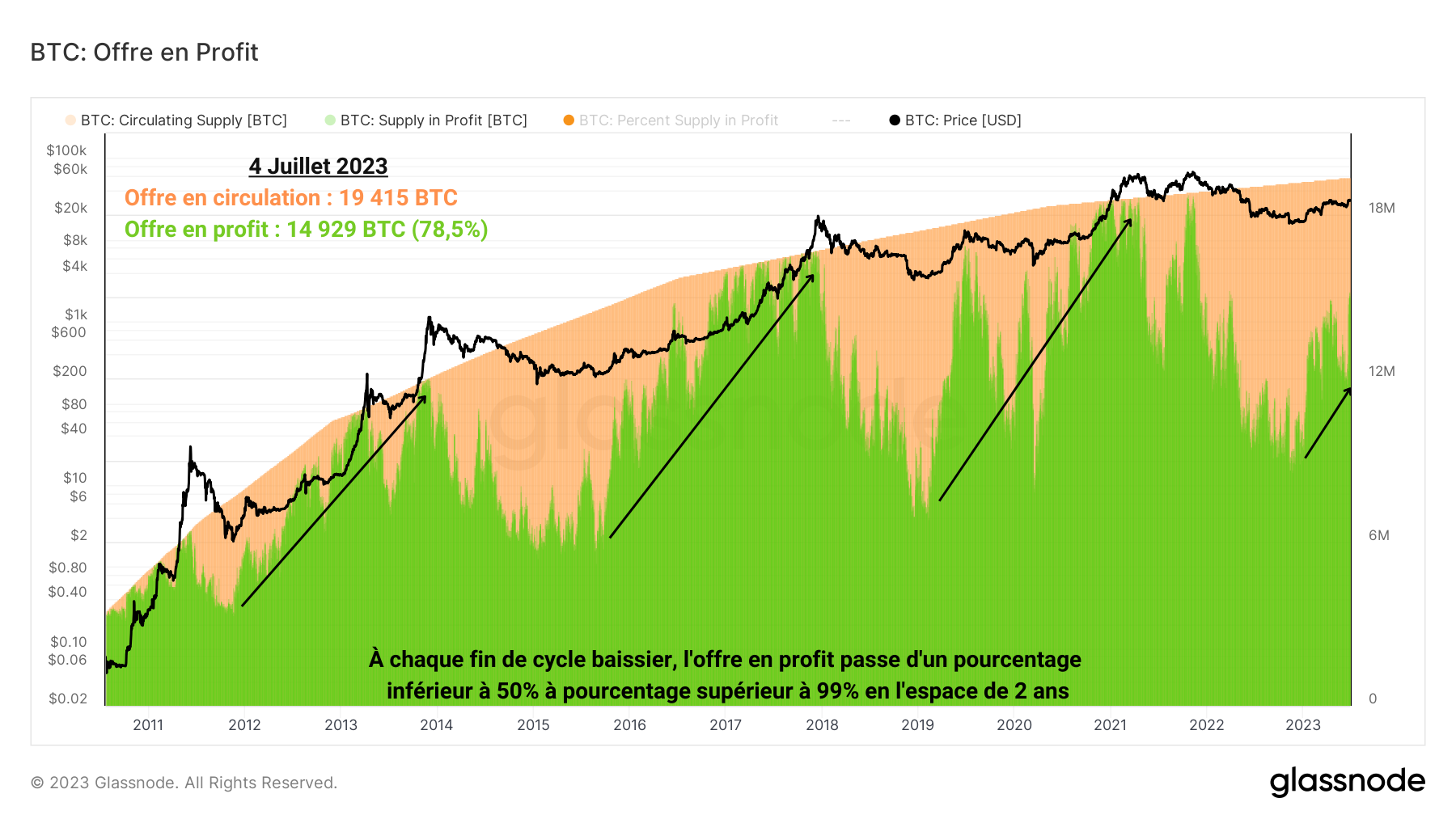

Dans un contexte plus large, la structure de marché actuelle possède des similitudes notables avec les premières heures des bulls markets des cycles antérieurs du BTC.

Une fois de plus, la rentabilité du marché du BTC a trouvé un point bas (novembre 2022) et entame une nouvelle phase de croissance de l'offre en profit. Si l'on se fie aux cycles précédents, il faut environ 2 ans au pourcentage de l'offre en profit pour partir d'un point bas inférieur à 50% à un premier signal de sommet local, avec un pourcentage supérieur à 99%.

Figure 5 : Offre de BTC en circulation et offre de BTC en profit

On peut donc s'attendre à ce que l'année 2025 marque le début de la phase d'euphorie du bull market à venir et les premières prise de profit extrêmes à long terme.

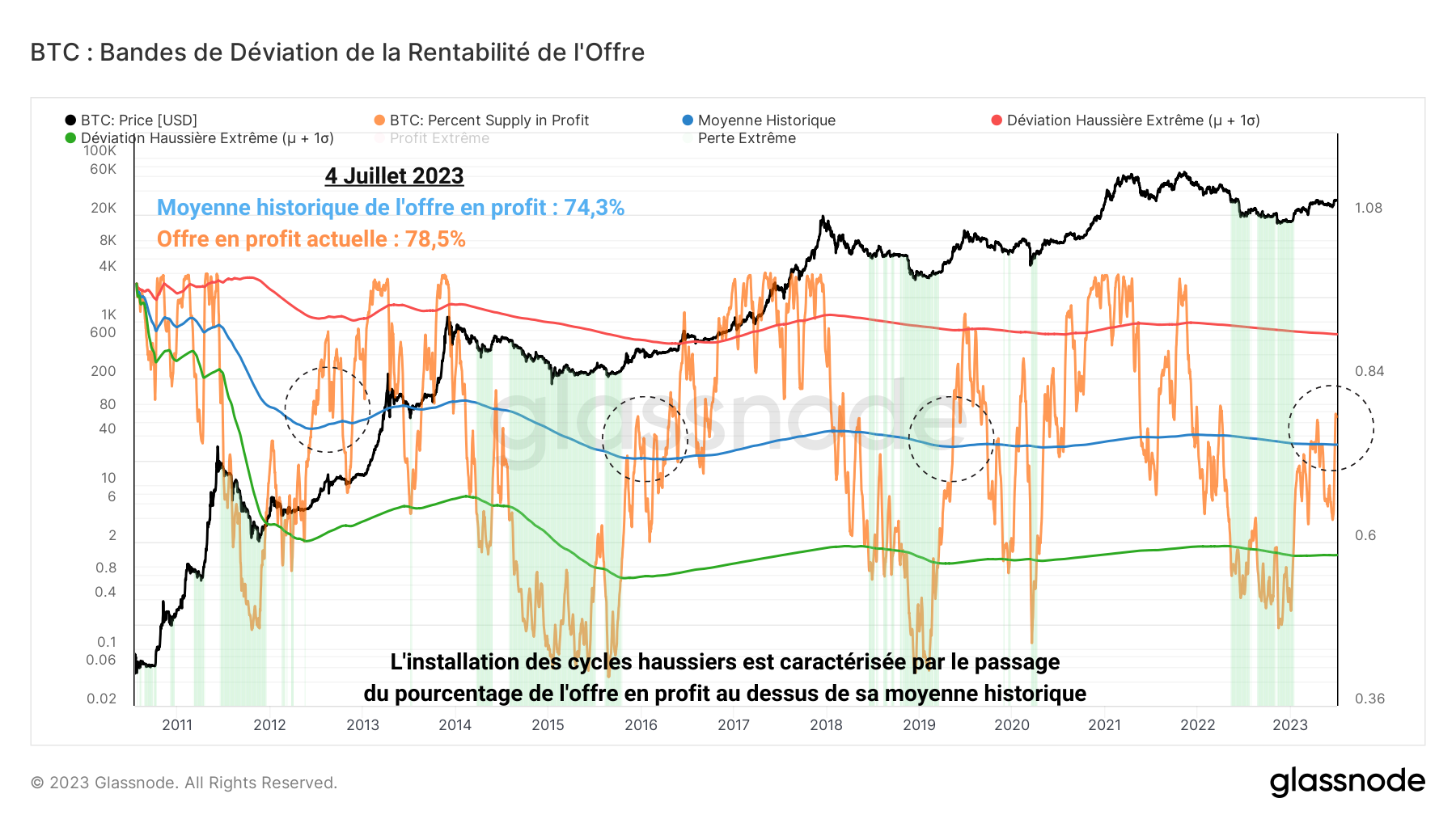

En approfondissant ce constat par une étude statistique, il apparaît que la structure de marché actuelle ressemble de très près à celles de juin 2012, février 2016 et mai 2019. Le graphique suivant présente la moyenne historique du pourcentage d'offre en profit (en bleu), ainsi que des variations d'un écart-type à la hausse (en rouge) et à la baisse (en vert).

Figure 6 : Bandes de déviations du pourcentage d'offre en profit

- Historiquement, les périodes lors desquelles le pourcentage de l'offre en profit est inférieur à la variation d'un écart-type à la baisse signalent des opportunités d'achat ;

- À l'inverse, les périodes lors desquelles le pourcentage de l'offre en profit est supérieur à la variation d'un écart-type à la hausse signalent des zones de ventes.

Aujourd'hui, le pourcentage d'offre en profit se situe juste au dessus sa moyenne historique, à près de 78%. Cette valeur coïncide avec les transitions entre fin de bear market et début de marché haussier des cycles précédents.

Il est aujourd'hui clair que le bear market est derrière nous et que le cours du BTC est sur le point d'entamer un nouveau cycle haussier, dont la durée varie historiquement entre 2 et 3 ans.

👉 Pour mieux comprendre et appréhender l'analyse on-chain, découvrez notre podcast à ce sujet :

Synthèse de cette analyse on-chain du BTC

Suite à la demande d'ETF de BlackRock, une hausse considérable des capitaux entrants dans l'ETF spot de Purpose a été enregistrée, signalant le retour de l'intérêt des institutionnels envers Bitcoin. Ce regain de demande est aussi visible via les réserves des plateformes OTC, dont les réserves ont plus que doublé en 6 mois.

De plus, la structure de marché actuelle possède des similitudes notables avec les premières heures des bulls markets des cycles antérieurs du BTC. Il est aujourd'hui clair que le bear market est derrière nous et que le cours du BTC est sur le point d'entamer un nouveau cycle haussier.

Toutefois, n'oublions pas que l'un des déclencheurs historiques des cassures d'ATH est le halving, qui n'est prévu que pour mars - avril 2024.

👉 Découvrez notre tuto sur GMX, la plateforme de trading décentralisé de perpétuels

Acheter des cryptos sur eToroSources – Figures 1 à 6 : Glassnode

Retrouvez des analyses exclusives du Prof. Chaîne sur Cryptoast Research, l'endroit idéal pour réussir vos investissements en cryptomonnaies. Vous apprendrez à vous positionner sur les niveaux de prix stratégiques, à déceler les opportunités d'investissement et à anticiper les mouvements de prix. Rejoignez-nous maintenant et prenez en main vos investissements cryptos.

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.