Doit-on déserter nos banques traditionnelles au profit de la finance décentralisée (DeFi) ?

Dans l’univers des cryptomonnaies, il est devenu courant de se moquer des rendements que nous offrent nos banques traditionnelles. Cependant, est-ce vraiment légitime et comparable ? Est-ce que le livret A est destiné à devenir un reliquat honteux du passé, enterré par les rendements à deux chiffres qu’affichent certaines plateformes utilisant le pouvoir de la finance décentralisée (DeFi) ? Petit tour d’horizon pour comparer les secteurs et comprendre leurs fonctionnements.

La finance traditionnelle et centralisée (CeFi)

Le secteur bancaire traditionnel propose un certain nombre de services avec lesquels nous sommes tous plus ou moins familiers. Moyennant quelques garanties, comme un dépôt d’argent ou une preuve de solvabilité, vous pouvez par exemple contracter un emprunt ou souscrire à des assurances. Ce secteur est centralisé, c’est-à-dire que tout le pouvoir décisionnel revient à votre banque qui pourrait refuser ou accepter un emprunt de manière arbitraire, ou confisquer vos fonds.

Parmi les autres services, nos banques nous proposent différentes options pour nous offrir des rendements. Les placements dits « traditionnels » préférés des Français sont le livret A et les assurances-vie.

Le livret A et les assurances-vie

Souvent chahuté par la communauté crypto, le livret A affiche un taux revalorisé au 1er février 2022 à 1%. Il s’agit d’un produit d’épargne règlementé par l’État, qui décide de son fonctionnement, son taux et son plafond (actuellement 22 950 euros pour les particuliers). Ses intérêts sont exonérés d’impôts sur le revenu et de prélèvements sociaux.

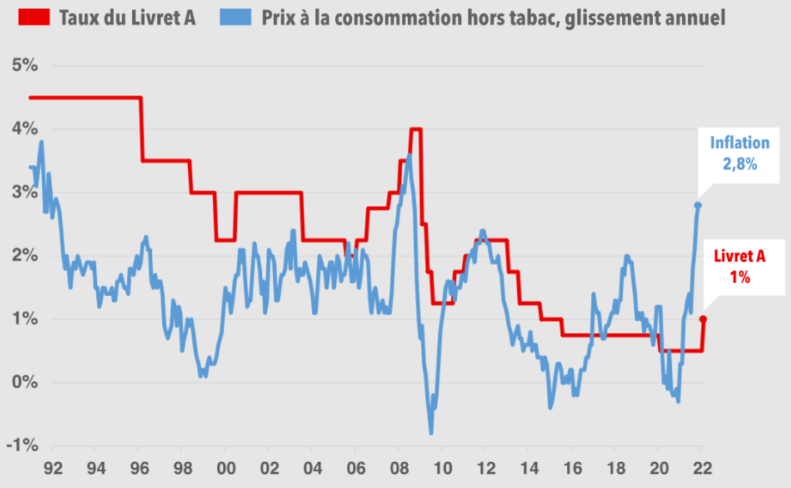

En théorie, cette création étatique a un but noble : vous garantir une protection contre l’inflation. Malheureusement, celle-ci atteint désormais 3,7 % d’après la Banque de France.

Figure 1 : Évolution de l'inflation et du rendement du livret A depuis 1992

À la deuxième place, on retrouve l’assurance- vie qui n’est autre qu’une enveloppe fiscale (c’est-à-dire un cadre permettant de bénéficier d’avantages fiscaux) qui vous donne la possibilité d’investir sur des actifs diversifiés, avec une flexibilité variable. Il est à noter qu’aucun rendement n’est évidemment garanti.

Comment l’argent est-il généré ?

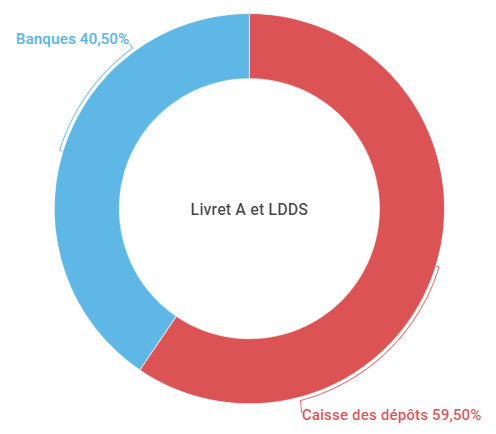

Si on en croit le site économie.gouv.fr : « les fonds collectés sur les livrets A sont centralisés par la Caisse des dépôts et consignations. Ils servent à financer le logement social et le renouvèlement urbain. ». Que l’argent déposé ne soit pas réellement sur le compte en banque, on s’en doutait. Maintenant, on sait à quoi il sert. Reste à savoir comment il rapporte.

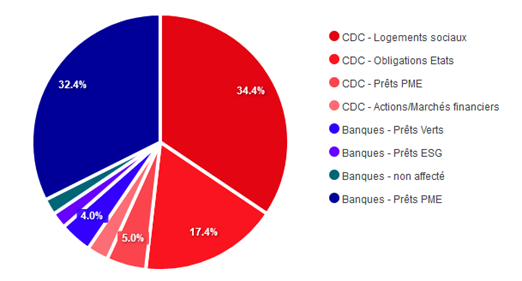

Figure 2 : Centralisation Livret A et Livret de Développement Durable et Solidaire fin 2019

Vous l’aurez compris, bien qu’étant sous la coupe de l’État, sa gestion est confiée à la Caisse des Dépôts et Consignations (CDC). Celle-ci va prêter votre argent pour le financement d’habitations à loyer modéré (HLM) ou aux collectivités selon leurs besoins et les décisions du gouvernement.

Le taux des prêts est supérieur au taux du livret A, car la Caisse a bien entendu certains frais de fonctionnement. En remboursant les emprunts, à savoir le capital plus les intérêts, les offices HLM et les collectivités paient tout simplement pour les rendements du livret A.

Figure 3 : Répartition chiffrée de la CDC, au 19 mars 2022

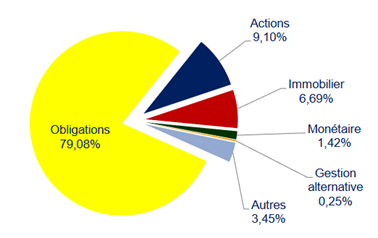

Pour ce qui est des assurances-vie, on distingue deux parties sur l’épargne confiée : les fonds en euros et les unités de compte.

Les fonds en euros sont un support sécurisé qui comporte une garantie en capital, ce qui signifie concrètement que c’est une partie sur laquelle le souscripteur ne peut pas légalement perdre ses fonds. Les unités de compte n’offrent quant à elles, aucune garantie.

L’argent des fonds en euros classiques est généralement placé sur des obligations dites « à faibles risques », c’est-à-dire des dettes émises soit par des entreprises ou des états jugés « de confiance » par votre assureur. Le reste se répartit principalement entre des actions et de l’immobilier d’après une étude publiée en 2020 sur le sujet.

Figure 4 : Composition moyenne des fonds en euros des assurances-vie à fin 2020

Pour la partie unité de compte, la répartition est plus variable et souvent plus « risquée », car cette partie ne contient pas de garantie de capital. Les rendements proviennent principalement de l’immobilier, des actions et là encore des obligations. Les investissements sont souvent indirects (à travers des Sociétés Civile de Placement Immobilier par exemple).

La majorité des rendements des assurances-vie proviennent donc d’intérêts d’emprunts, puis de rentes immobilières et de plus-values boursières.

Avantages/inconvénients

Le livret A est une création chargée d’histoire et âgée de plus de 200 ans. C’est une niche fiscale ou l’État lui-même se porte garant de vos dépôts. Concernant les assurances-vie, l’épargne est assurée depuis 1999 par le Fonds de Garantie des Assurances de Personnes (FGAP) à hauteur de 70 000 euros en cas de faillite.

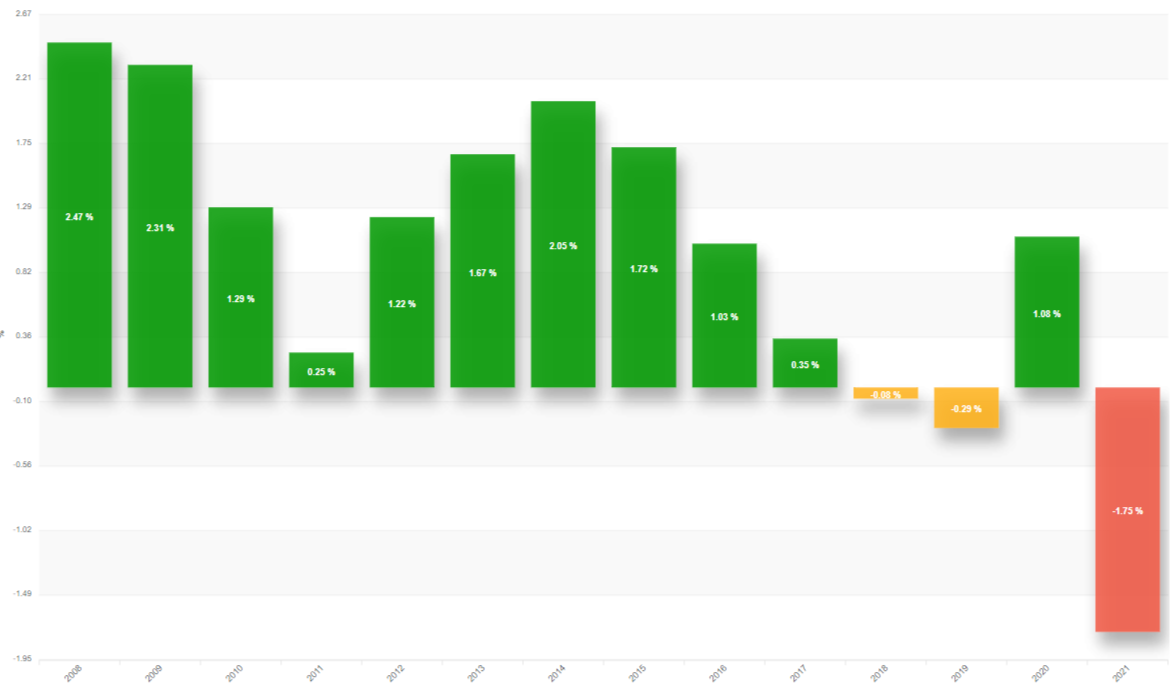

Pour ce qui est des inconvénients, le livret A en a un majeur : il fait perdre de l’argent à celui qui en placerait, et ce depuis 2017 (avec des épisodes de pics vers 2007 et 2008).

Concernant les assurances-vie, les rendements moyens sont globalement plus hauts, mais restent relativement bas, voire négatifs certaines années, notamment en 2021 (en moyenne).

Figure 5 : Historique du rendement moyen réel (inflation annuelle déduite) des fonds euros

Il est à noter que les choix de placements sont au mieux limités (il existe différentes offres de gestions de portefeuilles), et au pire impossibles.

Et s’il existait un moyen de piloter non seulement les choix de placements, mais en plus d’avoir le contrôle total de ses fonds ? Vous avez demandé de la décentralisation ?

La finance décentralisée (DeFi)

La finance décentralisée (DeFi) est à l’image de ce que nous venons de décrire plus haut : c’est un service qui s’efforce d’offrir des possibilités d’emprunts, de prêts, de souscriptions à des assurances, de placements… Mais sans intermédiaire.

L’ensemble du processus se fait à travers des « codes » automatisés qui ne peuvent être modifiés et que l’on appelle smart contracts.

Ainsi, pour accéder à des offres de prêt en DeFi, il suffit par exemple de remplir certaines conditions vérifiables par des algorithmes. Aucune décision arbitraire, tout est décentralisé et automatisé.

Outre les services calqués sur les banques traditionnelles, la DeFi peut également offrir des opportunités de rendement exceptionnelles. Mais comment ?

Comment générer de l’argent en DeFi ?

Les pools de liquidités

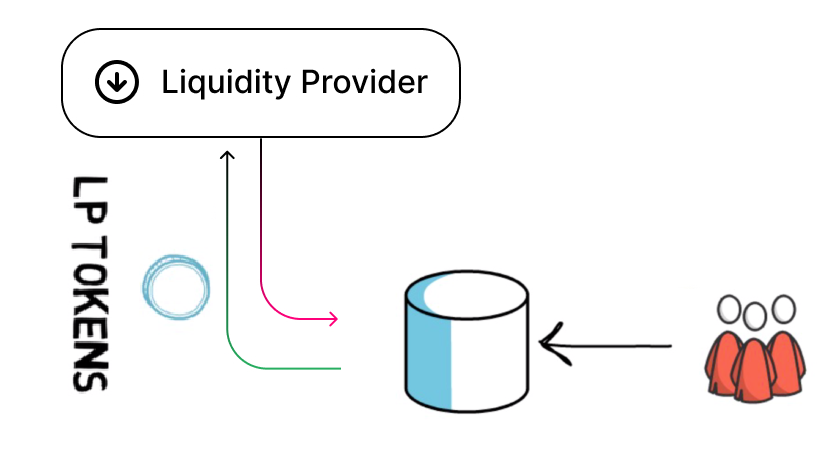

Un pool de liquidité, est une réserve d’actifs déposés dans un smart contract. Pour faire simple, prenons l’exemple d’une plateforme d’échange centralisée comme Binance. L’une des fonctions qu’assure Binance est de pouvoir vous permettre d’acheter un actif contre un autre.

Ainsi, si vous voulez acheter du Bitcoin contre de l’euro (ce qu’on appelle une paire), vous allez donner de l’euro en échange de bitcoin à Binance, contre quelques frais de transaction que vous allez payer à la plateforme. Binance est donc un intermédiaire dont le rôle est d’équilibrer les différentes paires qu’il propose afin de vous fournir de la liquidité.

Figure 6 : Schéma d'un pool de liquidité

En finance décentralisée, il n’y a pas d’intermédiaire. Il y a donc des réserves de liquidités dans lesquelles on a des stocks de paires, qui sont gérées par des algorithmes. Ces algorithmes prennent des frais aux utilisateurs qui veulent acheter ou vendre des actifs, et les répartissent à ceux qui apportent de la liquidité (si on reprend l’exemple, du bitcoin et de l’euro). En prêtant vos cryptomonnaies à ces pools sous forme de paires, celui-ci vous rémunère directement avec les frais que les gens paient pour pouvoir faire des échanges. Si le protocole est en difficulté, car il n’a plus assez de liquidité : il augmentera les frais d’échanges, et donc également les rémunérations de ceux fournissant les liquidités. Ainsi, le protocole incitera des utilisateurs à déposer de la liquidité grâce à des taux attractifs.

Il faut toutefois garder en tête que fournir de la liquidité avec des actifs volatils peut vous amener à vous exposer à ce que l’on appelle l'impermanent loss, qui pour faire simple, constitue une perte de capital entre le moment où vous versez des actifs au sein d’un pool de liquidité et le moment où vous souhaitez les retirer. Pour vous donner une idée, de nombreux calculateurs existent, comme celui de l’agrégateur de données CoinGecko. Il est à noter que ce phénomène peut être contourné par le choix de s’exposer uniquement à des stablecoins, comme l’USDC ou le DAI.

Les prêts et emprunts

Les taux proposés par la DeFi proviennent également des services de prêts (lending) et d'emprunts (borrowing) qui contribuent à ramener des rendements à ceux qui acceptent de prêter leurs actifs.

L’un des exemples concrets très répandus d’emprunt est ce qu’on appelle le trading sur marge. Cette technique permet d’emprunter des fonds auprès d’une plateforme centralisée afin d’avoir une position de trading plus conséquente. En contrepartie, si la position atteint un certain seuil négatif : elle sera entièrement liquidée. Ainsi, si vous utilisez 100 euros en levier *10, c’est que derrière, un acteur a accepté de vous prêter de l’argent. L’argent que ces plateformes prêtent pour cette activité provient dans la majorité des cas d’utilisateurs ayant accepté de mettre à disposition, moyennant un rendement, leurs cryptomonnaies.

L’optimisation des stratégies afin d’avoir les meilleurs rendements à travers les différents protocoles de DeFi porte un nom : c’est ce qu’on appelle le Yield Farming.

Achetez des cryptos facilement avec eToroAvantages / Inconvénients

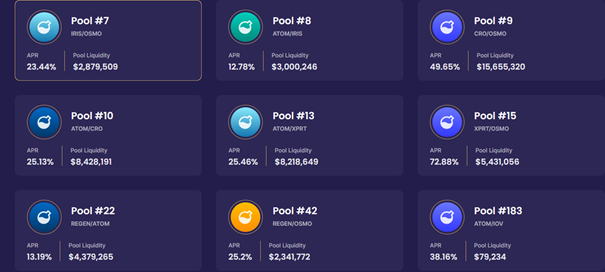

Dans les avantages, on citera forcément la flexibilité et le contrôle total de nos fonds, mais surtout l’accès à des rendements stratosphériques. Ainsi, des plateformes comme Osmosis, la plateforme décentralisée de l’écosystème Cosmos (ATOM), affichent des taux dans certains pools de liquidité dépassant les 70%. Et ce sont loin d’être des exceptions, les exemples sont pléthores tout comme les plateformes depuis le premier exchange décentralisé digne de ce nom, à savoir Uniswap.

Figure 7 : Exemple de pool de liquidités sur la plateforme Osmosis

Parmi les principaux défauts inhérents à la DeFi, on lui reproche souvent son manque d’accessibilité. La plupart des plateformes décentralisées sont en effet austères et non adaptées à un usage grand public.

Victimes de leurs utilisations croissantes, les blockchains sur lesquelles elles reposent sont de plus souvent surchargées, ce qui entraîne des frais élevés de transactions, notamment sur le réseau Ethereum qui reste largement le plus utilisé. Ces congestions de réseaux ont tendance à réserver le domaine à des utilisateurs un minimum fortuné, voire à rendre impossible certains usages. Le développement croissant de concurrents directs d’Ethereum, ou de solutions techniques innovantes comme les secondes couches (layer 2 en anglais) illustrent d'ailleurs parfaitement cette problématique. Ainsi, même si des solutions ne cessent d'être apportées, elles restent encore une fois peu intuitives.

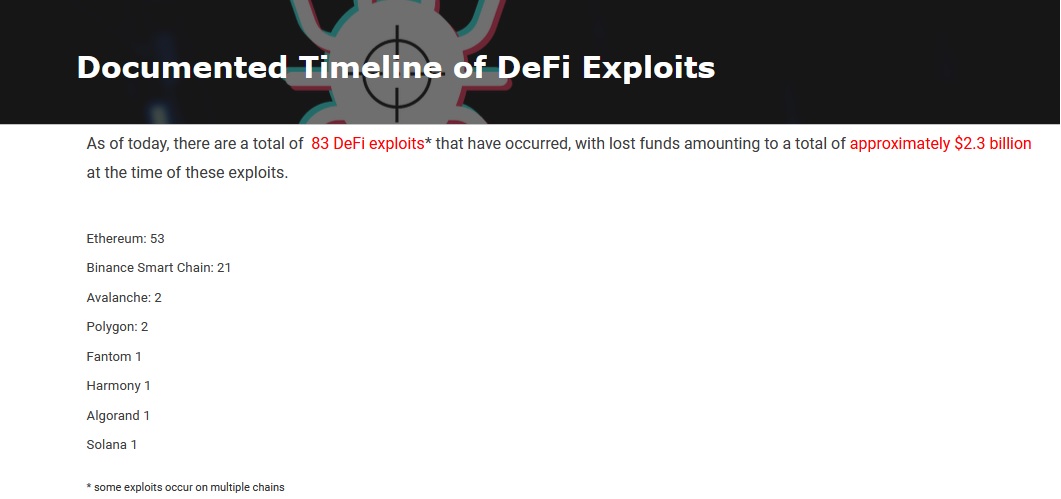

Enfin, comme ce domaine est récent, il reste vulnérable aux attaques de personnes mal intentionnées. Un site Internet référence même tous les hacks qui ont eu lieu dans le domaine. La liste est longue, et le total des fonds volés s’élève à l’heure de l’écriture de ces lignes à 2,3 milliards de dollars.

Figure 8 : Ensemble des hacks en DeFi à l'heure actuelle

Pour pallier ces risques, tout en maximisant nos gains, il existe à l’heure actuelle des plateformes centralisées spécialisées dans le domaine des cryptomonnaies.

La finance centralisée dans les cryptomonnaies : le chaînon manquant ?

La finance centralisée (CeFi) dans le milieu des cryptomonnaies, que l’on peut désigner comme CeDeFi, c’est la finance que tout le monde connaît et exactement les mêmes principes et services que nos banques traditionnelles peuvent nous proposer.

La différence majeure réside dans le fait que les actifs utilisés ne sont pas des monnaies fiats (comme l’euro ou le dollar), mais des cryptomonnaies.

Avantages / Inconvénients

Dans la CeDeFi, tout est fait pour faciliter la vie de l’utilisateur. En cas de perte ou de hack, vos fonds sont censés être assurés par la plateforme qui en devient donc responsable. Le récent hack de Crypto.com n’a par exemple pas eu d’impact sur les fonds réels des clients. Les plus grandes plateformes de cryptomonnaies centralisées (comme Binance ou Coinbase) peuvent même vous offrir le luxe d’avoir des départements entiers dédiés à la clientèle et disponibles pour aider les clients.

Les rendements sont également bien plus élevés que ceux du secteur traditionnel. Ainsi, des plateformes comme SwissBorg offrent jusqu’à 7% de rendement sur l’USDT, quand d’autres comme Nexo ou Crypto.com peuvent monter jusqu’à 14%.

Figure 9 : Rendements affichés par SwissBorg en avril 2022

Le revers de la médaille, c’est que tout ceci a un coût. Même si les rendements en CeDeFi peuvent apparaître comme énormes en comparaison avec les taux de nos banques traditionnelles, ils le sont beaucoup moins que si vous aviez utilisé directement les protocoles de DeFi. Car leur secret est bien là : si les plateformes de finance centralisées peuvent vous offrir de tels rendements, c’est parce qu’elles utilisent… La finance décentralisée avec vos fonds.

Gagnez jusqu'à 50 € en Bitcoin en créant un compte sur SwissBorgConclusion sur la DeFi et la CeFi

Comparer le livret A à la DeFi apparaît fallacieux et quelque peu simpliste. Même s’il semble être un placement « par défaut » sans réel intérêt, son histoire devrait nous forcer à le considérer comme une entorse fiscale vieillissante, mais bienveillante. Il nous fait perdre de l’argent, mais il le fait avec panache.

La comparaison est déjà plus légitime avec les assurances-vie. Clairement, les rendements qu’on peut rencontrer en DeFi devraient attirer de plus en plus d’utilisateurs, et amorcer des changements dans son appréhension et son adoption. Si cependant ce nouveau far-west vous paraît trop compliqué, peu accessible et que le terme d’impermanent loss vous donne de l’urticaire, les plateformes de CeDeFi semblent faites pour vous.

Celles-ci cherchent simplement les meilleurs placements en DeFi (à travers des pools de liquidités en « difficultés » par exemple). Elles disposent d'un capital conséquent, ce qui les rend quasiment insensibles aux frais élevés de certains réseaux saturés (comme Ethereum), et bougent de la liquidité régulièrement à travers des stratégies de Yield Farming. Elles ne sont, de plus, pas limitées à cela et peuvent très bien recourir à des placements plus traditionnels comme l’immobilier ou les actifs boursiers.

Toutefois, ne trahissent-elles pas l’esprit initial des cryptomonnaies en occultant la transparence que celles-ci sont censées apporter d’une part, et en privant leurs utilisateurs du contrôle de leurs propres fonds d’autre part ? Not your key, not your coin, comme le dit le célèbre adage de la communauté Bitcoin.

👉 Retrouvez tous nos articles sur la finance décentralisée (DeFi)

Sources : Figure 1 : Devizu.news / Figure 2 : MoneyVox / Figure 3 : Caisse des Dépôts / Figure 5 : France Transactions / Figure 6 : Finematics

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.