Les RWA et l’investissement accessible à tous : promesse réaliste ou utopique ?

Les RWA ont permis de relier la blockchain et les cryptomonnaies, virtuelles par nature, au monde réel, celui des biens tangibles et des actifs financiers. La tokenisation des actifs réels (RWA) issue de la finance décentralisée (DeFi), longtemps réfutée par les systèmes centralisés, permet désormais un début de synergie entre ces 2 systèmes. Voici alors un état des lieux non-exhaustif de l’avancée des RWA et de la promesse initiale de l’investissement rendu accessible à tous.

Ce dossier est rédigé en août 2024, après l'approbation des ETF Bitcoin puis Ethereum aux États-Unis. Si ces ETF signent l’arrivée des cryptomonnaies dans le monde réel, et non l’arrivée des biens du monde réel sur la blockchain dont il sera question ci-dessous, cette adoption par les géants de la finance traditionnelle est aussi un élément de contexte déterminant.

La tokenisation des actifs financiers : une preuve du rapprochement entre CeFi et DeFi

En raison de l’attrait croissant pour la tokenisation ces dernières années, de nombreux protocoles fondés sur les actifs du monde réel, plus communément appelés RWA, ont vu le jour. Voici 4 exemples illustrant le rapprochement que ces derniers ont permis entre la CeFi et la DeFi.

Ondo Finance

Ondo Finance permet de tokeniser des bons du Trésor américain (T-bills), notamment en collaboration avec BlackRock dont le fonds d’investissement tokenisé sur Ethereum BUIDL soutient le token OUSG, lequel permet aux institutionnels d’investir dans les titres obligataires du gouvernement.

Concernant l’accessibilité, les tokens OUSG et USDY sont soumis à des conditions spécifiques :

- L’OUSG est réservé aux institutionnels ;

- L’USDY est ouvert aux particuliers et professionnels, moyennant un investissement minimum de 100 000 dollars.

💡 Retrouvez notre présentation complète d’Ondo Finance, le protocole de tokenisation des actifs du monde réel

Usual

La start-up Usual Labs permet quant à elle à tout utilisateur de la DeFi de générer des intérêts grâce aux RWA avec son stablecoin USD0, collatéralisé par des bons du Trésor américain.

En effet, l’USD0 est soutenu par des fonds tokenisés, notamment celui du gestionnaire d'actifs Hashnote, et d’Ondo. L’USD0 est accessible à tous sans ticket minimum d'entrée, la seule condition pour générer des rendements étant d’immobiliser ses tokens durant 4 ans.

👉 Découvrez Usual Labs et son nouveau stablecoin qui redistribue la valeur aux utilisateurs

Centrifuge

La blockchain Centrifuge, dédiée à la tokenisation des RWA, s’adresse principalement aux entreprises qui souhaitent obtenir des prêts en stablecoins contre l’immobilisation de RWA en collatéral. Centrifuge collabore notamment avec Sky (anciennement MakerDAO), le protocole émetteur du stablecoin DAI, lui-même collatéralisé par des RWA à hauteur de 46 %, ce qui lui permet de gagner en stabilité.

Centrifuge rend l’investissement dans les RWA plus accessible aux utilisateurs de la DeFi, bien que chaque pool puisse fixer un montant minimum d’investissement. Des tranches de prix sont également proposées avec un ratio rendement / risque différent, permettant à différents portefeuilles de s’exposer.

📖 Retrouvez notre article complet sur Centrifuge, la blockchain qui tokenise les actifs du monde réel

Spiko

La fintech française Spiko, spécialisée dans la tokenisation des fonds monétaires américains et européens, permet aux particuliers et aux professionnels d’investir à des taux sans risque à travers des obligations d’État, considérés comme les actifs financiers les plus sûrs.

Concrètement, le but de Spiko est de permettre à tout investisseur de bénéficier d’intérêts souvent inaccessibles via les livrets des banques traditionnelles, et ce, dès 1 000 euros.

Spiko permet aux professionnels et aux particuliers dont le capital dort actuellement sur des comptes courants non-rémunérés de placer cet argent dans des bons du trésor des États, et ainsi de ne plus passer à côté des taux sans risque, lesquels sont jusqu'alors l'apanage des banques qui placent l'argent de leurs clients à la Banque Centrale et perçoivent bel et bien ces intérêts.

Paul-Adrien Hyppolite, co-fondateur et PDG de Spiko

Tandis qu’Ondo, Usual et Centrifuge s’adressent davantage à des utilisateurs habitués aux protocoles blockchains, Spiko propose une interface plus traditionnelle, permettant à un public plus large de profiter de la tokenisation d’actifs financiers.

D’autres protocoles se consacrent à la tokenisation des actifs réels sur la blockchain, et cette verticale pourrait bien poursuivre sa croissance. Effectivement, selon Binance, le marché des RWA pourrait atteindre 16 000 milliards de dollars d’ici 2030, soit environ 10 % du PIB mondial.

🪙 Pour approfondir sur les RWA — Comment fonctionne la tokenisation ?

État des lieux des acteurs blockchain de la catégorie RWA, par Binance Research

Achetez des cryptos facilement avec eToro

La blockchain, une clé essentielle pour améliorer l’efficacité des systèmes financiers

Les 4 protocoles précédents tirent parti de l’efficacité de la blockchain, de ses transactions instantanées et traçables, accessibles 24h/24 et 7j/7, contrairement aux marchés traditionnels soumis à des horaires fixes et construits sur des systèmes plus opaques.

Notons toutefois qu’actuellement, ces titres financiers ne sont pas techniquement émis sur la blockchain, mais uniquement représentés sur celle-ci. En effet, les tokens correspondent à une part d’un véhicule d’investissement ayant préalablement satisfait des exigences de conformité traditionnelles off-chain.

Ainsi, parler de « tokenisation de titres financiers » serait un abus de langage pour le moment. Si le transfert des titres financiers est bel et bien optimisé, ce n’est pas encore le cas de leur émission qui a encore lieu en dehors de la blockchain.

Les 3 principaux obstacles qui limitent l’accès au RWA

1. Les exigences réglementaires

Comme pour l’émission de titres financiers, l’acquisition des RWA nécessite la validation d’autorités réglementaires, ce qui restreint nécessairement l’accès aux actifs du monde réel à quelques profils d’investisseurs et compromet la nature « permisionless » de la blockchain.

Par exemple, investir sur Ondo, Centrifuge ou Spiko nécessite de réaliser un KYC (Know Your Customer) similaire à celui des plateformes d’échange centralisées. En effet, il semble difficile de faire l’impasse sur les enjeux liés à la protection des investisseurs.

2. Les tickets d’entrée élevés

Les procédures réglementaires ne sont pas les seuls obstacles. Effectivement, les tickets d’entrée fixés par certains protocoles empêchent nécessairement certains portefeuilles plus modestes d’investir.

3. L’expérience utilisateur et la sécurité

Une fois n’est pas coutume sur la blockchain, l’adoption de masse est freinée par l’expérience utilisateur trop complexe pour le grand public. À l’heure de l’écriture de ces lignes (septembre 2024), la gestion et la sécurisation d’un wallet restent une barrière à l’entrée importante. Des solutions comme l’abstraction de compte permettent d’y simplifier l’accès, mais il sera toutefois intéressant de voir si cela implique des compromis, notamment concernant la décentralisation.

In fine, la simplicité d’accès à ce type de produit sera déterminante dans l’adoption ou non des RWA par le grand public, qui devra y trouver son compte en termes de ratio avantages / efforts. En effet, si celui-ci n’est pas avantageux, il y a peu de raisons que le grand public ne reste pas fidèle à des solutions plus simples telles que les ETF facilement accessibles en Occident.

Ceci étant dit, rendre les RWA accessibles à tous reste un enjeu crucial pour les individus exclus des systèmes bancaires traditionnels.

Recevez jusqu'à 500 $ en bonus en déposant des fonds sur eToroVers une rationalisation des tiers de confiance plutôt que leur suppression

La blockchain simplifie les démarches administratives traditionnelles lourdes et discriminantes en remplaçant les tiers de confiance par des smart contracts qui réduisent le besoin d’intermédiaires et minimisent les erreurs humaines.

Cependant, malgré leur nom, ces smart contracts n’ont aucune valeur contractuelle en soi. Ainsi, l’émission et la négociation de produits financiers nécessitent toujours des démarches réglementaires et la signature de contrats off-chain, ce qui remet en question la possibilité d’une désintermédiation totale. Cependant, il est envisageable de rationaliser le rôle des intermédiaires et le contrôle qu’ils exercent, plutôt que de les éliminer complètement.

En outre, une fois signé off-chain, un contrat peut être tokenisé puis utilisé on-chain. Ce compromis est similaire à celui des T-bills émis en dehors de la blockchain, mais négociables sur celle-ci, facilitant leur échange et leur utilisation au sein de protocoles DeFi.

En effet, immobiliser un RWA en collatéral sur un protocole DeFi pourrait permettre à un investisseur d’améliorer l'efficience de son capital, en utilisant des actifs de nature illiquides tels que des biens immobiliers.

Par ailleurs, Xavier Lavayssière, expert en finance numérique qui accompagne les gouvernements et les banques dans la modernisation des infrastructures de marché, nous a confié que les intermédiaires restent indispensables pour réaliser plusieurs étapes de la tokenisation, notamment pour assurer :

- L’expertise légale avant la création du produit ;

- L’expertise technique pour sa création ;

- L’expertise commerciale pour sa distribution.

Des interventions sont également nécessaires tout au long de la vie de l'actif pour assurer sa conformité et les vérifications nécessaires.

Obtenez 25 € en créant un compte sur Bitvavo*Les difficultés juridiques liées à l'utilisation des RWA comme collatéral en DeFi

Le principe « Code is law » face aux réalités juridiques

Si les blockchains publiques sont par nature sans frontières, ce n'est pas le cas des contrats relatifs aux objets du monde réel bel et bien soumis à des juridictions spécifiques.

Ainsi, l’utilisation de RWA comme collatéral dans des protocoles DeFi soulève des questions juridiques importantes et des risques potentiels. C’était l’objet de l’intervention de Victor Charpiat, avocat spécialisé dans les fintech et les cryptomonnaies au sein du cabinet Kramer Levin, à l’occasion d’EthCC 7.

De même, tandis que les protocoles de prêts et d’emprunts sont programmés pour liquider instantanément la position d’un emprunteur une fois le seuil de liquidation atteint, cela serait incompatible avec la loi française, selon laquelle l’emprunteur qui fait défaut doit être prévenu au minimum un jour en amont. Ainsi, ce système qui fonctionne pour les cryptomonnaies émises sur la blockchain ne semble pas adapté aux actifs du monde réel soumis aux lois des pays émetteurs.

Exemples de protocoles DeFi acceptant les RWA en collatéral

À l’heure où nous écrivons ces lignes, quelques protocoles de prêt / emprunt acceptent d'ores et déjà les RWA comme collatéral. Par exemple, Flux Finance permet de prêter des stablecoins contre des rendements représentés par des fTokens. Ce protocole permet également d’emprunter avec des OUSG en collatéral.

Aussi, depuis 2022, la plateforme de tokenisation immobilière RealT et sa solution de prêts et d’emprunts RMM permettent d’emprunter des cryptomonnaies en déposant des RealTokens représentant des biens immobiliers en regard.

Enfin, le protocole Morpho permet également aux institutionnels de réaliser des prêts on-chain, sur le layer 2 Base. Concrètement, des acteurs institutionnels peuvent emprunter des USDC après avoir immobilisé des RWA en collatéral, notamment via Centrifuge.

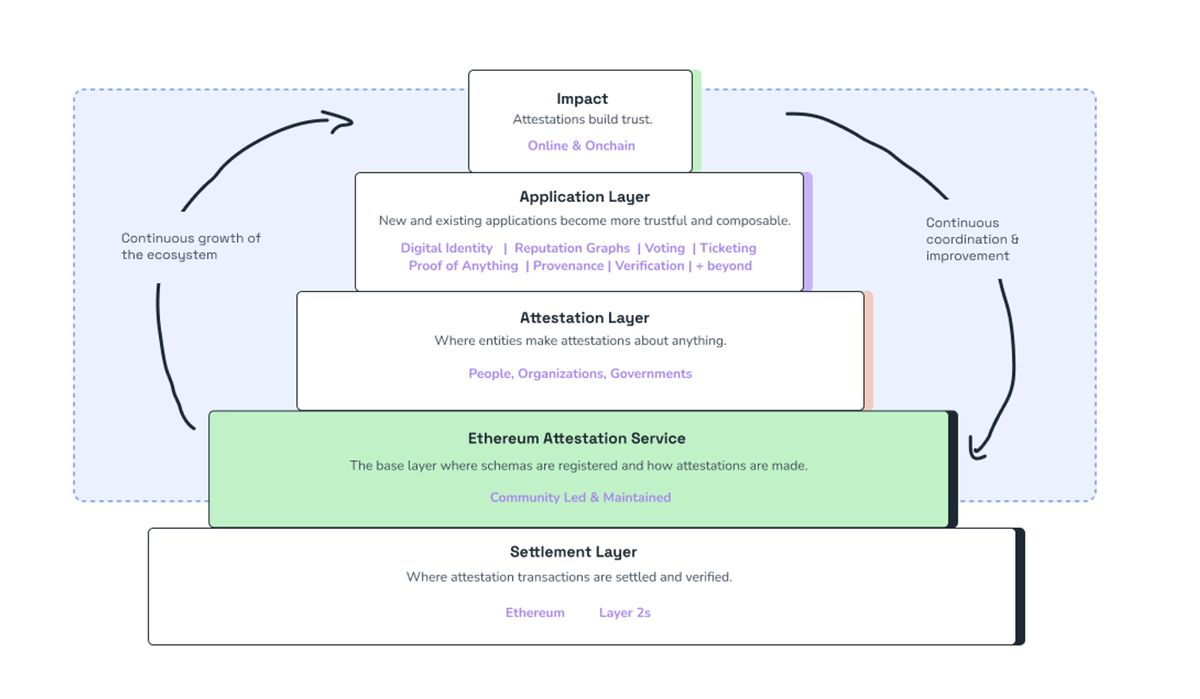

Cela est conditionné par des attestations émises par Coinbase, via le service d'attestation Ethereum (Ethereum Attestation Service) qui permet de restreindre l’accès à certains utilisateurs, et donc de respecter des normes de conformité. De son côté, Morpho assure un système de marché isolé réservé aux prêteurs et aux emprunteurs autorisés.

Fonctionnement des prêts conditionnés sur Morpho

La collatéralisation des RWA est un enjeu important, car elle permettrait de rendre immédiatement liquide des actifs jusqu’alors illiquides, comme les biens immobiliers ou les bons du Trésor, permettant aux investisseurs d’améliorer l’efficience de leur capital, quelle que soit sa taille d’ailleurs.

Même si les conditions restent floues, il semble que les biens avec une valeur relativement stable (obligations d’États, biens immobiliers et stablecoins) soient des collatéraux de plus en plus viables.

🥇 Découvrez notre sélection des meilleures plateformes pour acheter des cryptomonnaies

Les RWA : au-delà d'une tendance, l’émergence d'un nouveau modèle ?

Jusqu’alors, les cryptomonnaies ont rarement été mentionnées dans ce dossier. Et pour cause, les RWA démontrent que blockchain et cryptomonnaies ne vont pas nécessairement de pair. En effet, les RWA font davantage appel au réseau distribué et au mécanisme de tokenisation, plus qu’aux cryptomonnaies, classe d’actifs à part entière.

Ainsi, tous les protocoles blockchain dédiés aux RWA n’ont pas une cryptomonnaie native. C’est toutefois le cas d’Ondo avec son token éponyme et de Centrifuge (CFG), dont les cryptomonnaies servent principalement à participer à la gouvernance, et à s'acquitter des frais de transaction sur la plateforme.

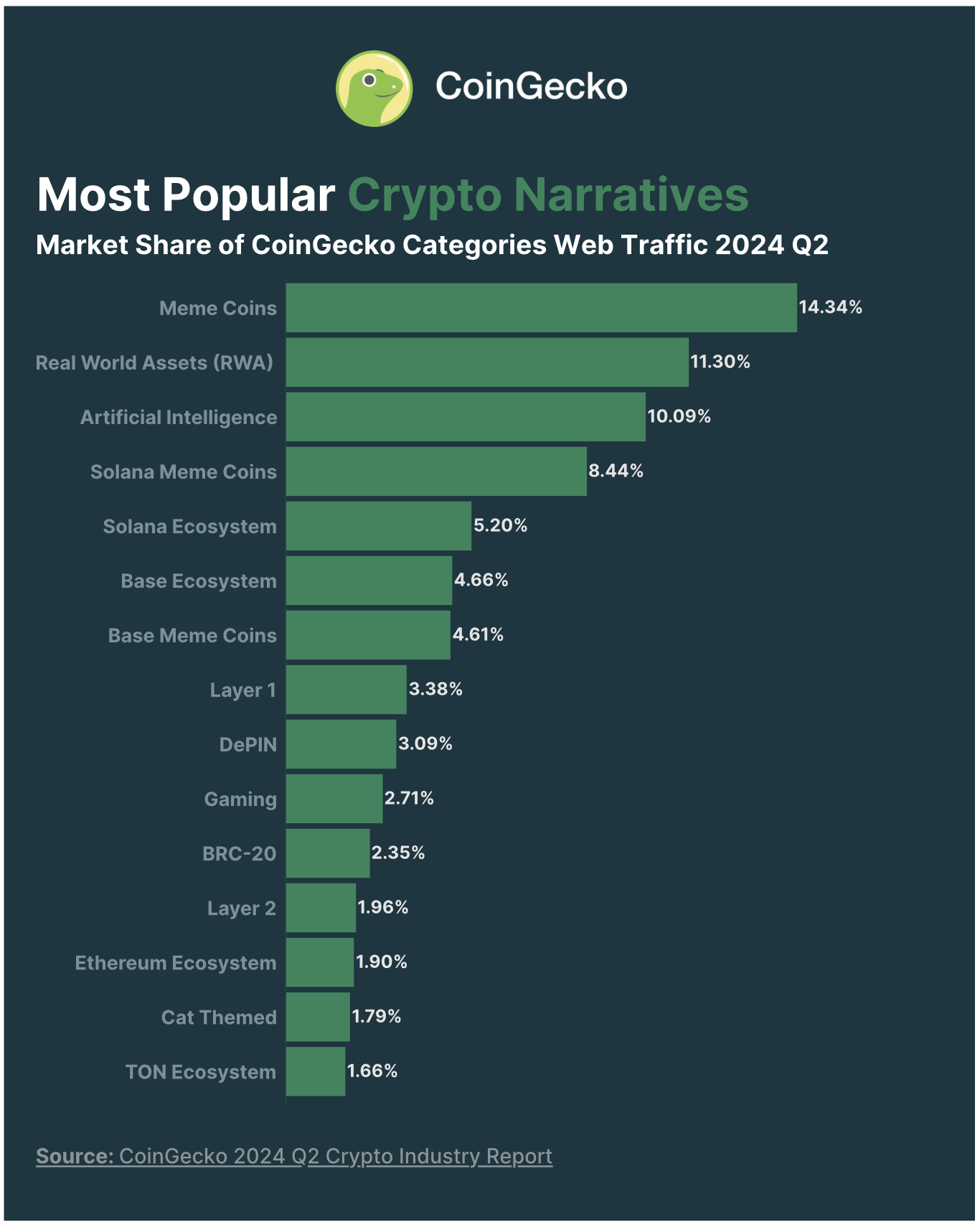

Alors, l’achat de ces tokens témoigne-t-il des convictions des investisseurs quant à l’ampleur que prendront les RWA et à leur utilité réelle ? Ou bien leur position à la 2ᵉ place du classement au second trimestre 2024 traduit-elle l'engouement pour une nouvelle narrative crypto éphémère ?

Les cas d’usage concrets étudiés jusqu’alors, ainsi que les grands noms qui y sont associés, penchent pour le moment vers la première option et vers l’émergence d’un nouveau modèle.

Les RWA, 2e narrative crypto au 2e trimestre 2024

Sécurisez vos cryptos avec un wallet Ledger Nano S Plus à seulement 49 €

Les RWA et l’investissement accessible à tous : ce qu’il faut retenir et les évolutions possibles

La promesse de l’investissement accessible à tous via les RWA n’est pas encore honorée, notamment car des obstacles majeurs comme les régulations spécifiques aux actifs du monde réel ne souffrent jusqu'alors aucun compromis.

Actuellement, les actifs financiers sont les biens du monde réel qui profitent le plus des rails blockchain, incontestablement plus efficaces et fiables que les réseaux centralisés. La DeFi commence quant à elle à profiter des avantages d’une stabilité accrue.

Pour devenir plus accessibles, les RWA devront être l’objet de cadres légaux spécifiques conciliant les exigences des systèmes traditionnels avec les principes de la blockchain. Or, force est de constater que pour le moment, la décentralisation et l’accessibilité sans condition ne sont pas encore considérées comme des problématiques de premier plan.

Ainsi, bien que le fossé entre CeFi et DeFi tende à se réduire, reste à voir si la DeFi sera contrainte de coexister avec des réseaux permissionnés, ce qui pourrait compromettre la promesse d’un accès universel aux RWA.

Zengo : le wallet mobile ultra-sécurisé pour vos cryptosLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.