Analyse on-chain du Bitcoin (BTC) – La phase de redistribution finale s'installe

Évoluant très calmement depuis les événements de forte volatilité du mois de juin, le BTC se trouve désormais proche de niveaux de rentabilité historiquement bas. Une phase de redistribution s'installe alors que les pertes réalisées par les investisseurs à long terme que la chute de leur rentabilité les pousse à la vente. Analyse onchain de la situation.

Acheter Bitcoin (BTC)

Publicité Kraken

Bitcoin bute proche de son plancher local

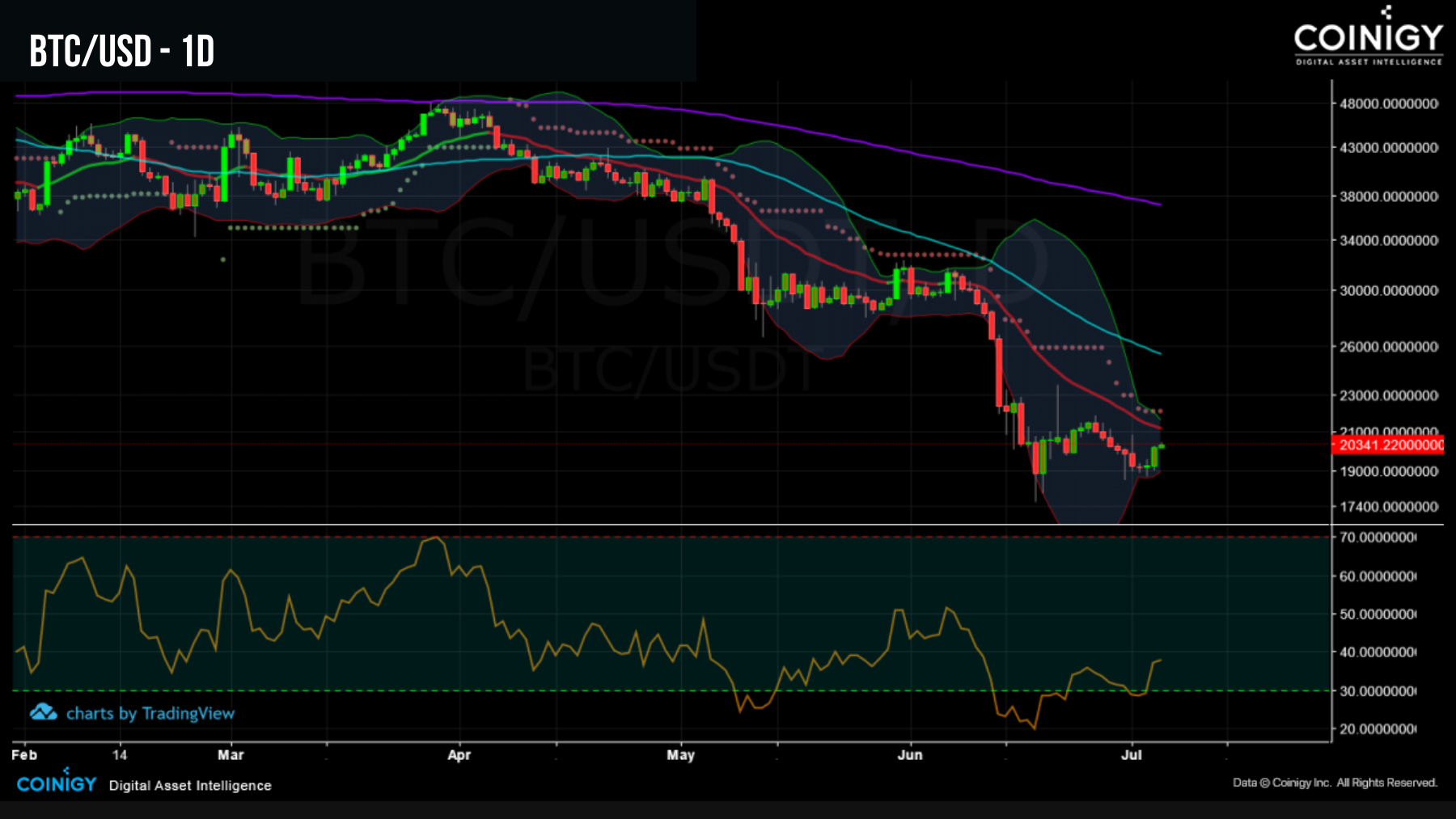

Le cours du Bitcoin (BTC) rebondit proche de la borne basse des 19k $ et semble latéraliser, la volatilité chutant drastiquement au cours de la semaine passée.

Évoluant très calmement depuis les événements de forte volatilité du mois de juin, le BTC se trouve désormais proche de niveaux de rentabilité historiquement bas, générant des opportunités d’investissement aux espérances de gains asymétriques sur le long terme.

Figure 1 : Cours journalier du Bitcoin (BTC)

Cette semaine, nous évaluerons :

- l'état de rentabilité général du marché ;

- les comportements de dépense des investisseurs à court et long terme ;

- le passage du marché en phase de redistribution finale.

👉 Retrouvez toutes les réflexions et les analyses approfondies du Prof. Chaîne sur notre Canal Discord

Achetez des cryptos facilement avec eToroL'ensemble du marché plongé dans la perte

Le marché du Bitcoin est pour la cinquième fois de son histoire en état de perte général, comme indiqué par la métrique du prix réalisé du BTC.

Cette métrique mesure le prix du BTC à la création d'un UTXO et sert de proxy pour établir le diagnostic de rentabilité du marché. Représentant le prix payé à l'achat d'une fraction de BTC, cette métrique symbolise le coût de base agrégé du marché.

Figure 2 : Prix Réalisé

Le prix spot se trouvant actuellement sous le prix réalisé, cela indique que, dans son ensemble, les participants ont payé leurs satoshis plus cher que leur valeur actuelle.

Un regard similaire peut-être porté sur la cohorte des investisseurs à court terme (STH), tenant des positions sur moins de 155 jours. Offrant un signal à court terme de la rentabilité du marché, le coût de base des STH est indicateur directionnel puissant lors de ses interactions avec le prix spot.

Figure 3 : Prix Réalisé des investisseurs à court terme

Évoluant en dessous du prix du marché depuis la forte chute de décembre 2021 (sans compter une légère respiration à la fin du mois de mars), cette métrique nous indique que le STH moyen détient actuellement une position en perte de plus de 50%. Cette condition a fait de ces acteurs des contributeurs assidus à la pression de vente établie au cours des 8 derniers mois.

La cohorte des investisseurs à long terme (LTH) n'est pas en reste, malgré sa capacité à détenir avec fermeté des positions allant de 155 jours à plusieurs années.

En effet, deux jours après que le prix réalisé soit tombé sous le prix spot, le prix réalisé des LTH a connu le même sort, plongeant cette cohorte dans un état de perte latente.

Figure 4 : Prix Réalisé des investisseurs à long terme

À ce jour, le LTH moyen est en perte de 14% sur ses positions. Cette perte de rentabilité a poussé une partie de la cohorte à réalisé des pertes en vendant des pièces accumulées lors du cycle haussier de 2020 - 2021.

? Retrouvez notre lexique de l’analyse on-chain

Achetez des cryptos facilement avec eToroDes pertes réalisées importantes

En réponse à cette perte de rentabilité globale, ajouté à un contexte macroéconomique mondial tendu, les participants ont réalisé des pertes croissantes depuis le mois de décembre 2021.

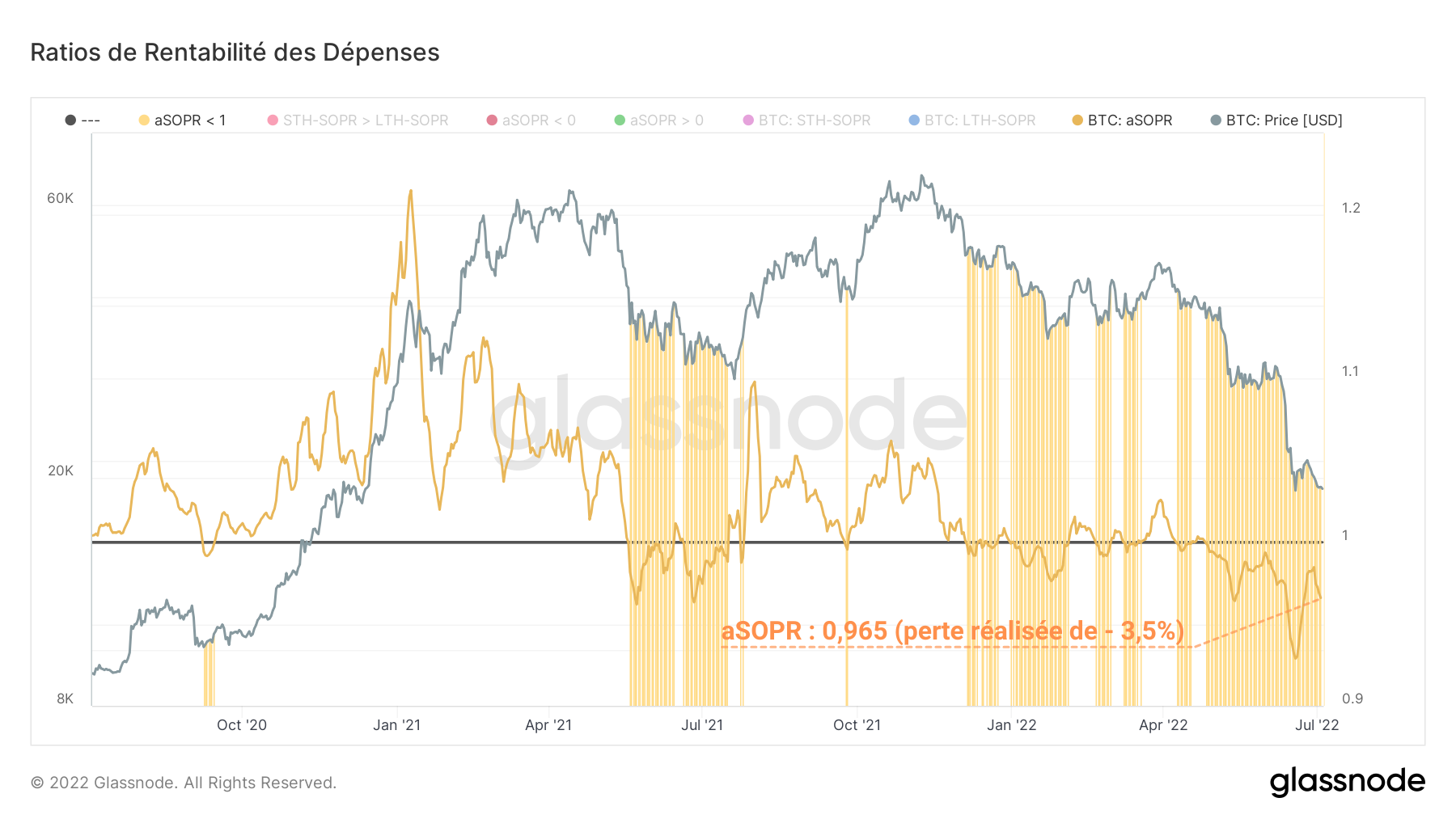

L'aSOPR, calculant le ratio entre le prix d'achat et de vente d'un UTXO, mesure le pourcentage agrégé de profit/perte induit par les ventes .

Figure 5 : aSOPR

Après avoir chuté sous la zone de neutralité (aSOPR = 1) de manière prolongée en mai et avoir atteint un creux de 0,928, la métrique enregistre aujourd'hui une valeur de 0,965. Cela signale que les pertes journalières agrégées réalisées par le marché sont de l'ordre de - 3,5%.

La cohorte des investisseurs à long terme a quant-à-elle libéré de puissantes pertes, typiques des extrêmes de rentabilité réalisés par cette cohorte de pièces âgées de plus de 155 jours.

Poussées par l'invalidation du niveau symbolique des 20k $, les pertes réalisées par ces entités ont rapidement augmenté, atteignant un ratio de 0,611.

Figure 6 : STH-SOPR

Cela indique que la perte moyenne réalisée par un LTH est proche de - 40% et représente la valeur la plus basse du cycle baissier actuel.

Ce haut niveau de perte est expliquée par des achats de BTC précoces venus de certains LTH dès le début de la chute du prix en novembre - décembre, aujourd'hui redistribués dans la douleur.

? Retrouvez le Professeur Chaîne sur Twitter

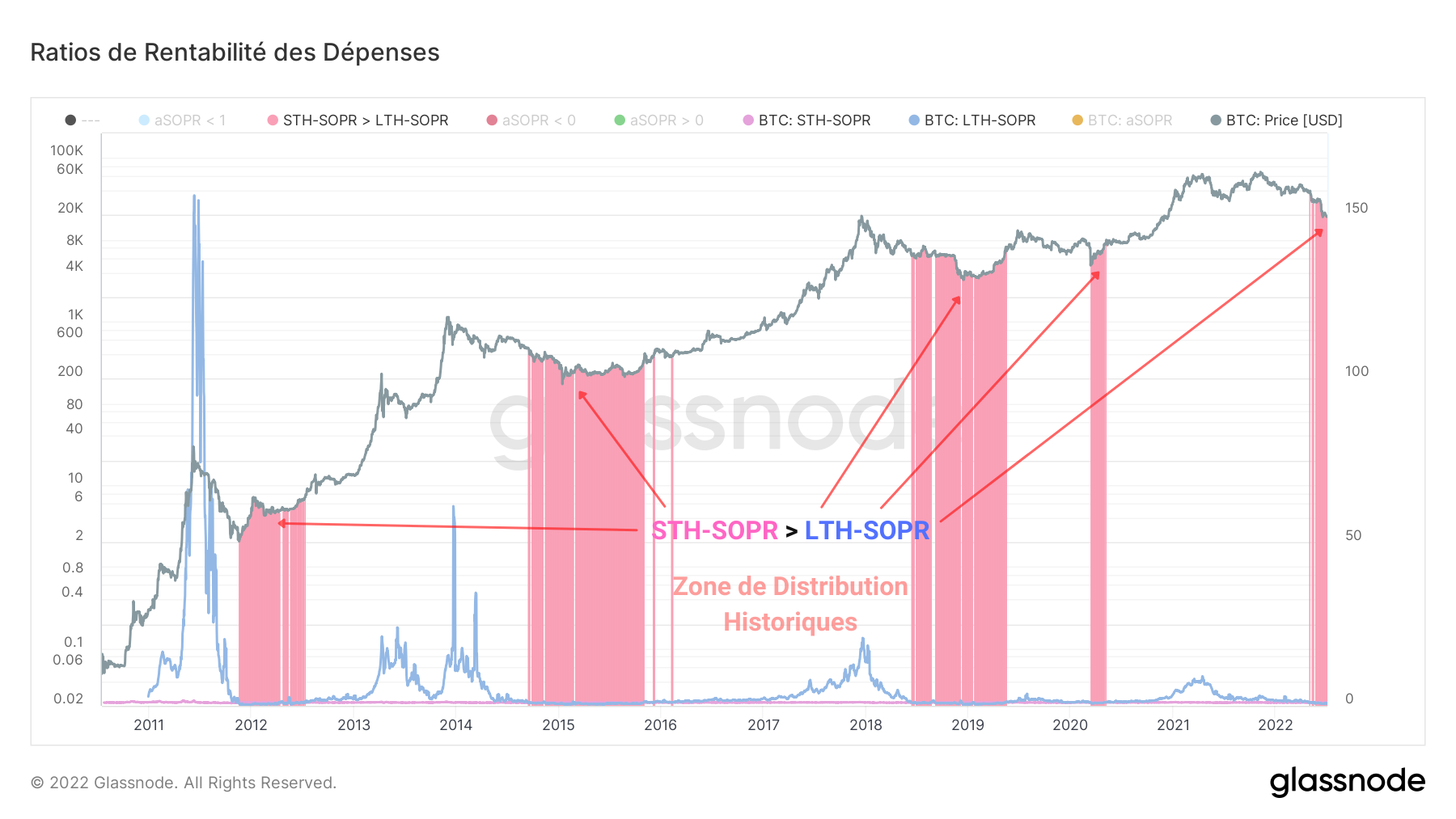

Les zones de redistribution historiques

Une asymétrie de l'ampleur de la prise de perte entre les STH et les LTH durant les marchés baissiers permet d'identifier les périodes durant lesquelles les LTH réalisent des pertes plus douloureuses que leurs homologues à court terme.

Ces périodes (rouge) marque le début de phases de redistribution à grande échelle de l'offre en circulation, se déroulant à mesure que les investisseurs cèdent à la pression de vente.

Figure 7 : Zones de redistribution de capitaux lors des marchés baissiers

Ces moments ont précédé les heures les plus sombres des marchés baissiers de 2015 -16 et 2018 - 2019 et signalé des zones d'accumulation attrayantes à long terme.

Au sein du cycle baissier actuel, cette période est survenue dès le début du mois de mai et a précédé une chute du prix de plus de 50%.

Synthèse de cette analyse onchain

En somme, les données de cette semaine confirment l'entrée de ce cycle baissier en phase de redistribution finale.

L'ensemble du marché, ainsi que les cohortes d'investisseurs à court et long terme sont en état de perte latente considérable sur leurs positions.

Cette perte de rentabilité occasionne une pression de vente accrue qui pousse les participants à réaliser des pertes conséquentes, vendant leur offre aux investisseurs les plus résilient.

Cette phase de redistribution s'installe durablement alors que les pertes réalisées par les LTH sont qualitativement plus fortes que celles des STH et signale une opportunité d'achat générationnelle.

Sources – Figures 2 à 7 : Glassnode

Accéder à l'analyse complète du Prof. Chaîne via notre groupe privé : Le Grille-Pain

Achetez des cryptos facilement avec eToroLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Avertissement. Le contenu présent sur notre site internet est uniquement à titre informatif. Les informations présentes sur cette page ne constituent ni un conseil en investissement, ni une recommandation d'achat ou de vente. Vous devez toujours faire vos propres recherches et nous vous conseillons de demander un avis financier extérieur.

Très bon article, comme d'habitude. Merci. Voici toutefois une petite coquille à rectifier: il y a lieu de remplacer l'abréviation "STH" par "LTH" dans les deux paragraphes suivants : "La cohorte des investisseurs à long terme (STH) n'est pas en reste, malgré sa capacité à détenir avec fermeté des positions allant de 155 jours à plusieurs années. En effet, deux jours après que le prix réalisé soit tombé sous le prix spot, le prix réalisé des STH a connu le même sort". Dès lors qu'il ne s'agit pas de ma première proposition d'adaptation à un article, est-ce ce que ce… Read more »