Yield Farming - Finance Décentralisée : N'est pas agriculteur qui veut !

Le « Yield Farming » est une activité émergente dans le sillage de la finance décentralisée (DeFi). Cela consiste à obtenir le meilleur rendement sur tous les champs de la DeFi soit tous les projets plus ou moins récents de ce secteur. Comment ça fonctionne exactement ? Et quelles sont les différentes méthodes de yield farming ?

Le yield farming, l'une des raisons de l’explosion de la DeFi

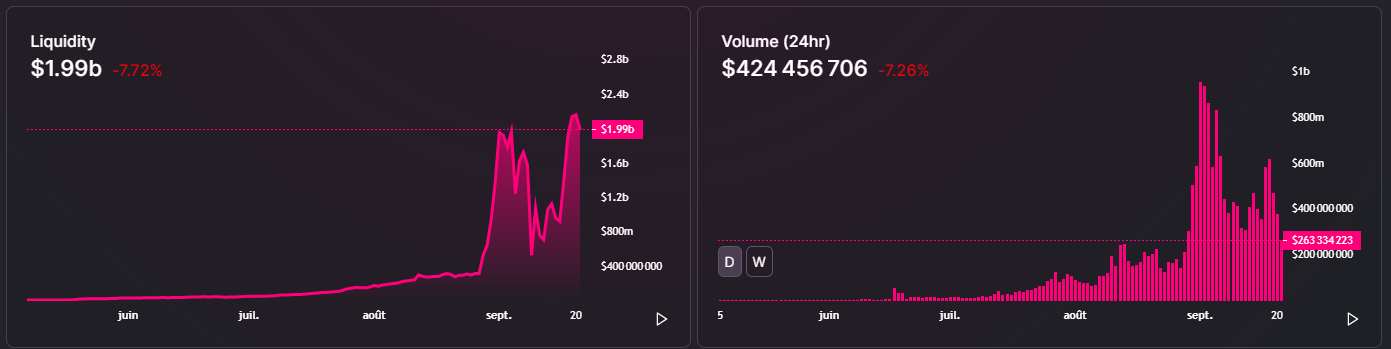

Cette tendance explique en partie l’intérêt de la DeFi avec une arrivée massive de liquidité sur les différentes briques les plus connues comme Compound, Curve ou Uniswap. Cela offre une opportunité de gains d’un token en plus d’un taux d’intérêt ou d’une commission touchée sur chaque transaction. Sans liquidités, pas de DeFi !

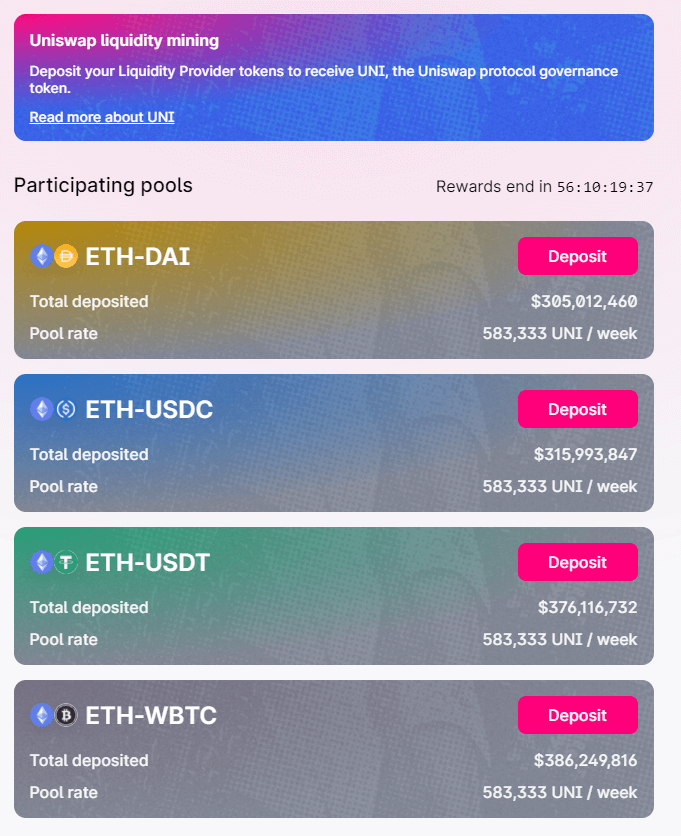

Ainsi, elle permet de rendre les services décentralisés plus intéressants que certaines plateformes d’échanges classiques du type Kraken et Coinbase sur l’échange de quelques paires d’actifs. D'où une explosion des volumes sur la plateforme Uniswap, que ce soit pour le token UNI ou les autres services demandant à être fournisseur de liquidité pour obtenir un nouveau jeton et donc un rendement intéressant. Les statistiques illustrées ci-dessous sont sans équivoque :

On constate également sur Twitter ou les Reddit dédiés des mèmes à foison comme celui ci-dessous s’amusant sur la notion d’agriculture. Bien qu'à première anodins, ceux-ci participent grandement à l'engouement autour de certains projets :

Différents types de champs à farmer

Le terme de yield farming peut s’illustrer par différentes activités, avec des taux d’intérêts annuels plus ou moins importants en fonction du risque du projet. Balayons certaines de ces activités, de la moins risquée à la plus risquée (classement éminemment subjectif) :

Générer des intérêts

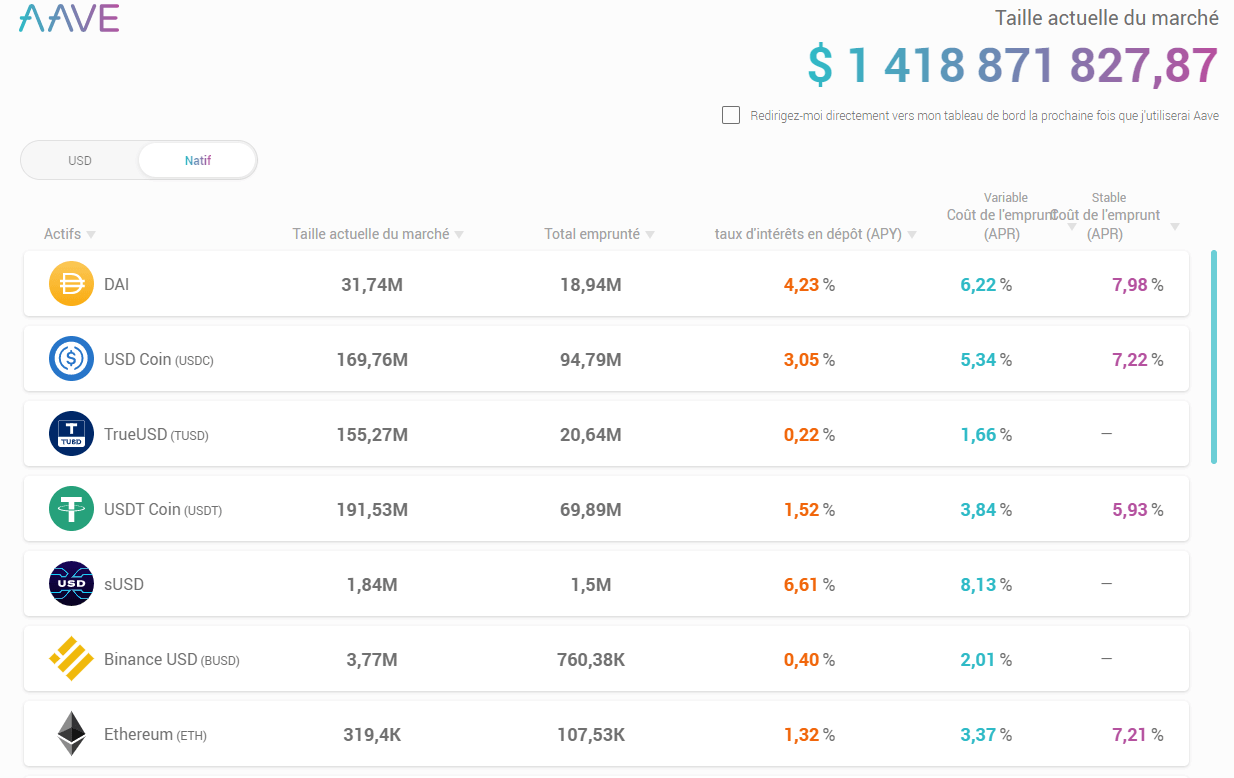

La première activité la plus accessible à tous est le fait de déposer ses cryptomonnaies sur des services tels que Compound ou Aave. En échange de ce dépôt, vous touchez un taux d’intérêt fluctuant en fonction de l’offre et la demande soit le montant disponible à emprunter. Ce jour, les taux entre les différents actifs fluctuent entre 0,1% et 40%.

Les taux les plus importants s’expliquent par des emprunts donnant accès à des taux plus intéressants. Les taux peuvent s’effondrer en quelques jours, néanmoins cela constitue une activité des moins risqués en matière de yield farming.

Dans le calcul du rendement, les déposants et emprunteurs sur Compound reçoivent au prorata de leur possession des jetons de gouvernance COMP. Ils sont valorisés par le marché et peuvent se vendre ou se conserver pour participer aux votes.

Différents actifs à prêter ou emprunter sur AAVE

Achetez des cryptos facilement avec eToroLes vaults

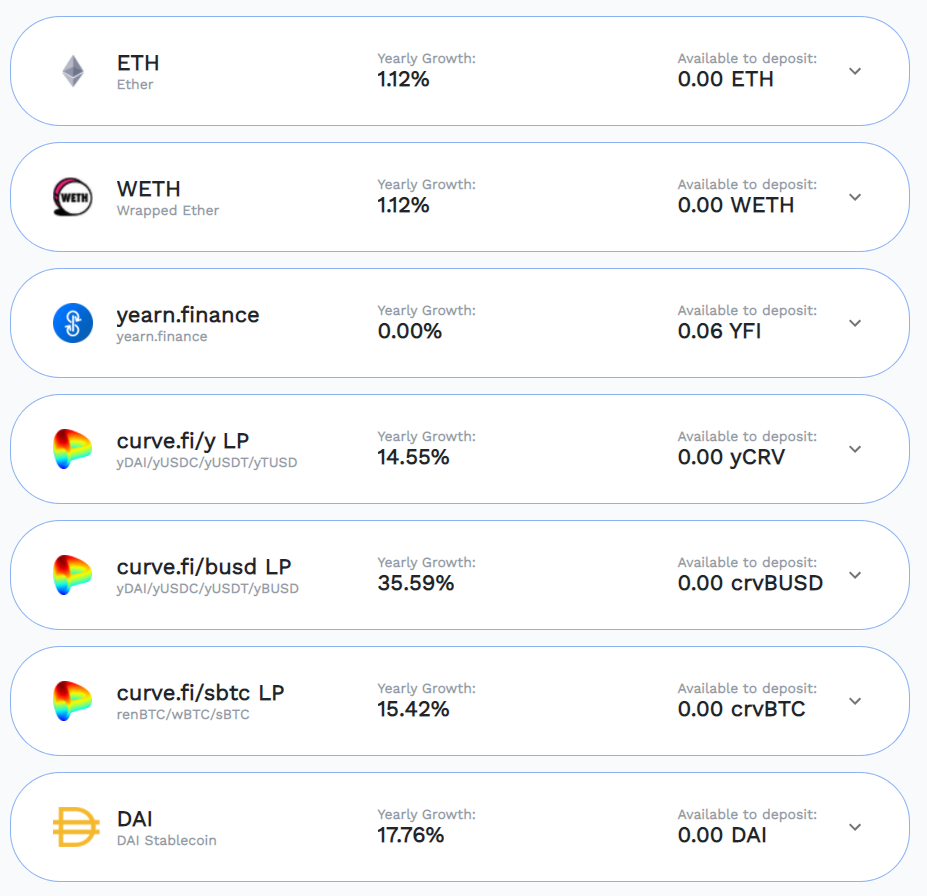

La deuxième activité est proposée par Yearn, et les fameux « vaults ». Il s’agit de déposer ses cryptomonnaies dans des smart contracts faisant office de « hedge-fund automatisé » qui iront appliquer une stratégie, en l'occurrence celle offrant à date le meilleur rendement. Le vault est en capacité de changer sa stratégie si un meilleur rendement est constaté.

Vous pouvez y déposer des stablecoins ou d’autres actifs type Link. Les rendements sont intéressants et la résultante de la vente automatique de jetons de gouvernance obtenus par la stratégie.

Le rendement est touché dans l’actif déposé dans le Vault. Le risque réside dans le code du vault, ou la stratégie pouvant se fonder sur un CDP, c’est-à-dire un contrat de dette mutualisé entre tous les déposants.

Les différents vaults et leur taux proposé annualisé

Devenir fournisseur de liquidités

La troisième activité est le staking de ses cryptomonnaies dans des pools de liquidité sur Uniswap ou Balancer par exemple. Le LP (pour liquidity provider) touche des frais sur les échanges qui transitent via ces pools. Néanmoins, attention au risque d’impermanent loss inhérent à la manière dont sont construites les plateformes d’échanges décentralisées

Des variations de prix trop fortes entre les actifs causent ces phénomènes de perte d’une partie du capital. Il faut donc bien calculer en amont les variations potentielles d’actifs afin d’avoir une idée du risque encouru.

Cultiver des tokens : 1ère méthode

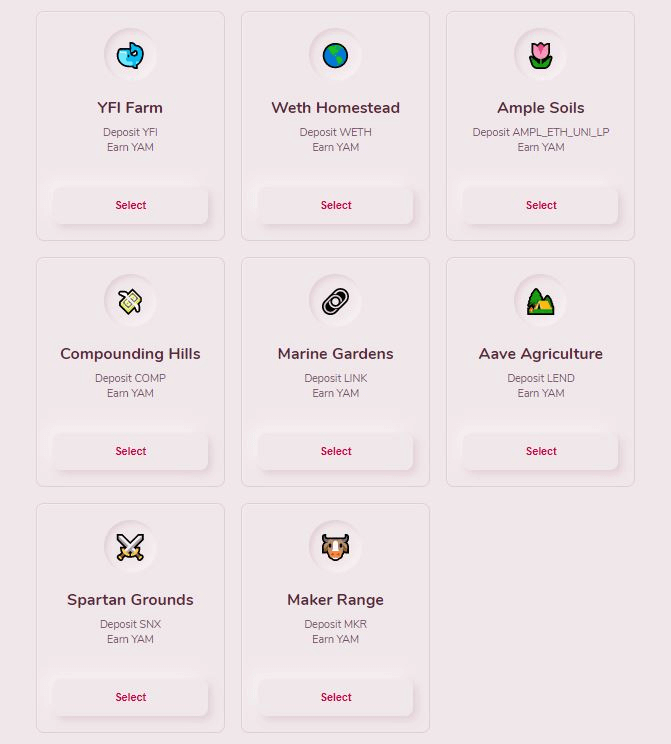

La quatrième activité consiste à mettre en jeu un stablecoin ou un token de gouvernance (type USDT,YFI ou COMP) pour obtenir en échange un nouveau jeton. Si le contrat est audité, l’activité en soi n’est pas très dangereuse. Citons YAM ou Harvest.finance qui sont dans ce cas après quelques heures ou jours pour que la communauté puisse donner son retour à la lecture des contrats.

Beaucoup de projets tentent de surfer sur la vague, avec le risque de perte de son capital si le projet est frauduleux ou de ne pas couvrir les frais de transaction si le jeton n’est pas acheté sur des plateformes d’échanges décentralisés vu que le listing est simple à faire techniquement.

Sur ces projets, les agriculteurs sont friands et à la recherche de taux d’émission de ces jetons sans valeur intrinsèque de 1.000 à 30.000%, à bien des égards les taux sont trompeurs et vont baisser à mesure que le volume grandit sur les contrats.

Un petit nombre de projets sera intéressant à considérer dans un océan de projets sans intérêt, d’autant plus si cela n’aboutit aucun produit. YAM étant le premier jeton et premier projet de cette veine peut aux yeux de certains avoir du sens.

Exemple de YAM

Cultiver des tokens : 2ème méthode

La cinquième activité est proche de la quatrième, mais représente un risque plus important, car le token qui est mis en jeu n’est plus un jeton, mais un jeton représentant une part des liquidités déposées sur des services type Uniswap ou Balancer.

Vous ajoutez donc des transactions au processus, ce qui implique des frais, mais aussi et surtout un risque de perte de son capital d’autant plus que le marché est très volatil et donc instable. Uniswap en plus du airdrop de jetons UNI aux utilisateurs historiques propose de récupérer des UNI de cette manière. D’où un afflux massif de liquidité sur les pairs ci-dessous.

À noter, il faut environ 30 000$ à mettre en liquidité pour ne couvrir que les frais engendrés chaque jour pour disposer des UNI obtenues. Uniswap étant le projet le plus intéressant et solide de cette cinquième activité.

CoinGecko propose un nouvel outil explicitant les taux des différents projets (si éphémères) et incluant un calculateur pour les impermanents loss.

Le farming pour tous ?

Les activités les moins risquées sont à la portée de tous les détenteurs de cryptomonnaies qui savent utiliser MetaMask, Argent ou leur Ledger. Cela constitue une stratégie ayant du sens pour faire travailler ses cryptomonnaies tant que les rendements couvrent à minima les frais de transaction nécessaires.

Ne prenez pas de décisions sur un coup de tête et préférez perdre un peu de temps afin d’obtenir toutes les garanties nécessaires sur le caractère sain d’un projet. Les stratégies qui sont actuellement les plus risquées n’ont pas de sens et ne peuvent pas être durables.

Enfin, une faible exposition de son portefeuille aux projets les plus solides et disposant d’un produit avec des indicateurs forts (valeur bloquée dans les contrats ou nombre d’utilisateurs) est plus intéressante qu’un taux d’intérêt instable proposé par un projet douteux.

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Bonjour.

Qu'entendez-vous par Contrat de dette mutualisé (CDP) ??

Désolé mais cet article n’est pas clair du tout : Soit il faut s’y connaître pour le comprendre, dans ce cas il n’apprend rien

Soit on ne connaît pas les termes et mécanismes cités et du coup on comprend pas grand choses.

Dommage

Vous pouvez consulter cet article pour mieux comprendre les termes : https://cryptoast.fr/glossaire-finance-decentralisee/

Merci de votre réponse rapide. Je vais regarder dès que j’aurai du temps libre.