Qu'est-ce que les Tokenomics ? Tout comprendre sur l’économie des tokens

Avant d'investir dans les cryptomonnaies, il est indispensable de savoir décrypter les Tokenomics d’un projet. Cela est indispensable pour connaître tout ce qui se trame derrière un token et mettre toutes les chances de votre côté pour réaliser un investissement judicieux.

- Qu’est-ce que les Tokenomics ?

- Les Tokenomics : le jeu de l’offre et de la demande

- La supply, ou qu’est-ce que l’offre dans les tokenomics ?

- L'évolution de la supply dans le temps, un aspect essentiel des Tokenomics

- L’utilité d'une cryptomonnaie, composante principale de la demande

- Le cas du BNB de Binance, un token aux usages multiples

- Conclusion sur les Tokenomics

Qu’est-ce que les Tokenomics ?

L’étude des Tokenomics, contraction des mots « token » et « économie », est une des disciplines de l’analyse fondamentale des cryptomonnaies.

En effet, il existe pour un investisseur deux grands types d’analyses à réaliser pour maximiser ses chances de profits :

- l’analyse technique, qui consiste à observer la dynamique de prix sur un graphique pour capter une tendance ;

- l’analyse fondamentale, qui consiste à estimer la valeur intrinsèque actuelle et potentielle d’un actif.

Alors que l’analyse technique est prépondérante dans le trading à court terme, l’analyse fondamentale quant à elle s'inscrit plutôt dans une démarche d’investissement à long terme.

Dans cet article, vous allez découvrir comment analyser les tokenomics d’une cryptomonnaie. Vous en saurez alors beaucoup plus que la majorité des investisseurs et éviterez d’investir dans des projets voués à l’échec.

Les Tokenomics : le jeu de l’offre et de la demande

D’une manière générale, le prix d’un actif résulte d’un équilibre entre l’offre et la demande. Si la demande est plus forte que l’offre, le prix monte et inversement.

De ce point de vue, les cryptomonnaies ne dérogent pas à la règle. Cependant, c’est dans les caractéristiques de l’offre et de demande qu’elles se singularisent. En effet elles ne fonctionnent comme aucun autre actif financier.

D’où l’apparition de cette science nouvelle, l’économie des tokens, dont l’objet est de fixer d’une part la quantité et la manière dont l’offre va être distribuée, et d’autre part d’imaginer les cas d’usages qui vont générer la demande.

La principale difficulté est d’éviter un trop fort déséquilibre entre l’offre et la demande. C'est d'autant plus difficile qu’il est impossible d’anticiper la vitesse d’adoption d’un projet et de sa cryptomonnaie. Ceci explique en partie la forte volatilité de cette classe d’actif, les premiers projets ayant comme on dit « essuyé les plâtres ».

Mais pour bien comprendre la difficulté de cet équilibre, commençons par voir ce qui caractérise l’offre.

La supply, ou qu’est-ce que l’offre dans les tokenomics ?

Comme souvent dans l’univers des cryptomonnaies, les termes utilisés sont dans la langue de Shakespeare. C’est pourquoi vous croiserez régulièrement le mot supply lorsque l’on évoquera l’offre de tokens d’un projet.

L’information la plus fiable concernant l’offre d’un token se trouve toujours dans le whitepaper ou la documentation du projet.

Cependant, un moyen simple d’obtenir le détail des informations est d’utiliser un agrégateur de données comme CoinMarketCap ou CoinGecko.

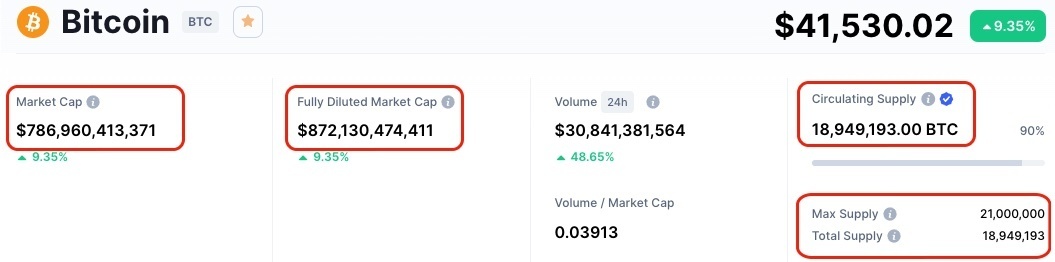

Figure 1 : Affichage des tokenomics de Bitcoin sur CoinMarketCap

Passons d’abord en revue les métriques qui mesurent la quantité de tokens.

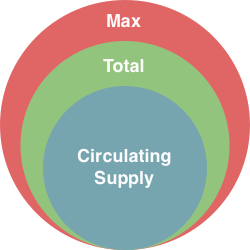

La max supply, ou offre maximale, représente le nombre maximum de coins ou tokens qui seront mis en circulation. L’exemple le plus célèbre est celui de Bitcoin et ses 21 millions d’unités. Mais toutes les cryptomonnaies n’ont pas prévu de maximum, auquel cas le Max supply n’est pas renseigné.

La total supply, ou offre totale, représente l’ensemble des tokens déjà créés moins ceux qui ont été brûlés – nous verrons cela plus loin – ou retirés de la circulation.

Enfin, la circulating supply, ou offre en circulation, représente la fraction de la total supply qui circule librement sur le marché à l’instant T. Sont exclus les tokens « stakés », ainsi que ceux détenus par le protocole lui-même ou par les fondateurs par exemple.

Figure 2 : Schéma des métriques relatives à la quantité de tokens, par Cryptoast

Enfin, les deux dernières métriques qu’il faut appréhender sont le market cap et la fully diluted market cap.

Le market cap représente la capitalisation de marché d’une cryptomonnaie. C’est l’équivalent de la masse monétaire utilisable dans un écosystème à l’instant T, car on l’obtient en multipliant la circulating supply par le prix du token.

Market Cap = Circulating supply x prix du jeton.

De son côté la Fully Diluted Market Cap est une vision de la masse monétaire maximale d’un écosystème, puisqu’elle se calcule en multipliant la Max supply par le prix du token.

Fully diluted MC = Max supply x prix du jeton.

Maintenant que vous avez une meilleure vision des indicateurs importants, nous pouvons regarder quels sont les paramètres qui vont impacter ces métriques et comment cela va influencer positivement ou négativement sur le cours du token.

L'évolution de la supply dans le temps, un aspect essentiel des tokenomics

Il faut comprendre que d’une manière générale, tout ce qui aura tendance à augmenter l’offre freinera l’évolution des cours d’une cryptomonnaie.

À l’inverse, les mécanismes permettant de diminuer l’offre sont de nature à soutenir son prix. Voyons cela plus en détail, en étudiant les paramètres qui font varier la quantité de token en circulation.

L'inflation

Dans la plupart des cas, les tokens sont émis progressivement dans le temps jusqu’à atteindre le maximum supply lorsqu'il est défini.

Pour reprendre l’exemple de Bitcoin, de nouveaux coins sont créés à chaque bloc pour récompenser les mineurs. Il y a donc une inflation du total supply, qui au moment de rédiger cet article est d’environ 1,8 % par an.

Ce qui fait que le cours du bitcoin est dans une tendance haussière à long terme, c’est que la demande liée à son adoption est très supérieure à son inflation. Sans oublier qu’elle est programmée pour être divisée par 2 tous les quatre ans selon les cycles du halving.

En résumé, la demande croît beaucoup plus vite que l’offre, ce qui crée une tension à la hausse sur le prix.

À l’inverse, beaucoup de cryptomonnaies ont des taux d’inflation trop élevés, notamment pour proposer des rendements impressionnants via le staking ou des protocoles de finance décentralisée (DeFi). Mais cela peut être contre-productif.

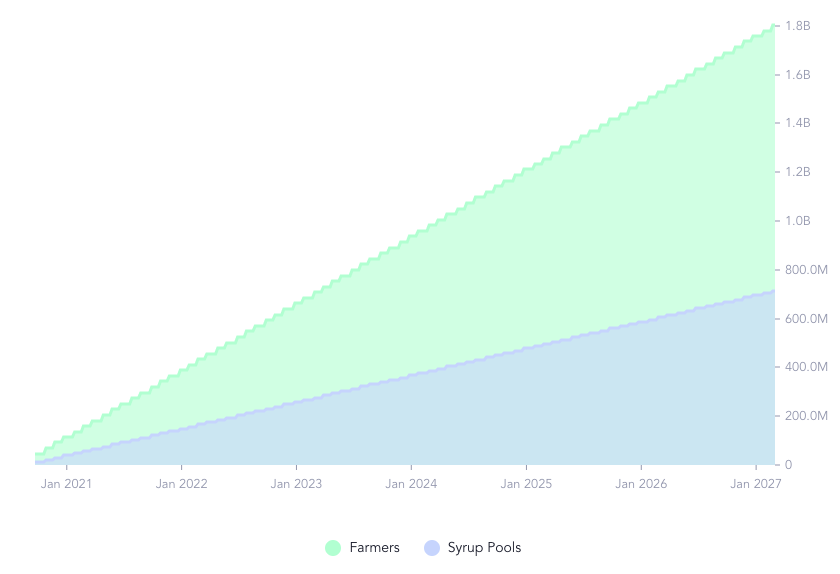

Prenons l’exemple du CAKE de PancakeSwap pour illustrer notre propos.

Il est possible d’obtenir plus de 60% de rendement par an via le staking. Ceci paraît intéressant à première vue, mais c’est sans compter sur une inflation de 66% du nombre de tokens.

Figure 3 : Évolution du nombre de tokens CAKE en circulation au fil du temps

Cela engendre un phénomène de dilution assez proche de ce que l’on peut observer lors d’une augmentation de capital sur le marché des actions. La capitalisation reste stable, mais le nombre de token étant plus important, son prix est mécaniquement réduit.

C’est en partie ce qui explique que le CAKE est en baisse de plus de 85% depuis son record historique. Pourtant il s’agit de l'une des applications décentralisées (dApp) les plus utilisées de tout l’écosystème crypto. Cela montre la décorrélation qui peut exister entre le succès d’une application et la valorisation de son token.

Figure 4 : Evolution du cours du tokens CAKE depuis ton ATH

La déflation

À l’inverse de l’inflation, il existe des mécanismes pour réduire la quantité de tokens, ce qui est alors plutôt favorable sur le long terme à l’augmentation du cours.

Les principales techniques pour y arriver sont le burn ou le buy-back (rachat). Pour faire simple, il s’agit de retirer des tokens de la circulating supply.

Dans le détail, ces techniques peuvent servir à limiter l’inflation, on parlera alors de désinflation, ou carrément à réduire l’offre totale. Dans ce cas, on dira qu’il s’agit d’un token déflationniste.

Dans tous les cas, le but est de contrôler ou réduire la supply afin que la demande soit supérieure à l’offre et créer cette fameuse tension sur le prix.

Un très bon exemple est le BNB, la cryptomonnaie utilisée sur la BNB Chain et la plateforme Binance.

En effet, Binance possède plusieurs mécanismes de burn en fonction des frais payés par les usagers, tant sur l’échange que via la BNB Chain. Au total, ce sont plus de 36 millions de BNB qui ont été brûlés depuis le début. Au cours actuel (février 2022), cela représente près de 15 milliards de dollars. Et il est prévu d’en retirer encore 64 millions au cours des prochaines années.

Tous les tokens ayant déjà été émis, il ne s’agit pas de limiter l’inflation, mais bien de réduire la quantité totale de tokens en circulation. Le BNB est donc un token déflationniste, ce qui devrait favoriser son évolution à long terme.

Le vesting

Enfin, il y a un dernier paramètre qui peut influer, temporairement, sur la quantité de tokens en circulation. C’est ce qu’on appelle le vesting.

Les tokens acquis lors de pré-minage par les membres de l’équipe fondatrice et les advisors, ou par des investisseurs privés ou institutionnels lors de levées de fonds par exemple, sont souvent assortis d’une période de blocage.

Cela est fait pour éviter que ces early investors qui ont bénéficié de prix très avantageux, en contrepartie de leur prise de risque, ne soient tentés de vendre immédiatement les actifs lors du listing des tokens sur les exchanges. Une vente massive ferait alors immédiatement chuter le prix.

C’est pourquoi il existe le plus souvent un calendrier de déblocage, pour contrôler ce potentiel afflux de nouveaux tokens.

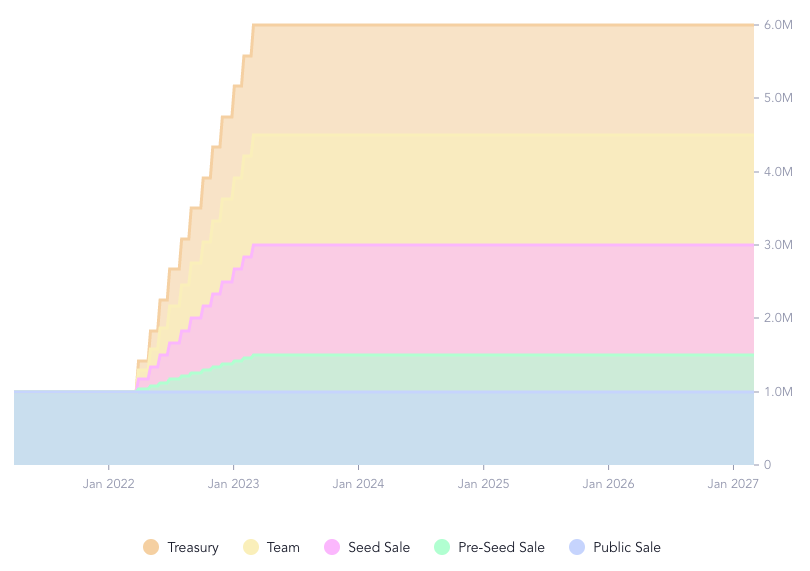

Si l’on prend l’exemple de l’ILV, le token du très attendu Play to Earn Illuvium, on peut voir un certain nombre de choses sur l’agenda de mise en circulation du token disponible sur la plateforme Messari.

Figure 5 : Agenda de mise en circulation des tokens ILV

Les tokens ILV attribués à l’équipe et aux investisseurs seront progressivement libérés sur 12 mois à compter de mars 2022. L’offre en circulation va être multipliée par 6, pour passer de 1 à 6 millions de tokens.

Pour information, les investisseurs de pre-seed et seed ont acheté leurs tokens respectivement à 1 et 3$, alors qu’il vaut à ce jour plus de 600$. Il paraît évident que dès qu’ils vont en avoir la possibilité, ils voudront encaisser tout ou partie de leur colossale plus-value.

C’est pourquoi le vesting est souvent pénalisant pour le cours d’un token, car il introduit sur une courte période une inflation massive, associée à une prise de bénéfice des premiers investisseurs.

Seule une forte demande pourrait compenser cette situation. Peut-être que le lancement de la version Beta du jeu prévu au Q1 2022 pourrait être un déclencheur, mais rien n’est moins sûr.

En conséquence, regardez toujours s’il existe un calendrier de libération sur Messari ou dans le whitepaper du projet avant d’investir.

L’utilité d'une cryptomonnaie, composante principale de la demande

Après l’offre, la demande est l’autre élément qu’il faut comprendre en lisant les tokenomics d’une cryptomonnaie.

Passée la demande spéculative qui peut faire monter le prix d’une cryptomonnaie à court terme, c’est la demande liée à son utilité qui apportera son succès à long terme.

C’est pourquoi il faut chercher à trouver les différents cas d’usages du coin ou du token. À quoi sert-il ? Comment puis-je l’utiliser ?

Nous allons passer en revue différents cas d’usages, sachant qu’un token peut en cumuler plusieurs.

Les coins des blockchains

Les coins sont un type de tokens particulier. Ce sont les tokens natifs indispensables au fonctionnement des blockchains. Impossible d’effectuer une transaction ou d'exécuter un smart contrat sur Ethereum sans utiliser de l’ETH par exemple.

De ce point de vue, les coins des blockchains d’infrastructures ont de bonnes chances d’avoir une demande réelle en croissance régulière, à mesure qu’elles sont adoptées.

L’utility token d'une plateforme ou d'un protocole

Les utility tokens, comme on peut le deviner sans maîtriser l’anglais sur le bout des doigts, répondent à un usage précis dans un écosystème. Ils sont nécessaires pour accéder ou utiliser un service par exemple.

On pourrait citer le CHSB, l’utility token de la plateforme SwissBorg. Le nombre de CHSB détenus permet d’obtenir différents niveaux VIP, auxquels sont associés des avantages comme l’augmentation des rendements de staking ou la réduction des frais de transactions.

Un utility token a souvent des cas d’usages limités à l’écosystème dont il dépend, et sa valeur doit être comparée à la valeur du service auquel il permet d’accéder.

Le paiement des frais de transactions d'un réseau

Les tokens peuvent être utilisés pour payer des frais de services. Le meilleur exemple, mais pas le seul, reste les plateformes d’échange comme Binance, FTX, KuCoin et les autres.

Toutes possèdent leur propre token. Le plus souvent, il y a une incitation, comme une réduction de frais, à payer avec le token maison.

L'utilisation en tant que monnaie d'échange

Bien sûr, les cryptomonnaies sont aussi des monnaies d’échanges, la plus célèbre étant le bitcoin. Pouvoir utiliser une cryptomonnaie comme moyen de paiement est un puissant facteur de demande, mais elles sont en réalité assez peu nombreuses à pouvoir endosser ce rôle.

Le staking

Autre cas d’usage, le staking. Que ce soit pour participer au consensus d’une blockchain en Proof of Stake, ou pour obtenir des récompenses de staking, il est nécessaire de posséder et d’immobiliser des tokens.

Les organisations autonomes décentralisées (DAO)

Enfin, pour pouvoir prendre part à la gouvernance d’une organisation autonome décentralisée (DAO), il faut détenir les tokens de l’organisation. Pour participer aux décisions, voter ou recevoir des récompenses, il faudra donc là aussi acheter des tokens.

En toute logique, un token cumulant les cas d’usages a plus de chances de bénéficier d’une demande soutenue. Plus la demande liée à l’utilité sera forte, plus le prix aura tendance à monter de manière saine et régulière sur le long terme.

Le cas du BNB de Binance, un token aux usages multiples

Pour illustrer tout ce que vous avez découvert précédemment, prenons l’exemple du BNB de l’écosystème Binance, qui cumule de nombreux cas d’usage.

Tout d’abord, le token BNB étant utilisable au sein de l’exchange de Binance, il s’agit d’un des utility tokens les plus prisés de l’écosystème.

Les utilisateurs de la plateforme ont intérêt à acheter et détenir du BNB pour bénéficier de différents avantages :

- Réduction de 25% des frais de trading si payés en BNB ;

- Cryptomonnaie utilisée pour acquérir des NFTs sur leur marketplace ;

- Accès au Launchpad, pour investir dans des nouveaux projets ;

- Accès au Launchpool, pour recevoir des airdrops de tokens ;

- Staking et farming pour obtenir des rendements sur la DeFi ;

- Etc.

Pour mémoire, Binance est de loin le leader mondial des exchanges de cryptomonnaies, avec 85 millions de clients à fin 2021. Tous ces utilisateurs ont intérêt à acheter et détenir du BNB pour bénéficier de ces nombreux avantages, ce qui crée une demande saine et régulière.

D’autre part, le BNB sert également de coin natif à la blockchain de l'écosystème, la BNB Chain. C’est donc tout un ensemble de cas d’usages complémentaires qui viennent s’ajouter à une liste déjà longue.

Tout ceci, couplé à une supply déjà émise à 100 % et déflationniste explique sans doute que le BNB soit la 3e plus importante cryptomonnaie derrière le Bitcoin (BTC) et l'Ether (ETH).

Acheter de la crypto sur Binance, l'exchange n°1 dans le mondeConclusion sur les tokenomics

Pour résumer, c’est grâce à l’analyse des tokenomics que vous pourrez estimer le potentiel de valorisation à long terme d’une cryptomonnaie.

Le but étant de déterminer si la demande sera supérieure à l’offre, pour faire monter le prix. Car quelles que soient les qualités d’une blockchain ou d’une application décentralisée, si ses tokenomics sont mal conçues, le prix de son token pourrait être susceptible de baisser sur le long terme.

C’est pourquoi vous devez faire l’effort de consulter le whitepaper d’une cryptomonnaie avant d’investir, surtout si vous envisagez de hold sur le long terme.

Et d’une manière générale, préférez des tokens ayant une faible inflation ou déflationniste, et possédant plusieurs cas d’usages susceptibles d’entretenir une demande régulière.

👉 Retrouvez plus de 200 guides sur le monde des cryptomonnaies et de la blockchain

Sources – Figure 1 : CoinMarketCap ; Figure 3 : Messari ; Figure 4 : TradingView : Figure 5 : Illuvium

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Super article, didactique, surpris d'être le premier à le commenter.( L'inscription obligatoire qui ne se fait plus de ce genre peut être)

Merci beaucoup ! 🙂

J'ai dévoré avec passion vos différentes approches sur le token.

En parlant de jetons ERC20, quels types de jetons existaient avant et quelle différence peut-on relever entre eux ?

Bravo pour votre article ! Si possible j'aimerais en avoir plus sur le sujet de l'économie des tokens uniquement. 🙂