Un retournement presque achevé ? – Analyse on-chain du Bitcoin (BTC)

Entre la fin des bear market et le début des bull run, il existe une période transitoire. Alors que la majorité des feux sont passés au vert sur le court terme et que la fin du bear market a été confirmée, une question subsiste : le retournement du marché est-il achevé ? Analyse on-chain de la situation.

Bitcoin bute sous les 30 000 dollars

Suite à la récente poussée du cours du Bitcoin (BTC) au dessus des 28 000 dollars, le premier trimestre de l'année 2023 s'est clôturé sur une de ses meilleures performances historiques.

Alors que la majorité des feux sont passés au vert sur le court terme et que la fin du bear market a été confirmée par les données de l'analyse de la semaine 12, une question subsiste : le retournement du marché est-il achevé ?

En effet, il existe entre la fin des bear et le début des bull une période transitoire, de durée variable. C'est lors de cette période que les divers paramètres de l’économie du BTC transitent graduellement vers un biais haussier.

De plus, le niveau des 30 000 dollars semble servir de pivot haussier/baissier depuis l'année 2020 et agit toujours en tant que résistance au prix du BTC, stoppant momentanément son ascension.

Aujourd'hui, nous étudierons les cycles du BTC afin de mettre en évidence les différentes dynamiques de transition en jeu et de déterminer si elles sont toutes complétées ou si il nous reste encore du chemin à parcourir avant l'avènement d'un nouveau bull run.

Figure 1 : Cours journalier du BTC

👉 Retrouvez des analyses on-chain exclusive du Prof Chaîne sur Cryptoast Research :

Cryptoast Research

Passez vos investissements à la vitesse supérieure avec les analyses de Prof Chaîne

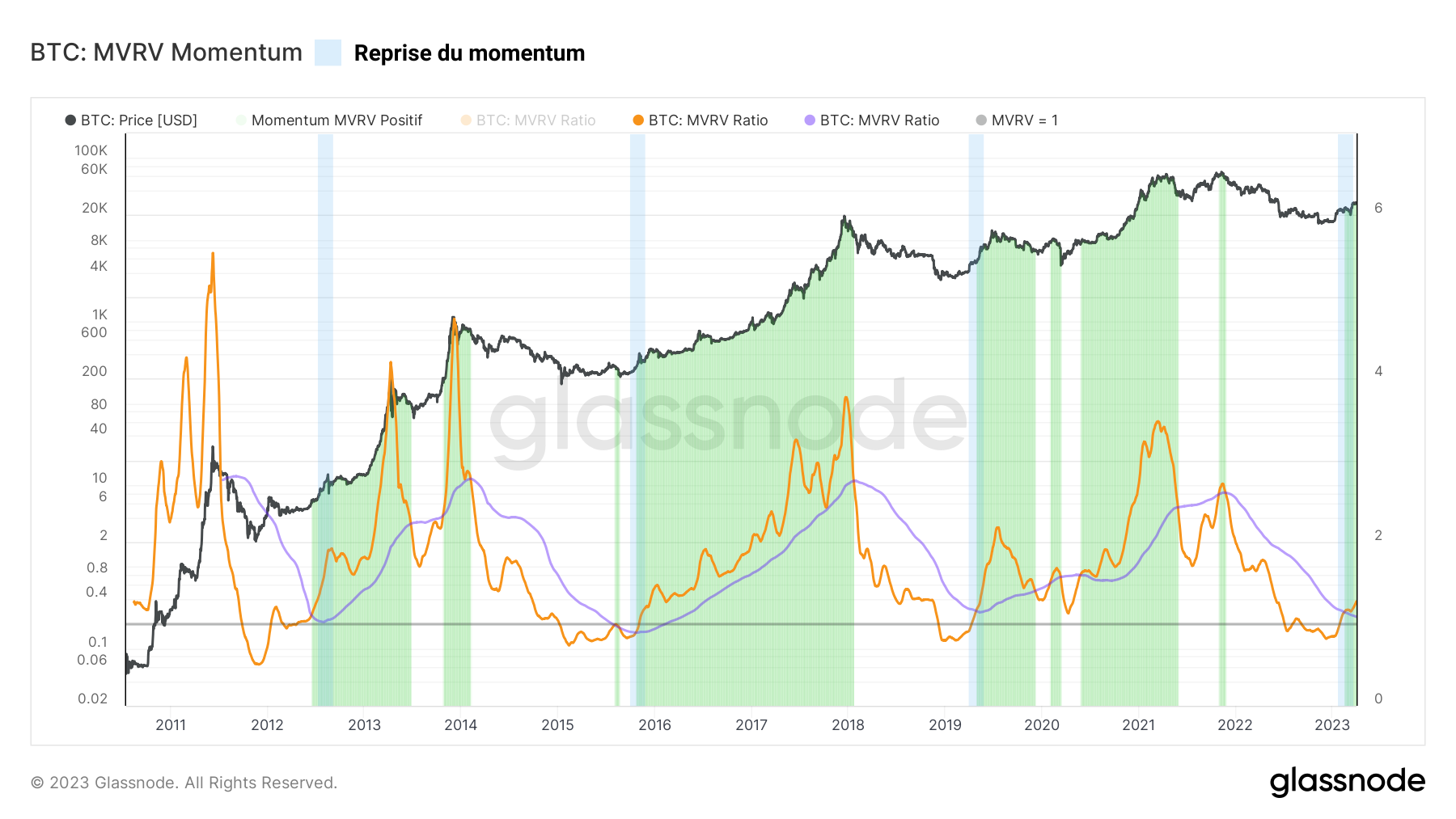

Le momentum de la rentabilité

Afin d’observer le momentum de la rentabilité du marché, nous pouvons comparer les moyennes mobiles de 30 jours et 365 jours au ratio MVRV. Cela permet de mettre en parallèle les tendances à court et long terme.

La relation entre la moyenne mensuelle (en orange) et la moyenne annuelle (en bleu) du ratio MVRV fournit un cadre d'analyse simple mais très efficace pour observer les cycles du BTC dans leur ensemble.

Ainsi, on peut mettre en évidence les périodes de momentum positif (moyenne mensuelle > moyenne annuelle) et les périodes de momentum négatif (moyenne mensuelle < moyenne annuelle).

Depuis la fin du mois de février, nous pouvons observer l'arrivée d'un nouvel élan positif sur le MVRV qui indique que la rentabilité à court terme dépasse la rentabilité à long terme après une longue période de douleur financière.

Cette récente reprise du momentum du MVRV précède potentiellement une hausse structurelle du prix du BTC, comme lors des retournements de cycles antérieurs.

Figure 2 : Ratio MVRV

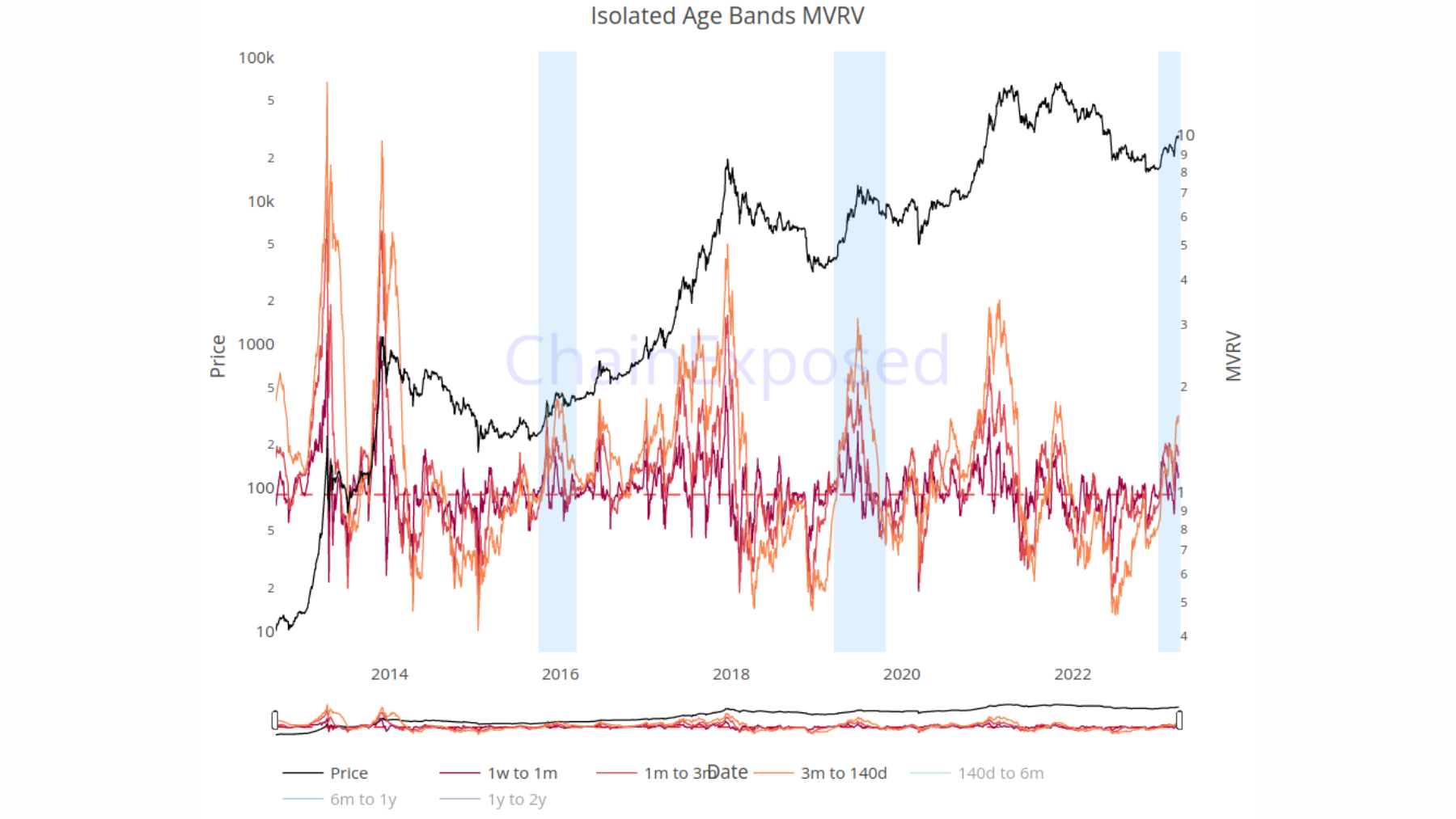

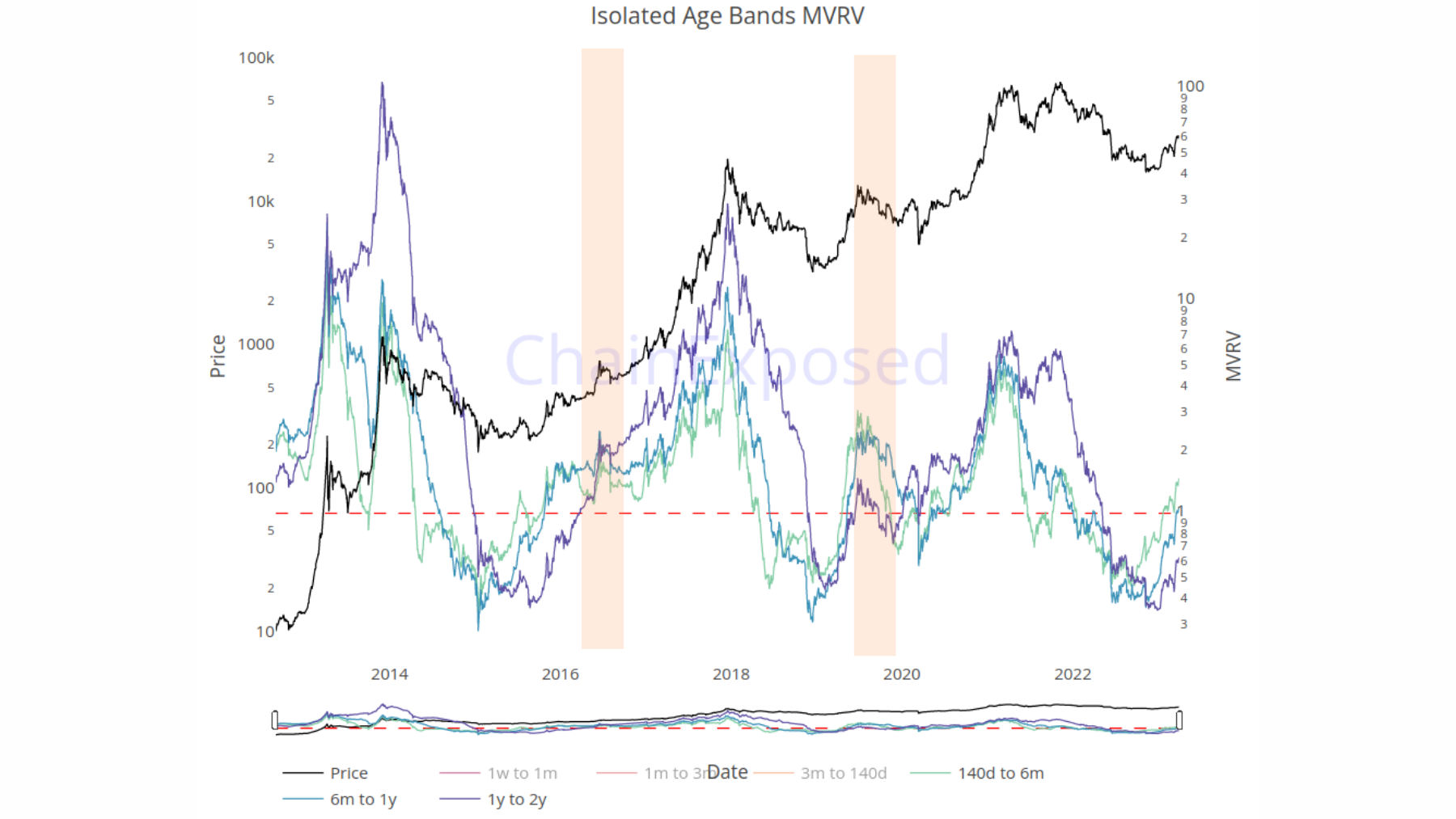

Grâce aux données du site Internet ChainExposed, nous pouvons approfondir ce constat en séparant le MVRV en différentes bandes d'âges autour du seuil d'ancienneté propre au site (environ 140 jours).

Ainsi, les bandes du MVRV inférieures à 140 jours représentent ses composantes à court terme et les bandes du MVRV supérieures à 140 jours représentent ses composantes à long terme.

Ici, nous pouvons nettement voir les rentabilités à court terme du marché retrouver des valeurs positives au cours du mois de février, ce qui correspond historiquement aux phases de transition suivant les fins de marchés baissiers (en bleu).

Actuellement, la quasi totalité des pièces ayant été acquises il y a 140 jours couvent un profit latent, ce qui n'était pas arrivé depuis le mois de novembre 2021.

Figure 3 : Ratio MVRV (bandes < 140 jours)

Cependant, en ce concentrant sur les composantes du MVRV à long terme, il apparaît que leur transition au dessus de 1 est loin d'être terminée.

En effet, seuls les BTC âgés de 140 jours à six mois sont porteurs d'un profit latent, estimé à environ + 48%.

Les BTC âgés de six mois à un an sont proches du point d'équilibre, indiquant que leur coût de base moyen se situe aux alentours des 30 000 dollars.

Cela coïncide avec la première phase de forte accumulation du cycle baissier de 2021 - 2023, qui est survenu en mai et juin 2022, suite à l'implosion du projet LUNA/UST et la chute concomitante du marché.

Enfin, les BTC âgés d'un à deux ans couvent toujours une perte latente importante de près de - 40%. Ces pièces, accumulées proche des sommets de l'année 2021 ont été fermement détenues jusqu'à maintenant et ont très peu de chances d'être vendues à perte.

Figure 4 : Ratio MVRV (bandes > 140 jours)

? Comment acheter des cryptomonnaies en 2023 ?

Binance : la plateforme d'échange crypto de référenceLe momentum de la prise de profit/perte

Une fois les différents aspects de la rentabilité latente du marché étudiés via le ratio MVRV, il est temps de se pencher vers la rentabilité réalisée, mesurée par le ratio SOPR.

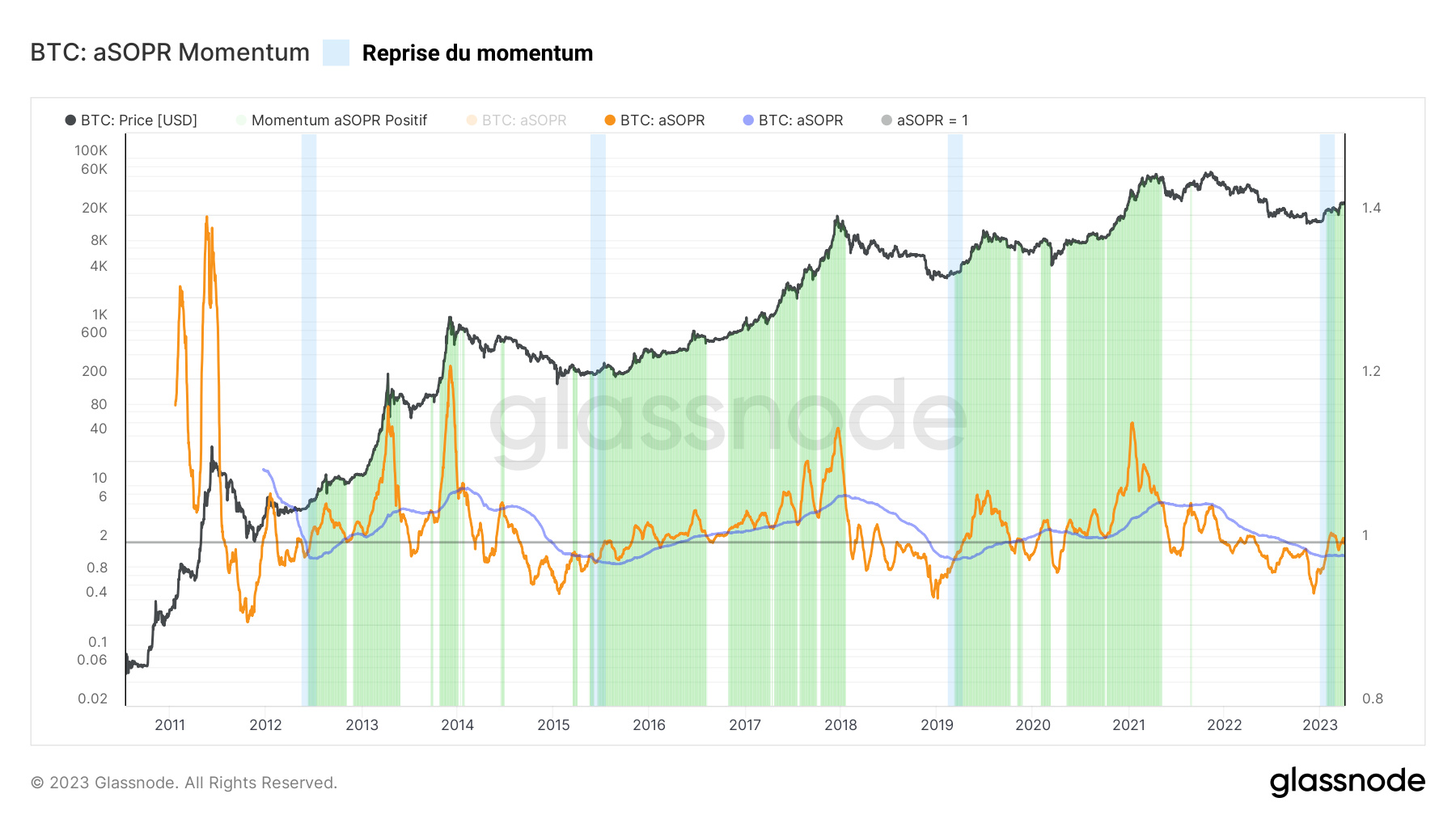

En lui appliquant la même méthode qu'au MVRV, il apparaît que la moyenne mensuelle de l'aSOPR dépasse la moyenne annuelle depuis le début du mois de février.

Un peu plus d'une semaine plus tard, l'aSOPR s'est finalement hissée au dessus de 1, orientant le marché vers la prise de profit suite à la hausse du cours du BTC jusqu'au 24 000 dollars.

Ici aussi, le momentum positif est de retour, ce qui augure un biais haussier et une propension des participants à doubler la mise quand le cours du BTC revient visiter leur coût de base.

Ce comportement, s'il est vérifié par des rebond sur la zone neutre (aSOPR = 1), indiquerait un sentiment de confiance quant à la tendance haussière et favoriserait l'avènement d'un nouveau bull run.

Figure 5 : Ratio aSOPR

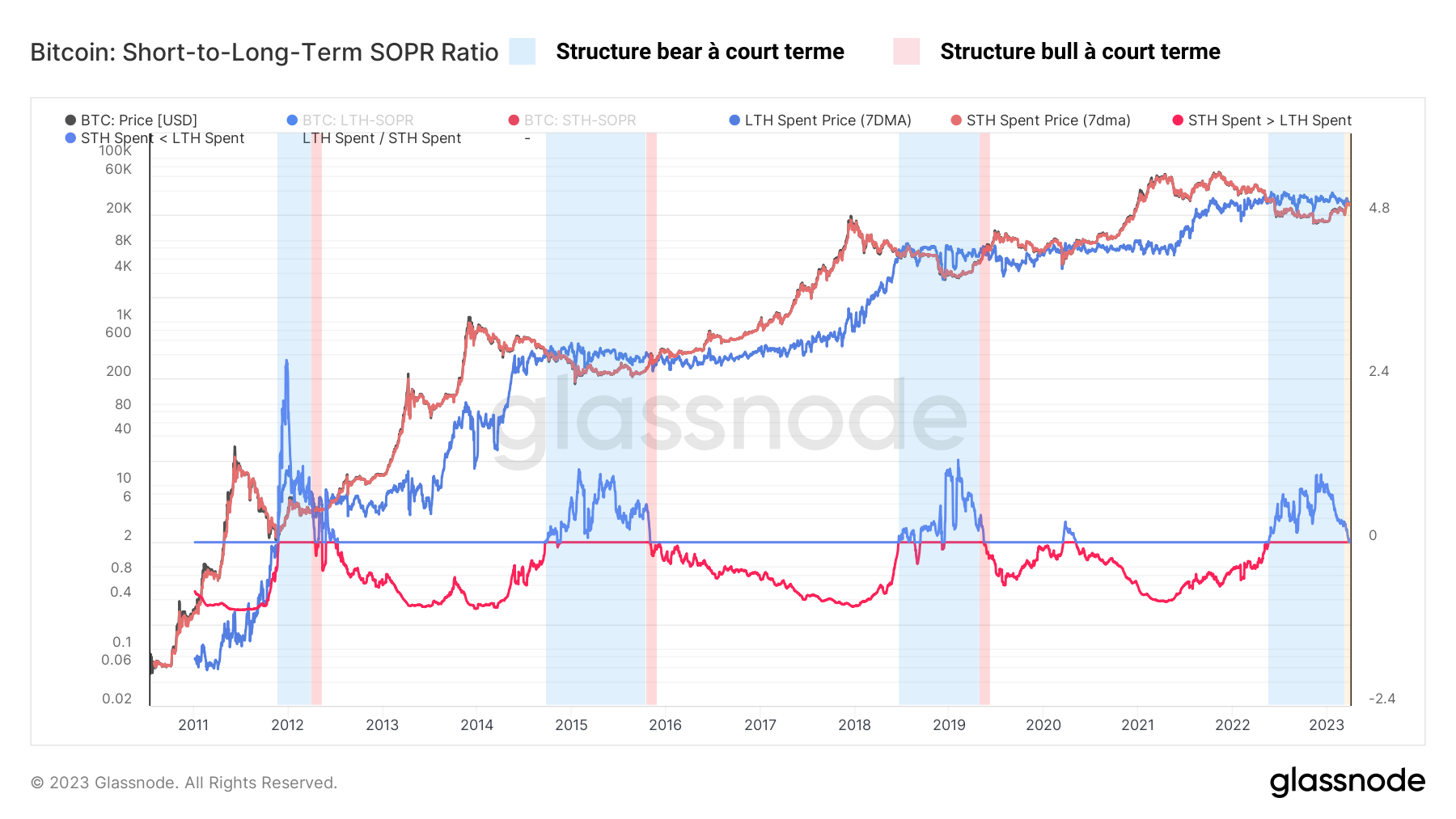

Une fois de plus, nous pouvons comparer les comportements de dépense à cour terme (STH) et long terme (LTH) afin d'obtenir un aperçu de notre situation. Le ratio SOPR STH-LTH est un oscillateur qui compare le multiple de profit réalisé (SOPR) des cohortes LTH et STH.

Cette mesure peut être interprétée comme suit :

- Les valeurs négatives (en rouge) indiquent que le profit réalisé moyen des STH est inférieur à celui des LTH. Il s'agit d'une situation typique des marchés haussiers, où les investisseurs à long terme réalisent des profits élevés ;

- Les valeurs positives (en bleu) indiquent que le profit moyen des STH est supérieur à celui des LTH. Il s'agit d'une situation typique des fins de marchés baissiers, où les LTH ont la tête sous l'eau, alors que les STH se battent pour avoir le meilleur point d'entrée.

Nous nous situons actuellement pile à la frontière entre ces deux contextes, ce qui suggère que la transition vers un début de marché haussier est presque achevée.

Figure 6 : Ratio SOPR STH-LTH

? Pour mieux comprendre et appréhender l'analyse on-chain, découvrez notre podcast à ce sujet :

Synthèse de cette analyse on-chain du BTC

Ainsi, les données de cette semaine démontrent que, même si elle est déjà bien entamée, la phase de transition entre la fin du bear market et le début d'un futur bull market n'est pas tout à fait achevée.

Les composantes à court terme du ratio MVRV indiquent toutes un retour du biais haussier sur les échelles de temps les plus basses. Cela suffit pour instaurer une structure de marché haussier, mais pas pour la maintenir sur la durée.

Quant aux composantes à long terme, bien qu'elles montrent une orientation haussière claire, elles n'ont pas toutes effectué un retournement complet. Cela suggère que la phase de transition en cours nécessite plus de temps pour se dérouler de manière optimale.

Enfin, il ne faut pas oublier que le halving, historiquement lié aux dynamiques économiques de Bitcoin et au lancement des bull market, n'est pas prévu avant le mois de mars 2024. Rien ne sert de courir, le marché se retourne, lentement mais sûrement. Tick tock next block.

👉 Découvrez notre tuto sur GMX, la plateforme de trading décentralisé de perpétuels

GMX : profitez de 5% de réduction sur vos fraisSources – Figures 1, 2, 5 et 6 : Glassnode – Figures 3 et 4 : ChainExposed

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Ce qu’il faut savoir sur les liens d’affiliation. Cette page peut présenter des actifs, des produits ou des services relatifs aux investissements. Certains liens présents dans cet article peuvent être affiliés. Cela signifie que si vous achetez un produit ou que vous vous inscrivez sur un site depuis cet article, notre partenaire nous reverse une commission. Cela nous permet de continuer à vous proposer des contenus originaux et utiles. Il n'y a aucune incidence vous concernant et vous pouvez même obtenir un bonus en utilisant nos liens.

Les investissements dans les crypto-monnaies sont risqués. Cryptoast n'est pas responsable de la qualité des produits ou services présentés sur cette page et ne pourrait être tenu responsable, directement ou indirectement, par tout dommage ou perte causé suite à l'utilisation d'un bien ou service mis en avant dans cet article. Les investissements liés aux crypto-actifs sont risqués par nature, les lecteurs doivent faire leurs propres recherches avant d'entreprendre toute action et n’investir que dans les limites de leurs capacités financières. Cet article ne constitue pas un conseil en investissement.

Recommandations de l'AMF. Il n’existe pas de rendement élevé garanti, un produit présentant un potentiel de rendement élevé implique un risque élevé. Cette prise de risque doit être en adéquation avec votre projet, votre horizon de placement et votre capacité à perdre une partie de cette épargne. N’investissez pas si vous n’êtes pas prêt à perdre tout ou partie de votre capital.

Pour aller plus loin, lisez nos pages Situation Financière, Transparence du Média et Mentions Légales.