Les émetteurs d'ETF Bitcoin spot détiennent désormais presque 4 milliards de dollars de BTC

Les ETF Bitcoin spot aux États-Unis enregistrent une croissance significative, cumulant près de 4 milliards de dollars d'actifs à ce jour. Fidelity et BlackRock se détachent sensiblement du peloton, pendant que Grayscale continue d'enregistrer des sorties importantes et de transférer des BTC vers Coinbase.

Acheter Bitcoin (BTC)

Publicité Kraken

Les ETF Bitcoin spot progressent aux États-Unis

Comme l'a souligné l'analyste pour Bloomberg Intelligence Eric Balchunas, les 9 émetteurs d'ETF Bitcoin spot partis de 0 sur ce segment de marché (en excluant Grayscale, donc) sont sur le point de détenir l'équivalent de 4 milliards de dollars de BTC.

LATEST: Despite $GBTC seeing a -$590m outflow gash friday, The Nine overwhelmed it w/ +$623m (3rd best day), $IBIT & $FBTC both >$200m while $BTCO & $HODL had their best hauls to date. TOT NET FLOWS stand at +$1.2b as Nine's aum hit $4b vs GBTC's -$2.8b, upping aum share to 14%. pic.twitter.com/nB57H8Ro8s

— Eric Balchunas (@EricBalchunas) January 20, 2024

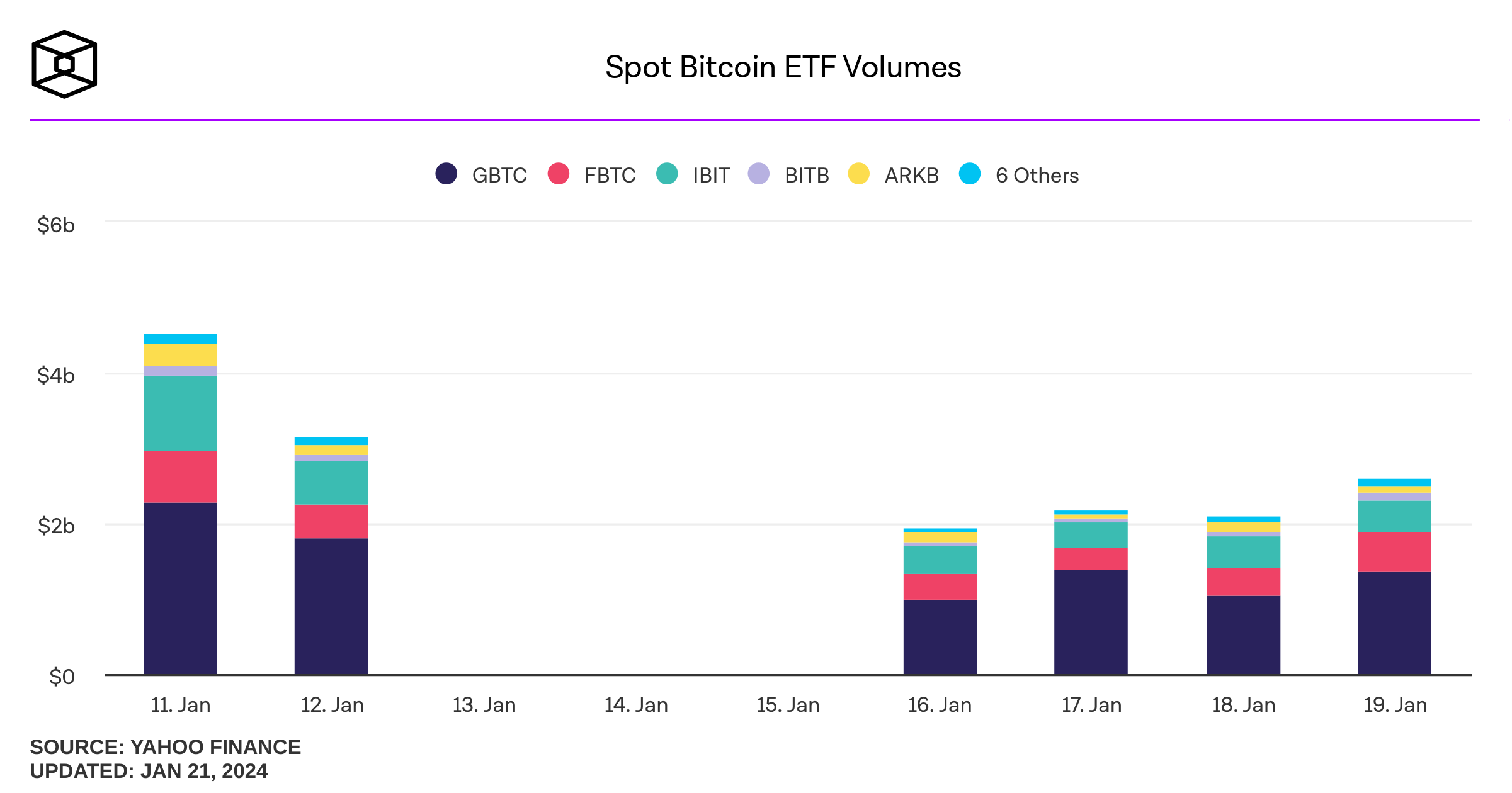

Comme précisé par l'analyste, cela a été possible grâce à un afflux de liquidités important vendredi 19 janvier, qui se place comme la 3e meilleure journée en termes de volume échangé depuis le lancement de ces produits d'investissement. Cette sixième journée de trading pour les ETF Bitcoin spot a ainsi généré 623,6 millions de dollars pour les 9 nouveaux émetteurs.

Toutefois, en incluant Grayscale dans ce calcul, le chiffre tombe à 33,1 millions de dollars. Effectivement, depuis son lancement, l'ETF Bitcoin spot de Grayscale souffre de sorties colossales, d'ailleurs actuellement évaluées à 2,8 milliards de dollars. Ainsi, les 9 émetteurs d'ETF détiennent désormais un peu plus de 14 % de parts de marché, le reste étant attribué à Grayscale .

👉 Suivez notre guide pour acheter du Bitcoin facilement

Alors que l'une des questions des investisseurs et de certains observateurs était de déterminer si les sorties de Grayscale allaient éclipser les entrées sur les autres ETF Bitcoin spot, cette dernière semble désormais réglée : ce n'est pas le cas.

Volumes enregistrés sur les différents ETF Bitcoin spot du 11 janvier à aujourd'hui

Notons que dans la course aux ETF Bitcoin spot qui se déroule actuellement aux États-Unis, Fidelity et BlackRock se détachent sensiblement du peloton, ces derniers étant de loin ceux avec le plus grand volume d'entrée. Fidelity est ainsi première, avec 1,28 milliard de dollars, suivie de BlackRock avec 1,22 milliard de dollars.

À titre de comparaison, ils sont suivis de Bitwise en 3ème position, avec « seulement » 393,3 millions de dollars, soit 3 fois moins.

Toutefois, BlackRock détient 3 400 Bitcoin de plus que Fidelity, comme nous pouvons le voir sur le tableau partagé par Eric Balchunas. Au prix actuel du BTC, cela équivaut environ à une différence de 142 millions de dollars.

Recevez jusqu'à 500 $ en bonus en déposant des fonds sur eToroGrayscale reste confiant envers son ETF BTC spot

Lors de sa conversion en ETF, le Grayscale Bitcoin Trust (GBTC) pesait 28 milliards de dollars. Un montant colossal, qui s'explique d'une part de par son ancienneté et de la position de leader de Grayscale, mais aussi car de nombreux investisseurs ont souhaité profiter d'opportunités d'arbitrage, le GBTC ayant longtemps souffert d'une décote par rapport à sa valeur nette d'inventaire (NAV), à savoir le Bitcoin.

C'est d'ailleurs cette raison qui explique les sorties massives observables sur l'ETF GBTC depuis son lancement, les investisseurs en question étant simplement en train de réaliser leurs profits. Il faut dire que ces derniers ne sont pas vraiment incités à rester : Grayscale propose, de très loin, les frais les plus chers pour un ETF Bitcoin spot.

👉 Pour tout comprendre – Qu'est-ce qu'un ETF Bitcoin ?

Alors que la firme propose 1,5 % de frais, ses concurrents évoluent sur une section de prix allant de 0,2 à 0,4 %, et parfois même de 0 % pour attirer de nouveaux clients dans cette course effrénée. Cela ne l'empêche en tout cas pas de faire de la publicité pour son ETF Bitcoin spot aux États-Unis :

NEW: 🇺🇸 Grayscale marketing their spot #Bitcoin ETF to the public 👀

— Bitcoin Magazine (@BitcoinMagazine) January 21, 2024

Michael Sonnenshein, le PDG de Grayscale, ne semble pas tenté de réduire les frais 3 fois supérieurs à ses concurrents. Dans une interview accordée à nos confrères de CNBC, ce dernier a déclaré que ces frais s'expliquaient par l'ancienneté du fonds, qu'il bénéficiait d'ailleurs d'une décennie de succès, et que sa base d'investisseurs était diversifiée.

« Les investisseurs accordent une grande importance à des éléments tels que la liquidité et les antécédents, ainsi qu'à l'identité de l'émetteur du produit. Grayscale est un spécialiste des cryptomonnaies. Et il a vraiment ouvert la voie à un grand nombre de ces produits. »

Enfin, selon lui, seuls 2 à 3 ETF survivront sur le long terme à cette course aux ETF Bitcoin spot, notamment lorsque les frais de 0 % de certains auront été supprimés. « Je ne pense pas que le marché aura en fin de compte les 11 produits spot que nous avons, » a-t-il ainsi déclaré.

Achetez des cryptos facilement avec eToroLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

"Ainsi, Grayscale ne détient plus que 14 % de parts de marché."

Interprétation/traduction erronée de mon avis.

Grayscale = 552077BTC

Autres = 95297BTC

TOTAL (Grayscale + autres) = 647374BTC

=> en parts de marché

Grayscale = 85.3%

Autres = 14.7%

Bonsoir, vous avez raison, il s'agit d'une inversion effectivement. Cela est corrigé, merci.