Le cours du Bitcoin (BTC) sous évalué pour les marchés spot et dérivés ? Analyse on-chain du Bitcoin (BTC)

Les opportunités présentes sur le marché poussent les participants à exprimer leur intérêt sur les marchés spot et marchés dérivés. Une accumulation à grande échelle vide les réserves des exchanges tandis les marchés dérivés, menés par OKex, connaissent un regain d'intérêt, augmentant les probabilités d'un évènement de liquidation majeur.

Acheter Bitcoin (BTC)

Publicité Kraken

Bitcoin oscille sans direction définie

Le cours du Bitcoin (BTC) latéralise entre 21,5k $ et 19k $, rappelant l'accalmie survenue après l'effondrement de l'écosystème Terra/LUNA, entre les mois de mai et juin.

Suite aux niveaux de rentabilité historiquement bas enregistrés récemment, le marché signale des opportunités d’investissement attrayantes.

Ce phénomène pousse les participants à exprimer leur intérêt en accumulant des BTC sur les marchés spot et en spéculant sur son cours de manière effrénée sur les marchés dérivés.

Figure 1 : Cours journalier du BTC

Cette semaine, nous évaluerons :

- l'ampleur de la demande sur les marchés spot ;

- la recrudescence du risque spéculatif sur les marchés dérivés ;

- la dominance croissante d'OKex sur le marché des contrats à terme.

👉 Retrouvez toutes les réflexions et les analyses approfondies du Prof. Chaîne sur notre Canal Discord

Achetez des cryptos facilement avec eToroForte demande malgré un contexte délétère

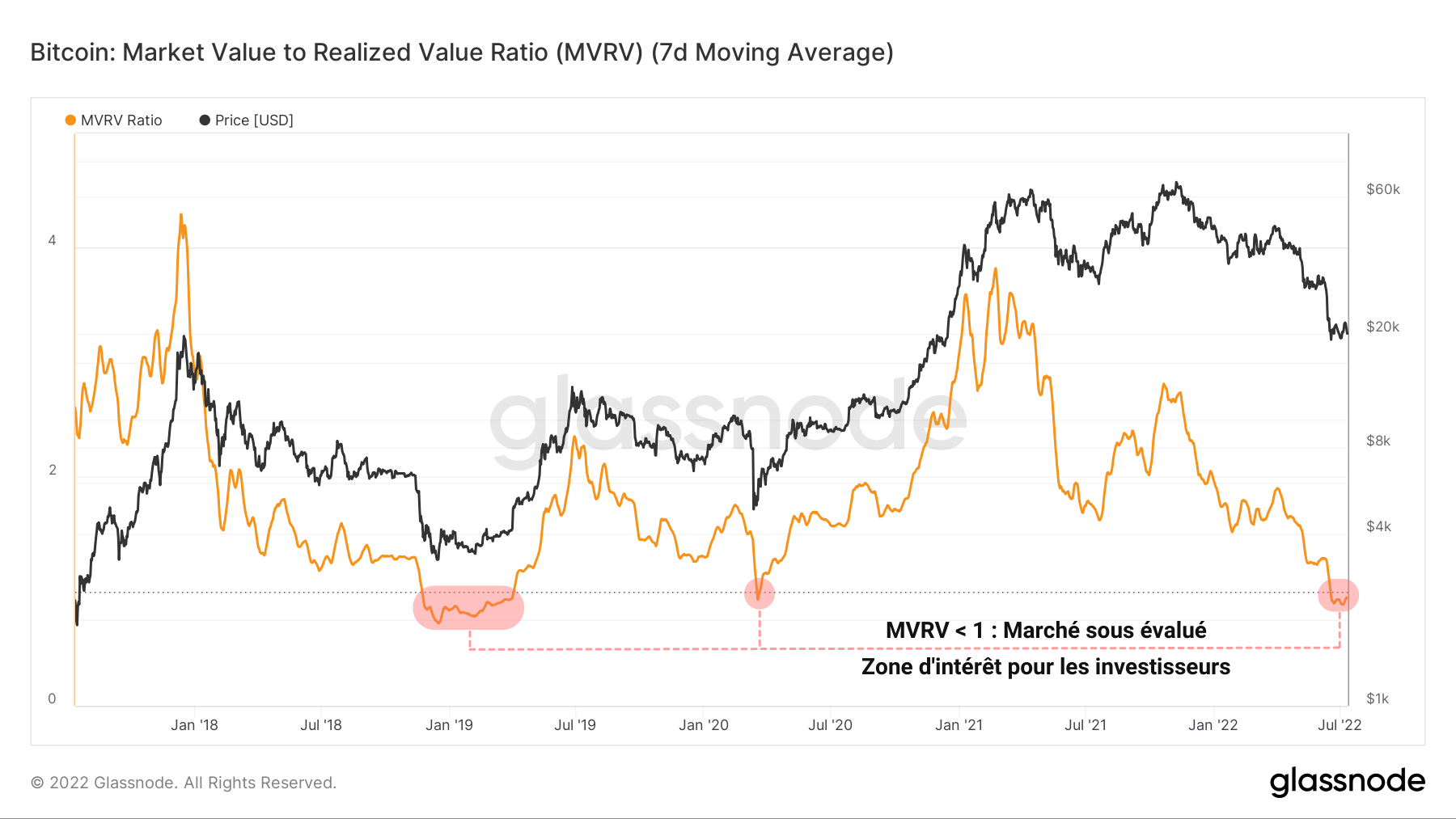

Pour la 5e fois de son histoire, le ratio MVRV signale que le marché du Bitcoin se trouve en état de sous-évaluation globale.

Cette métrique, calculée comme le ratio du prix spot et du prix réalisé, enregistre des valeurs positives lorsque le cours du BTC est au dessus du coût de base agrégé des pièces circulant sur le réseau.

Inversement, lors des phases baissières prononcées, le MVRV devient négatif, témoignant d'une perte de rentabilité non-négligeable de l'ensemble du marché.

Figure 2 : Ratio MVRV

Cette zone, au sein de laquelle le cours du BTC est fortement sous-estimé, constitue un territoire d'investissement très attrayant pour les entités souhaitant construire une épargne long terme à prix réduit.

Réagissant à l'opportunité avec ferveur, les participants du marché ont intensifié la dynamique d'accumulation en cours depuis le 13 mai, suite à l'effondrement de l'écosystème Terra/LUNA.

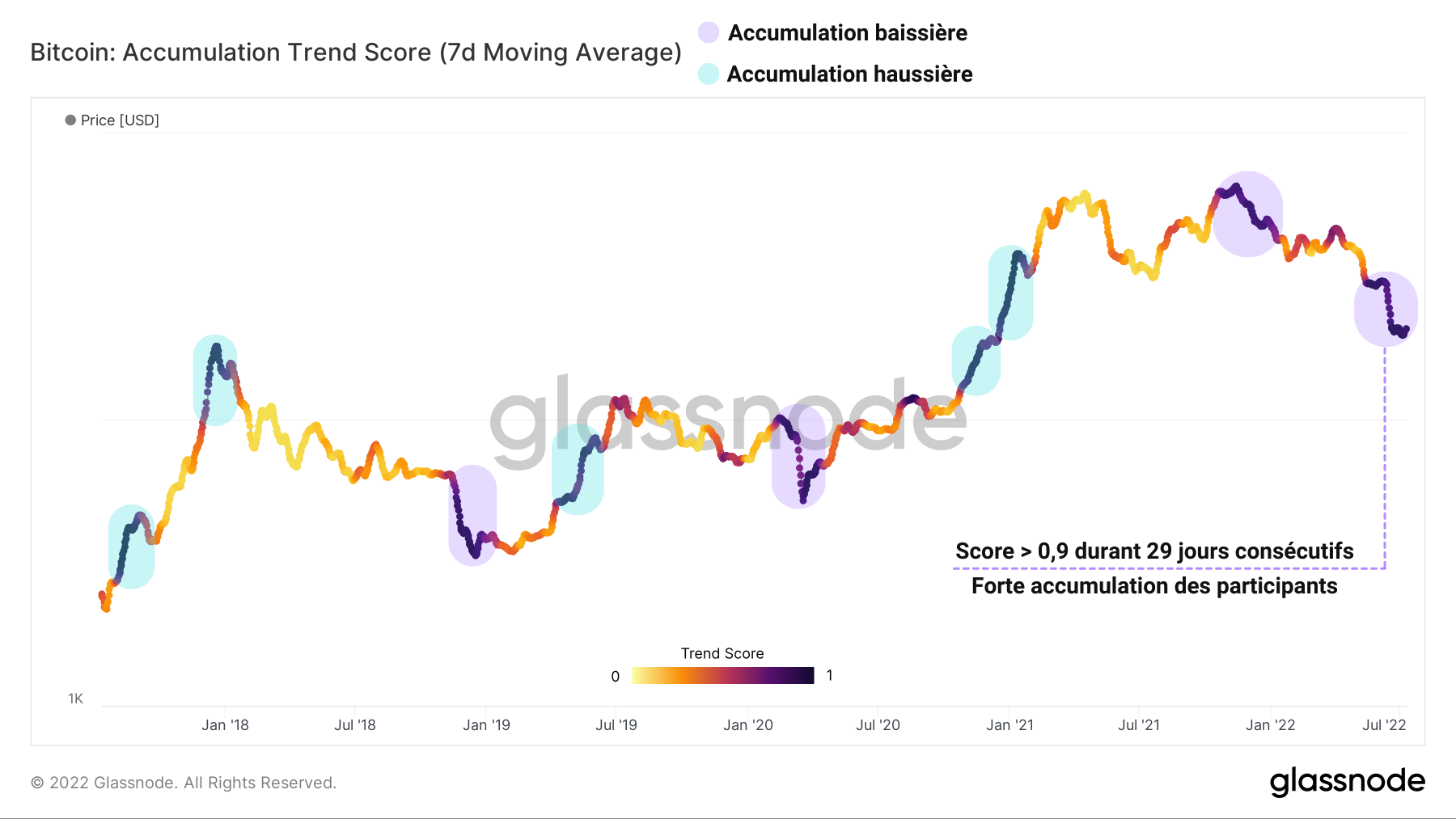

Figure 3 : Score de tendance de l'accumulation

Enregistrant un score supérieur à 0,9 (forte accumulation) depuis 29 jours consécutifs, le Score de Tendance de l'Accumulation corrobore la thèse selon laquelle les investisseurs sont actuellement en train d'exercer une forte pression d'achat sur les marchés spot.

L'ampleur d'un tel événement n'est pas sans rappeler les deux phases d'accumulation baissière les plus marquées des cinq dernières années :

- la capitulation finale du marché baissier de 2018 - 2019

- le crash causé par le cygne noir du COVID-19 en mars 2020.

En étudiant l'évolution de la quantité d'offre âgée de moins de 155 jours à travers le temps, nous pouvons obtenir un aperçu du comportement d'achat/vente des investisseurs sur le court terme.

Ce qui ressort du graphique ci-bas, c'est la remarquable différence de comportement de cette cohorte de pièces par rapport au dernier événement de baisse majeur, enregistré il y a 14 mois.

Figure 4 : Offre détenue par les investisseurs à court terme

Alors que le prix chutait de 50% et que les mineurs chinois relocalisaient leurs activités au Kazakhstan ou aux États-Unis, la faible conviction des détenteurs de ces jeunes pièces a occasionné une distribution de plus de deux millions de BTC de mai à novembre 2021.

Pourtant, malgré un contexte macroéconomique et social dégradé, l'offre à court terme a cru de plus de 400 000 BTC au cours des derniers mois, témoignant d'une dynamique d'accumulation coordonnée.

? Retrouvez notre lexique de l’analyse on-chain

Achetez des cryptos facilement avec eToroSiphonnage des réserves des exchanges

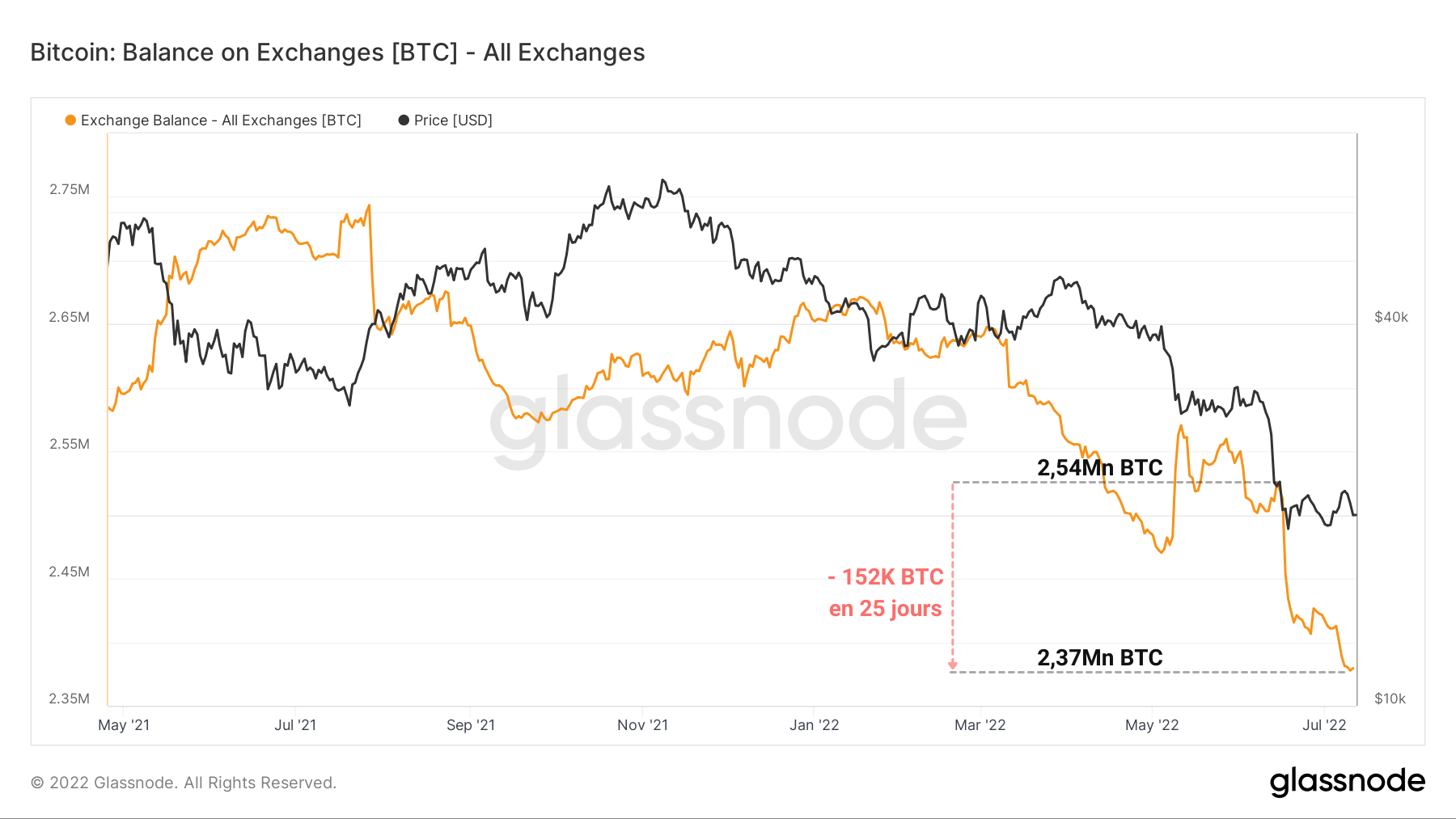

Une des premières conséquences de cette dynamique d’accumulation à large échelle est la chute en piqué des réserves des plateformes d’échanges centralisées.

Connaissant une chute structurelle de leurs dépôts depuis mars 2020 (à l'exception de FTX et Binance), les soldes des exchanges ont connu un flux sortant de plus de 150 000 BTC en 25 jours.

C'est tout simplement la vague de retrait la plus rapide et la plus prononcée enregistrée par le marché depuis ses débuts.

Figure 5 : Réserves des exchanges

Ce siphonnage des exchanges témoigne de la défiance croissante des investisseurs quant au fait de déléguer la garde de leurs cryptos à des entités tierces, sentiment légitime compte tenu des récents scandales d'insolvabilités de plusieurs plateformes CeFi.

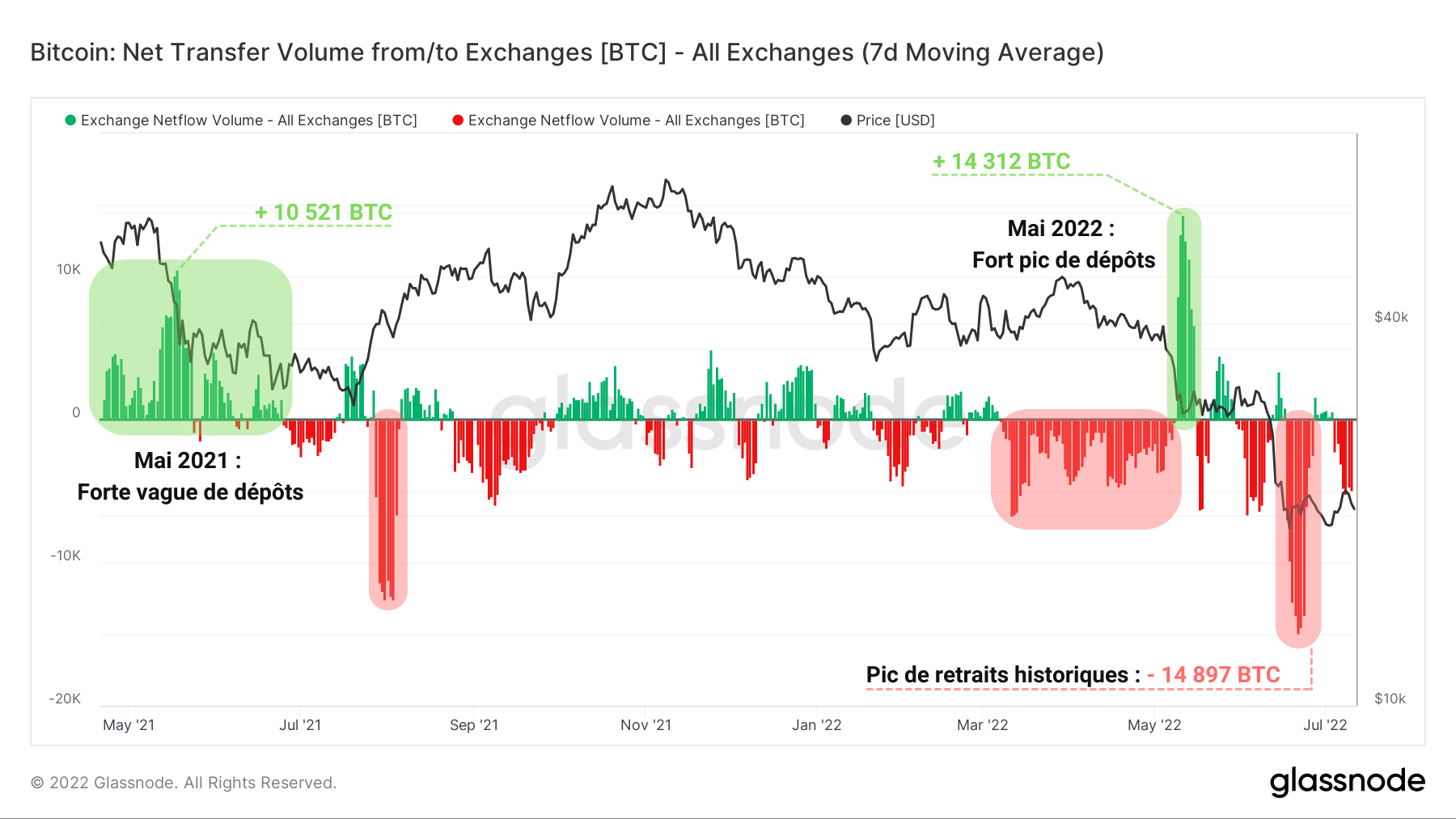

Cette vague de retraits est nettement visible via la mesure des volumes des flux entrants/sortants des exchanges.

Alors que le mois de mai 2021 a enregistré une forte vague de dépôts suite à la Grande Migration, supplantée par un pic entrant de 14 312 BTC suite à la chute causée par l'effondrement de l'écosystème Terra/LUNA, rien de tel n'est observable au cours de la dernière baisse.

Figure 6 : Flux net des réserves des exchanges

En effet, la chute ayant mené le cours du BTC au niveau de prix actuel a provoqué une dynamique inverse, l'indicateur témoignant d'un ATH du volume de flux sortants de 14 897 BTC.

Bien que tout dépôt n'équivaut pas à une intention de vente et tout retrait à une intention d'achat, cette dynamique de sortie peut être associée à un comportement acheteur aux vues des données étudiées plus haut.

? Retrouvez le Professeur Chaîne sur Twitter

Intensification du risque spéculatif

Contrastant l'ampleur de l'accumulation en cours sur les marchés spot, les marchés des produits dérivés sur BTC ont quant à eux connu un regain d'intérêt et d'activité digne d’attention.

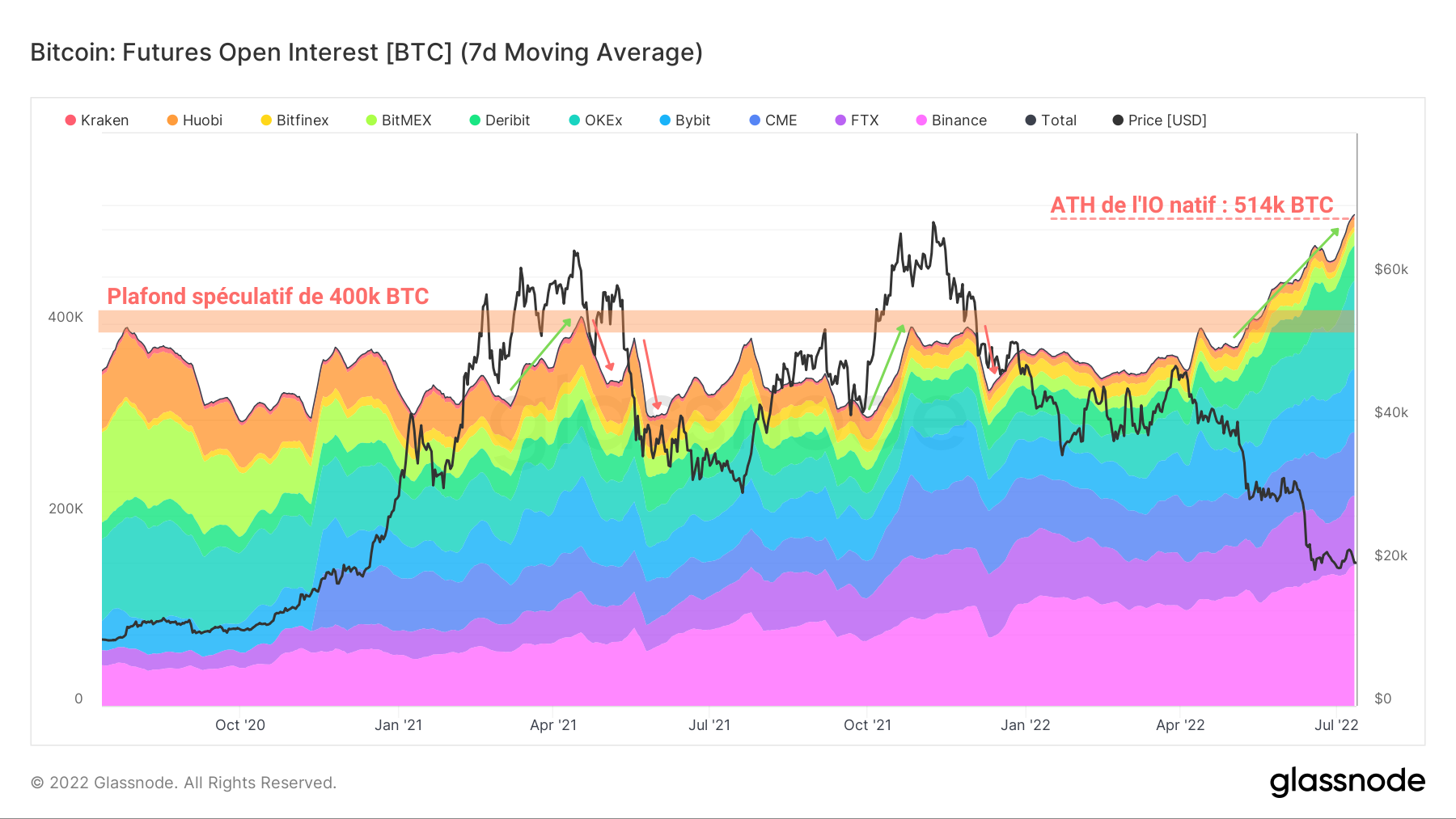

En effet, depuis la chute du cours causée par l’événement Terra/LUNA, l'intérêt ouvert (IO) des contrats à terme réglé en BTC a crevé son plafond pluriannuel de 400 000 BTC pour atteindre un ATH de 514 000 BTC.

Figure 7 : Intérêt ouvert des contrats à terme réglé en BTC (Total)

Étant donné que le risque lié à ce type de contrat est particulièrement élevé en tendance baissière (car la valeur du collatéral chute avec le cours), nous pouvons en déduire les deux points suivants :

- En cas de chute supplémentaire du marché, le risque de liquidation de positions long en cascades est très important.

- De telles positions témoignent de la confiance des certains spéculateurs quant au fait que le creux de marché est potentiellement atteint.

En observant de plus prêt l'évolution de l'intérêt ouvert (IO) des contrats à terme réglé en BTC des différentes plateformes composant l'agrégat présenté plus haut, on peut remarquer un fait saillant :

Depuis le début de l'année, OKex connait une forte croissance de son IO en BTC, passant de 28 200 BTC à 92 900 BTC en sept mois.

Figure 8 : Intérêt ouvert des contrats à terme réglé en BTC (OKex)

Cette hausse de plus de 300% semble être un des moteurs principaux de la hausse globale de l'IO évoquée plus haut.

Ce faisant, la plateforme, basée à Hong Kong, dépasse aujourd'hui FTX pour se hisser à la deuxième place du palmarès des IO en BTC les plus élevés, après Binance.

Suite à deux hausses consécutives, la dominance d'OKex sur le marché des contrats à terme réglé en BTC est passé de 7,2% à 18,1% depuis le mois de janvier 2022.

Il semble que les spéculateurs favorisent la plateforme, notamment en ce qui concerne ce type de contrat précis, plausiblement car le rendement annualisé d'OKex sur les contrats à terme est aujourd'hui le meilleur du marché (2,2%).

Sur les marchés dérivés, tout est question de rendement, et OKex semble être un choix décent au sein de l'environnement actuel.

Synthèse de cette analyse onchain

En somme, les données de cette semaine indiquent qu'une forte demande s'exprime sur les marchés spot et dérivés.

Le cours du BTC, fortement sous-évalué, attire de nombreuses entités qui s'adonnent à une accumulation féroce, achetant plusieurs dizaines de milliers de BTC par semaine.

Cette dynamique d’accumulation s'accompagne d'une nouvelle chute des réserves des exchanges, avec des flux sortant records de plus de 150 000 BTC au cours des 25 derniers jours.

Les marchés des produits dérivés sur BTC ont quant à eux connu une reprise majeure, l'intérêt ouvert (IO) des contrats à terme réglé en BTC atteignant un nouvel ATH.

OKex semble être un des moteurs principaux de cette dynamique, son IO passant de 28 200 BTC à 92 900 BTC en sept mois.

Le risque spéculatif continue de croître, faisant planer sur le marché l'éventualité d'une nouvelle vague de liquidations en cascade en cas de forte volatilité.

Sources – Figures 2 à 8 : Glassnode

Accédez à l'analyse complète du Prof. Chaîne via notre groupe privé : Le Grille-Pain

Achetez des cryptos facilement avec eToroLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Avertissement. Le contenu présent sur notre site internet est uniquement à titre informatif. Les informations présentes sur cette page ne constituent ni un conseil en investissement, ni une recommandation d'achat ou de vente. Vous devez toujours faire vos propres recherches et nous vous conseillons de demander un avis financier extérieur.

Bonjour,

Merci pour ce nouvel article ultra intéressant, comme à chaque fois. Voici toutefois une petite coquille à corriger : "au cours du derniers mois"-> au cours des derniers mois. Merci et bonne journée.

L'erreur a été corrigée !

Merci de votre soutien et de votre fidélité 🙂