Analyse on-chain du Bitcoin (BTC) – Les spéculateurs limitent-ils le risque ?

Avec la faible volatilité du cours du Bitcoin (BTC), les spéculateurs des marchés dérivés ajustent leur positionnement pour limiter le risque de liquidation. De plus, un important volume de BTC âgés de 3 à 4 ans a été dépensé le mardi 18 octobre. Analyse on-chain de la situation.

La volatilité atteint des records à la baisse

La morosité actuelle du marché n'est pas sans rappeler les événements de septembre 2015 et novembre 2019, tant la volatilité contracte le cours du Bitcoin (BTC) dans une fourchette de prix de plus en plus réduite.

Les investisseurs et spéculateurs aguerris le savent : plus la volatilité d'un actif baisse, plus son énergie se condense, plus le mouvement directionnel qui suivra cette consolidation sera puissant.

Figure 1 : Cours journalier du BTC

Alors que le comportement de HODLing se préserve et que la pression de vente diminue, sur les marchés spot, les marchés dérivés témoignent d'une spéculation croissante, accompagnée des dynamiques constructives en termes de gestion du risque.

Cette semaine, nous évaluerons :

- L'activité et le positionnement des participants des marchés dérivés ;

- La récente dépense d'anciens UTXO, dormants depuis 2018-19.

👉 Retrouvez toutes les réflexions et analyses approfondies du Prof. Chaîne sur notre Canal Discord accompagné d'autres experts comme Vincent Ganne !

Profitez d'un mois avec 40% de réduction pour tester notre service à prix réduit avec le code PROF lors de votre inscription.

Cryptoast Research

Passez vos investissements à la vitesse supérieure avec les analyses de Prof Chaîne

Pour mieux comprendre et appréhender l'analyse on-chain, découvrez notre podcast à ce sujet :

Les spéculateurs limitent le risque

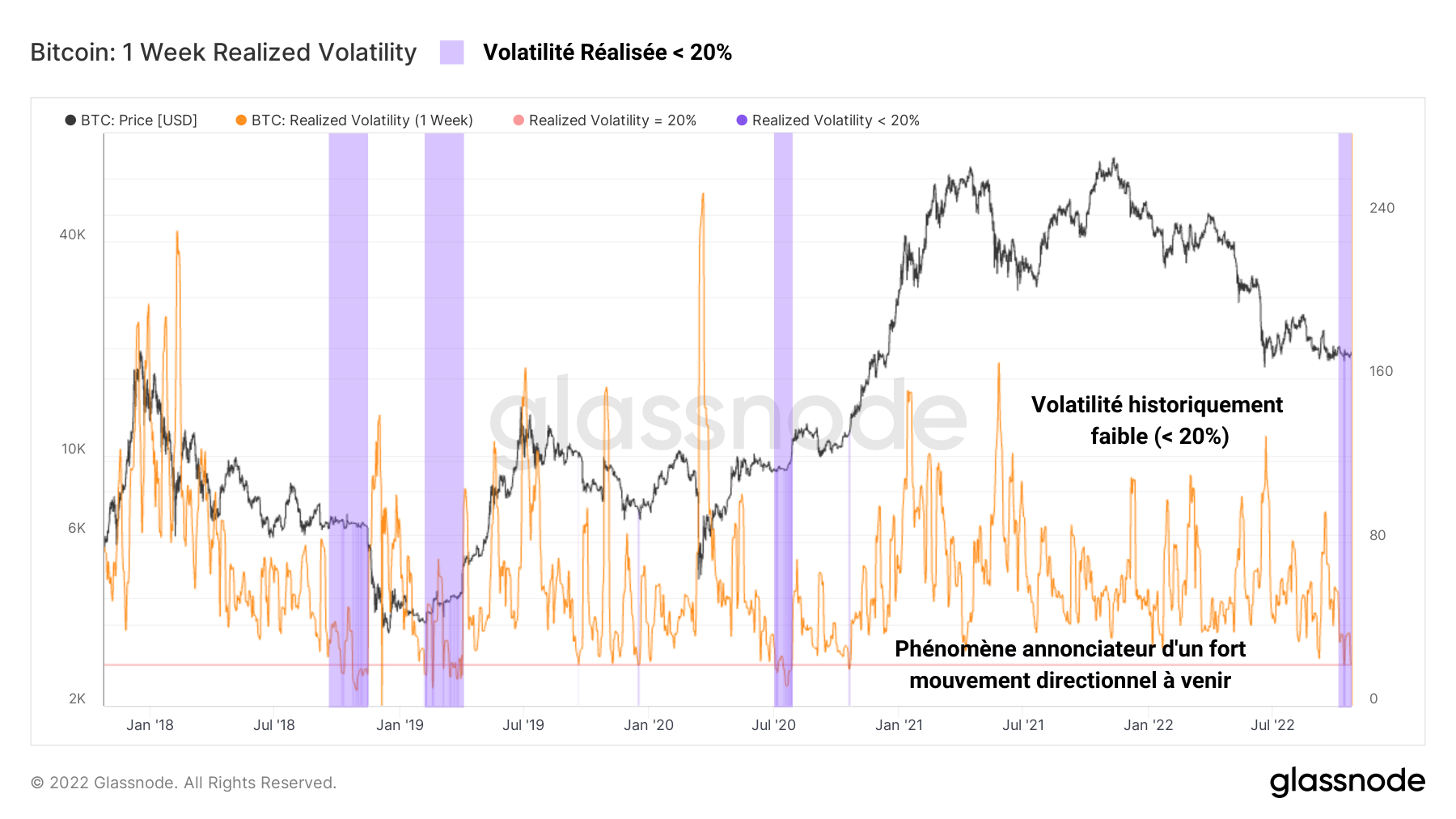

La volatilité est un indicateur technique, mesurant l'ampleur des variations du cours du BTC. De hautes valeurs indiquent que la variation du prix est très élevée tandis que des valeurs basses signalent une stabilisation du prix.

Actuellement inférieure à 20%, la volatilité témoigne de la morosité de la consolidation actuelle du BTC, qui a passé plus d'un moins entre 20 000 $ et 18 000 $. Elle n'a enregistré de telles valeurs que lors de très rares occasions dans l'histoire du marché du BTC.

- En septembre 2015, la consolidation avait été cassée par le haut, déclenchant le bull run de 2016-17 ;

- En novembre 2019, elle avait été invalidée par le bas, occasionnant une chute de -50% du prix en quelques semaines.

Figure 2 : Volatilité hebdomadaire du BTC

Bien que les dynamiques de distribution de l'offre en circulation et de profits/pertes ne soient pas transposables d'un cycle baissier à l'autre, il est évident que le cours du BTC est à l'aube d'un mouvement d'ampleur, dont la direction reste inconnue.

Si les marchés spot ne permettent pas d'évaluer la potentielle direction à venir du cours du BTC, les marchés dérivés grouillent d'indices qui nous permettent de pousser plus loin notre réflexion.

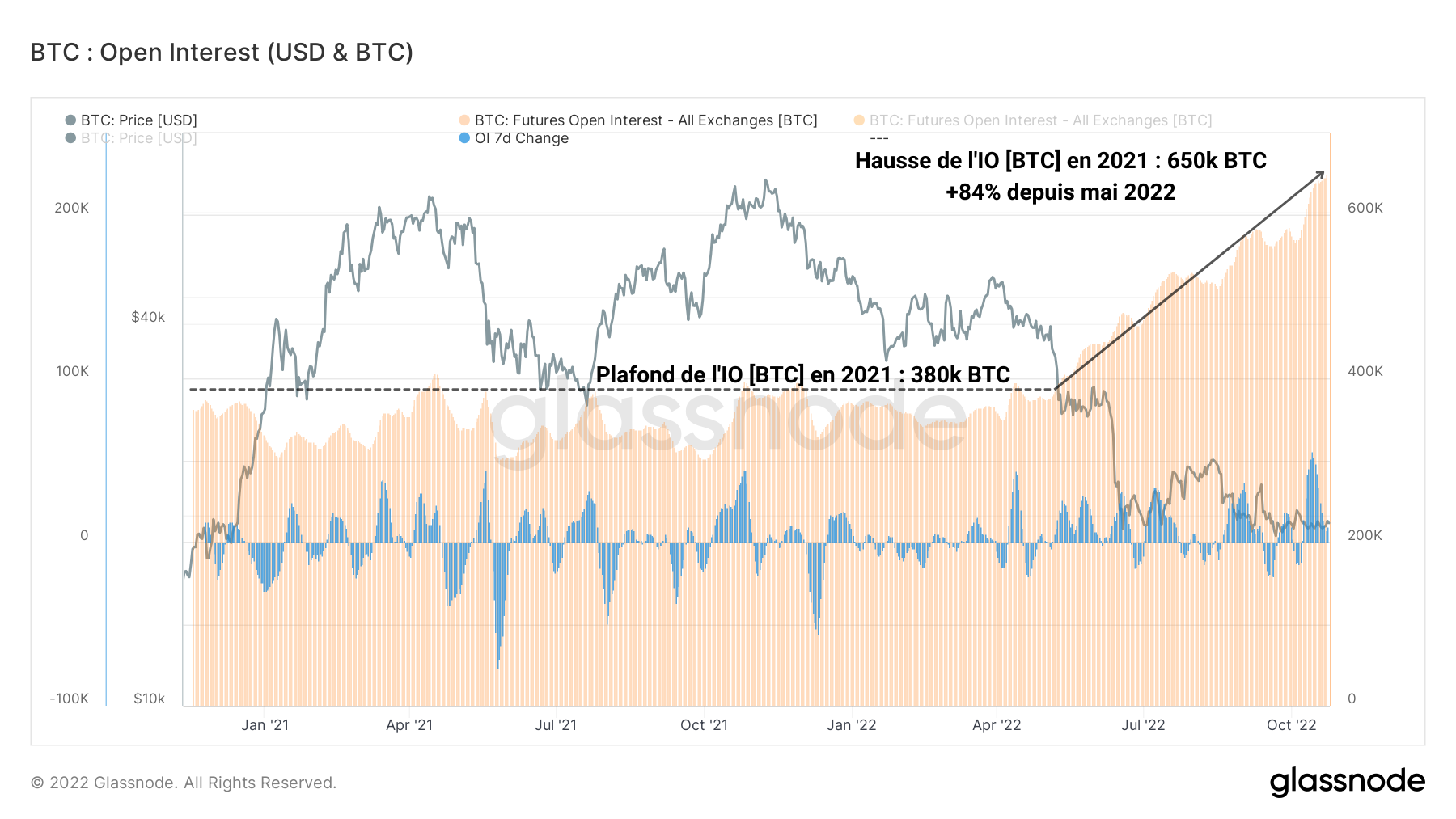

Le graphique suivant présente la valeur totale (mesurée en BTC) allouée aux contrats à terme sur Bitcoin, nommée Intérêt Ouvert (IO). S'il est resté cantonné entre 300k BTC et 380k BTC durant l'année 2021, l'IO a depuis mai 2022 entamé une nouvelle dynamique haussière.

Figure 3 : Intérêt Ouvert dénominé en BTC

Signe que l'intérêt spéculatif envers le BTC croît malgré l'adversité du marché baissier, l'IO a augmenté de près de 80% depuis mai, atteignant aujourd'hui un nouvel ATH de 650k BTC.

Jamais la spéculation n'aura été aussi forte, malgré une dégradation des prix historique et des composantes macroéconomiques pour le moins délétères.

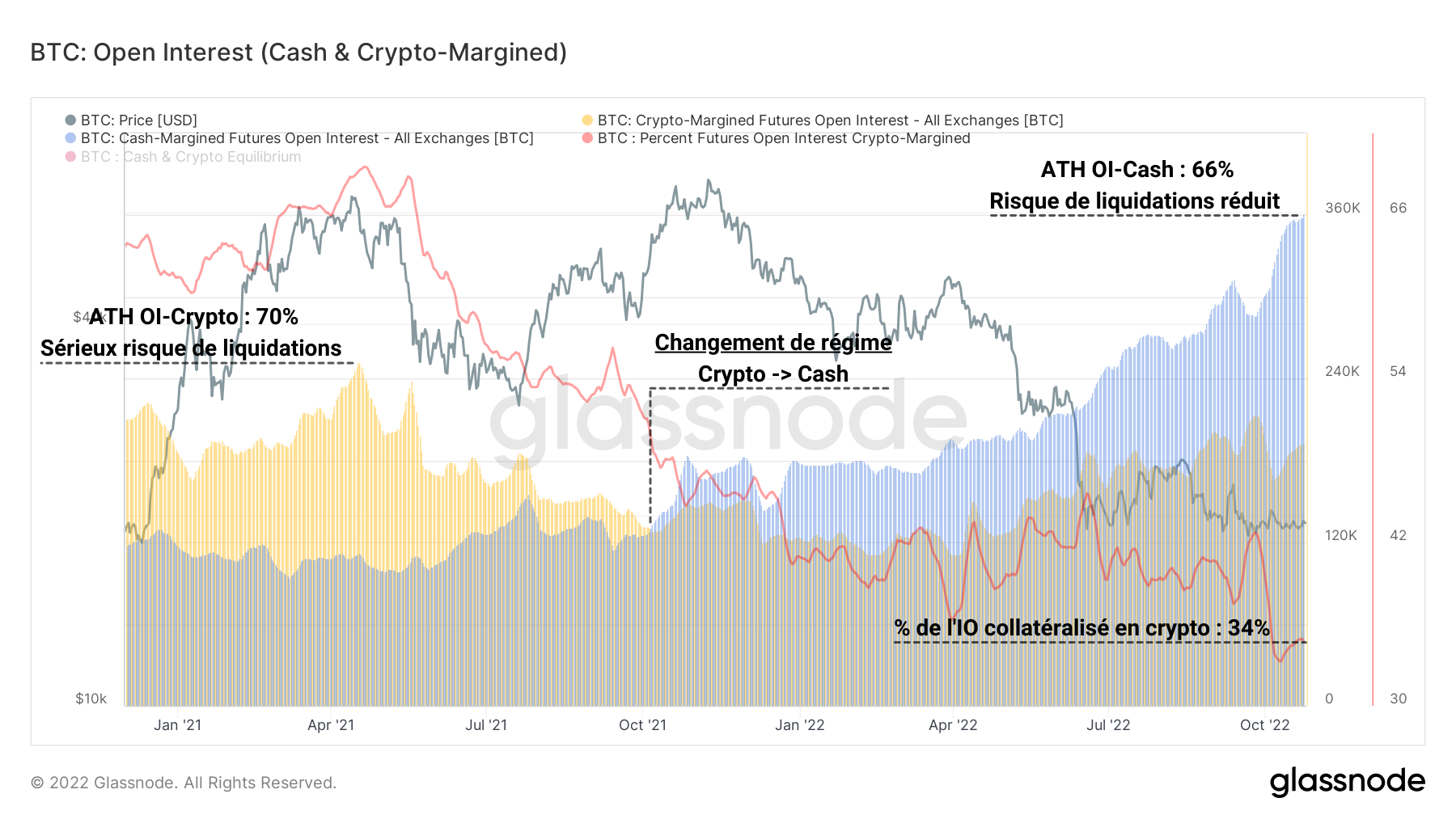

Suite à ce constat, nous pouvons séparer l'IO selon deux modes de collatéralisation :

- L'IO collatéralisé en crypto (BTC ou ETH), qui présente de forts risques de liquidation lors des tendances baissières mais une rentabilité extrême lors des bull markets ;

- L'IO collatéralisé en fiat (cash ou stablecoins), qui s'accompagne d'un ratio de liquidation non affecté par la valeur du collatéral, le rendant moins propice à la fermeture forcée de position.

Figure 4 : Intérêt Ouvert collatéralisé en crypto & Intérêt Ouvert collatéralisé en cash/stablecoin

Alors que le marché haussier de 2020-21 a été marqué par une forte dominance de l'IO collatéralisé en crypto, on peut noter qu'un changement de régime a eu lieu au cours du mois d'octobre 2021.

Depuis, l'IO collatéralisé en cash domine, signe que les spéculateurs adoptent des comportements spéculatifs moins osés et une gestion du risque plus mesurée. Le contexte spéculatif actuel est donc plus sain qu'auparavant, malgré des entrées de capitaux notables.

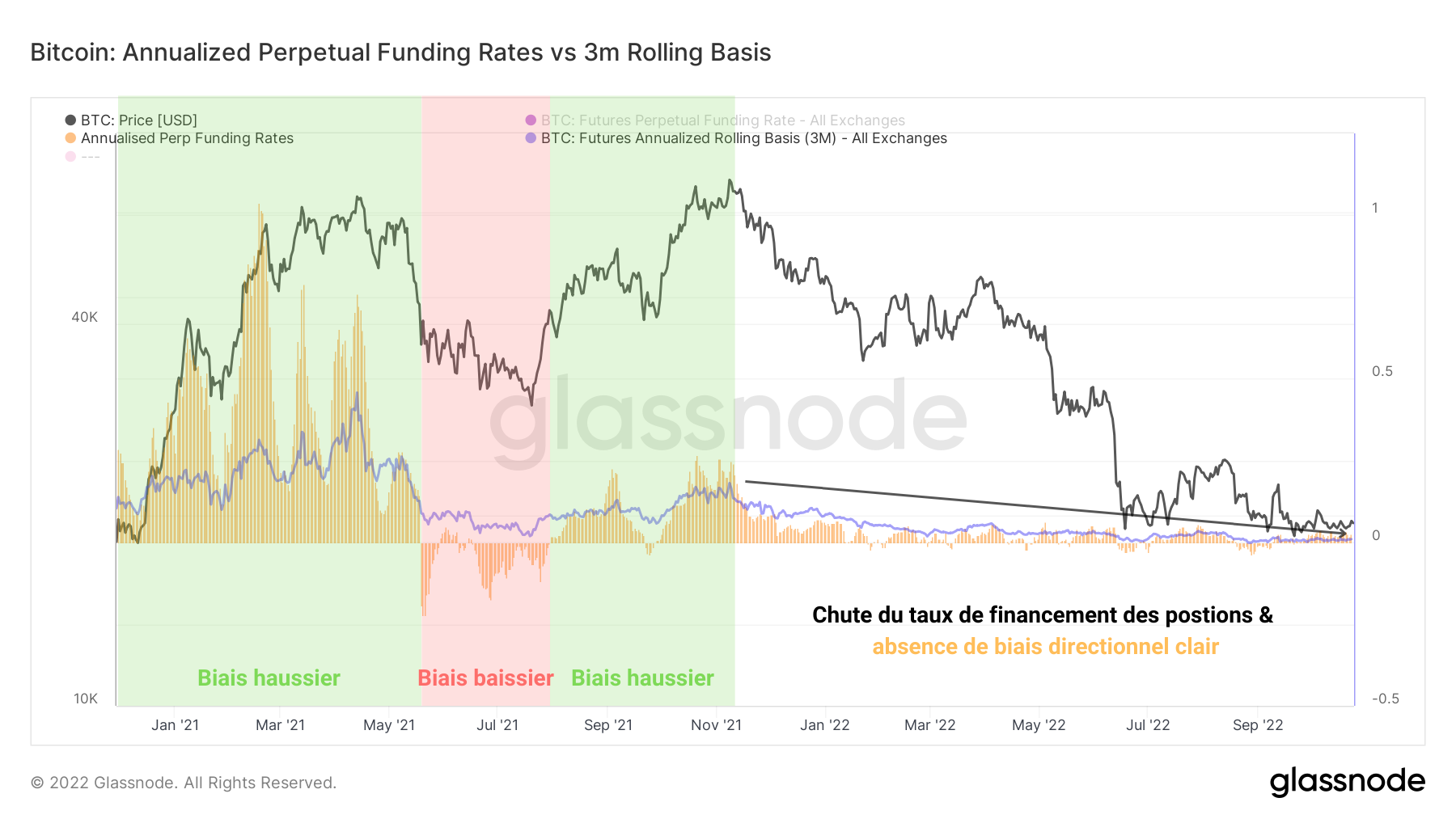

Si l'on observe l'évolution du taux de financement des positions contractées sur les contrats à terme (en jaune), il est actuellement impossible d'identifier un biais spéculatif clair.

Figure 5 : Taux de financement hebdomadaire & annuel des contrats perpétuels

En effet, en opposition aux forts biais haussiers ou baissiers enregistrés en 2020-21, la chute du taux de financement en cours depuis novembre 2021 ne fournit aucun indice digne d'être approfondi.

Se contractant de plus en plus fort, les amplitudes de l'indicateur sont si faibles qu'elles oscillent actuellement autour de leur moyenne annuelle (en bleu), avec des valeurs oscillant entre +0,05% et - 0,05%.

? Participez à vider les réserves des exchanges en achetant du Bitcoin

Binance : la plateforme d'échange crypto de référenceUne dépense notable d'anciens UTXO

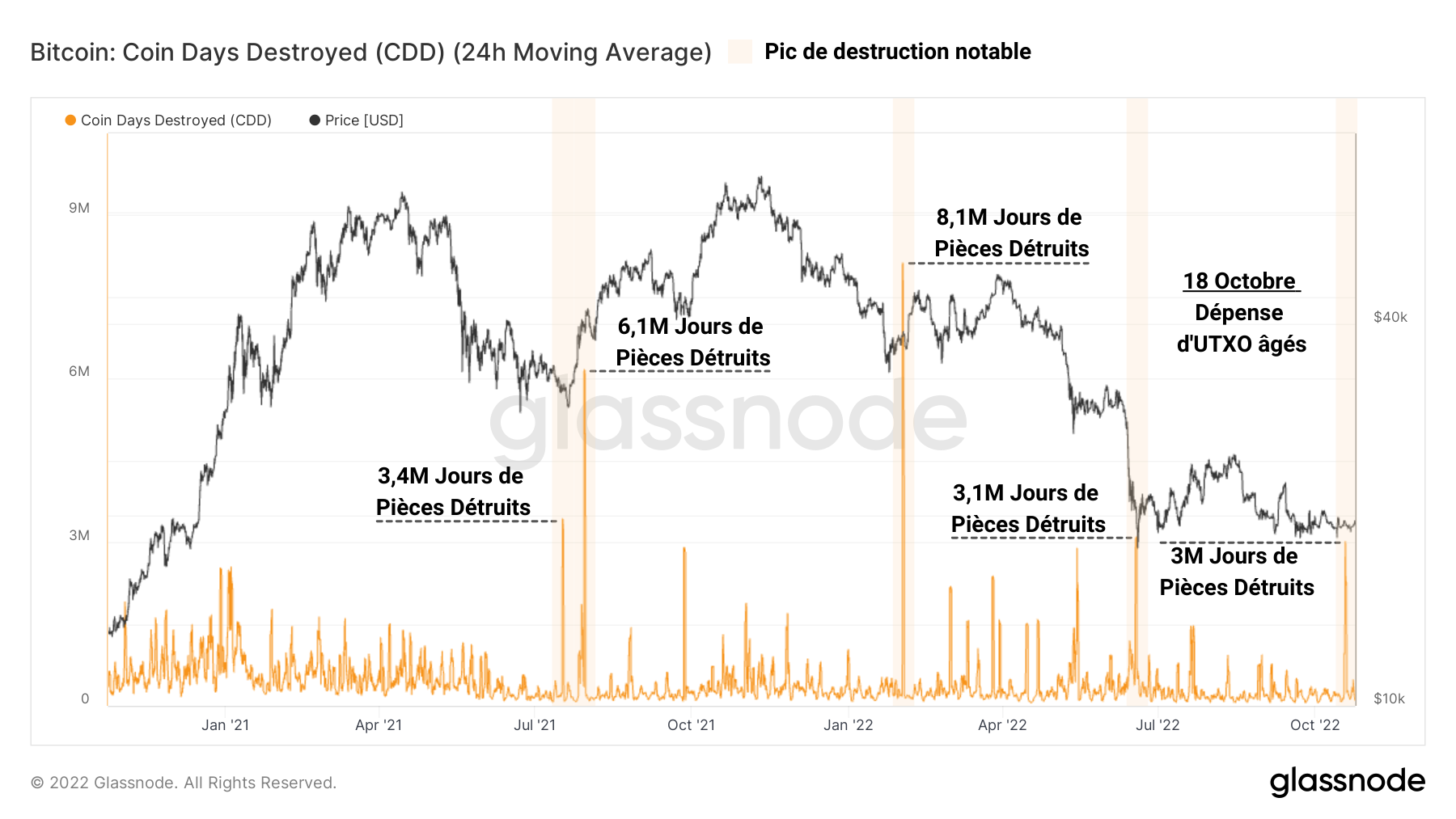

L'autre sujet de cette analyse est la récente dépense de plus de 3000 BTC âgés d'au moins 3 ans, survenue le mardi 18 octobre dernier.

Au premier abord, un pic de destruction de Jours de Pièces (JP) a été enregistré à cette date. Totalisant plus de 3 millions de Jours de Pièces détruits, ce pic est comparable à ceux créés en septembre 2021 (rebond sur les 30 000 $) et en juillet 2022 (rebond sur les 20 000 $).

Bien que ces pics suscités n'aient pas favorisé un biais baissier notable, il n'est pas possible de déterminer si cette dépense d'anciens UTXO aura un réel impact sur le prix à court terme.

Figure 6 : Jours de Pièces Détruits

Le message ici est le suivant : une masse importante d'anciens UTXO a été dépensée, mais rien n'indique que ces BTC ont été vendus. Ils ont peut-être simplement été transférés sur un autre portefeuille, d'un acteur différent, voire du même propriétaire.

En observant la vivacité des UTXO, il est possible de jauger à quel point un pic de destruction de Jours de Pièces (JP) impacte le comportement général d'épargne/dépense du réseau.

Cette métrique est obtenue en divisant les JP détruits sur une période donnée par l'entièreté de JP créés par le réseau depuis son début. Ainsi, nous pouvons comparer le comportement de dépense à un instant t avec sa tendance globale historique.

La chute visible de la vivacité depuis septembre 2021 nous indique que globalement, plus de JP sont créés que détruits. Cela signifie que le comportement d'épargne est plus présent que le comportement de dépense.

Figure 7 : Vivacité du BTC

Cela dit, à certaines occasions, des hausses spontanées de la vivacité signalent un pic de destruction de JP notable (en mauve), bien qu'il ne remette pas en question la tendance à long terme de la métrique.

Cette dépense est relativement faible compte tenu du processus de maturation à grande échelle des UTXO sur la chaîne et n'indique pas de changement structurel digne de ce nom.

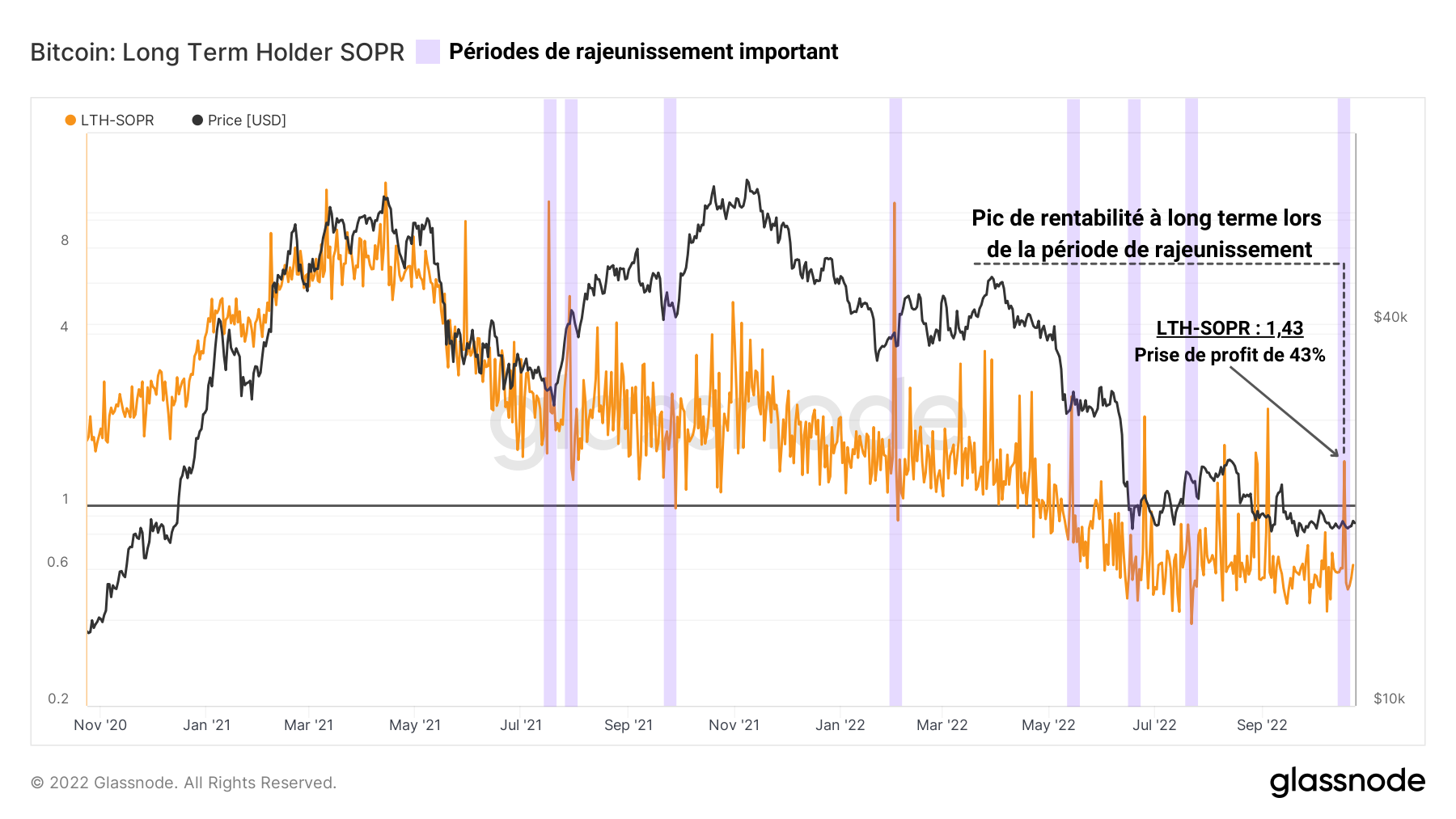

En mesurant le ratio de rentabilité des dépenses des pièces âgées de plus de 155 jours (LTH-SOPR), il est possible de tracer les profits/pertes générés par les dépenses sur une période donnée.

En sélectionnant la période du 18 octobre dernier, il apparaît que les BTC dépensés à ce moment renfermaient des profits agrégés de +43 %, ce qui situe leur coût de base moyen à environ 11 000 $.

Figure 8 : LTH-SOPR

Encore une fois, rien n'indique que ces BTC ont été déposés puis vendus sur un exchange ou qu'ils aient simplement été transférés au cours d'une opération de réorganisation de portefeuille.

Toutefois, il est intéressant de savoir que de forts profits sont couvés par ces UTXO, qui possèdent un coût de base proche de nombreux objectifs tenus par les plus baissiers d'entre nous.

Pour ceux souhaitant aller plus loin et obtenir des informations complémentaires quant à cette dépense d'anciens BTC, vous trouverez de nombreuses informations riches de sens au sein de notre groupe privé : Le Grille-Pain

? Retrouvez une explication des termes utilisés dans cette analyse on-chain

Synthèse de cette analyse on-chain

Finalement, les données de cette semaine indiquent que, malgré une très faible volatilité et une forte contraction des prix du BTC, le biais pessimiste possède actuellement autant de poids que le biais optimiste.

Bien que la spéculation aille bon train sur les marchés dérivés, les volumes d'échange des contrats à terme et le taux de financement des contrats perpétuels n'indiquent pas de biais clairement défini.

Cela dit, le changement de régime spéculatif en cours depuis un an signale que les spéculateurs favorisent les collatéraux en cash/stablecoin pour engager leurs positions, limitant le risque de liquidation en cascade.

Cela offre aux marchés dérivés une structure spéculative plus saine, ce qui est assez constructif.

De plus, une dépense notable de BTC acquis entre 2018 et 2019 par des adresses possédant entre 1k et 10k BTC, pour un coût de base moyen de 11 000 $ a récemment eu lieu, générant bien des mots sur Twitter mais n'impactant en aucun cas le biais du marché, du moins pour le moment.

Accédez à l'analyse complète du Prof. Chaîne via notre groupe privé : Le Grille-Pain

Cryptoast Research

Passez vos investissements à la vitesse supérieure avec les analyses de Prof Chaîne

Profitez d'un mois avec 40% de réduction pour tester notre service à prix réduit avec le code PROF lors de votre inscription.

Sources – Figures 2 à 8 : Glassnode

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Ce qu’il faut savoir sur les liens d’affiliation. Cette page peut présenter des actifs, des produits ou des services relatifs aux investissements. Certains liens présents dans cet article peuvent être affiliés. Cela signifie que si vous achetez un produit ou que vous vous inscrivez sur un site depuis cet article, notre partenaire nous reverse une commission. Cela nous permet de continuer à vous proposer des contenus originaux et utiles. Il n'y a aucune incidence vous concernant et vous pouvez même obtenir un bonus en utilisant nos liens.

Les investissements dans les crypto-monnaies sont risqués. Cryptoast n'est pas responsable de la qualité des produits ou services présentés sur cette page et ne pourrait être tenu responsable, directement ou indirectement, par tout dommage ou perte causé suite à l'utilisation d'un bien ou service mis en avant dans cet article. Les investissements liés aux crypto-actifs sont risqués par nature, les lecteurs doivent faire leurs propres recherches avant d'entreprendre toute action et n’investir que dans les limites de leurs capacités financières. Cet article ne constitue pas un conseil en investissement.

Recommandations de l'AMF. Il n’existe pas de rendement élevé garanti, un produit présentant un potentiel de rendement élevé implique un risque élevé. Cette prise de risque doit être en adéquation avec votre projet, votre horizon de placement et votre capacité à perdre une partie de cette épargne. N’investissez pas si vous n’êtes pas prêt à perdre tout ou partie de votre capital.

Pour aller plus loin, lisez nos pages Situation Financière, Transparence du Média et Mentions Légales.