Qui a été impacté par les récents mouvements ? – Analyse on-chain du Bitcoin (BTC)

Le comportement de distribution s'est accentué, le cours du Bitcoin (BTC) atteignant le niveau clé des 20 000 dollars avant d'effectuer un puissant rebond vers les 26 000 dollars. La récente baisse du prix n'a pas laissé les participants du marché indifférents, notamment les détenteurs à long terme, qui ont réalisé de fortes pertes. Anayse on-chain de la situation.

Acheter Bitcoin (BTC)

Publicité Kraken

Le Bitcoin rebondit sur les 20 000 dollars

Le comportement de distribution décrit il y a deux semaine s'est accentué, le cours du Bitcoin (BTC) atteignant le niveau clé des 20 000 dollars avant d'effectuer un puissant rebond vers les 26 000 dollars.

La récente baisse du prix n'a pas laissé les participants du marché indifférents, notamment les détenteurs à long terme. Ces derniers ont manifestement souffert de la chute du marché, réalisant des pertes colossales à l'occasion.

Cette semaine, nous poursuivons l'analyse comportementale de notre précédente édition avec les données de dernières minutes que nous offre le marché du BTC.

Figure 1 : Cours journalier du BTC

👉 Retrouvez des analyses on-chain exclusive du Prof Chaîne sur Cryptoast Reserach :

Achetez des cryptos facilement avec eToroLes coûts de base agissent en tant que support

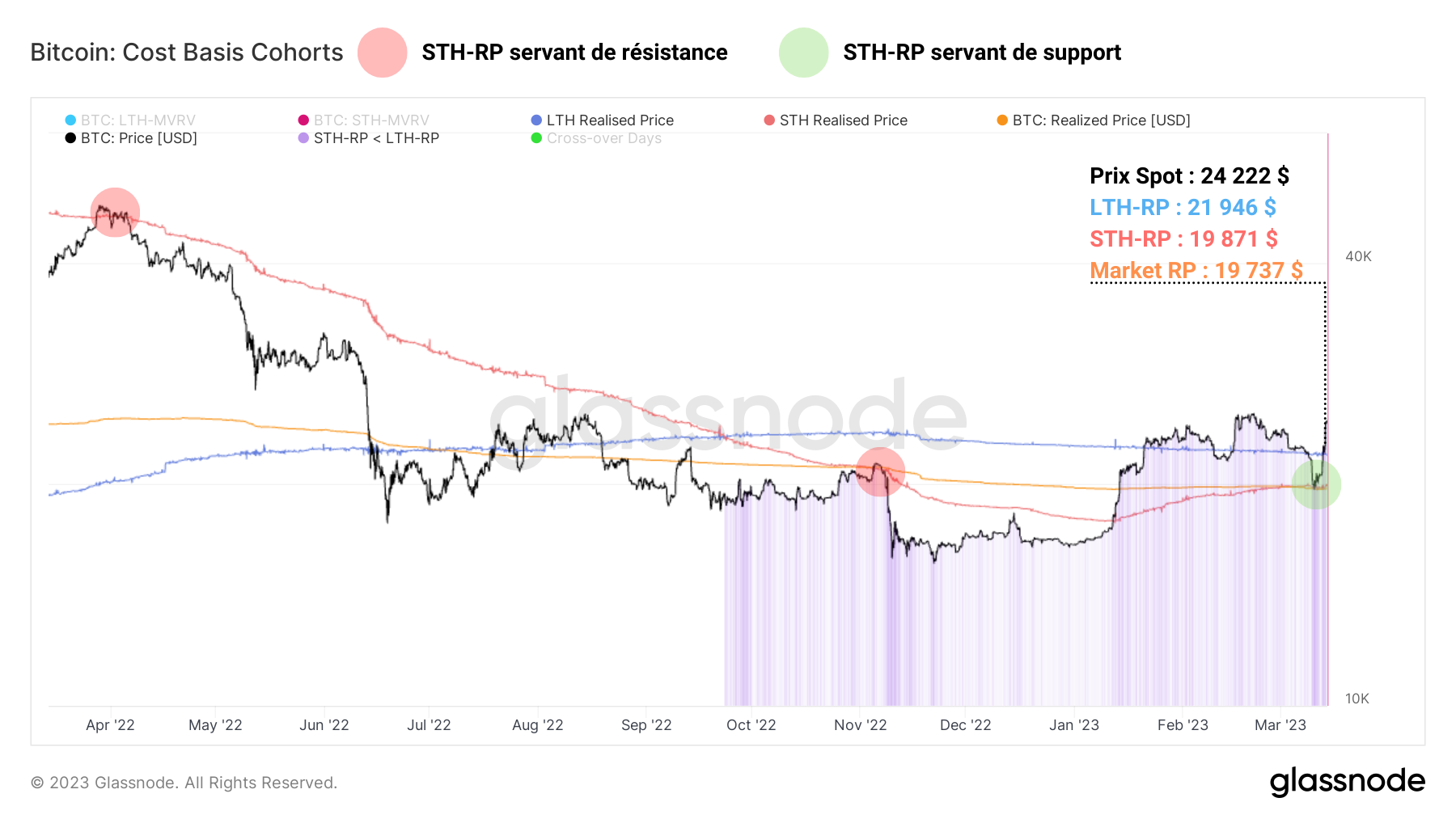

En observant les relations entre le prix spot et les coûts de base des divers groupes de participants au cours de la dernière année, quelque chose saute aux yeux. Le coût de base moyen des détenteurs à court terme (STH-RP) a eu tendance à servir de résistance au prix spot tout au long du marché baissier de 2022.

Cependant, depuis qu'il s'en est affranchi en début 2023, ce niveau on-chain semble servir de support au prix spot, tel que le montre la récente action de prix.

Cela signale un changement de comportement déterminant : les détenteurs à court terme, plutôt que de vendre proche de leur coût de base pour limiter le risque, ont tendance à accumuler proche de ce dernier et « doublent la mise ». Un tel comportement indique que le biais haussier reste largement favorisé et que la baisse a peu impacté cette cohorte.

Figure 2 : Prix réalisé du marché, des STH et des LTH

? Comment acheter des cryptomonnaies en 2023 ?

Acheter de la crypto sur Binance, l'exchange n°1 dans le mondePrise de perte des détenteurs à long terme

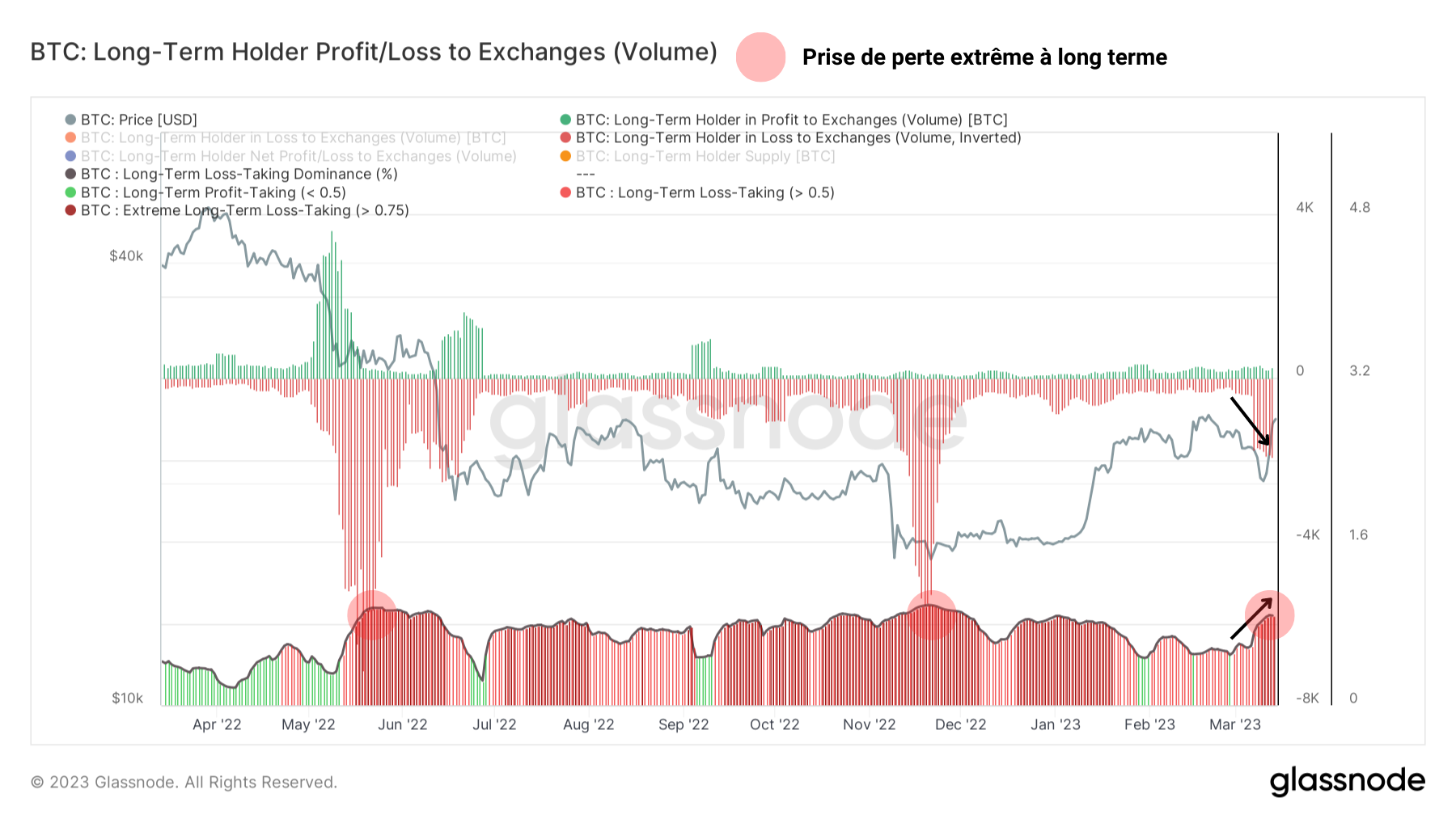

Du côté des détenteurs à long terme (LTH), le comportement de vente s'est manifesté de manière prononcée et commence à peine à ralentir. En effet, les volumes en perte envoyés quotidiennement vers les exchanges augmentent, passant de 400 BTC à 1 600 BTC entre le 8 et 9 mars puis à 1 800 BTC au cours du week end.

En mesurant le rapport entre les volumes en perte et en profit, nous pouvons mesurer la dominance de la prise de perte des LTH via l'oscillateur au bas du graphique. Ce dernier indique une fois de plus un état de perte extrême (dominance > 0,75), alors que la cohorte des LTH peine à retrouver un biais haussier.

Les fins de marché sont des périodes de risque croissant pour les membres de cette cohorte, qui tendent à s’essouffler et à réaliser des pertes importantes à mesure que le temps passe, malgré une conviction initialement forte.

Notons que la conviction de certains détenteurs à long terme a aussi pu être ébranlée par la récente actualité concernant les faillites des banques Silvergate et SVB, augurant une contagion très risquée pour le secteur financier traditionnel.

Figure 3 : Volume en profit/perte des LTH vers les exchanges

Dans l'ensemble, la cohorte des LTH réalise encore des pertes conséquentes, comprises entre -10% et -20%. Malgré une amélioration notable de leur rentabilité réalisée, passant de -50% à près de -20% entre novembre 2022 et mars 2023, peu de détenteurs à long terme prennent des bénéfices actuellement.

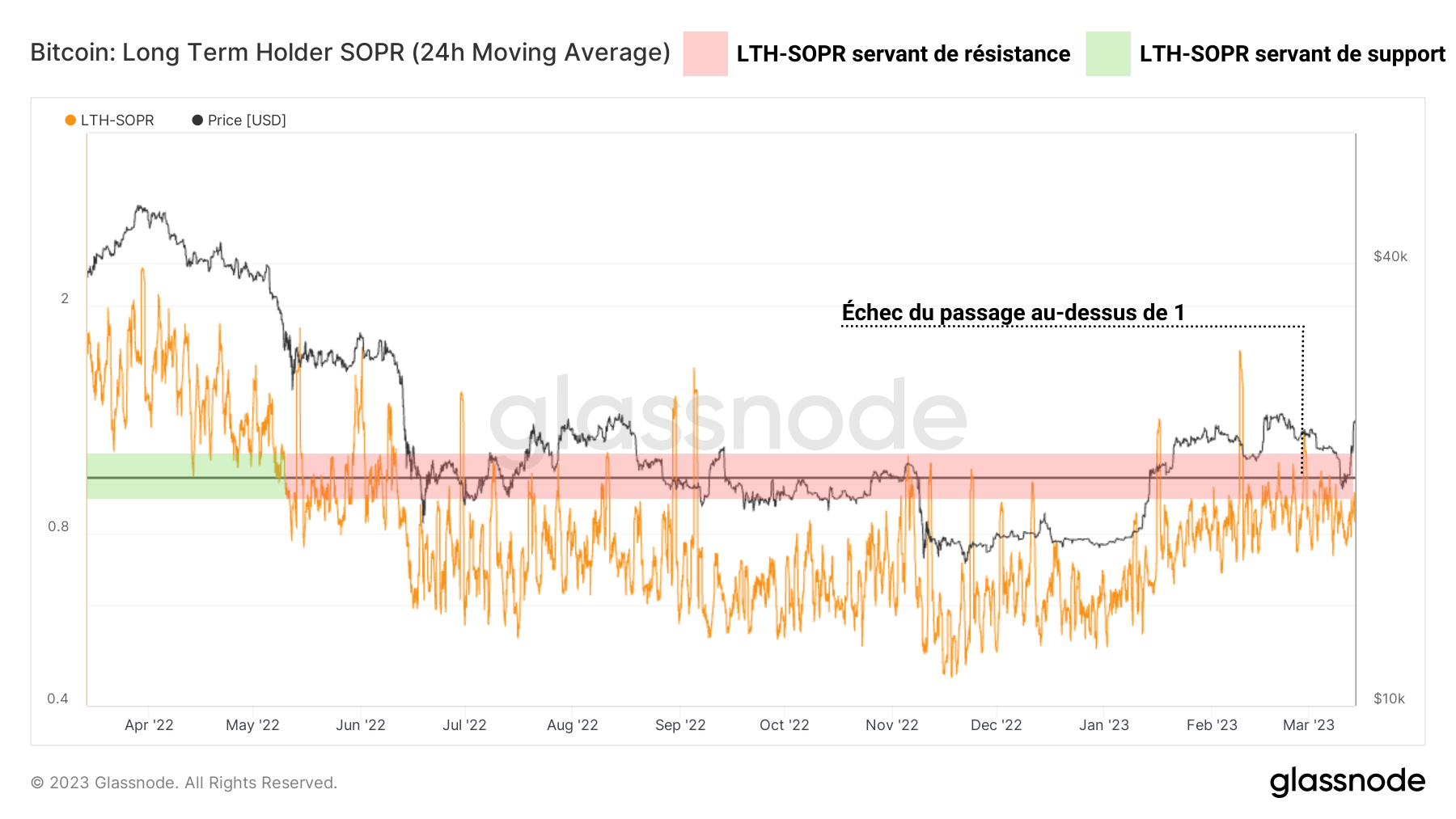

Cela est aussi visible via le LTH-SOPR, qui mesure de la rentabilité des UTXO dépensés étant âgés de plus de 155 jours. Cet indicateur fournit un excellent aperçu du biais directionnel à long terme du marché, la zone neutre (LTH-SOPR =1) servant de frontière entre les biais haussier et baissier.

L'échec du LTH-SOPR à passer au-dessus de 1 illustre parfaitement cette difficulté des LTH à passer à la prise de profit, alors que nombre d'entre eux se situent à nouveau au dessus de leur seuil de rentabilité (environ 22 000 dollars).

Alors que le prix s'était hissé au dessus de ce seuil durant une majeure partie du mois de février, sa rechute, bien que temporaire, a manifesté une prise de perte importante des LTH. Afin de signaler le retour d'un biais haussier à long terme, le LTH-SOPR devra se hisser durablement au-dessus de la zone neutre (LTH-SOPR = 1) et s'en servir en tant que support.

Figure 4 : LTH-SOPR

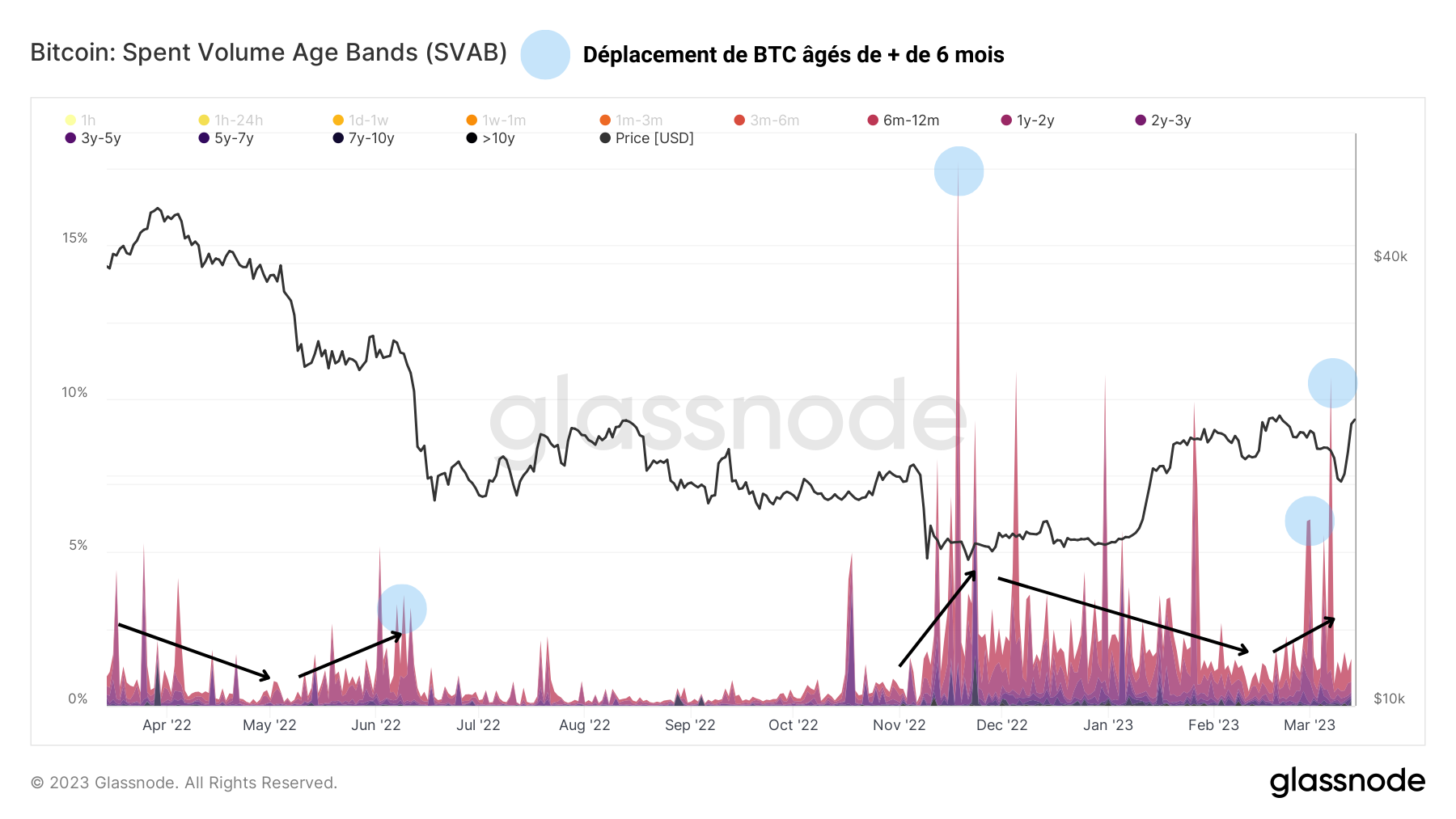

Ce comportement vendeur est corroboré par les données du graphique suivant. Les bandes d'âges des volumes de BTC dépensés mesurent la part relative du volume de dépense d'une tranche d'ancienneté donnée face au volume total quotidien.

En sélectionnant les volumes âgés de 6 mois ou plus, dits « anciens », nous pouvons cibler le comportement de dépense des détenteurs à long terme et observer leur réaction face aux fluctuations du marché. Ce qui ressort de l'étude des données les plus récentes de cette métrique, c'est que des volumes d'anciens ont bel et bien été dépensés, de manière croissante, dès la fin du mois de février.

Ces dépenses ont atteint un pic d'ancienneté le 7 mars, juste avant la chute du prix sous les 22 000 dollars, représentant à ce moment plus de 10% du volume de transfert total.

Figure 5 : Bandes d'âges des volumes dépensés

? Pour mieux comprendre et appréhender l'analyse on-chain, découvrez notre podcast à ce sujet :

Synthèse de cette analyse on-chain du BTC

Finalement, les données de cette semaine suggèrent que le récent retour du cours du BTC vers les 20 000 dollars a offert aux participants du marché un test de conviction significatif.

Du côté des détenteurs à long terme, une prise de perte conséquente a eu lieu, impliquant des BTC anciens de moins en moins profitables à mesure que le BTC glissait sur leur coût de base moyen, situé vers 22 000 dollars.

L'échec du LTH-SOPR à passer au-dessus de 1 illustre la difficulté des LTH à transiter vers la prise de profit, la cohorte réalisant encore des pertes comprises entre -10% et -20%.

Il y a fort a parier que cette distribution ait été absorbée par une forte demande au niveau des 20 000 dollars, menée par les baleines et une partie des STH.

👉 Découvrez notre tuto sur GMX, la plateforme de trading décentralisé de perpétuels

Acheter des cryptos sur eToroSources – Figures 1 à 5 : Glassnode

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Très bon et intéressant article comme toujours et encore merci. Voici toutefois sauf erreur une petite coquille à corriger : "nous pouvons mesurer la dominance de la prise de perte des STH via l'oscillateur au bas du graphique" -> au vu du contexte, des phrases suivantes et le graphique en question, ne seraient-ce pas plutôt "les LTH" ? Bonne soirée

Cela est désormais corrigé, merci.