Qu'est-ce qu'une pool de liquidité en finance décentralisée (DeFi) ?

Une pool de liquidité est un smart contract qui regroupe des fonds déposés par des utilisateurs afin d'assurer la liquidité des échanges sur les plateformes décentralisées (DEX). Ce modèle, propre aux cryptomonnaies, n'a pas d'équivalent direct dans la finance traditionnelle. Mais concrètement, comment fonctionne une pool de liquidité et quel est son rôle dans l'écosystème ?

Cet article vous est présenté en collaboration commerciale avec DeFi Saver (en savoir plus)

C'est quoi une pool de liquidité ?

Pour comprendre le fonctionnement des pools de liquidité dans la finance décentralisée (DeFi), il est important de comprendre comment les marchés financiers traditionnels mettent en relation les acheteurs et les vendeurs.

Sur les marchés boursiers, mais également sur les plateformes crypto centralisées comme Binance ou Coinbase, les échanges reposent sur un carnet d'ordres. L'acheteur propose un prix d'achat (« cours acheteur »), et le vendeur un prix de vente (« cours vendeur »). La différence entre ces deux prix constitue le spread.

Pour fluidifier le marché, des acteurs appelés Market Makers interviennent en permanence en proposant d'acheter et de vendre. Ils détiennent de grandes quantités d'actifs, ce qui leur permet de rapprocher l'offre et la demande et de garantir la liquidité des échanges.

En finance décentralisée, lorsque vous souhaitez échanger 2 cryptomonnaies, vous passez par un exchange décentralisé (DEX) comme Uniswap. Contrairement aux plateformes centralisées, un DEX ne dispose pas d'un carnet d'ordres avec des acheteurs et des vendeurs. À la place, il utilise un système automatisé appelé pool de liquidité.

Participez aux pools de liquidité à moindre risque avec DeFi SaverConcrètement, une pool de liquidité est un smart contract dans lequel des utilisateurs déposent leurs cryptomonnaies. Ces fonds servent alors de réserve pour permettre les échanges entre différents tokens.

Par exemple, une pool peut contenir de l'Ether (ETH) et un stablecoin comme l'USDT. Lorsqu'un utilisateur veut échanger son ETH contre de l'USDT, la transaction se fait directement à partir de cette réserve, sans intermédiaire.

Les personnes qui apportent leurs fonds dans une pool sont appelées fournisseurs de liquidité. En contrepartie, ils reçoivent des tokens représentant leur part dans la réserve et perçoivent une fraction des frais générés par les transactions des autres utilisateurs. Ce modèle repose sur un algorithme nommé Automated Market Maker (AMM), qui ajuste automatiquement les prix en fonction de l'offre et de la demande.

Ce système présente plusieurs avantages : il permet des échanges rapides, transparents et accessibles à tous, sans passer par une plateforme centralisée.

En revanche, il comporte aussi des risques, comme l'« impermanent loss », une perte potentielle liée aux variations de prix entre les deux cryptomonnaies déposées, ainsi que des risques techniques liés aux smart contracts.

Optimiser votre stratégie autour des pools avec DeFi Saver

Lorsqu'on souhaite participer à un pool de liquidité, il est nécessaire d'effectuer des conversions de tokens avant d'y déposer ses actifs ou après en être sorti. Pour ce faire, certains outils proposent des agrégateurs de DEX qui permettent de réaliser des swaps au meilleur taux disponible en comparant automatiquement plusieurs plateformes.

C'est notamment le cas de DeFi Saver, une application tout-en-un qui facilite beaucoup d'aspects de l'écosystème DeFi.

Participez aux pools de liquidité à moindre risque avec DeFi SaverBien qu'elle ne permette pas directement de créer ou gérer des pools de liquidité, DeFi Saver peut s'avérer utile en amont ou en aval de vos interactions avec ces pools, notamment grâce à son agrégateur de swaps intégré.

Par ailleurs, si votre stratégie inclut l'emprunt ou le prêt de cryptos issues ou destinées à des pools de liquidité, DeFi Saver propose également une interface centralisée pour piloter ces positions sur plusieurs protocoles DeFi avec des options d'automatisation pour surveiller vos ratios ou éviter les liquidations.

En somme, DeFi Saver est un allié pertinent pour optimiser vos transactions liées aux pools de liquidité, tout en simplifiant la gestion globale de vos stratégies liées à la DeFi.

Comment fonctionne une pool de liquidité ? L'exemple d'Uniswap

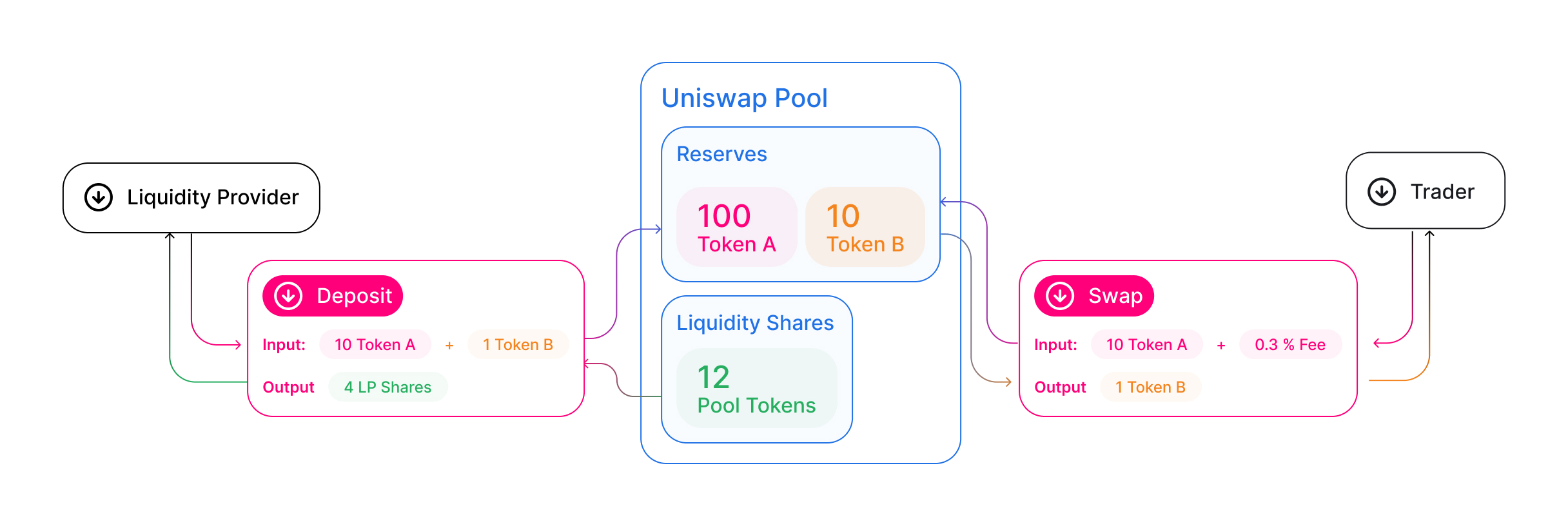

Maintenant que nous avons compris le rôle essentiel des pools de liquidité dans la finance décentralisée, voyons plus en détail leur fonctionnement à travers l'exemple d'Uniswap, le premier DEX basé sur un Automated Market Maker (AMM), lancé en 2018. La majorité des autres DEX AMM sont d'ailleurs des déclinaisons (ou forks) de ce protocole.

Sur Uniswap, lorsqu'une nouvelle pool de liquidité est créée, elle ne contient initialement aucun token. Pour qu'elle devienne utilisable, un premier utilisateur (souvent le créateur de la pool) doit y déposer deux actifs de la paire. Ce dépôt initial fixe le prix de départ et il est généralement encouragé à être réalisé avec un ratio 50/50 entre les deux tokens.

En contrepartie de leur apport, les fournisseurs de liquidité reçoivent des tokens LP (Liquidity Provider tokens). Ces tokens représentent leur part dans la pool et leur donnent droit à une fraction des frais générés. Ils sont eux-mêmes des cryptomonnaies négociables, ce qui signifie qu'ils peuvent être utilisés librement au sein de l'écosystème DeFi.

Chaque échange réalisé via Uniswap entraîne des frais de transaction, généralement fixés à 0,3 % (et parfois 1 % pour des paires moins courantes). Ces frais sont redistribués aux fournisseurs de liquidité au prorata de leur contribution. Pour retirer leur mise initiale ainsi que les gains accumulés, ils doivent « brûler » leurs tokens LP, c'est-à-dire les détruire afin de récupérer les cryptos correspondantes.

La spécificité d'Uniswap réside dans son algorithme de tarification, appelé algorithme à produit constant. Celui-ci impose que le produit des quantités des deux tokens de la pool reste toujours identique. En d'autres termes, la liquidité est garantie en permanence, mais le prix des actifs s'ajuste automatiquement à mesure que les transactions modifient l'équilibre de la réserve.

Schéma du fonctionnement d'une pool de liquidité sur Uniswap

Exemple concret avec une pool ETH/USDC

Imaginons une pool contenant 2 000 000 USDC et, en face, l'équivalent en ETH, soit 1 000 ETH (chaque ETH valant alors 2 000 $) :

- Un utilisateur souhaite acheter 10 ETH, soit l'équivalent de 20 000 $ ;

- Pour cela, il apporte 20 000 USDC à la pool et reçoit en échange 10 ETH ;

- Après l'échange, la composition de la pool change : elle contient désormais 2 020 000 USDC et 990 ETH.

Comme l'algorithme impose un équilibre, la nouvelle répartition implique une modification du prix. Si l'on divise 2 020 000 USDC par 990 ETH, on obtient environ 2 040 $ par ETH. Le prix de l'ETH a donc augmenté de 40 $ suite à cette seule transaction.

Cet exemple illustre bien le fonctionnement d'une pool de liquidité : chaque opération influence l'équilibre des réserves et, par conséquent, le prix des cryptomonnaies. Plus la pool est importante en valeur nominale, moins l'impact d'une transaction sera significatif, ce qui explique pourquoi la profondeur de liquidité est cruciale sur les DEX.

Participez aux pools de liquidité à moindre risque avec DeFi SaverLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Faux, on a quantité_eth*quantité_usdc qui reste identique avant et après transaction, ce qui n'est pas le cas dans votre exemple

Bonjour, La pool fonctionnant à produit constant, le montant à fournir pour 10 ETH sera de 20202 USDC (et non 20000).