Qu'est-ce qu'un depeg de stablecoin ?

Malgré leur promesse de stabilité, les stablecoins se révèlent étonnamment instables. Ces derniers sont exposés au risque de depeg, une perte d’ancrage vis-à-vis du sous-jacent auquel le stablecoin est lié. Cette volatilité non souhaitée ébranle la confiance des investisseurs et entrave l'adoption plus large de cette classe de cryptomonnaie. Pour naviguer sereinement dans l’univers des stablecoins, il est donc nécessaire de comprendre le phénomène de depeg, d’en identifier les causes sous-jacentes et les implications.

C'est quoi un depeg de stablecoin ?

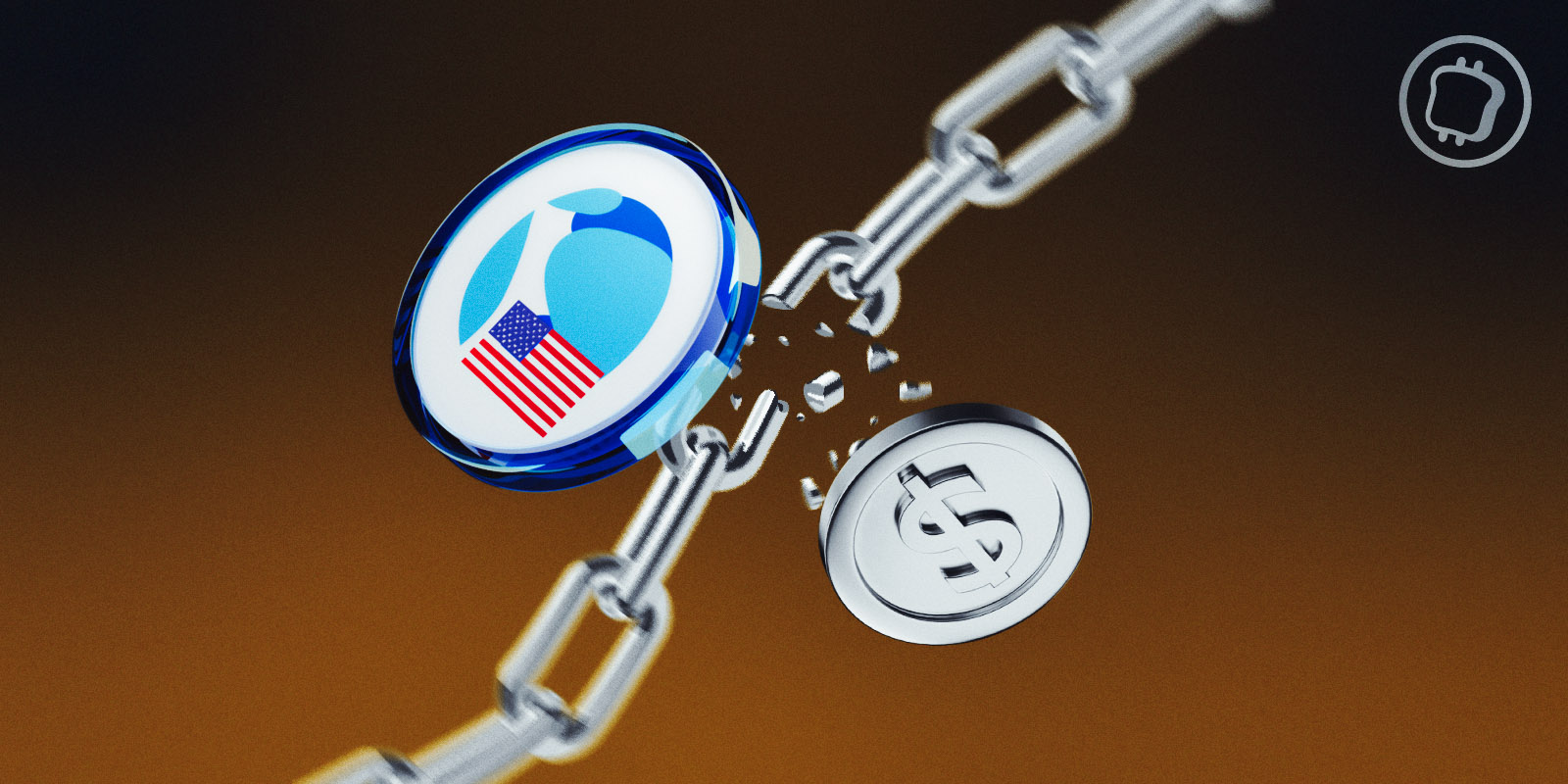

Un depeg (ou perte d’ancrage en français) est un phénomène par lequel la valeur d'un stablecoin, une cryptomonnaie conçue pour être équivalente à un actif sous-jacent, s'écarte de celle de cet actif. L’actif est de manière générale une monnaie fiat comme le dollar américain ou l’euro, mais il peut aussi être plus tangible comme l’or, l’argent, le pétrole, etc.

Prenons le cas de l’USDT, son objectif est de suivre la valeur du dollar américain : 1 USDT = 1 $. Dans ce cas, la valeur de l'USDT peut fluctuer légèrement autour de la parité 1:1 avec le dollar, atteignant parfois 0,99 $ ou 1,01 $ en raison de la dynamique du marché.

💡 Tout savoir sur les stablecoins, ces cryptomonnaies particulières et essentielles

Bien que des fluctuations mineures de prix d'un stablecoin soient normales, dues à la nature non instantanée des mécanismes de stabilisation, un depeg significatif peut être alarmant surtout dans un contexte d'incertitude voire même de panique sur le marché. De nombreuses raisons expliquent cela.

Tout d’abord, les stablecoins aspirent à échapper à la volatilité du marché des crypto-actifs tout en bénéficiant de ses avantages. Un exemple simple est celui de l'accès à des transferts d'argent à moindre coût en évitant les frais élevés de Western Union.

Les stablecoins agissent également comme un pont entre le Web3 et le monde réel, servant d'étalon pour établir les prix des autres cryptomonnaies. De plus, au cœur de la finance décentralisée (DeFi), le rôle des stablecoins est central d'autant plus qu’ils peuvent également servir de collatéral. Enfin, un depeg peut déclencher des réactions en chaîne, engendrant spéculation et volatilité accrues, ce qui peut déstabiliser le marché dans son entièreté.

🎥 Visionnez également notre vidéo pour tout comprendre des stablecoins :

Pourquoi les stablecoins perdent-ils leur ancrage ?

Des facteurs de marché peuvent expliquer qu’un depeg de stablecoin survienne. Une fluctuation brusque dans la demande d'un stablecoin, qu'il s'agisse d'une hausse ou d'une baisse, peut provoquer un depeg, particulièrement si le marché manque de liquidités pour absorber ces mouvements.

Des facteurs exogènes sont aussi responsables de depegs. Les événements de type « cygne noir », tels que la pandémie de Covid-19, sont des facteurs imprévisibles qui peuvent causer des perturbations extrêmes sur les marchés, y compris celui des stablecoins. Ces événements, par leur nature soudaine et leur impact massif, peuvent entraîner des depegs en raison de mouvements de panique.

Achetez des cryptos facilement avec eToroDes problèmes techniques, notamment la congestion du réseau blockchain, peuvent ralentir ou empêcher les transactions, ce qui perturbe la capacité des stablecoins à maintenir leur parité. Cette congestion peut être due à une augmentation soudaine des transactions ou à des attaques délibérées sur le réseau où il est déployé. Bien que plus rare, un bug dans le smart contract d'un stablecoin est aussi un autre facteur de risque, car toute faille dans la programmation peut mener à des exploits ou des dysfonctionnements, compromettant la stabilité d’une telle crypto monnaie.

Enfin, les interventions réglementaires, souvent imprévues, constituent également un facteur de depeg des stablecoins. Un durcissement de la réglementation envers les cryptomonnaies ou les stablecoins en particulier peut induire un depeg, en raison de la peur et de l'incertitude que cela peut générer parmi les investisseurs.

Un phénomène qui dépend aussi (et surtout) de la nature du stablecoin

Les stablecoins collatéralisés (USDT, USDC) par des monnaies fiat doivent maintenir un ratio de 1:1 avec des devises telles que le dollar américain ou des actifs équivalents comme les bons du Trésor américain. Cependant, la transparence des réserves des entreprises émettrices est souvent sujette à controverse, suscitant des inquiétudes, particulièrement dans le cas de Tether. Cela peut ébranler la confiance des utilisateurs, ce qui augmente le risque de depeg.

Pour les stablecoins collatéralisés par d'autres crypto monnaies comme le DAI de MakerDAO, la surcollatéralisation est une pratique courante pour limiter les risques liés à la volatilité des cryptos servant de garantie. Toutefois, ces stablecoins peuvent subir des depegs en cas de fluctuations très importantes du marché par exemple si les réserves sont majoritairement composées d’une cryptomonnaie mal en point.

En mars 2023, ce fut le cas du DAI qui perdit sa fixation au dollar en raison de sa forte dépendance (40 % de ses réserves au moment du depeg) à l’USDC qui était dans la tourmente à ce moment en raison de ses liens avec la Silicon Valley Bank qui était touché par d’importantes difficultés.

Les stablecoins algorithmiques représentent une catégorie à part, reliant leur stabilité à une autre crypto qui a pour but d’absorber la volatilité du marché. Ce modèle, bien que décentralisé, est particulièrement vulnérable aux chocs de demande car le prix est maintenu grâce à un mécanisme d'arbitrage orchestré par les utilisateurs. Dans le cas d’une très forte variation de la demande, l'arbitrage n’a pas le temps d’agir. L'effondrement du tristement célèbre projet Terra (LUNA) et de son stablecoin UST illustre ce risque.

Achetez des cryptos facilement avec eToroLes depegs de stablecoins qui ont marqué le marché des cryptomonnaies

L'effondrement de l’UST, le stablecoin algorithmique de Terra

La conception algorithmique de l’UST, liée au token LUNA de Terra, reposait sur l'arbitrage pour stabiliser son prix. En mai 2022, une attaque présumée sur un pool de liquidité de Curve Finance a utilisé 350 millions de dollars en UST pour extraire des liquidités, ce qui a provoqué ainsi une première baisse de la valeur de l'UST à 0,97 dollar. S'ensuit une vague de panique sur le marché qui vendit massivement de l’UST. Le mal était fait, l’UST et le LUNA sombrèrent.

Figure 1 : La chute de l’UST à partir du 9 mai 2022

Le depeg de l’USDC suite à la faillite de la Silicon Valley Bank

En mars 2023, le stablecoin USDC a perdu son ancrage au dollar, tombant en dessous de 0,90 $ suite à l'exposition de 3,3 milliards de dollars de Circle à la Silicon Valley Bank (SVB). Ce depeg a également eu un impact sur d'autres stablecoins comme le Binance USD (BUSD) et le DAI de Maker DAO qui sont tombés sous la barre du dollar.

Malgré une reprise rapide de son ancrage au dollar, cet épisode a endommagé la confiance envers Circle et son stablecoin USDC.

Figure 2 : Perte du peg de l’USDC le 11 mars 2023

Achetez des cryptos facilement avec eToroLe depeg de l’USDT en raison de déséquilibres des pools de liquidité de Curve

Ce depeg de l'USDT de Tether a résulté d’un déséquilibre dans les pools de liquidité sur la plateforme Curve Finance en juin 2023. Ces déséquilibres, provoqués par l'arbitrage et les fluctuations du marché, peuvent entraîner des écarts significatifs par rapport à l'ancrage visé de 1:1.

Cet incident, exacerbé par des attaques de hackers ciblant les pools de liquidité sur Curve, souligne la sensibilité des stablecoins aux gros acteurs du marché (les whales) capables d’avoir une influence significative sur les cours des cryptomonnaies.

Figure 3 : Frayeur sur l’USDT lors de son depeg le 15 juin 2023

Conclusion sur le depeg des stablecoins

Les événements récents, notamment l’impact de l'effondrement de la Silicon Valley Bank sur l’USDC et les 600 incidents de depegs recensés en 2023, soulignent la vulnérabilité des stablecoins. Malgré cela, ils restent un pilier de l'écosystème crypto.

L’enjeu pour ces derniers est de réussir à toucher plus largement les utilisateurs, même ceux hors du monde des cryptomonnaies. Cela passera par l'amélioration de la transparence des émetteurs centralisés, une meilleure gestion des collatéraux pour les stablecoins décentralisés et une adoption de cadres réglementaires équilibrés.

💡 Retrouvez le top 5 des stablecoins suivant le cours de l'euro

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.