DAI, USDD, FRAX : la perte d’ancrage de l’USDC affecte les autres stablecoins

La chute de l’USDC à 0,9 dollar a entraîné avec elle d’autres stablecoins du marché. Nous tentons d’expliquer cette contagion, tandis que l’USDT de Tether semble bénéficier de la confiance des investisseurs.

L’USDC entraîne d’autres stablecoins avec lui

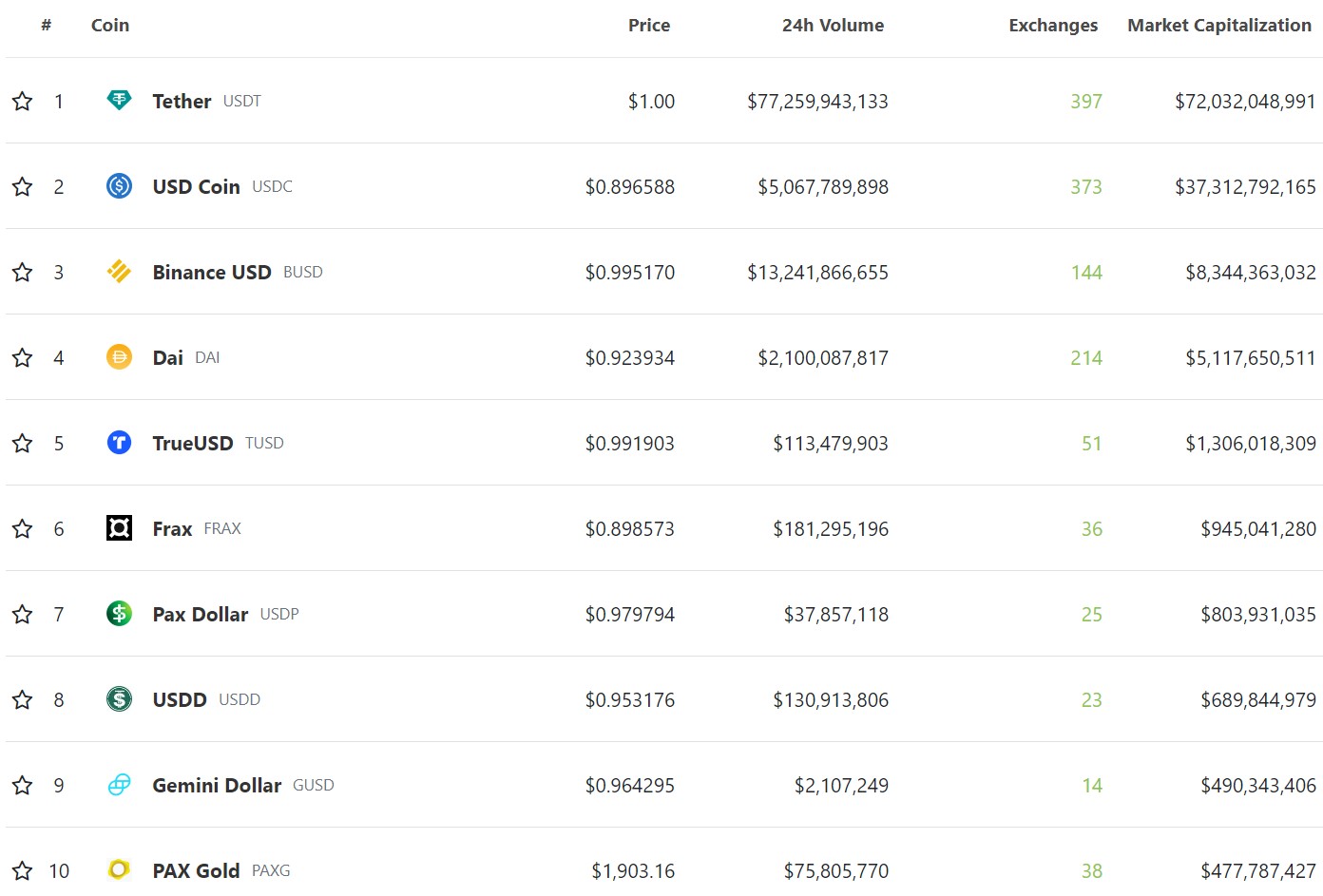

Avec l’actuelle perte d’ancrage au dollar de l’USDC, d’autres stablecoins du marché sont actuellement dans le rouge. En effet, si l’on se réfère actuellement au top10 de CoinGecko, seuls l’USDT, le BUSD et le TUSD peuvent se vanter d’être à la parité, ou tout du moins quasiment :

Figure 1 – Top10 des stablecoins par capitalisation

Bien que nous soyons déjà revenus ce matin sur le cas du DAI en traitant des conséquences de ce depeg pour la finance décentralisée (DeFi), d’autres stablecoins souffrent également de ce vent de panique.

Par ordre de capitalisation, nous pouvons nous arrêter sur le cas du FRAX parmi ces chutes notables. Le FRAX fonctionne de manière hybride, combinant une technologie algorithmique à la collatéralisation. Une part de ces réserves étant de l’USDC, cela a suffi pour déclencher l’aversion au risque des investisseurs, et bousculer le prix du stablecoin, si bien que le FRAX s’échange lui aussi à 0,9 dollar environ.

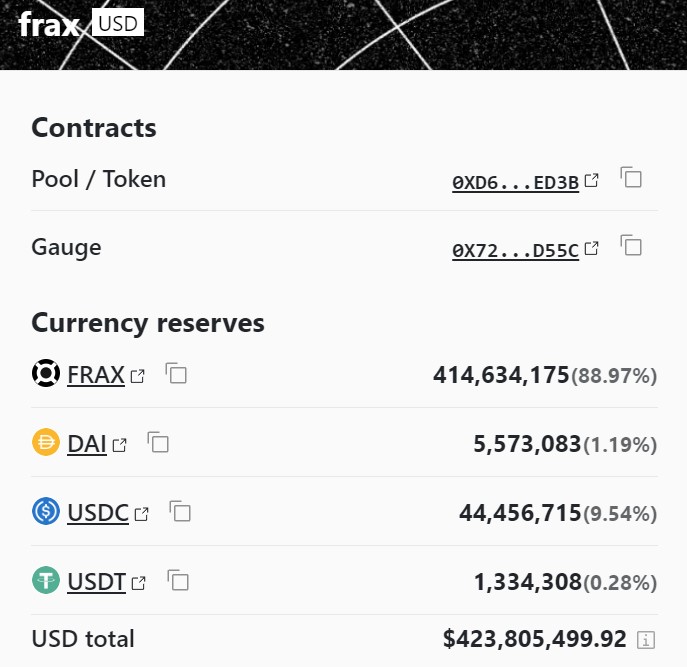

Sur l’exchange décentralisé (DEX) Curve (CRV), si la pool de liquidité FRAX/USDC bénéficie d’un équilibre relatif, ce n’est plus le cas de la pool FRAX/DAI/USDC/USDT. Et pour cause, sur une valeur totale verrouillée (TVL) de près de 424 millions de dollars, elle est représentée à près de 89 % par ce stablecoin, ce qui impacte fortement sa liquidité :

Figure 2 – État de la pool FRAX sur Curve

? Pour aller plus loin – Découvrez les différentes technologies derrière les stablecoins

Recevez jusqu'à 500 $ en bonus en déposant des fonds sur eToro? Écoutez cet article et toutes les autres actualités crypto sur Spotify

Le curieux cas de l’USDD et la résilience de l’USDT

Parmi tous les stablecoins en difficulté, l’USDD de l’écosystème Tron (TRX) subit lui aussi une perte d’ancrage notable : 0,953 dollar.

Pourtant, d’après les réserves officielles, la collatéralisation de ce stablecoin ne compte que 0,16 % d’USDC. Cela témoigne donc de l’état psychologique dans lequel se trouve actuellement le marché face à cette crise :

Figure 3 – Collatéralisation de l’USDD

De son côté, l’USDT de Tether bénéficie de la crise, à mesure que les liquidités affluent vers le stablecoin. Notons également qu’au même titre que Paxos, Tether a indiqué n’avoir aucune exposition à Silicon Valley Bank (SVB) :

#tether doesn't have any exposure to SVB

— Paolo Ardoino 🤖🍐 (@paoloardoino) March 10, 2023

Toutefois, précisons que si dans ces rapports d’audits, Circle précise le nom des établissements bancaires chez qui se trouvent ses réserves, ce n’est a priori pas le cas de Tether.

Quoi qu’il en soit, le marché est actuellement dans un état de panique, avec des réactions surdimensionnées par rapport aux informations disponibles publiquement : près de 9 % des réserves de Circle sont bloquées chez SVB. Cela justifie donc le prix actuel de l’USDC, mais n’explique pas pleinement la contagion à tous les autres stablecoins sur le plan fondamental.

Il conviendra cependant de rester prudent, et de ne pas prendre des risques inutiles. En effet, le marché nous a déjà montré plusieurs fois en l’espace d’un an que des « évènements impossibles » pouvaient se produire. Malgré tout, il y a fort à parier que cette crise sera riche d’enseignements et qu’elle permettra à l’écosystème d’en ressortir grandi une fois la tempête passée.

? Dans l’actualité également – Pourquoi l’USDC a-t-il perdu son ancrage au dollar cette nuit ?

Achetez des cryptos facilement avec eToroSources : CoinGecko, Curve, USDD

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.