Analyse on-chain du Bitcoin (BTC ) – Une prise de perte historique ?

Le cours du Bitcoin (BTC) est toujours en grande difficulté, tentant tant bien que mal de conserver le support des 30 000 $. La récente capitulation a occasionné une prise de perte conséquente et est venue tester la conviction des investisseurs à long terme (LTH). Pourtant, les données indiquent que les dépenses effectuées récemment sont particulièrement jeunes. Analyse on-chain de la situation.

Acheter Bitcoin (BTC)

Publicité Kraken

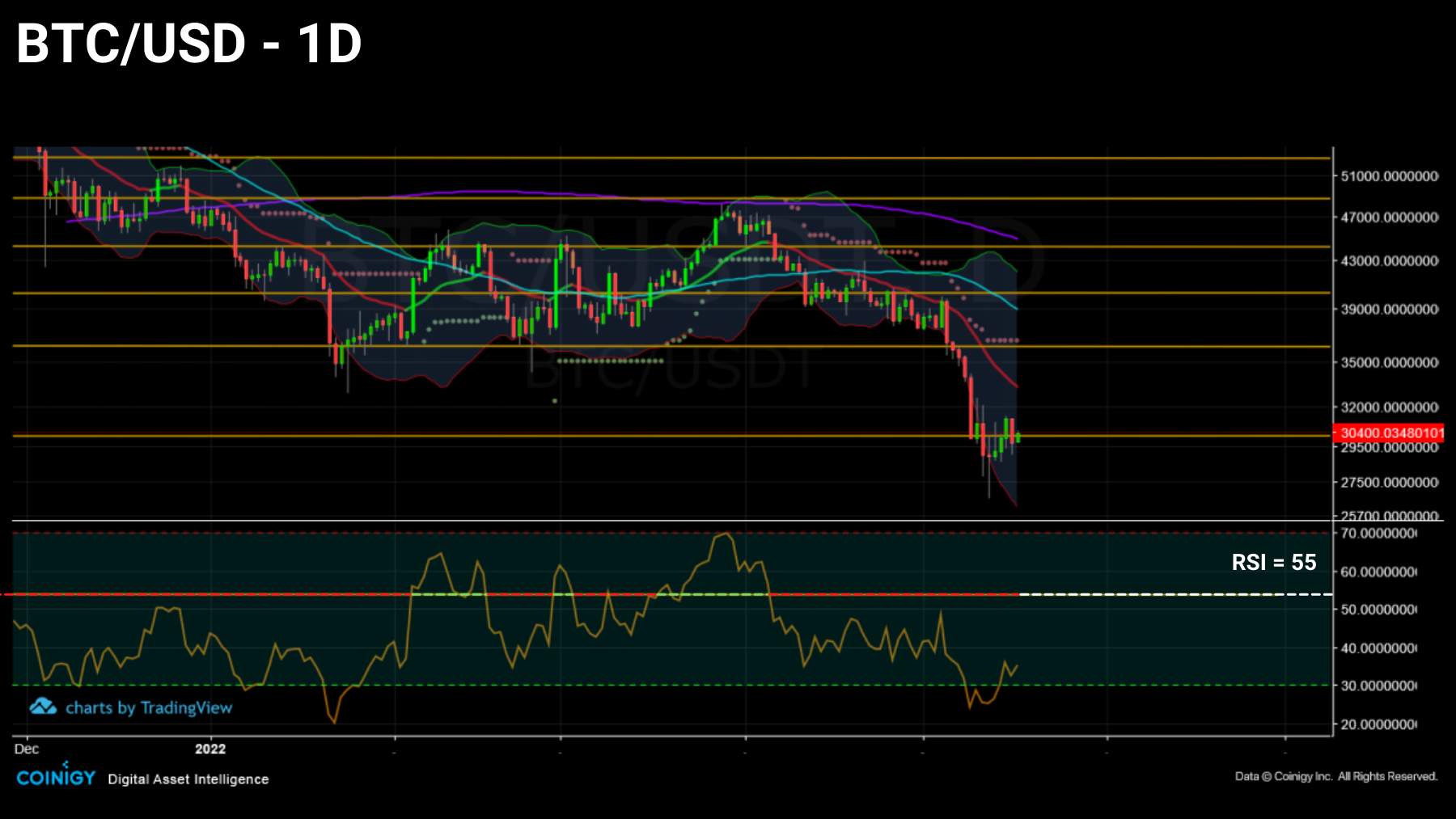

Le BTC s'accroche au niveau des 30 000 $

Le cours du Bitcoin (BTC) teste un de ses niveaux de support historiques alors que le marché peine à se remettre de la débâcle causée par le désancrage du stablecoin UST.

Après avoir imprimé un creux de 26 513 $ dans la nuit de jeudi, le BTC se maintient tant bien que mal dans une fourchette de prix comprise entre 28 000 $ et 31 000 $.

Cette phase de capitulation, catalysant la dynamique de marché baissier actuelle en épuisant la pression de vente des participants, vient tester la conviction des investisseurs à long terme (LTH) couvant encore une énergie potentielle de vente conséquente.

Cette semaine, nous étudierons le comportement de dépense global du marché ainsi que l’ancienneté et la profitabilité des pièces vendues afin de comparer l’ampleur de la capitulation en cours à celles enregistrées depuis les cinq dernières années.

Figure 1 : Cours journalier du Bitcoin (BTC)

👉 Retrouvez les métriques présentées dans cette analyse sur le tableau de bord on-chain de Cryptoast

Les profondeurs du marché baissier

Commençons notre étude par une brève mise en contexte de l’état du marché. Avec un chute de 57,95%, la tendance en cours dépasse à ce jour celle de mai et juillet 2021 en termes d’écart par rapport à l'ATH.

Non loin de la valeur de 65,21% enregistrée en février 2018, la baisse actuelle rafle la quatorzième place au palmarès des chutes les plus profondes de l’histoire du Bitcoin et se situe en sixième position pour les cinq dernières années.

Figure 2 : Baisses depuis l'ATH

De plus, le rendement mensuel du BTC s’approche une nouvelle fois du seuil des -30%, signalant qu'une opportunité d’achat est à saisir, compte tenu de la rareté de cette occurrence (huit fois au cours des cinq dernières années).

Prudence cependant. Un rendement mensuel aussi bas n’incarne pas l’assurance que le prix va s’arrêter de chuter. Il identifie simplement un instant du marché statistiquement propice à l’investissement.

Figure 3 : Rendement mensuel

En effet, bien que l’indicateur ait atteint le multiple - 0,3 deux fois au cours des derniers mois, le prix a continué de chuter pour atteindre les niveaux actuels.

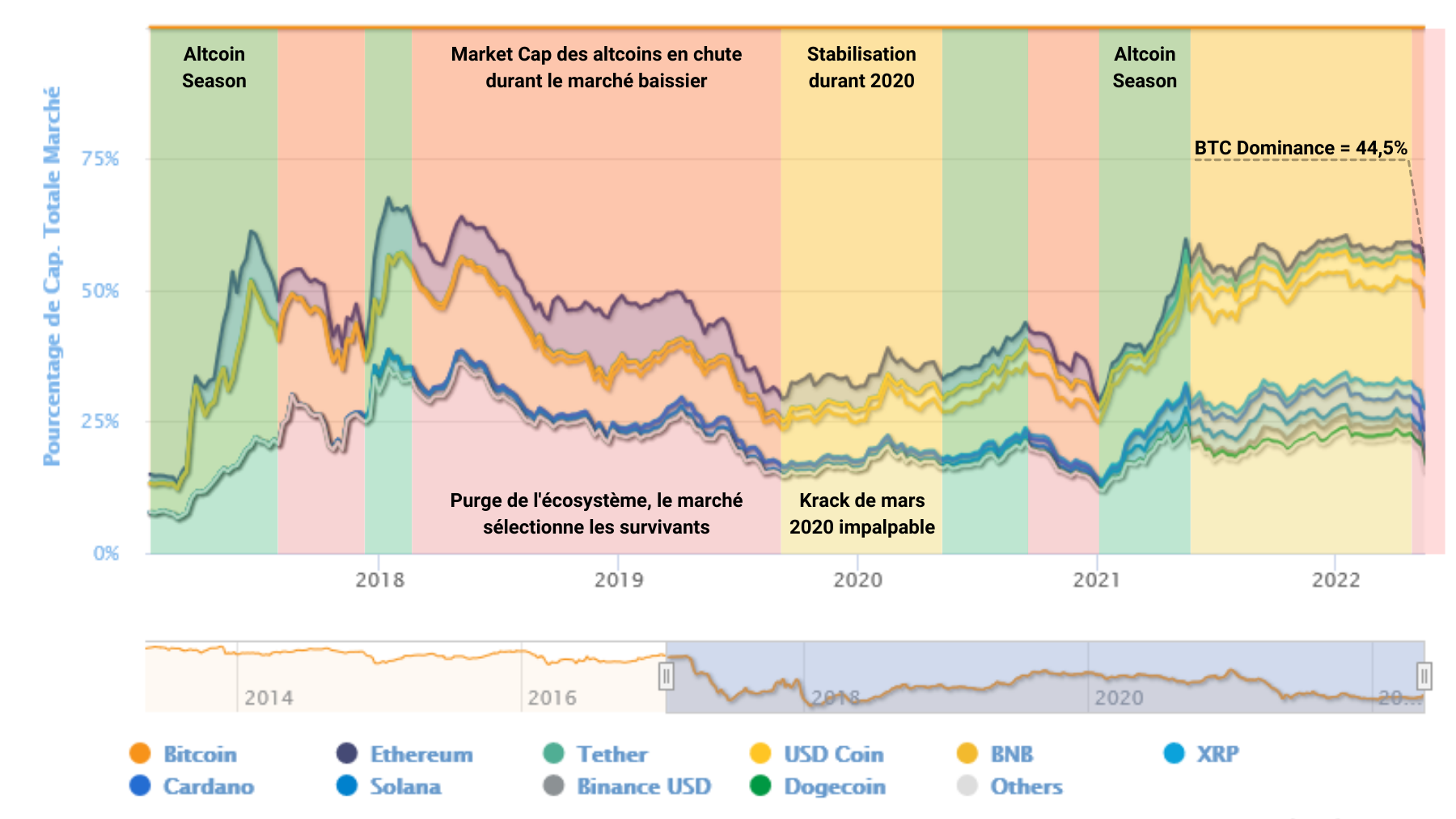

Quant à la dominance du Bitcoin, elle trône aux alentours des 44,5% et croît alors que les altcoins à faible et moyenne capitalisations témoignent de fuites de capitaux massives sous la pression de l’incertitude et de la panique.

Cette tendance, bien que naissante au sein de la phase de marché en cours, n’est pas sans rappeler les événements du marché baissier de 2018.

À l’époque, la dominance du BTC a grandi à mesure que les altcoins s'effondraient, finissant pour 90% d'entre eux exsangues et succombant à la sélection naturelle du marché.

Figure 4 : Dominance de la market cap du BTC

? Retrouvez notre lexique de l’analyse on-chain

Le livre de Cryptoast pour tout comprendre aux cryptosLes dépenses sont particulièrement jeunes

En consultant le score de tendance de l’accumulation, il est possible d’observer le comportement de dépense ou d’épargne global du marché au fil du temps.

Figure 6 : Score de tendance de l'accumulation

Apparaissent alors plusieurs faits qu’il est opportun de souligner :

- le sommet du début d’année 2021 a été remarquablement bien distribué par les entités ayant accumulé tout au long de hausse ;

- le sommet de novembre 2021, ainsi que la baisse jusqu’à 45 000 $, ont été massivement achetés et ont contribué à la capitulation en cours ;

- le marché a largement vendu l’invalidation du support des 36 000 $ mais accumule agressivement depuis cette fin de semaine.

Ainsi, malgré un mouvement de panique flagrant, l’opportunisme ne s’est pas fait attendre sur les marchés du BTC.

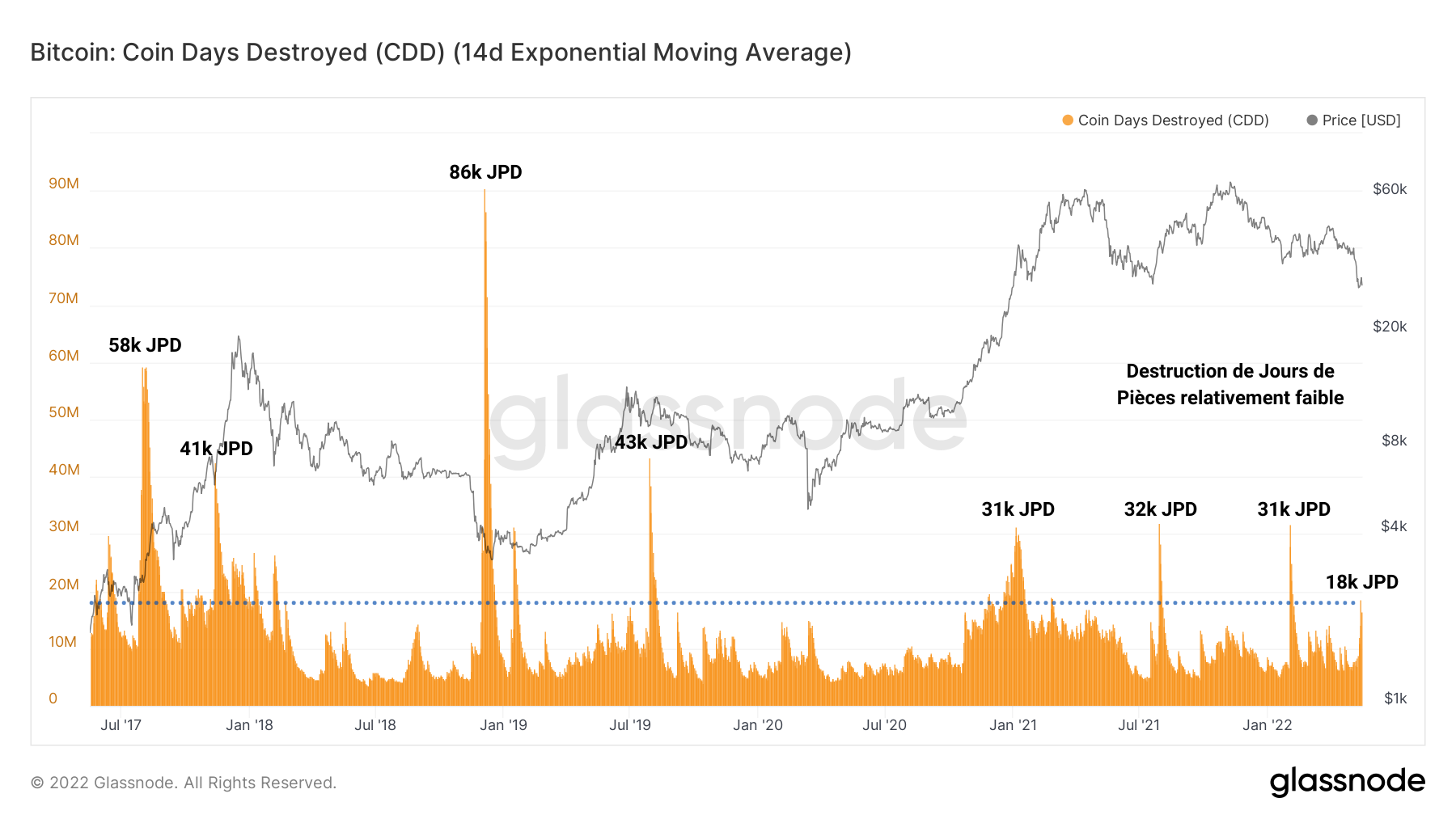

L'observation de l’âge des pièces dépensées nous indique que la phase de panique a impliqué un nombre réduit d’anciens jetons, signe que le mouvement était majoritairement conduit par des investisseurs à court terme.

Figure 7 : Jours de Pièces Détruits

La destruction de Jours de Pièces provoquée par la récente capitulation est notablement basse par rapport aux dernières baisses, cumulant près de 18 000 Jours de Pièces Détruits (JPD).

Cette valeur relativement faible marque l’absence d’un volume de dépense de pièces âgées significatif au cours de la dernière passée et révèle le stoïcisme palpable de la plupart des HODLeurs ainsi que la forte sensibilité des STH au prix.

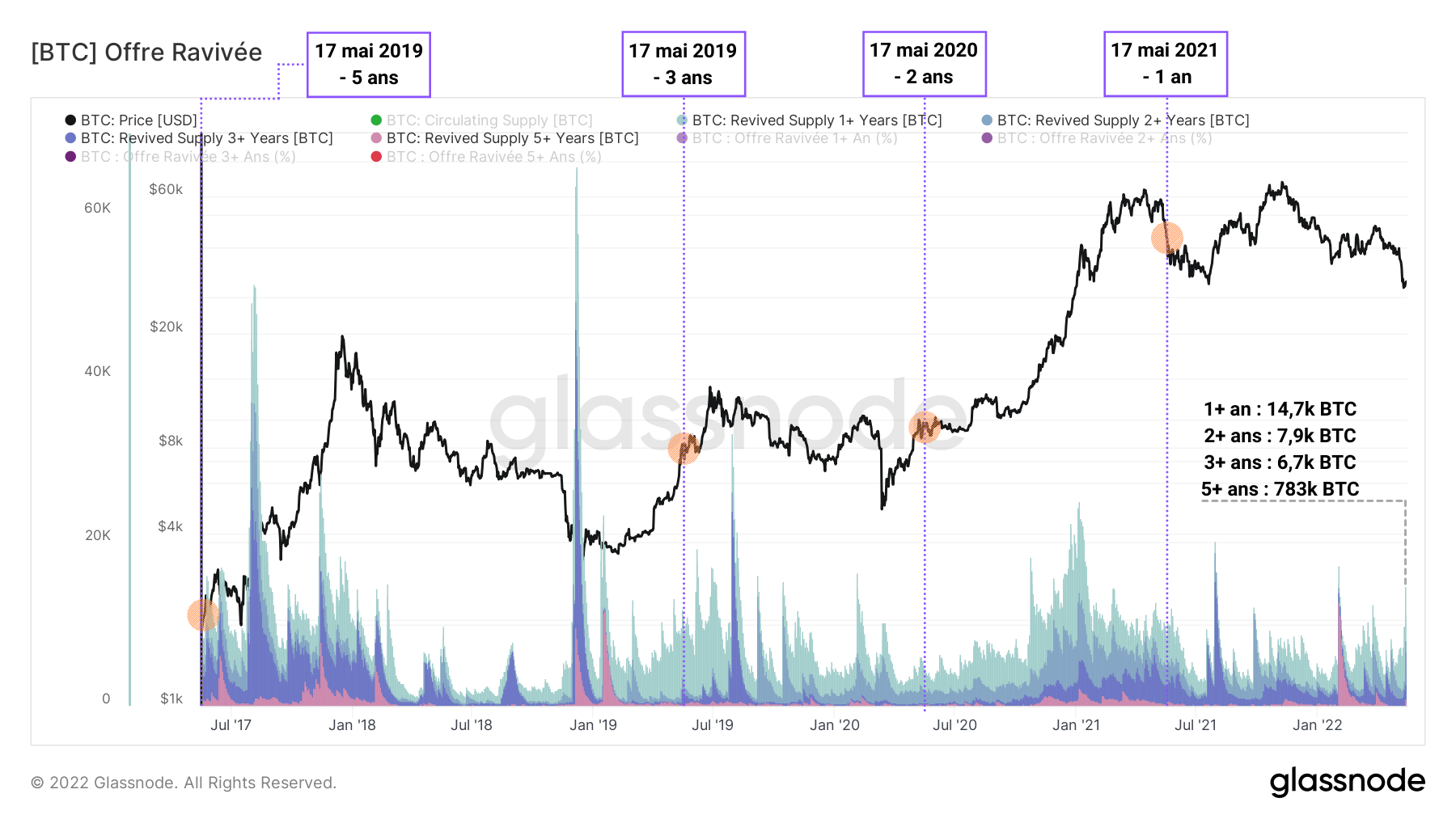

La visualisation ci-dessous représente l’offre ravivée (entendez « offre sortie de son état de dormance ») répartie par ancienneté. Ce graphique en particulièrement pratique pour étudier les mouvements d’anciens BTC et comparer leur prix d’achat à leur prix de dépense.

Figure 8 : Offre ravivée

Dans le cas présent, l’absence de ravivement important de l’offre est visible par rapport à des capitulations telles que celles enregistrées en janvier 2019 ou en juillet 2021.

En fait, la moitié de l’offre ravivée depuis la semaine passée (14 789 BTC) est âgée d’un an à peine. En retournant un an en arrière, il apparaît que ces pièces furent acquises au début de la capitulation de mai 2021, s'accompagnant d’un coût de base compris entre 60 000 $ et 45 000 $.

Ayant été vendues lorsque le bitcoin est passé sous les 30 000 $, ces pièces ravivées ont donc réalisé une perte de l'ordre de 50% à 30%.

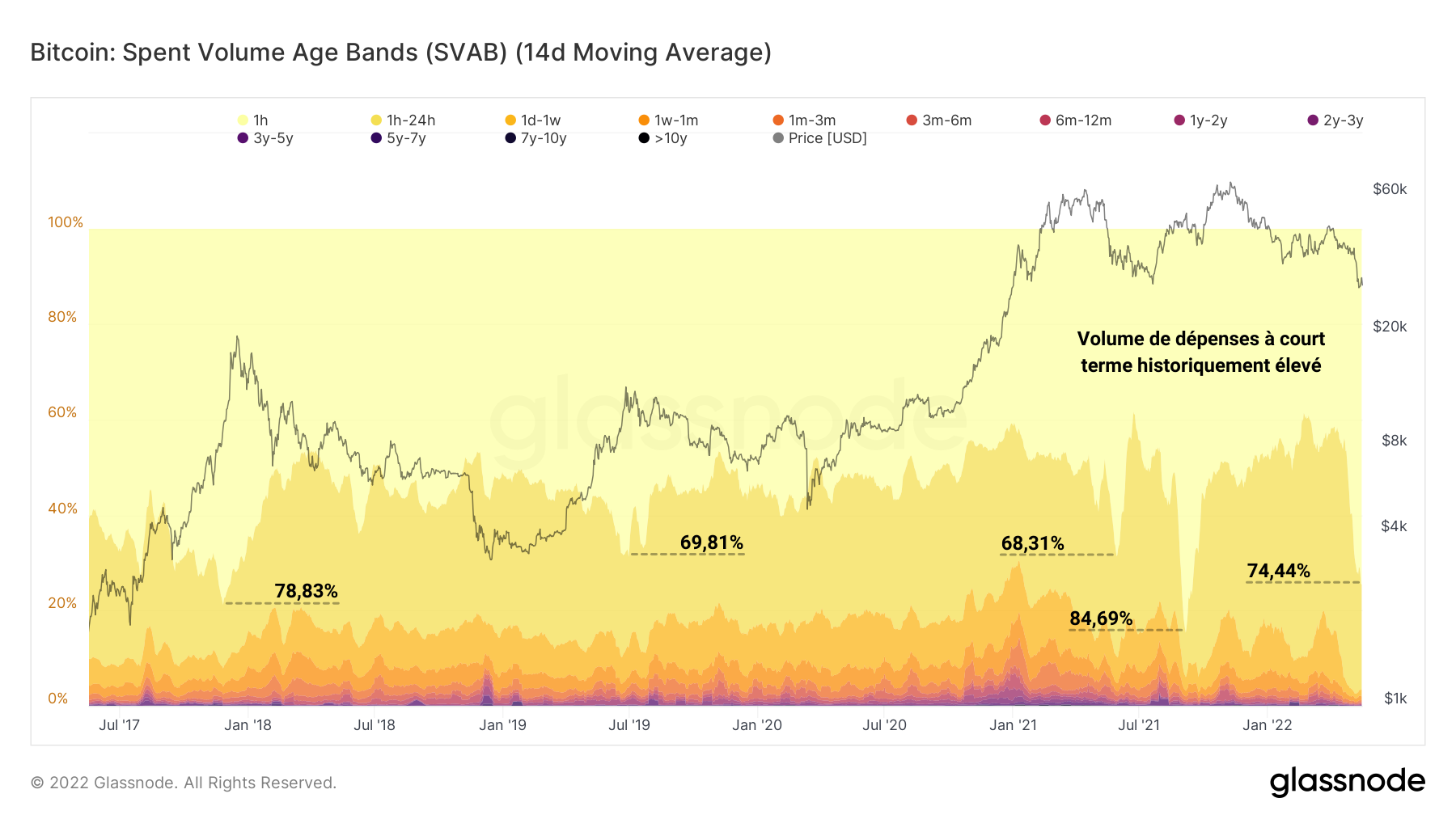

Les bandes d’âges du volume dépensé corroborent les observations élaborées plus haut de manière limpide : lors de la chute du prix, presque trois quarts (74,44%) du volume de dépense était âgé d’une heure ou moins.

Figure 9 : Bandes d’âges du volume dépensé

Comparable au niveau atteint en juillet 2021, cette mesure indique qu’une majorité des dépenses effectuées étaient détenues à très court terme, par des investisseurs à court terme, des spéculateurs, voire des robots de trading.

Par corollaire, cela implique une fois de plus qu’un nombre très faible volume d'investisseurs à long terme et de HODLeurs ont cédé à ce mouvement de panique.

Achetez des cryptos facilement avec eToroUne prise de perte historique... ou pas

Venons-en aux chiffres relatifs à la rentabilité des ventes récentes. Cumulant 1,53 milliard de pertes réalisées sur une moyenne de 14 jours, le marché vit aujourd'hui la 2e plus grande prise de perte en USD de son histoire.

Les pertes récentes équivalent au cumul des pertes réalisées lors des capitulations de :

- janv. 2018 (666 millions $) ;

- janv. 2019 (350 millions $) ;

- mars 2020 (667 millions $).

Figure 10 : Pertes réalisées (USD)

Dénonçant l’immaturité et l’avidité présente au sein du marché, ces pertes cristallisent la douleur réalisée par le marché en termes de valeur absolue.

Pourtant, il existe des manières alternatives de mesurer cette prise de perte en tenant compte des paramètres propres au marché actuel.

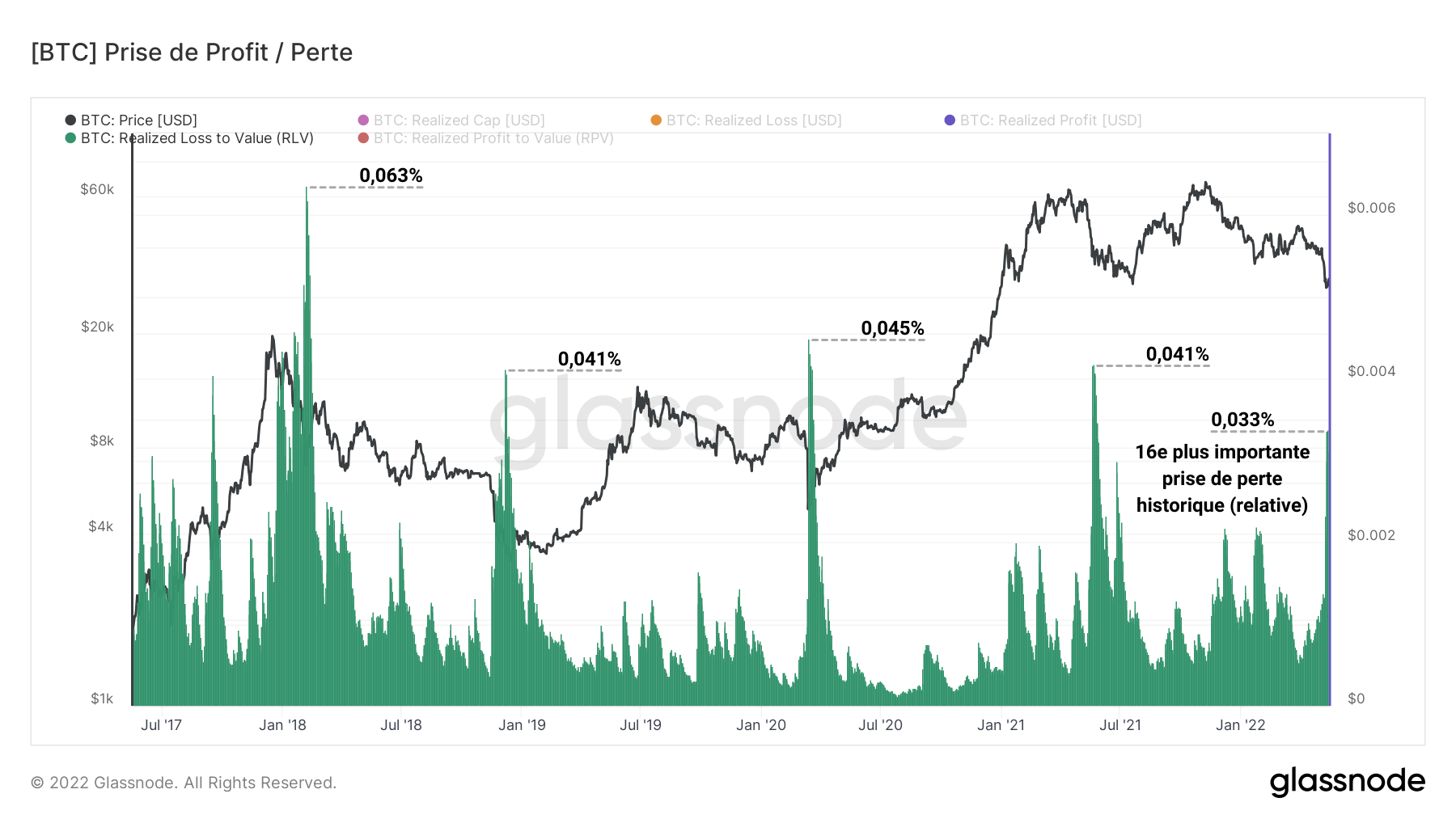

En divisant les pertes réalisées par la capitalisation réalisée du marché, décrite comme son coût de base agrégé, nous pouvons obtenir une estimation des pertes réalisées en fonction de la valeur investie par le marché.

Le graphique ci-dessous présente donc le Realized Loss to Value Ratio (RLV) ou Ratio de Perte par la Valeur, auquel est appliqué une moyenne mobile exponentielle à quatorze périodes.

Figure 11 : Ratio de Perte par la Valeur

Il apparaît alors clairement que les pertes réalisées durant les derniers jours ne représentent qu'un pourcentage minime de la valeur soustraite au marché sur les 5 dernières années.

Loin derrière les capitulations de janvier 2018, janvier 2019, mars 2020 et mai 2021, la récente prise de perte ne représente que 0,033% de la valeur réalisée par le marché et se place finalement seizième en termes de valeur relative si l’on tient compte de l’historique entier du BTC.

Concluons cette analyse par l’étude de la rentabilité des dépenses des investisseurs à court terme (STH) et à long terme (LTH).

Le SOPR, ou ratio de profitabilité des dépenses, est un indicateur divisant le prix d’un UTXO à sa création par le prix de ce même UTXO lors de sa destruction. Il équivaut donc à factoriser le prix d’achat d’une pièce par son prix de vente.

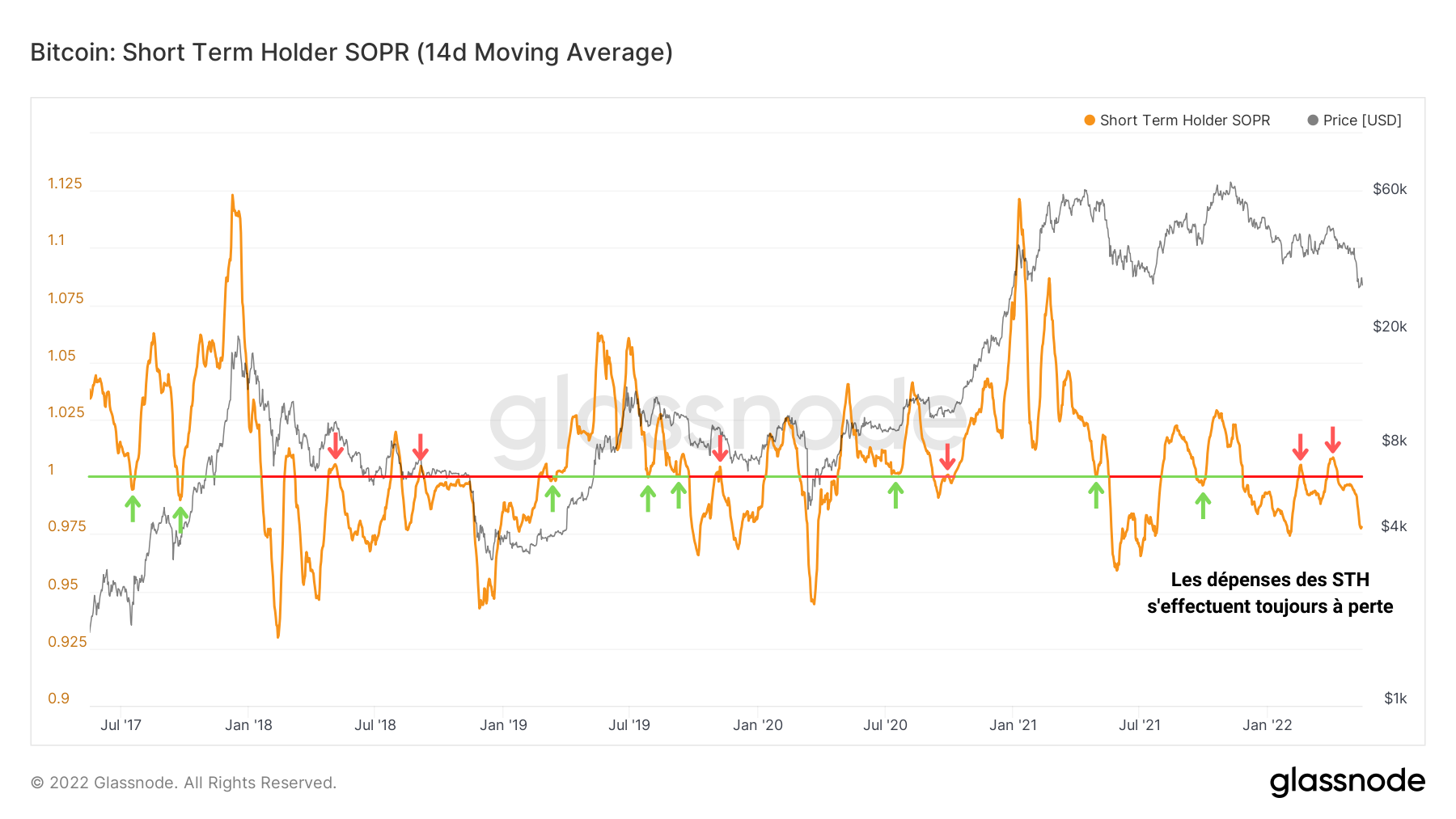

Concernant les STH, détenteurs de BTC âgés de moins de 155 jours, nous pouvons constater que le ratio fluctue beaucoup, oscillant entre de grandes phases de profit et de périodes de pertes profondes.

Figure 12 : Ratio de profitabilité des dépenses des STH

Le seuil de rentabilité (STH-SOPR =1) faisant office de support ou de résistance en fonction de la tendance, il permet par son franchissement de confirmer un retour ou non des STH à l’état de profit, souvent associé à un retournement haussier du prix sur le court ou moyen terme.

Dans l’état actuel de choses, les STH dépensent leurs avoirs à perte depuis le début d’année 2022 et participent donc activement à la pression de vente.

Cette cohorte est celle qui brûle à petit feu depuis des mois mais vient de se retrouver une fois de plus la tête sous l’eau.

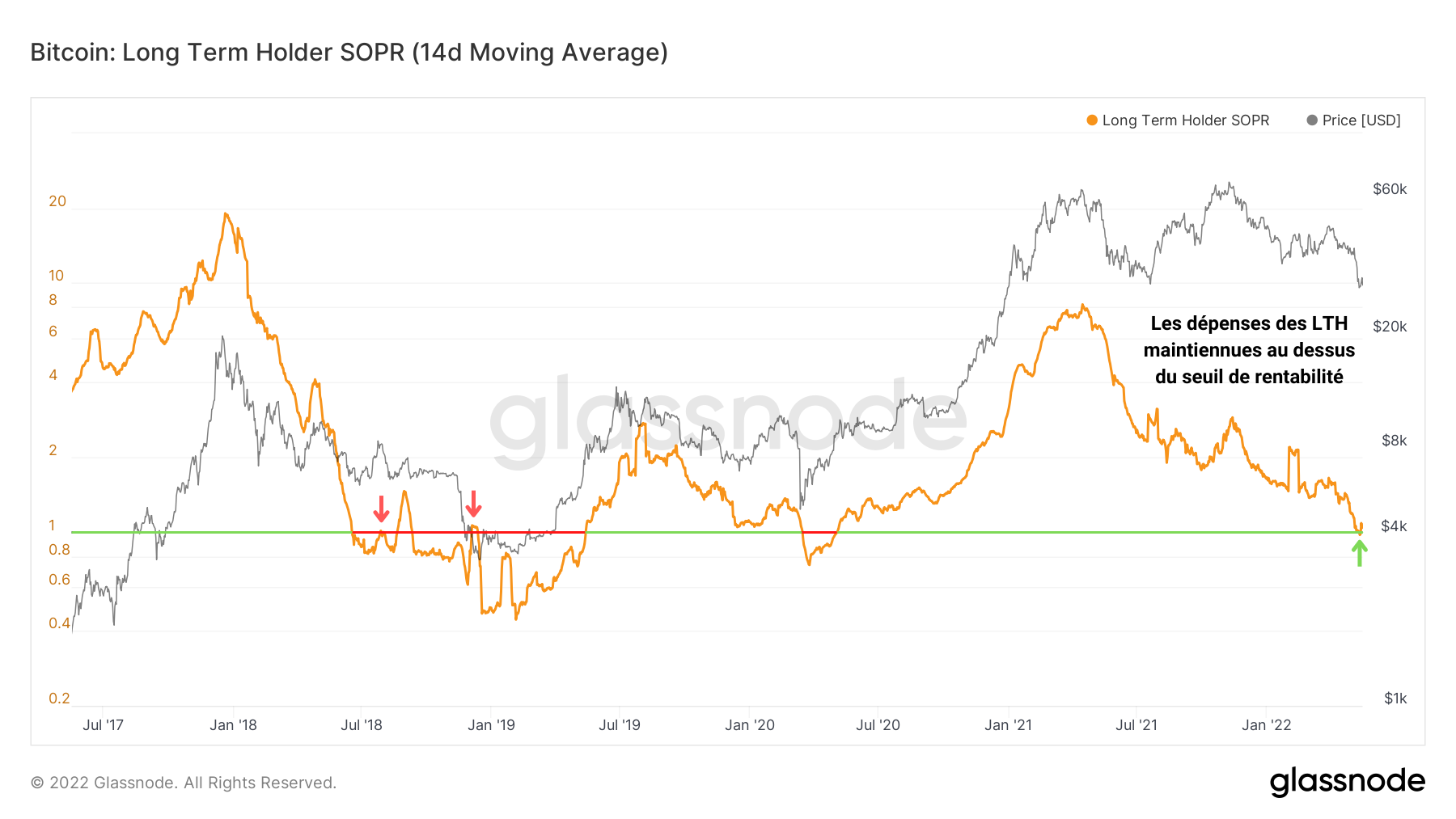

À l'opposé, les LTH, détenteurs de pièces âgés de 155 jours et plus, vendent de plus en plus proches de leur coût de base et se détachent graduellement de BTC accumulés lors des premières phases de la tendance baissière actuelle.

Figure 13 : Ratio de profitabilité des dépenses des LTH

Leurs dépenses se maintiennent à ce jour au-dessus du seuil de rentabilité, qui a agi en tant que support lors de la capitulation de lundi dernier. Après un bref passage en eaux négatives, le LTH-SOPR est redevenu supérieur à 1 et semble se stabiliser.

Ce constat indique que, lors de la capitulation, une mineure partie des LTH ont paniqué et ont accepté de réaliser des pertes. En soi, au sein de la structure de marché récente, lorsque le prix du BTC plonge sous les 30 000 $, c’est la conviction de cette cohorte qui est testée.

Cumulant déjà d'importantes pertes latentes identifiées au cours de précédentes analyses, les investisseurs à long terme ne semblent dans l’ensemble pourtant pas prêts à céder à de tels niveaux de prix.

Cependant, le franchissement par le bas du niveau des 28 000 $ a de grandes de mettre leur volonté de HODLing à rude épreuve et peut plausiblement provoquer plus de douleur.

? Retrouvez le Professeur Chaîne sur Twitter

Le livre de Cryptoast pour tout comprendre aux cryptosSynthèse de cette analyse on-chain

Finalement, avec une chute de 57,95%, la tendance baissière actuelle s'inscrit au palmarès des corrections les plus longues et les plus profondes de ces cinq dernières années, bien la capitulation en cours nous force à faire preuve prudence sur le court terme.

Les dépenses provoquées durant cette semaine sont particulièrement jeunes, signe que le mouvement était majoritairement conduit par des investisseurs à court terme, témoignent de la forte conviction des HODLeurs ainsi que de la forte sensibilité des STH à la volatilité.

Cumulant 1,53 milliard de pertes réalisées sur une moyenne de 14 jours, le marché a enregistré une prise de perte en USD conséquente bien que les pertes réalisées durant les derniers jours ne représentent qu'un pourcentage minime de la valeur soustraite au marché sur les 5 dernières années.

Enfin, il apparaît que les STH dépensent leurs avoirs à perte depuis le début d’année 2022 et participent activement à la pression de vente tandis que seule une mineure partie des LTH ont paniqué et ont accepté de réaliser des pertes durant la baisse.

Sources – Figure 1 : Coinigy ; Figure 4 : Coinmarketcap ; Figure 2 à 3 et 5 à 13 : Glassnode

Achetez des cryptos facilement avec eToroLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Avertissement. Le contenu présent sur notre site internet est uniquement à titre informatif. Les informations présentes sur cette page ne constituent ni un conseil en investissement, ni une recommandation d'achat ou de vente. Vous devez toujours faire vos propres recherches et nous vous conseillons de demander un avis financier extérieur.