Analyse on-chain du Bitcoin (BTC) – Quel contexte nous lègue le marché ?

Qu’attendre du cours du Bitcoin (BTC) pour 2022 ? Bien qu’il soit difficile de prédire les mouvements futurs du marché, observons le contexte que nous lègue l'année 2021 afin d’adopter une vision globale des dynamiques de marché.

Acheter Bitcoin (BTC)

Publicité Kraken

Un début d'année incertain pour le Bitcoin

Combien voient le début d’année 2022 comme un pétard mouillé pour le marché des cryptomonnaies ?

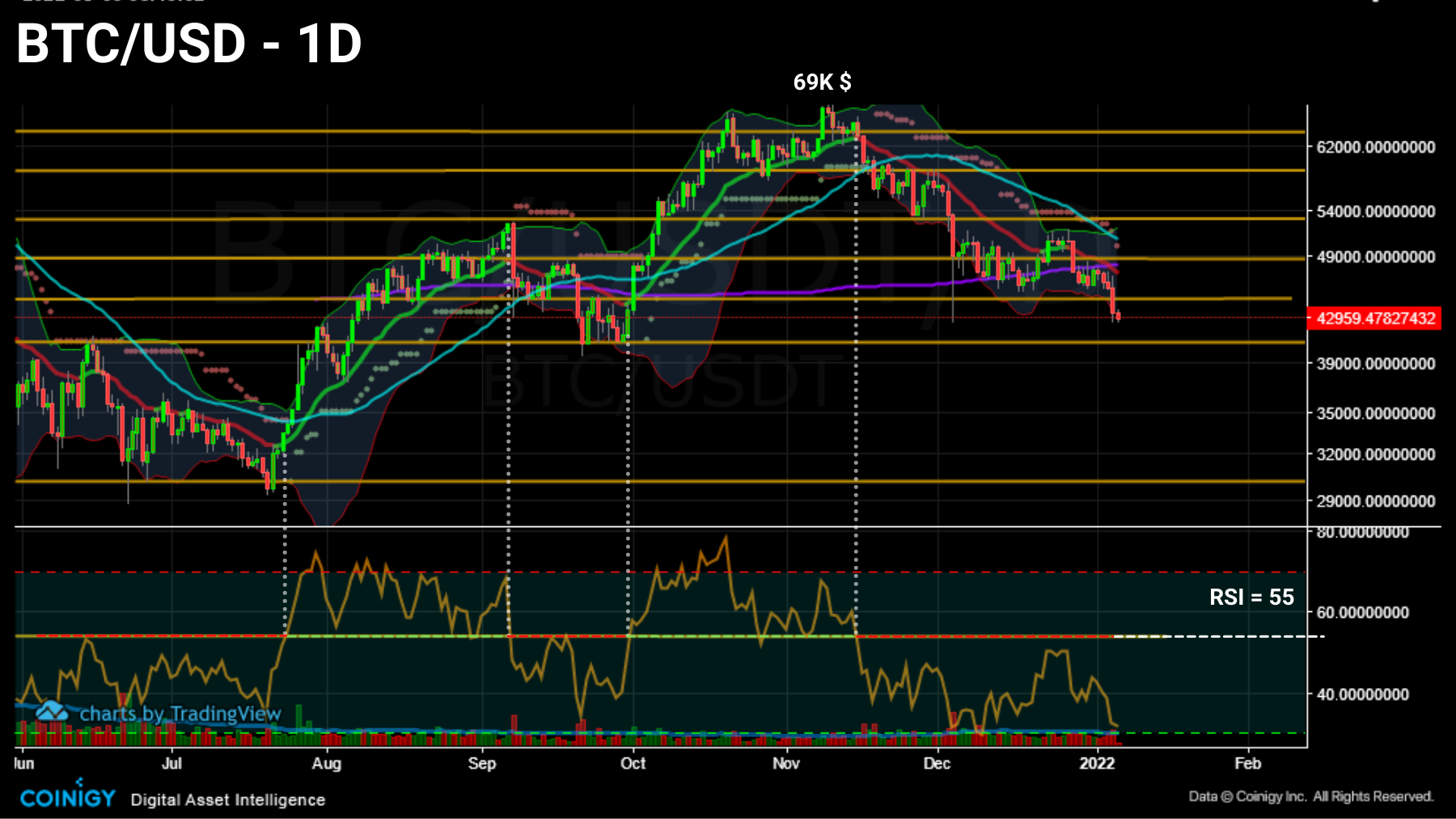

Bitcoin, ayant tout juste brisé le support des 46 500 $, performe moins bien qu’attendu, fait interprété par de nombreux analystes comme un signe de faiblesse du marché.

Graphique journalier du prix du bitcoin (BTC) – Source : Coinigy

Flirtant avec les 43 000 $ suite à une nouvelle vague de liquidations long, l'action court-terme du prix du bitcoin (BTC) peut en faire douter plus d'un.

Qu’attendre de cette action de prix indécise et erratique ? Bien qu’il soit ardu de prédire les mouvements futurs du marché, nous pouvons tout du moins étudier le contexte dans lequel bitcoin (BTC) se tient afin d’adopter une vision globale des dynamiques de marché.

Afin d’appréhender au mieux le comportement du réseau Bitcoin et de son jeton natif BTC en ce début d’année, revenons sur l’évolution de l’état de profitabilité des dépenses et de la maturation des jetons BTC, avant de prendre le pouls de signes vitaux du réseau dans une prochaine publication.

👉 Retrouvez les métriques présentées dans cette analyse sur le tableau de bord on-chain de Cryptoast

Dynamiques de profitabilité des dépenses

Entamons notre étude par l'observation des profits et des pertes réalisés sur la chaîne au cours des derniers mois.

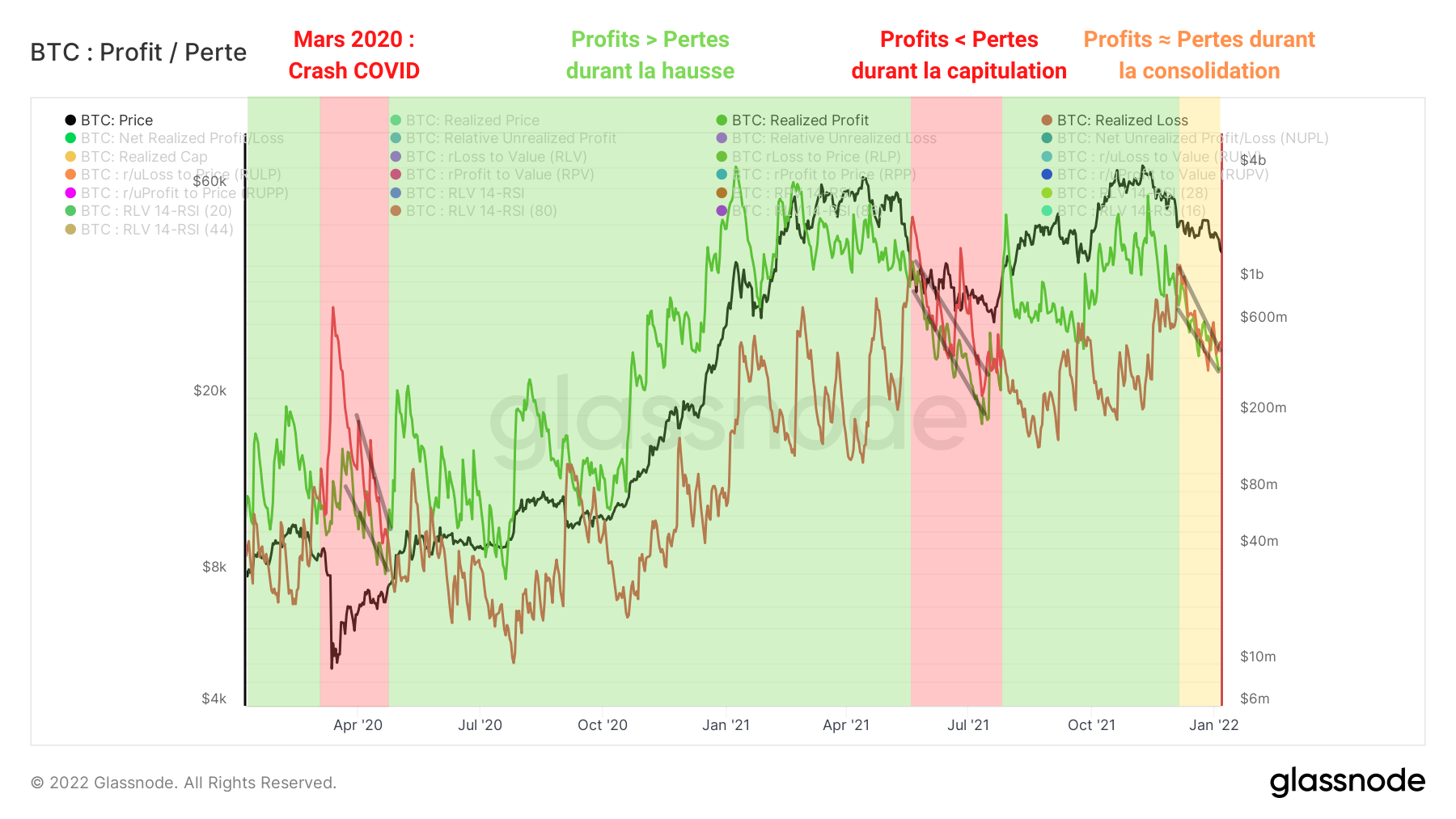

Reflet du comportement de dépense des participants, le graphique ci-dessous représente l’évolution des dépenses fructueuses (vert) et infructueuses (rouge) au fil du temps.

Graphique des profits et pertes réalisés du bitcoin (BTC) - Source : Glassnode

Nous pouvons identifier plusieurs périodes distinctes au cours des années 2020 et 2021.

De mars à avril 2020 : Suite aux annonces d’une pandémie, les marchés paniquent et entraînent BTC dans leur chute. Les pertes excèdent largement les gains et nombre de participants cèdent leurs jetons aux mains fortes (LTH) en vendant à perte.

De mai 2020 à avril 2021 : BTC s’affranchit de son ancien ATH (20 000 $) et entame une puissante phase de hausse. Les gains réalisés accélèrent puis excèdent de loin les pertes réalisées alors que les LTH réalisent une partie de leurs profits.

De mai à mi-juillet 2021 : La demande n’est plus suffisante pour soutenir la pression de vente des mains fortes. Un évènement majeur connu sous le nom de ‘’Grande Migration’’ pousse les participants du marché à paniquer. Une forte volatilité baissière s’installe et force certains acteurs à réaliser des pertes tandis que le marché capitule puis consolide au niveau des 30 000 $.

D'août à décembre 2021 : Le marché reprend sa hausse en formant des sommets courbés similaires au top de marché d’avril. Une période de prise de profit modérée s’installe alors que le BTC forme un nouveau sommet proche des 69 000 $.

De décembre 2021 à début janvier 2022 : Suite à une cascade de liquidations issue des marchés dérivés, le marché corrige et entame un range compris en 52 000 $ et 46 500 $. Les profits et les pertes convergent à la baisse, signe que le marché n’a pas encore pris de décision concernant la tendance à suivre.

Mettre en évidence ces périodes permet de jauger l’état de profitabilité du marché à instant t et ainsi d'identifier des opportunités d'achat ou de vente.

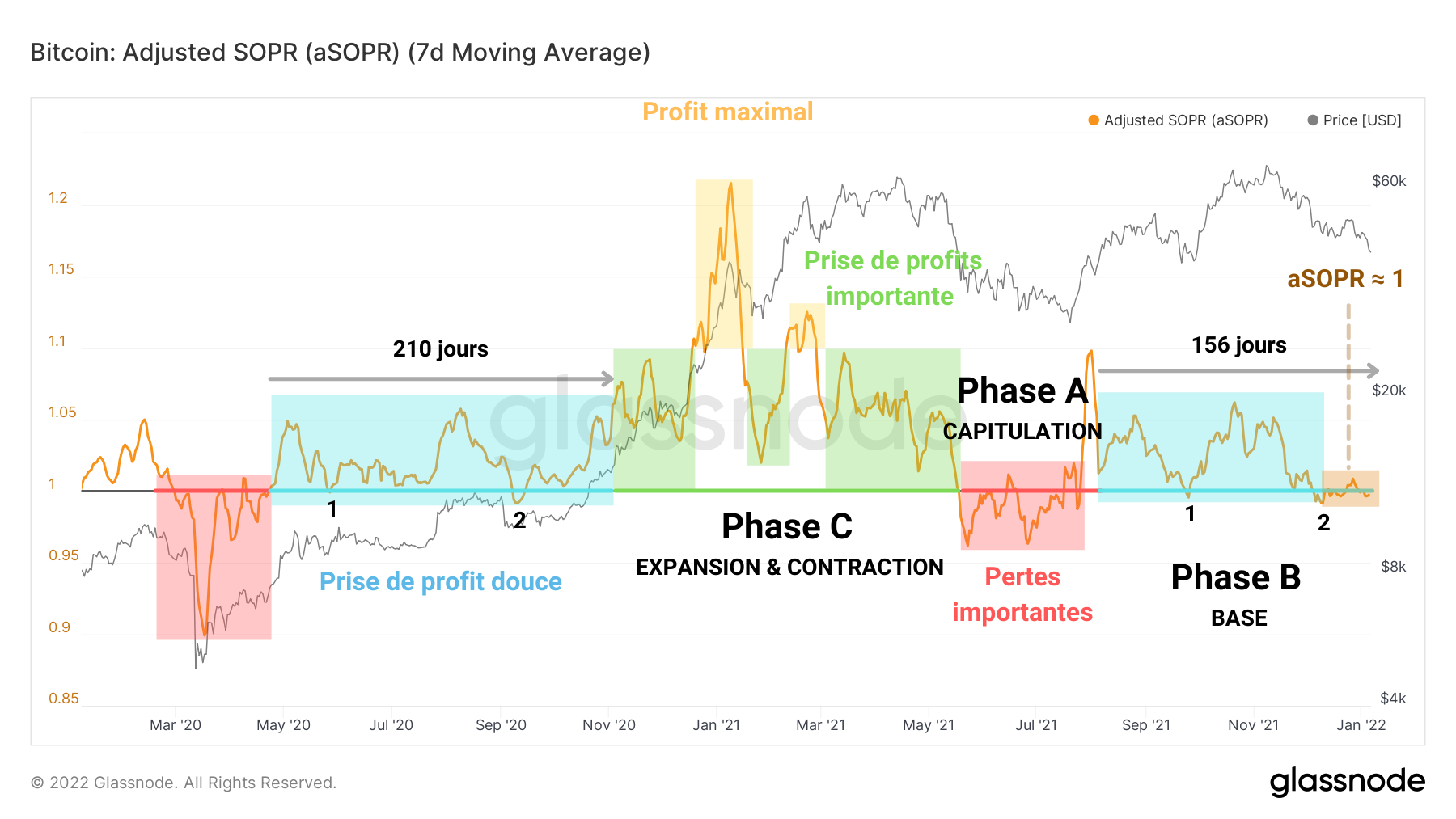

En divisant la valeur réalisée d'un UTxO à sa destruction par la valeur à sa création, l’aSOPR pousse la recherche plus loin en nous permettant de quantifier l’état de profitabilité des jetons déposés sur un temps donné.

Graphique de l’aSOPR du bitcoin (BTC) - Source : Glassnode

Ce ratio sépare les périodes observées plus haut en trois phases.

Phase A - Capitulation : Les jetons sont vendus en dessous de leur coût de base (aSOPR > 1), d’importantes pertes sont réalisées (rouge) alors que le cours du BTC chute.

Phase B - Base : Dépenses neutres (aSOPR ≈ 1) ou modérément rentables (bleu). Cette période précède les fortes impulsions haussières et les phases d’euphorie.

Phase C - Expansion et Contraction : Le marché accélère à la hausse tandis que les participants réalisent des gains croissants (vert) jusqu’à la prise de profit maximale (jaune). S'ensuit une décroissance de la rentabilité qui peut conduire le marché à capituler.

Formant une base depuis trois semaines, l’aSOPR imprime des valeurs proches de 1, signe que les jetons vendus sont très proches de leur coût de base.

Pour qu’une hausse saine se construise, il serait idéal de voir l’aSOPR s’affranchir de sa zone de neutralité pour la tester en tant que support, afin d’entamer une phase C.

Dans le cas inverse, l’aSOPR pourrait plonger sous 1, qui devrait agir en tant que résistance si le marché capitule.

L’étude des pertes réalisées nous indique qu’une période forte de rentabilité négative n’est pas à écarter.

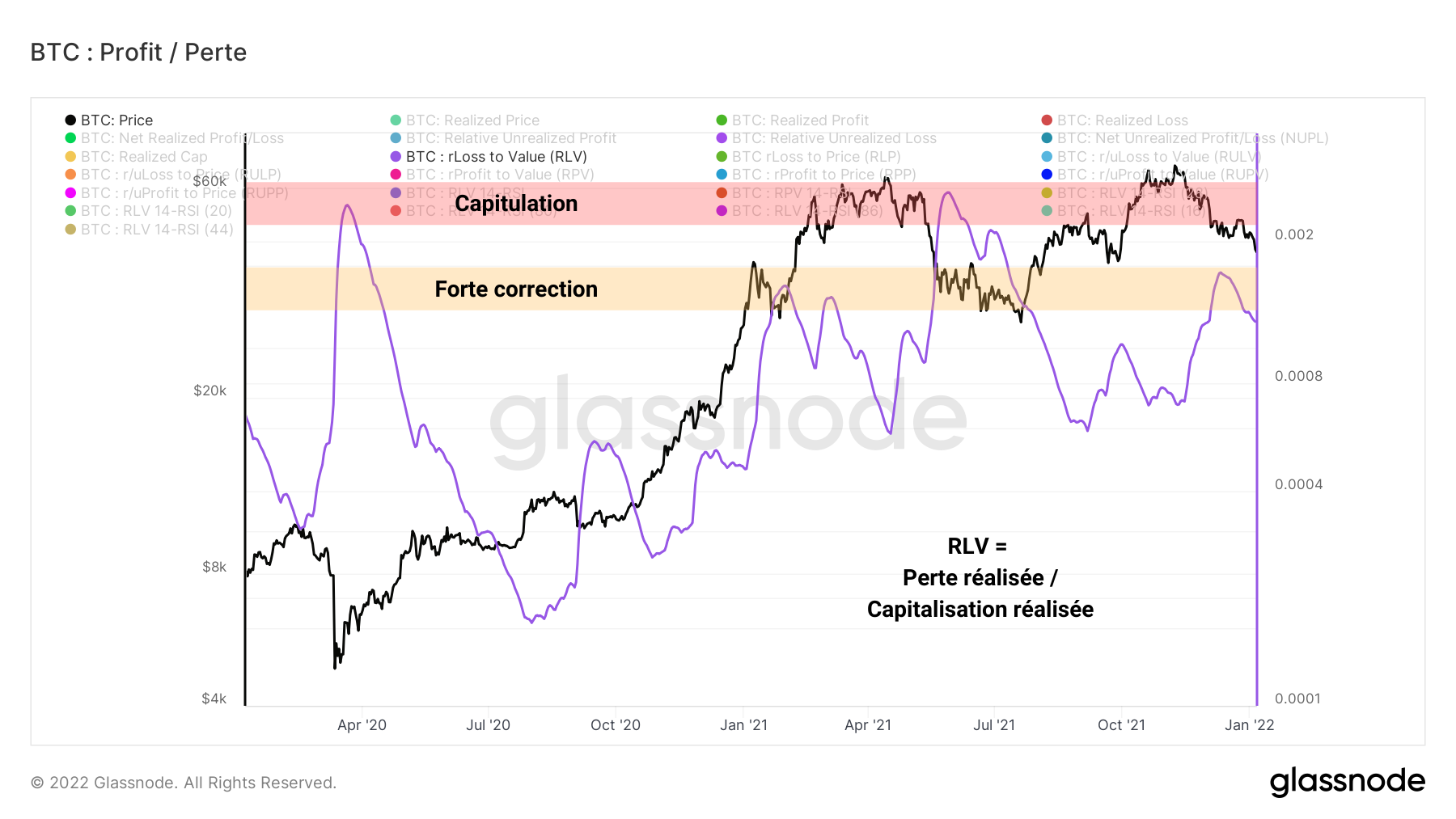

Graphique du ratio RLV du bitcoin (BTC) - Source : Glassnode

Suite à nos observations du 17 décembre, le ratio RLV, pondérant les pertes réalisées par la valeur réalisée du marché, indique que la douleur subie par les investisseurs est moins conséquente que lors des évènements de capitulation de mars 2020 et mai 2021.

Il faudra donc veiller à ne pas voir ce ratio croître au cours des prochaines semaines si nous espérons une reprise de la hausse du prix du BTC.

? Retrouvez notre lexique de l'analyse on-chain

Achetez des cryptos facilement avec eToroDynamiques de maturation des jetons BTC

Concernant la maturation des jetons, les derniers mois nous ont fourni un cas d’étude classique que nous allons revoir ensemble.

Quand un UTXO est créé, il accumule ce que l’on appelle des jours de jetons (JJ) au fur et à mesure qu’il vieillit et mature. Lorsque cet UTXO est dépensé, le compte de ses JJ est détruit et remis à zéro. On parle alors de rajeunissement.

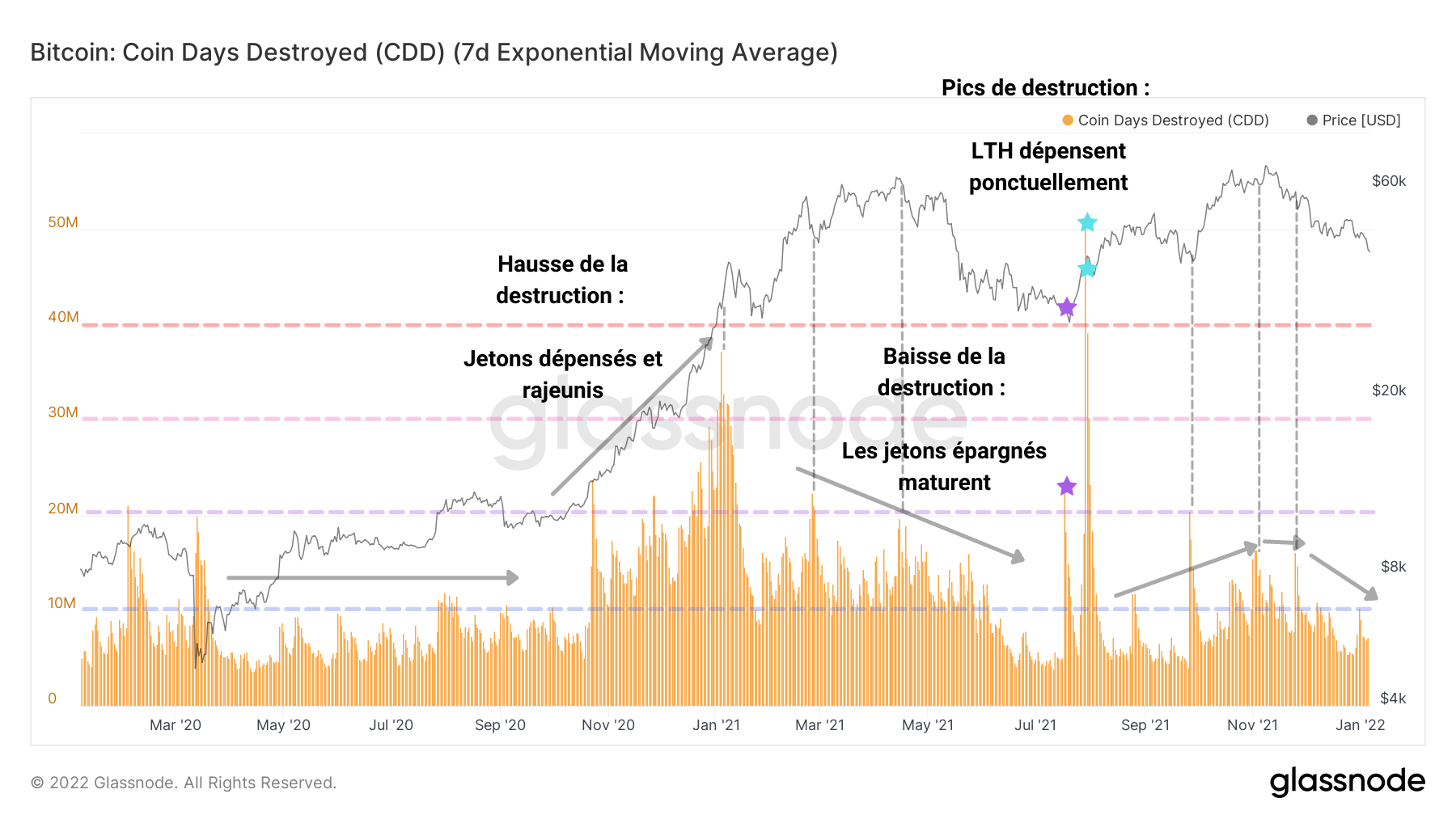

Le graphique ci-bas présente l’évolution du compte des jours de jetons détruits (JJD) sur une période donnée.

Suite à une phase de destruction indiquant une dépense coordonnée d’anciens jetons fin 2020, le marché a connu deux baisses du compte des JJD, signe que les jetons restent dormants et maturent.

Graphique du compte de JJD du bitcoin (BTC) - Source : Glassnode

Il apparaît que les phases de rajeunissement d'anciens jetons coïncident avec l’impression de nouveaux sommets, le prix croissant incitant les mains fortes à réaliser les gains de leurs jetons dormants depuis plusieurs mois, parfois plusieurs années.

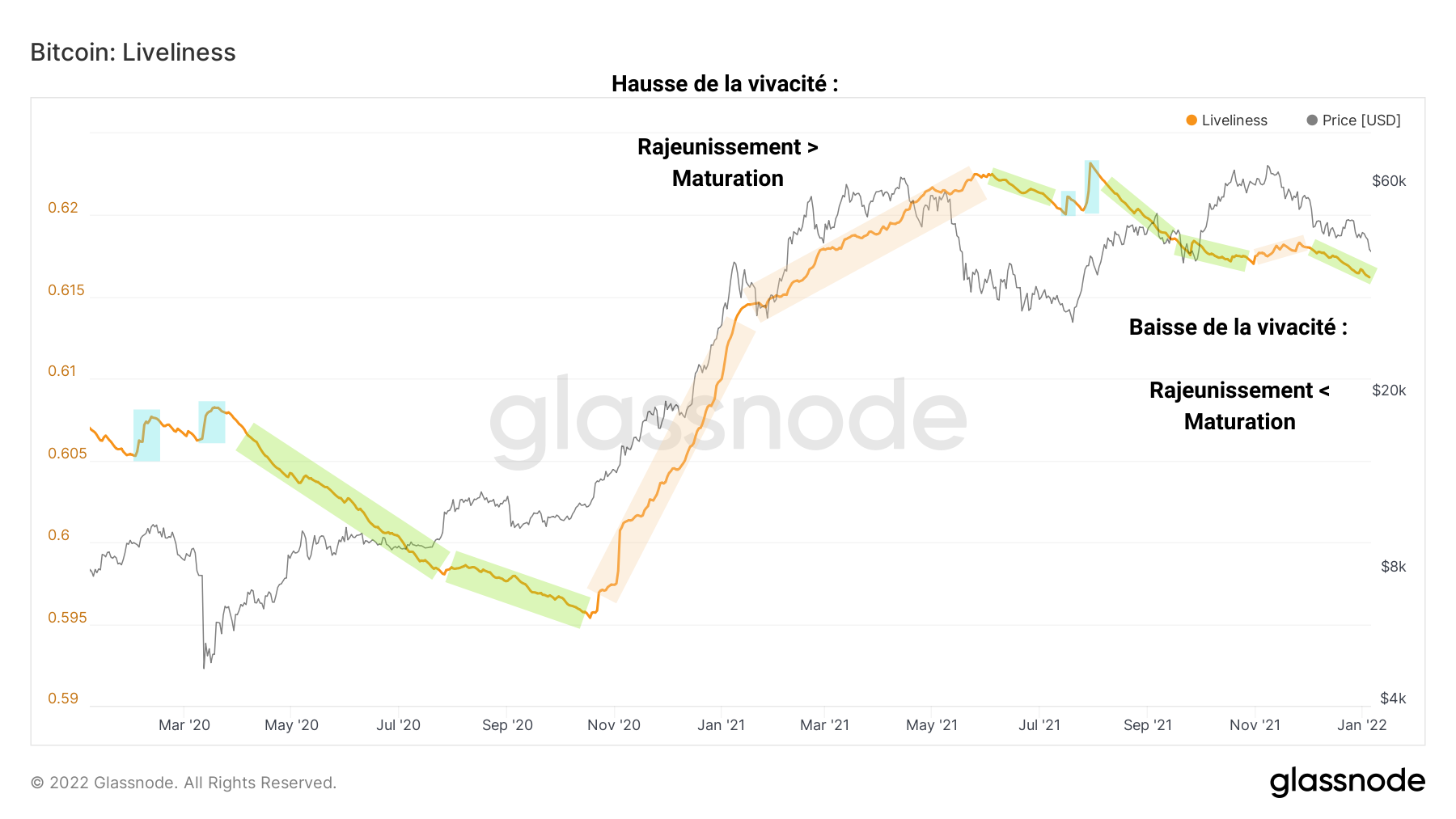

Un pas plus loin, la vivacité nous permet de comprendre comment les JJD évoluent vis-à-vis des JJ créés par maturation.

Cet indicateur, défini comme le ratio entre les JJD et la somme des JJ n’ayant jamais été créés, permet de définir le rythme de rajeunissement ou de maturation des jetons.

Graphique de la vivacité du bitcoin (BTC) - Source : Glassnode

Graphique de la vivacité du bitcoin (BTC) - Source : Glassnode

Ainsi, de novembre 2020 à mai 2021, le rajeunissement (beige) prime alors que le prix du BTC grimpe puis ralentit avant de corriger.

S’entament alors plusieurs périodes de maturation (vert) au cours desquelles la majeure partie des jetons présents sur la chaîne maturent.

De plus, ces dynamiques de maturation / rajeunissement coïncident avec les périodes d’accumulation / distribution des cohortes que nous observons depuis le mois de novembre, visibles via les vagues de HODL.

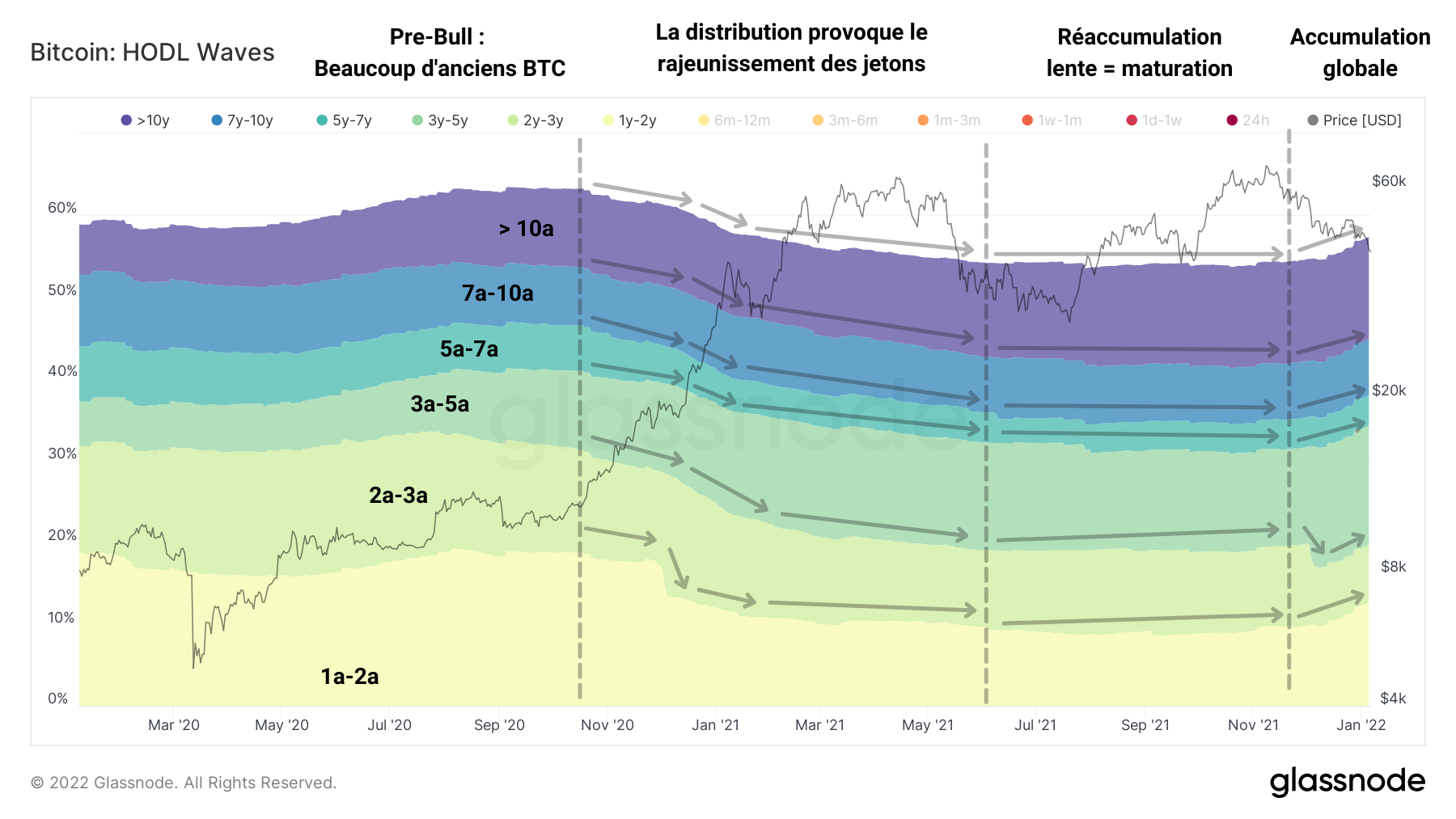

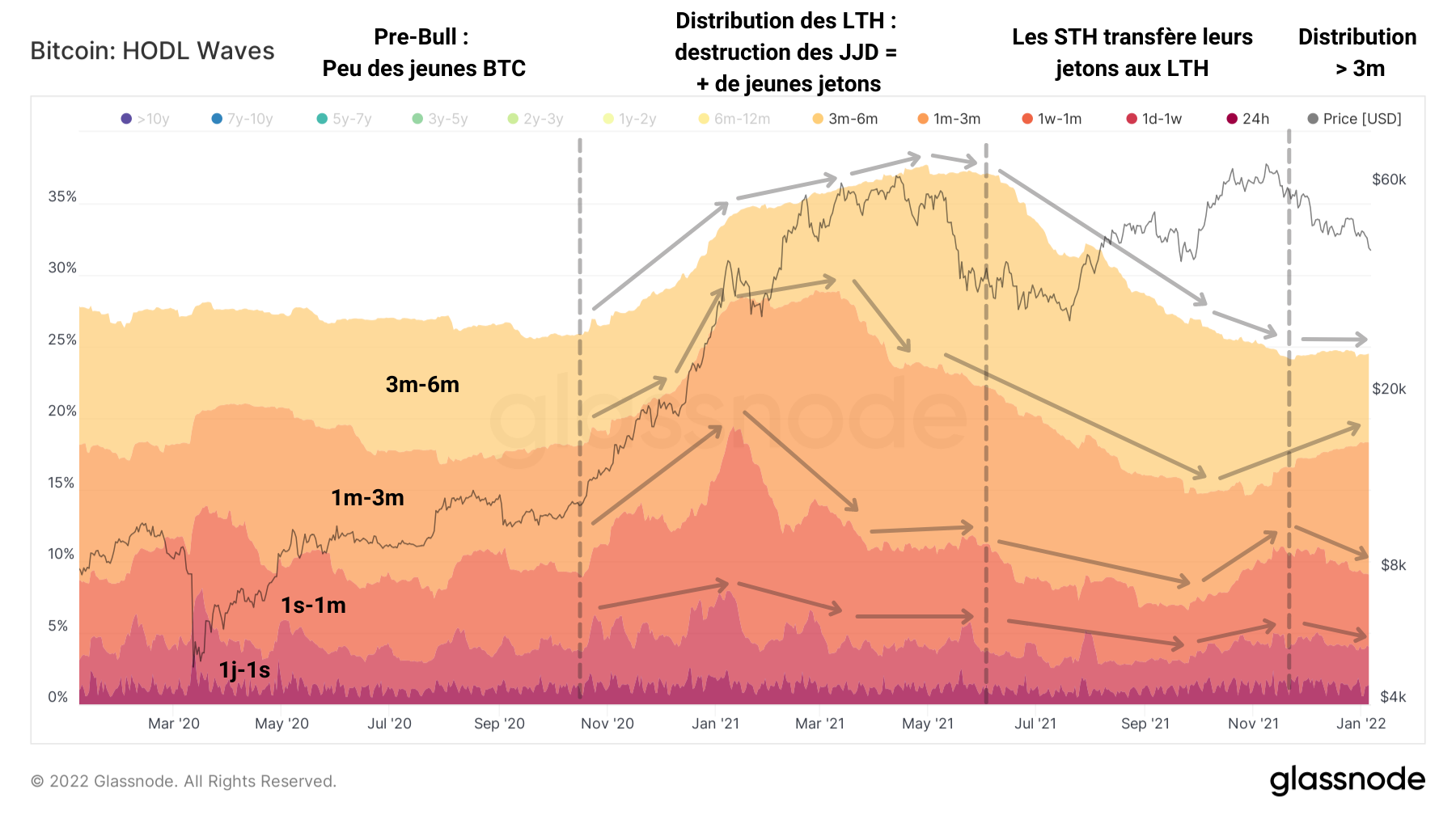

Cette métrique représente l'âge de tous les jetons BTC existants sur forme de bandes, qui en devenant plus ou moins épaisses, forment des vagues de tendances identifiables.

Séparons ici cette métrique en deux :

- D’un côté, les jetons âgés de plus de 6 mois, en couleur froide, sont détenus par les LTH et sont moins susceptibles d'être vendus suite à la pression du marché

- De l'autre les jetons âgés de moins de 6 moins, symbolisant les STH par des couleurs chaudes, sont plus sensibles à la volatilité et à l'émotionnalité.

Ici encore, nous pouvons déceler le comportement des investisseurs long-terme via l’évolution de l'âge des jetons.

Graphique des vagues de HODL supérieures à 6 mois du bitcoin (BTC) - Source : Glassnode

Dès novembre 2020, les vagues de HODL supérieures à 6 mois ont adopté une tendance baissière, signe de la distribution des jetons des LTH vers les STH.

C’est durant cette phase que le compte de JJ des BTC dépensés retombe à zéro alors que les mains fortes réalisent d’importants profits.

Au cours de la capitulation de mai, ces participants à la vision long-terme vont ensuite accumuler ces mêmes jetons cédés à bas prix par les traders court-terme ayant acheté proche du sommet.

La maturation reprend de plus belle avant qu’une minorité des LTH vendent leurs BTC proches du nouvel ATH de novembre.

Cette pression de vente est pourtant mitigée, compte tenu du fait que la vivacité soit en baisse, comme indiqué plus haut.

Le comportement des investisseurs sur le court terme souvent aux antipodes de celui des LTH corrobore ce fait.

Graphique des vagues HODL inférieures à 6 mois du bitcoin (BTC) - Source : Glassnode

Bien que les bandes correspondant aux jetons âgés de moins de trois mois soient en baisse, les bandes supérieures continuent à croître, signe que de nombreux jetons maturent et traversent les bandes d'âges, évoluent vers des couleurs de plus en plus froides.

Ainsi, après que les LTH aient réalisé quelques profits en novembre, les STH ayant acheté des jetons au cours des trois derniers mois ont participé à la pression de vente du mois de décembre, de concert avec les spéculateurs des marchés dérivés.

? Retrouvez le Professeur Chaine sur Twitter

Achetez des cryptos facilement avec eToroSynthèse

Finalement, il semble que les pertes et profits se chevauchent sans qu'une direction claire ne soit tout à fait validée. L'état de profitabilité est au point mort et méritera une attention toute particulière au cours des prochaines semaines.

Depuis décembre, une distribution partielle a lieu sans que cette dynamique n'entame l'accumulation avide des participants de toutes les cohortes. Malgré une action de prix peu alléchante, nombreux sont ceux qui conservent leurs jetons et prouve leur conviction.

? Explorez notre rubrique dédiée aux analyses techniques

Gagnez jusqu'à 50 € en Bitcoin en créant un compte sur SwissBorgLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.