Analyse on-chain du Bitcoin (BTC ) – Les ingrédients d'une hausse durable sont-ils présents ?

S'extirpant du range établi en début d'année, le cours du Bitcoin (BTC) montre des signes de retournements encourageants. Cependant, n'est-il pas trop tôt pour déclarer victoire et considérer que cette hausse est fiable et durable à 100% ? La structure actuelle du marché semble indiquer que tous les ingrédients d'un retournement de tendance serein ne sont pas présents. Analyse on-chain de la situation.

Acheter Bitcoin (BTC)

Publicité Kraken

Le Bitcoin prend une bouffée d'air frais

Le cours du Bitcoin (BTC) montre des signes encourageants de retournement de tendance. Suite à un sixième test fructueux, le BTC s'affranchit de la résistance des 44 500 $ et se dirige vers le prochain niveau clé: celui des 50 000 $.

Après plus de deux mois de consolidation, le marché semble reprendre une tendance haussière. Reste à savoir si la structure de marché actuelle favorise ce biais et si les participants sont disposés à réaliser leurs gains au sein d’une hausse potentielle.

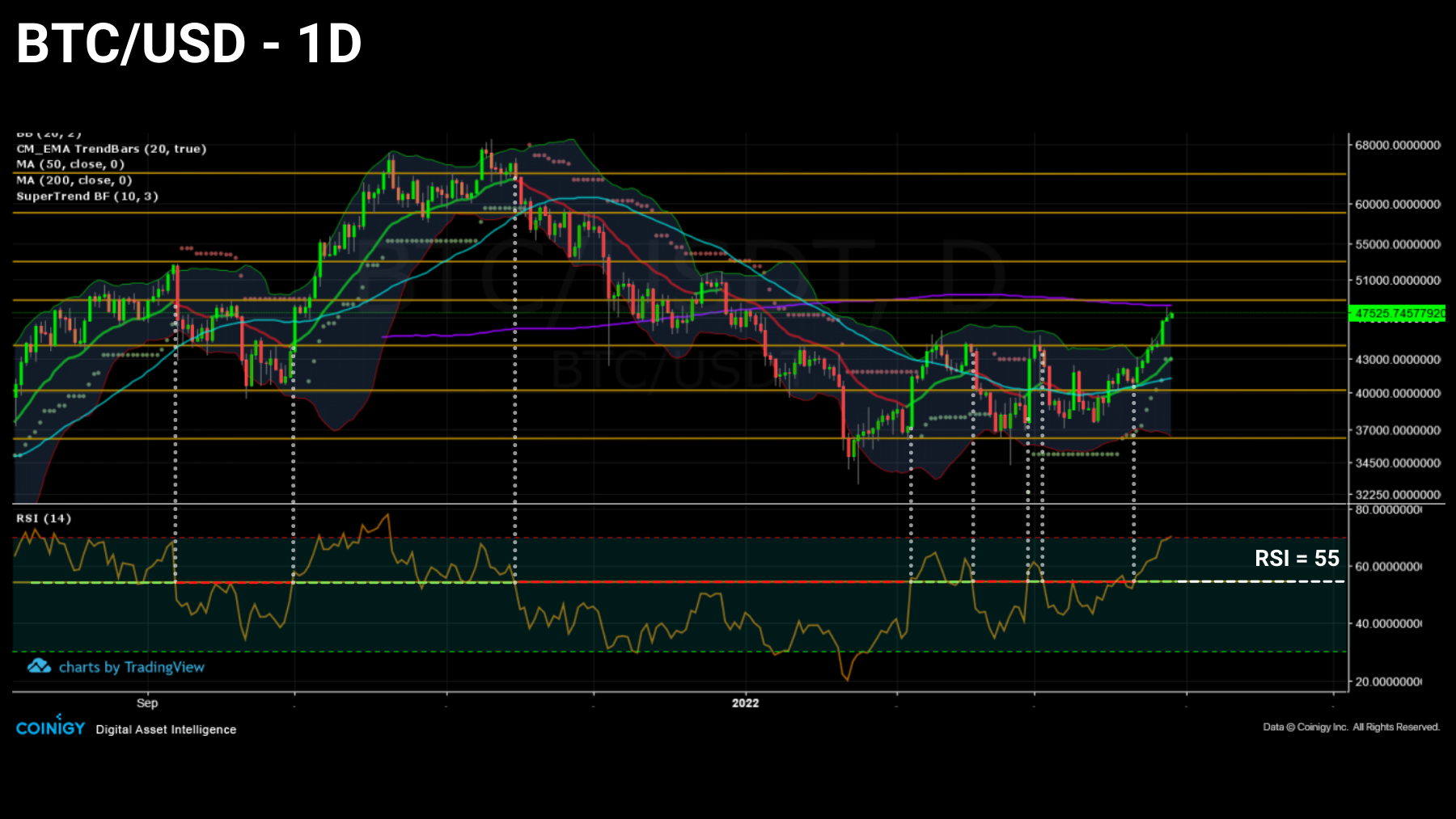

Figure 1 : Cours journalier du cours du bitcoin (BTC)

Cette semaine, nous analyserons marché sous trois angles distincts afin de déterminer si les conditions favorisant la reprise d’une hausse durable sont présentes :

- La destruction des Jours de Jetons (JJ). En étudiant le comportement de dépense ou d’épargne des BTC maturant sur la chaîne, nous obtiendrons un aperçu de l’engagement des investisseurs à long terme (LTH).

- Le positionnement des LTH. Observer le comportement d’achat / vente des investisseurs à long terme ainsi que leur niveau de profitabilité permet de jauger les probabilités qu'une phase de distribution haussière survienne.

- Le biais des marchés dérivés. Analyser l'évolution de la prise de risque et les fluctuations de capitaux alloués aux produits financiers dérivés nous informe sur le biais psychologique des spéculateurs et sur la pérennité de la tendance en devenir.

👉 Retrouvez les métriques présentées dans cette analyse sur le tableau de bord on-chain de Cryptoast

Un rajeunissement de BTC insuffisant

Afin de pouvoir identifier une tendance haussière viable, l’observation du taux de destruction des Jours de Jetons (JJ) nous fournit des informations de premier plan.

En effet, il est commun d’observer la formation de pic de destruction de JJ croissant lors de puissantes phases haussières, tandis que les phases baissières sont caractérisées par de faibles épisodes de destruction, sauf lors de capitulations de grandes amplitudes.

Avant d’aller plus loin, rappelons rapidement comment fonctionne le processus de création / destruction des JJ. Les jours de jetons sont une mesure de l'activité économique du bitcoin conférant une importance aux BTC proportionnellement à leur état de dormance et de maturation.

Chaque 24 heures, un UTxO resté inactif accumulera un « jour de jeton ». Lorsqu'il est finalement dépensé, le compte de ses JJ accumulés est remis à zéro, ou « détruit ».

Ainsi, le nombre de JJ détruit au cours d'une période donnée est fonction du nombre de jetons dépensés multipliés par la durée de vie de ces pièces :

- Un UTXO de 2 BTC inactif pendant 100 jours accumule 200 JJ ;

- Un UTXO de 0,5 BTC inactif pendant 100 jours compte 50 JJ ;

- Un UTXO de 10 BTC inactif pendant 6 heures (0,25 jour) porte en son sein 2,5 JJ.

Le graphique ci-dessous représente les JJ détruits en ne tenant pas compte des transferts entre adresses d’une même entité, afin de ne pas interpréter un transfert interne comme une potentielle vente.

Figure 2 : Jous de Jetons détruits

Nous pouvons alors distinguer deux tendances : une hausse des JJ détruits en 2020 et en début d’année 2021, suivie par une baisse continue du compte de JJ détruit, dès février 2021 jusqu’à aujourd’hui.

Ces deux comportements opposés sont révélateurs de deux paradigmes complémentaires : la dépense ou la prise de profit (rouge) durant les hausses et l’épargne, l’accumulation et - dans de rares cas - la prise de perte (vert) durant les corrections.

En l’état actuel des choses, aucun pic de destruction significatif ne vient témoigner d’une dépense importante d’anciens BTC, signe que les investisseurs aguerris, accumulant des BTC dans l’attente d'une puissante hausse, n’ont pas encore entamé leur processus de distribution haussière.

Le pic de destruction du 1er février 2022 a quant à lui été déclenché par le déplacement de fonds issus du hack de Bitfinex en 2017 et, bien qu’il montre l’efficacité de l’analyse on-chain en termes d’heuristiques, ne peut pas être associé aux comportements observables des participants du marché.

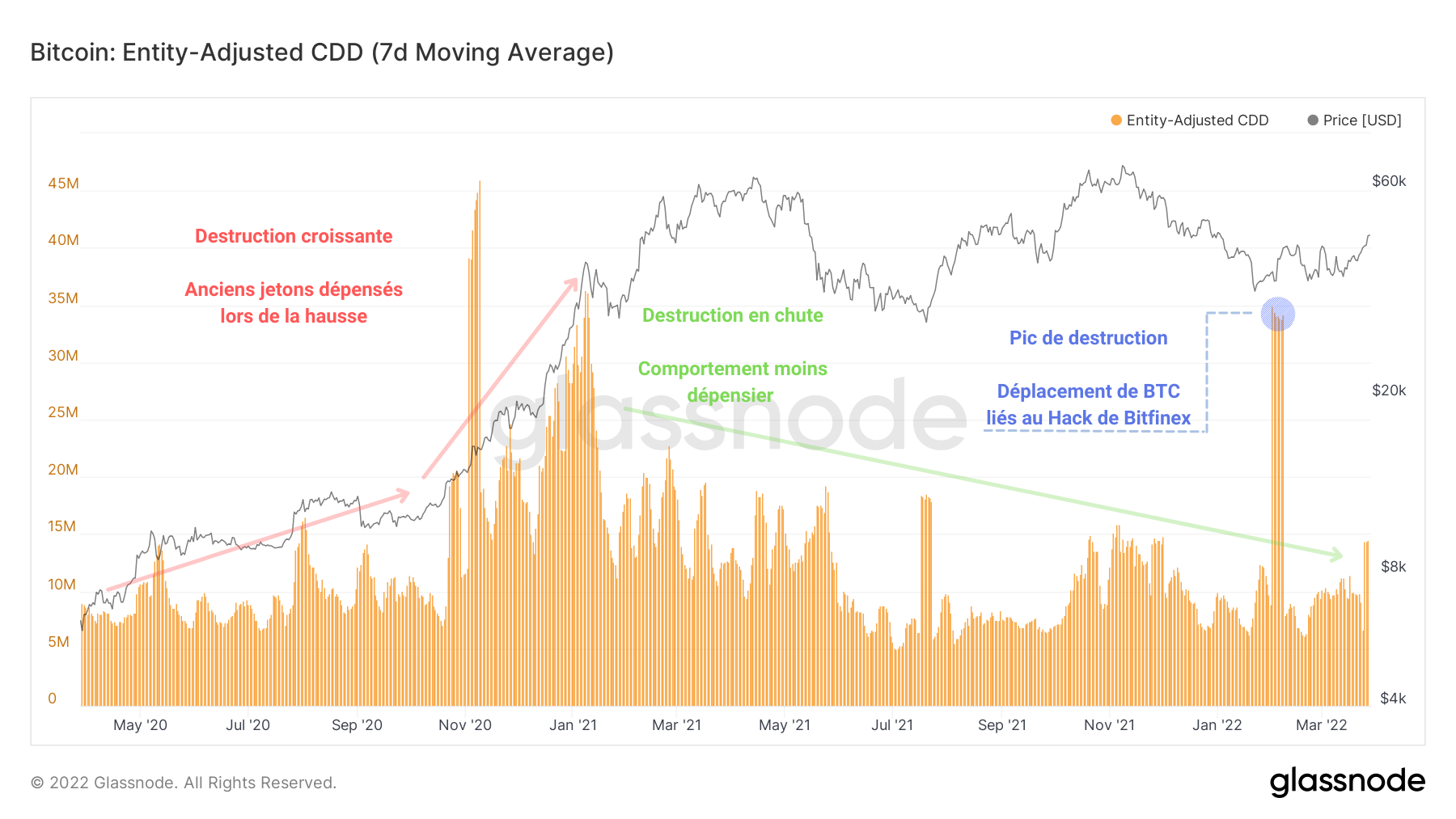

Ce second graphique regroupe les BTC dépensés en différents degrés selon leur âge et les représente par des bandes de couleurs en tant que proportion du total des jetons déplacés. En somme, il mesure le niveau d’ancienneté des dépenses et leur part au sein du volume de dépense total.

Figure 3 : Bande d'âges du volume des dépenses

Nous pouvons y observer une similitude avec le graphique précédent : autant en termes de quantité que de volume, les dépenses d’anciens BTC ralentissent et n’indiquent pas de signe de retournement.

Ce constat nous permet de pousser plus loin notre réflexion et de déclarer que la correction, de novembre 2021 à mars 2022, aura permis vu le nombre de BTC matures chuter, mais aussi que cette période a donné lieu à une accumulation très forte.

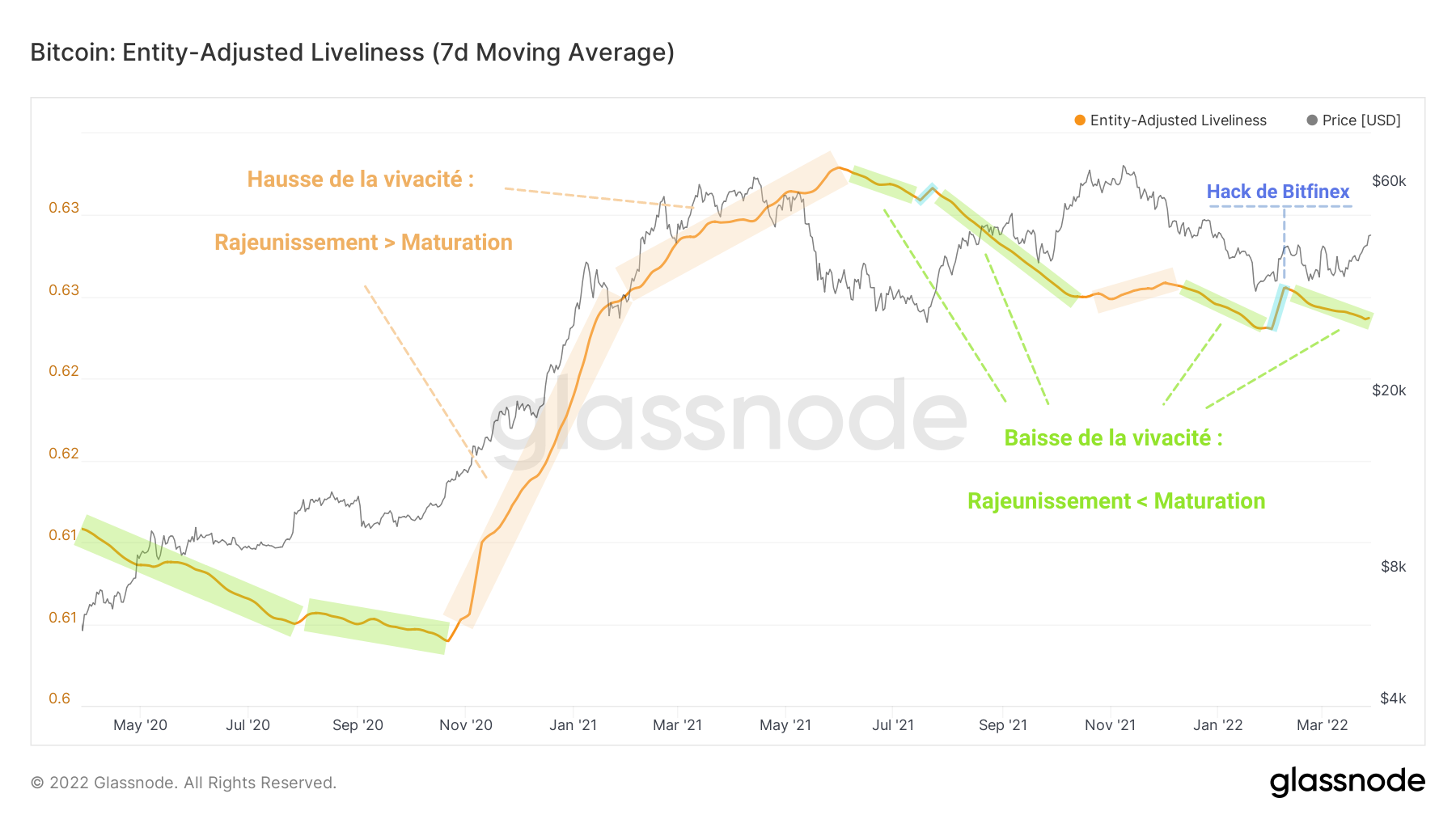

En effet, la vivacité, mesure du rajeunissement et de la maturation des BTC, indique une dominance claire de la maturation durant cette période comme lors de la correction suivant la capitulation de mai.

La vivacité est calculée comme le ratio entre le cumul des JJ détruits et la somme cumulée de tous les JJ jamais accumulés par le réseau et donne un aperçu des changements du comportement de HODLing, contribuant à identifier les tendances d'accumulation ou de distribution des investisseurs à long terme.

Figure 4 : Vivacité

De fait, il apparaît par la chute graduelle de la vivacité que les BTC entrant en état de maturation sont plus nombreux que ceux rajeunis, signe que le biais du marché n’est pas encore à la dépense.

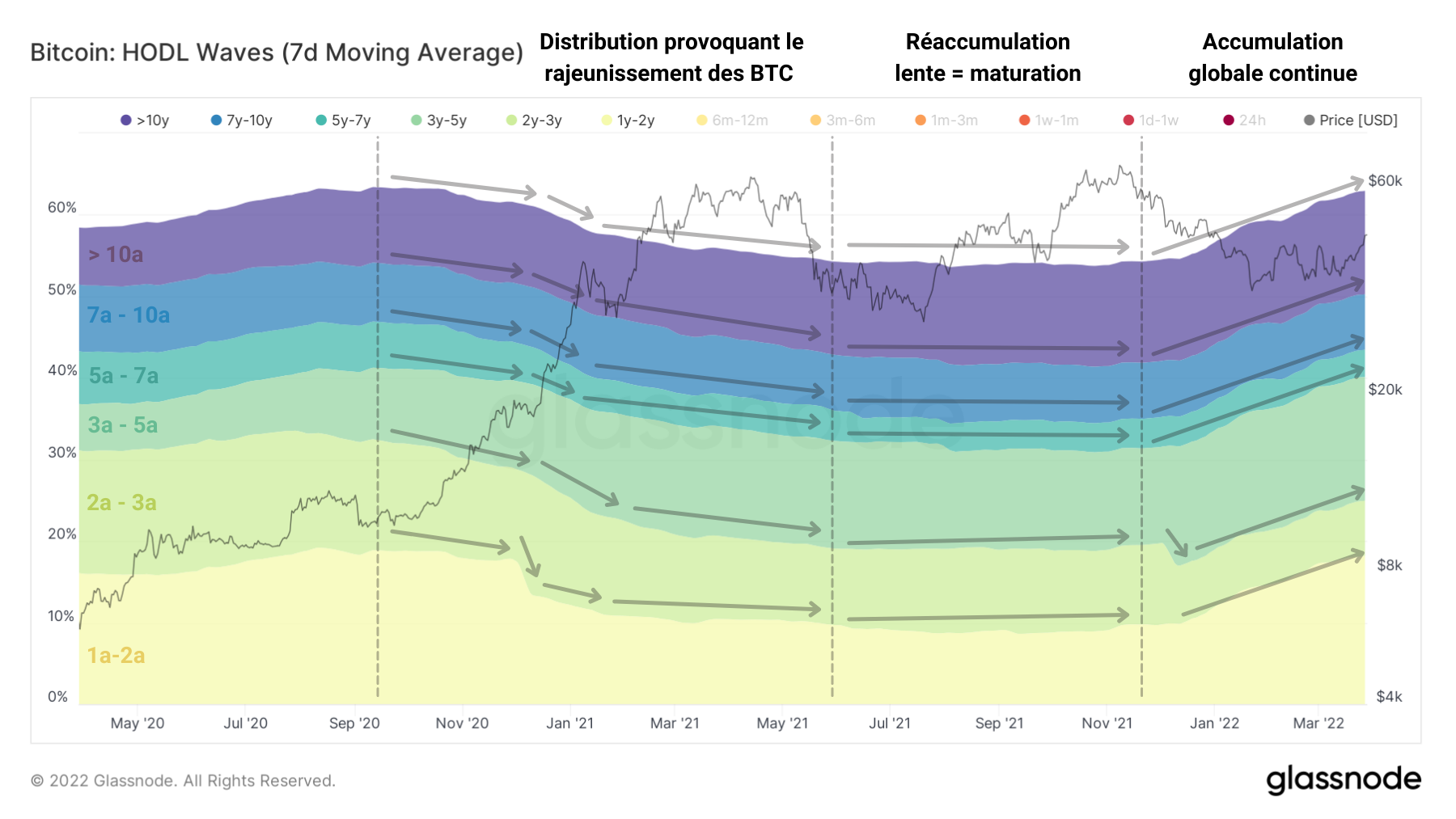

Un dernier exemple de ce processus d’épargne et de maturation des BTC est accessible via l'étude des vagues HODL.

En sélectionnant les bandes de BTC âgés d’au moins un an, une dynamique globale relativement coordonnée s’offre à nous et indique une accumulation ainsi qu’une maturation continue est en cours depuis décembre 2021.

Suite à ces observations, il apparaît que l’engagement des investisseurs à long terme, notamment par leur comportement de dépense, soit aujourd’hui insuffisant pour déclencher une distribution haussière de grande envergure.

Figure 5 : Vagues HODL de plus d'un an

? Retrouvez notre lexique de l'analyse on-chain

Le livre de Cryptoast pour tout comprendre aux cryptosUn manque de coordination des dépenses des LTH

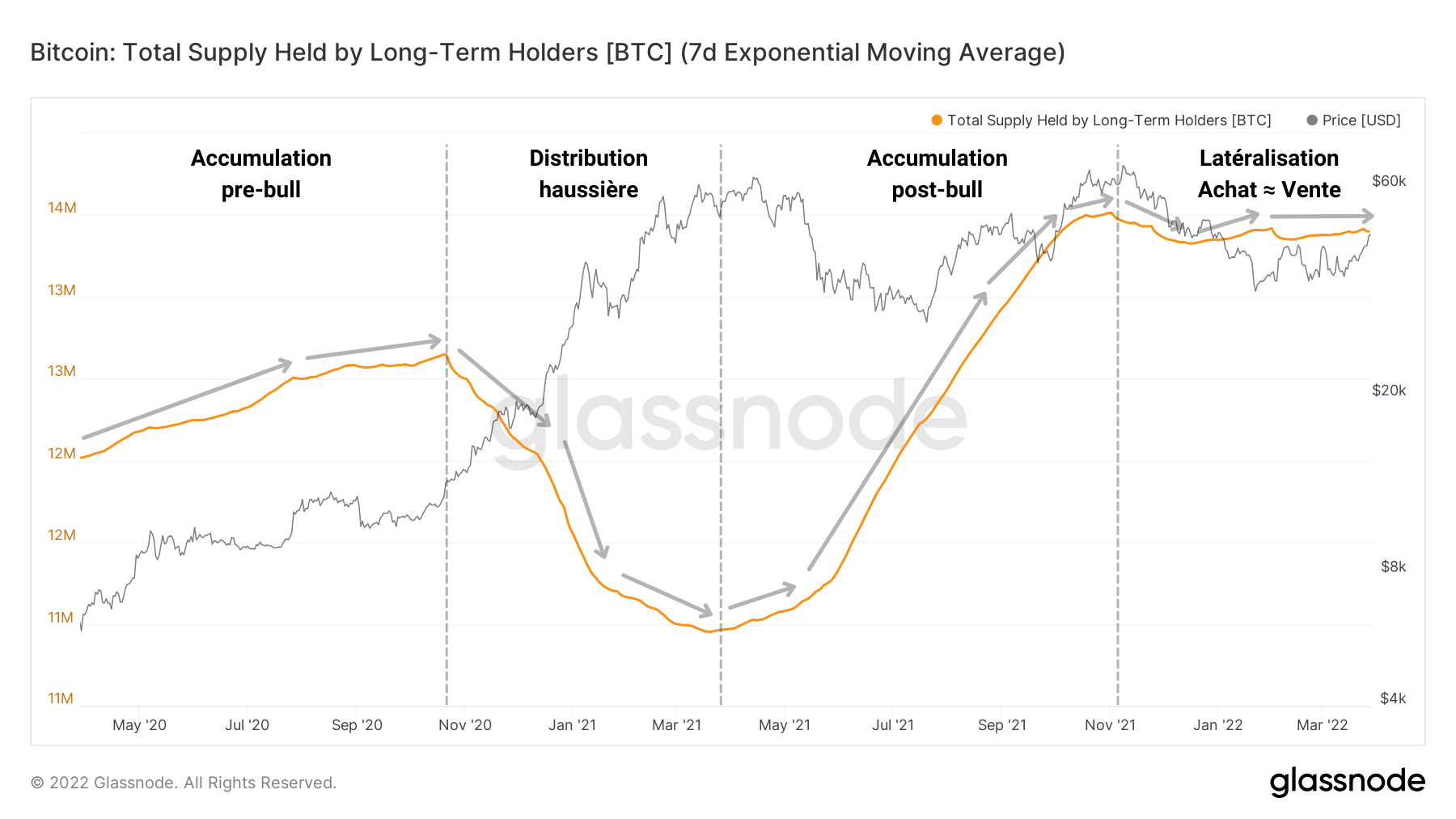

Si l’on tient compte de la dynamique de l’offre détenue par les LTH comme facteur catalysant leur comportement de dépense, la situation prend un sens limpide : cumulant 13,4 millions de BTC, les avoirs détenus par cette cohorte évoluent de manière latérale depuis novembre 2021.

Figure 6 : Offre détenue par les investisseurs à long terme

Les achats équilibrant presque parfaitement les ventes indiquent que ces entités n’ont pas encore entamé de distribution coordonnée, attendant probablement des prix plus élevés afin de réaliser de plus amples profits.

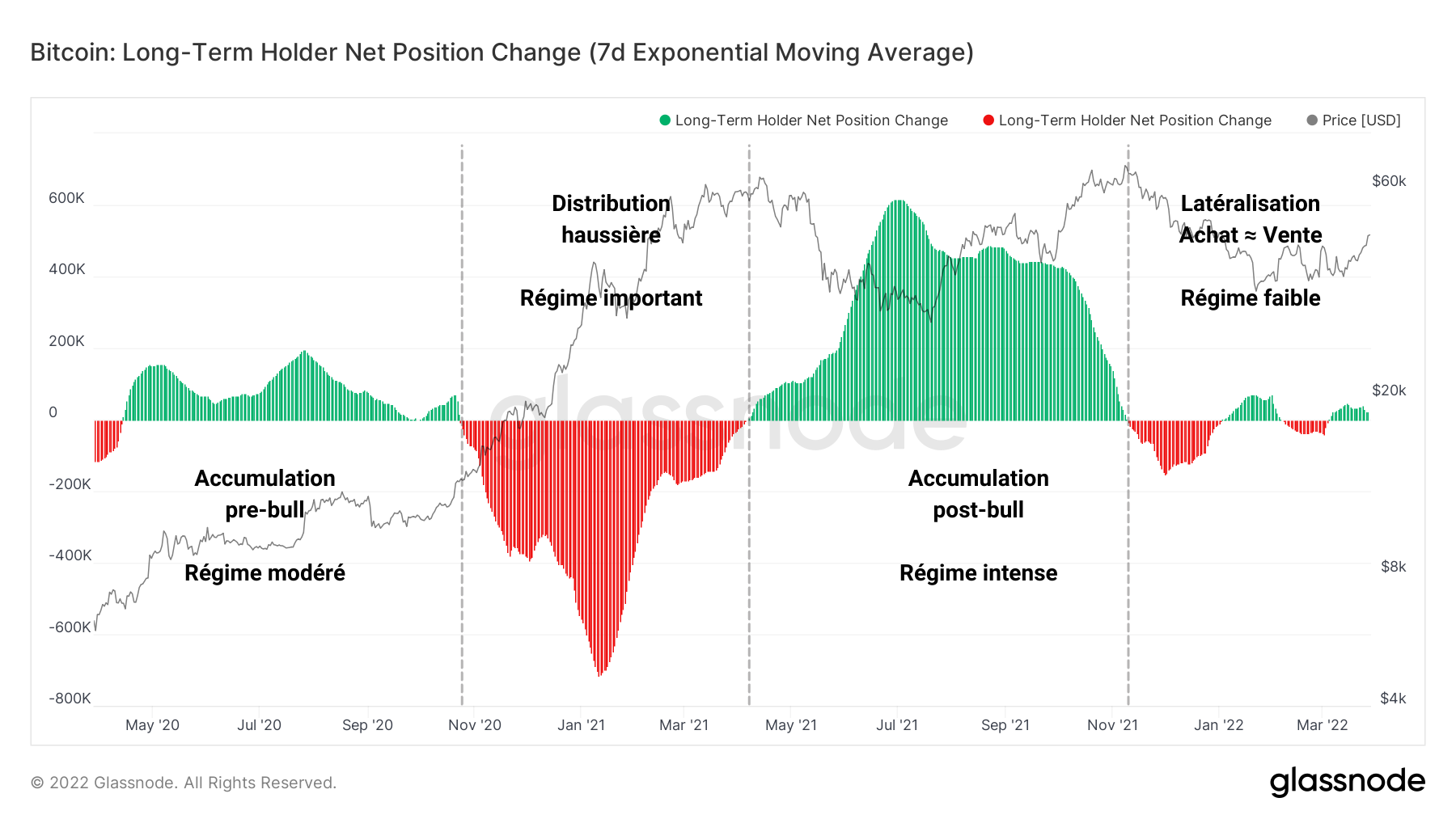

En effet, le changement de position nette des LTH, nous montre que, suite à une importante distribution puis une accumulation intense, les variations des flux associés à cette cohorte s’amenuisent graduellement, tendant vers un équilibre entre l’offre et la demande.

Il semble que les investisseurs à long terme soient en partie vendeurs et en partie acheteurs, sans qu’un consensus global ne vienne déterminer de tendance claire au sujet de l’épargne ou de la dépense de leurs avoirs.

Figure 7 : Changement de position nette des investisseurs à long terme

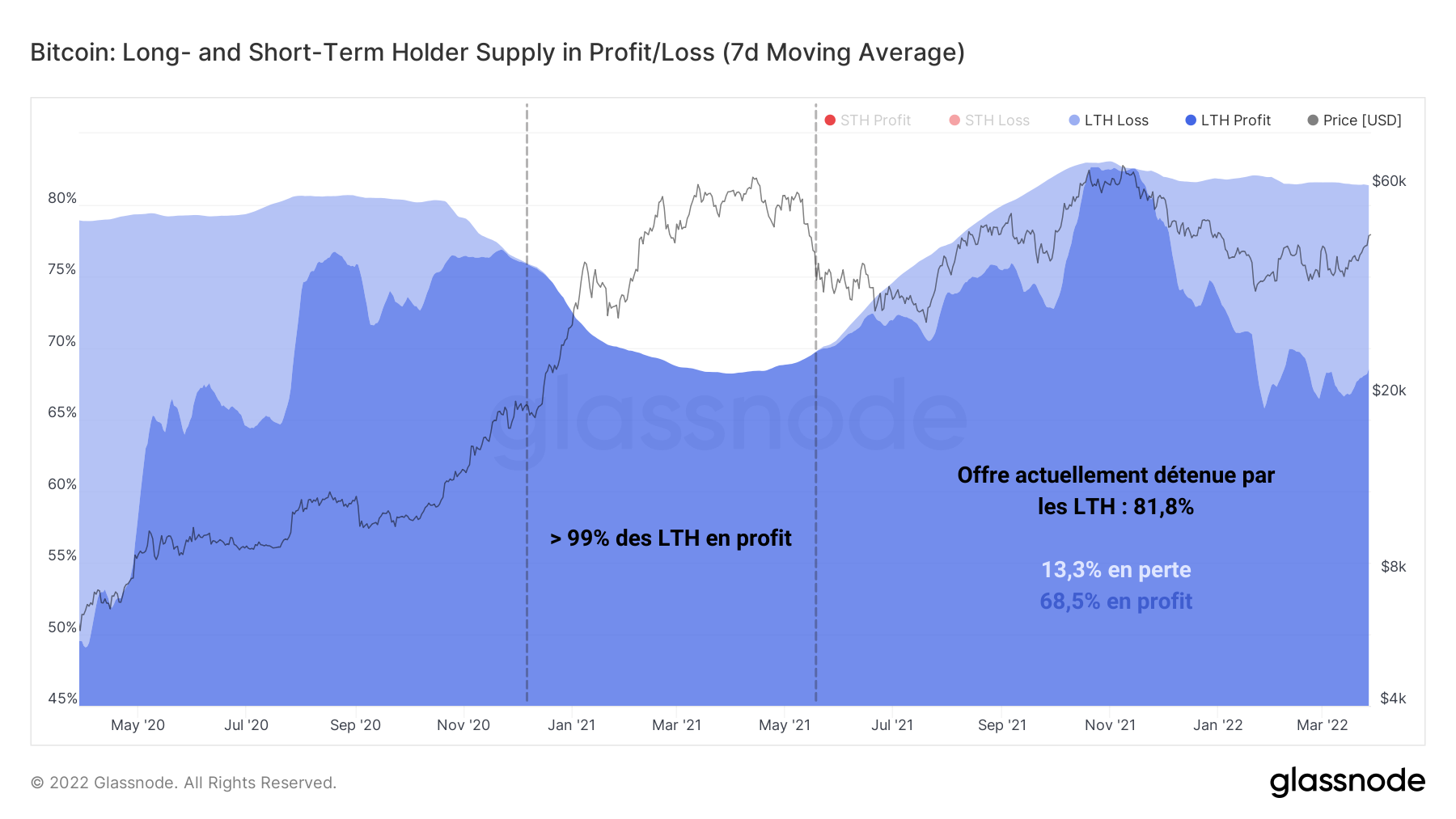

Regroupant sous leur égide 81,8% de l’offre BTC en circulation, les LTH détiennent en grande partie ces jetons à profit, bien qu’environ un cinquième d’entre eux couvent encore des pertes latentes.

Sachant que les périodes de distribution haussière accompagnant l’appréciation du prix du BTC se manifestent lorsqu’une large majorité des LTH se trouve en position de réaliser des profits, il est donc potentiellement trop tôt pour voir cette dynamique s’entamer.

Figure 8 : Offre détenue par les investisseurs à long terme en état de profit / perte

Sachant que les périodes de distribution haussière accompagnant l’appréciation du prix du BTC se manifestent lorsqu’une large majorité des LTH se trouve en position de réaliser des profits, il est donc potentiellement trop tôt pour voir cette dynamique s’entamer.

Un des freins probables que ces entités rencontrent actuellement est donc le manque d’incitation à la vente, que ce soit par un prix encore bas ou par la pression d’achat absorbée par des investisseurs à long terme encore en perte.

Pourtant, le coût de base agrégé des LTH, situé juste en dessous de 16 000 $, est actuellement assez bas pour conférer à l’ensemble de la cohorte un profit latent de de plus 100%.

Bien que cette cohorte ne semble actuellement pas adopter de comportement cohérent et ordonné vis-à-vis de leurs dépenses, voici le graphique qu’il faudra suivre de près d’ici les prochaines afin de détecter les prémisses d’une distribution haussière.

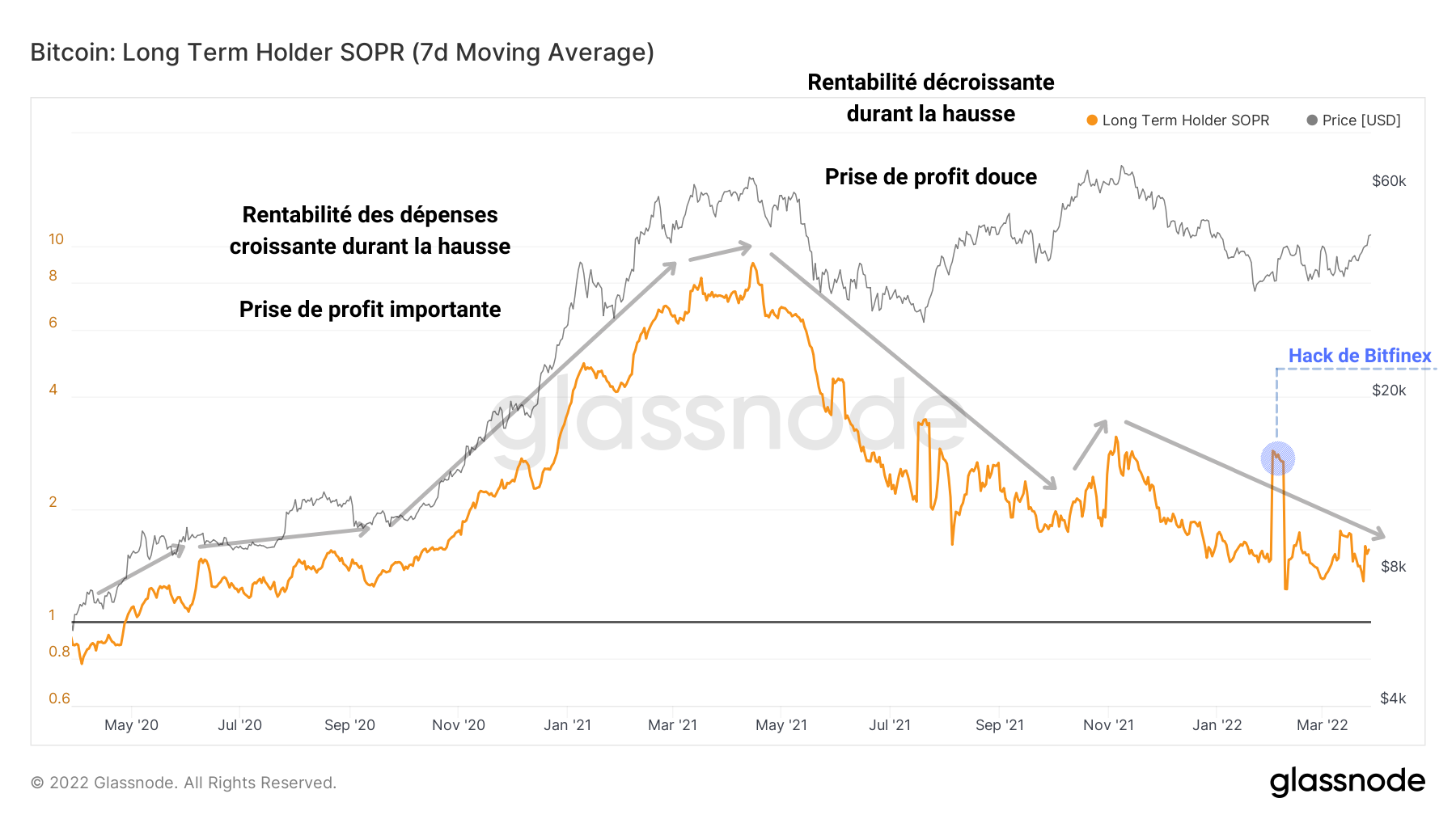

Figure 9 : LTH SOPR

Figure 9 : LTH SOPR

Le ratio de rentabilité des dépenses des LTH est décrit comme le ratio entre le prix d’achat et le prix de vente de 1 BTC âgé de plus de 155 jours.

Adoptant une tendance de hausse graduelle depuis le seuil de rentabilité (LTH-SOPR = 1) jusqu’à des ratios de rentabilité dépassant 8, cette métrique suit l’évolution de la rentabilité des dépenses des investisseurs à long terme.

Nous pouvons clairement apercevoir une dynamique de prise de profits croissants de mai 2020 à mai 2021, suivie d’une chute graduelle de la profitabilité des dépenses due à la chute du cours du BTC.

Ainsi, afin de pouvoir identifier une nouvelle phase de prise de profit au sein d’une tendance haussière fiable, il nous faudra observer :

- la chute du pourcentage de LTH en état de perte ;

- la chute des avoirs de la cohorte des LTH, accompagnée de flux sortants significatifs ;

- la hausse des avoirs des investisseurs à court terme (STH), prêts à acheter les jetons à vendre ;

- la hausse de la profitabilité des dépenses des LTH à mesure que le prix du BTC atteint de nouveaux sommets.

Retour notable de la prise de risque

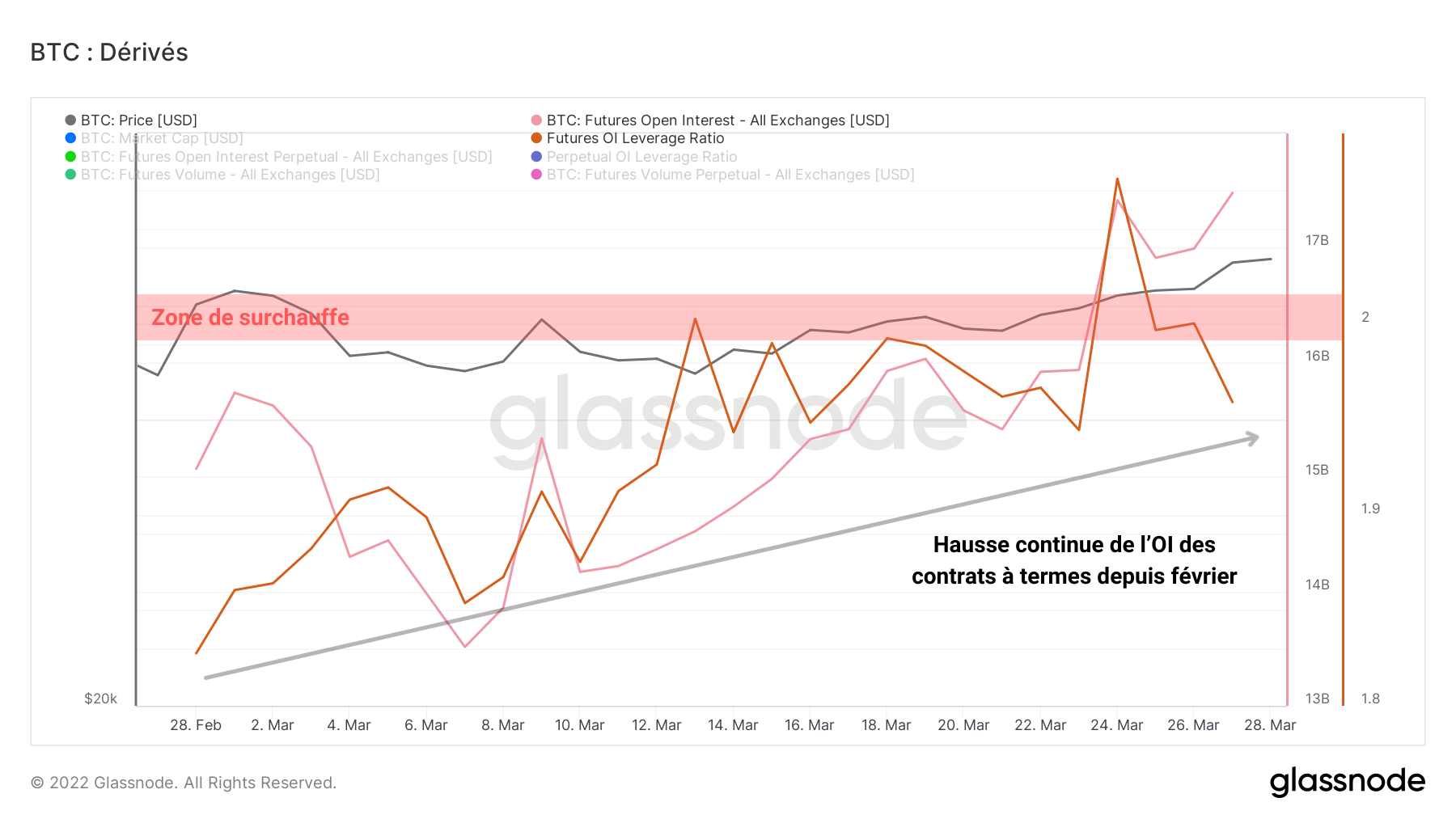

Tournons-nous vers les marchés dérivés. Les exchanges proposant des contrats à terme ou perpétuels totalisent aujourd’hui plus de 27 milliards de dollars malgré des volumes bas.

Si nous examinons le degré d'effet de levier sur les marchés à terme, nous pouvons constater que l'intérêt ouvert est en constante augmentation, atteignant 1,94 % de la capitalisation boursière du bitcoin.

Jusqu'en 2021, les ratios de levier supérieurs à 2,0 % de la capitalisation boursière ont historiquement constitué des périodes à haut risque, souvent suivies d'une violente purge (short ou long squeeze).

Figure 10 : Intérêt ouvert envers les contrats à terme

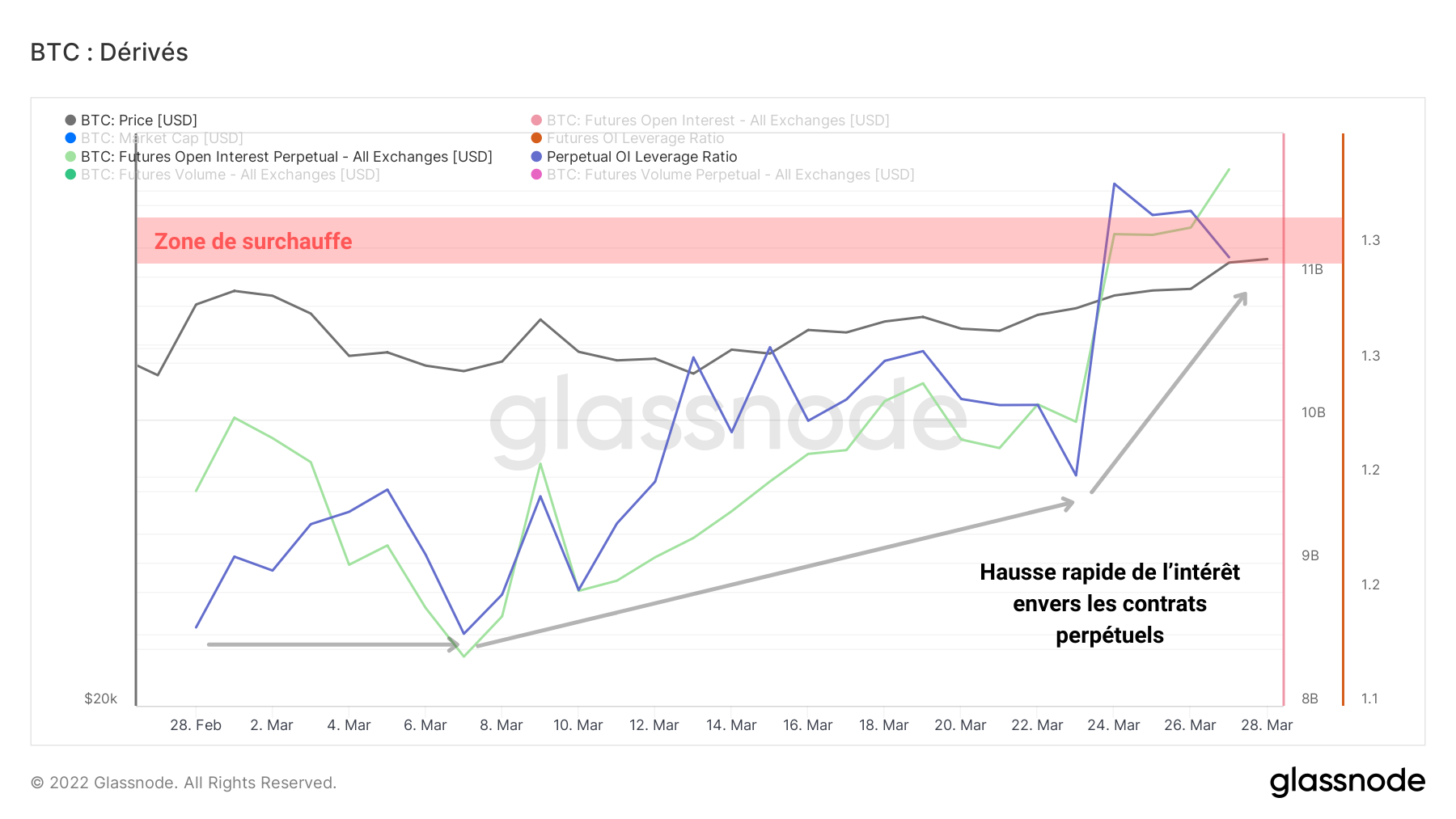

L'intérêt ouvert sur les marchés à terme perpétuels représente quant à lui 1,28 % de la capitalisation boursière du bitcoin, une zone associée à des niveaux de risques élevés.

Il semble également que le marché déploie actuellement de manière préférentielle le capital vers les swaps perpétuels, plutôt que dans des contrats à terme expirants.

De tels niveaux d'intérêt rendent plausibles des scénarios de liquidations en cascade et sont porteurs de forte volatilité sur le marché, sans distinction de direction.

Figure 11 : Intérêt ouvert envers les contrats perpétuels

Mitigant cette possibilité, l’étude des volumes d’échanges des contrats en dollars indique une baisse continue depuis la moitié du mois de mars.

Bien que d’importants capitaux soient déployés à travers de secteur des produits dérivés, il semblerait qu’ils soient peu actifs pour le moment. Une attention toute particulière devra toutefois y être accordée afin de détecter de potentiels mouvements d'envergure.

Figure 12 : Volume d'échange des contrats à terme et perpétuels

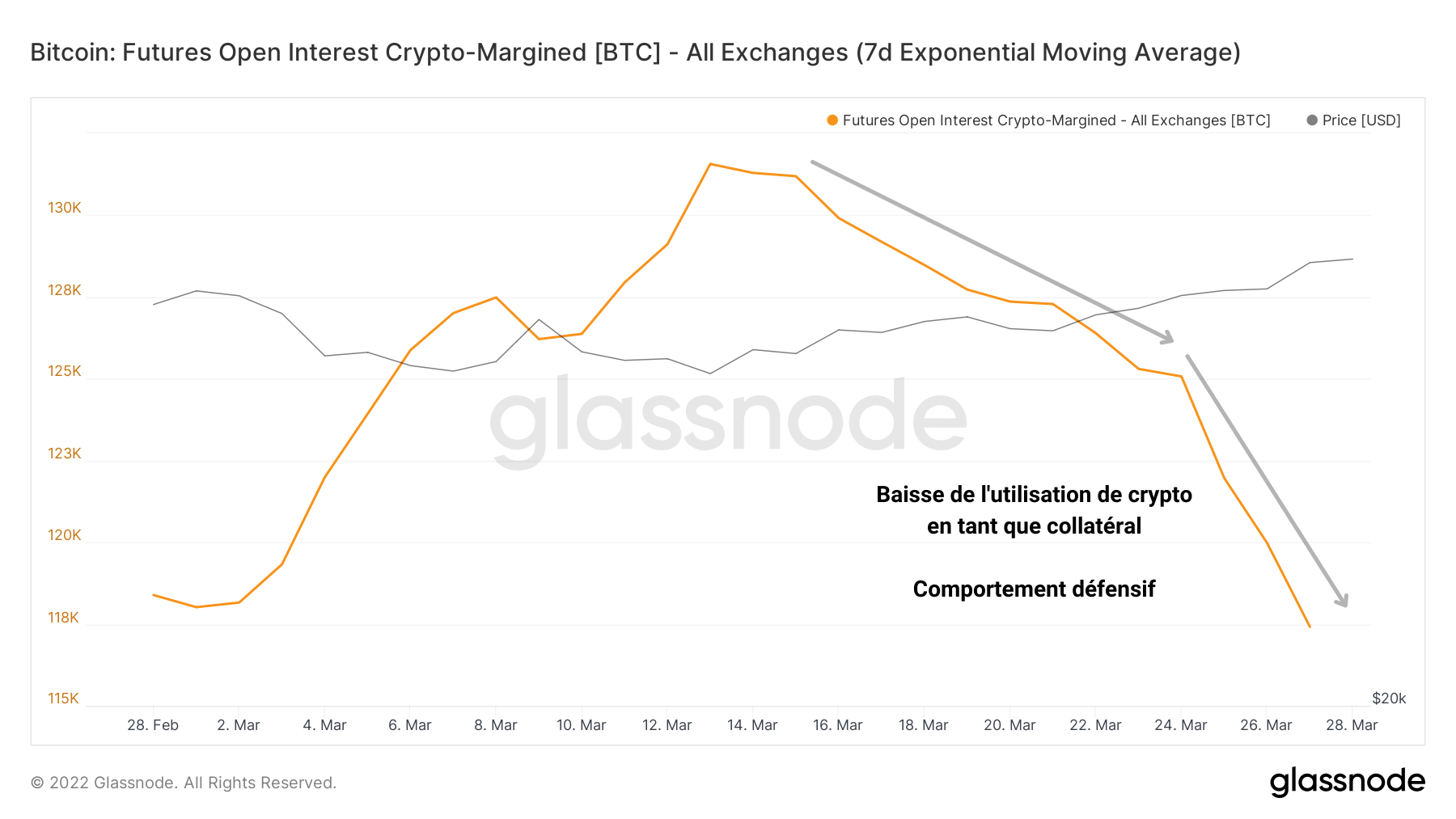

De plus, le marché semble diminuer son recours à l’emprunt de levier collatéralisé au BTC. Choisissant de favoriser l’emprunt financé par des stablecoins, certains spéculateurs limitent l’exposition au risque de leur collatéral de manière à éviter les appels de marge.

Cette stratégie témoigne d’une certaine prudence des participants et se révèle potentiellement constructive afin de favoriser une hausse saine au cours des prochaines semaines.

Figure 13 : Intérêt ouvert financé via un collatéral en crypto

? Retrouvez le Professeur Chaine sur Twitter

Le livre de Cryptoast pour tout comprendre aux cryptosSynthèse de cette analyse on-chain

Finalement, il semble que la récente hausse du prix ne représente pour le moment qu'une bouffée d'air frais, n'assurant pas encore une hausse durable sur le plan fondamental. La structure de marché reste cependant constructive et rend l'espoir légitime suite à la récente consolidation du BTC.

L'absence d'un rajeunissement de BTC important indique que l'engagement des investisseurs à long terme laisse encore à désirer. Il faudra idéalement attendre de voir cette cohorte entamer une nouvelle phase de prise de profits coordonnée lors de la hausse afin d'assister à une distribution haussière et une rotation de capitaux des LTH vers les STH.

De plus, les spéculateurs des marchés dérivés semblent avoir d'ores et déjà déployé une masse de capital importante et s'exposent aujourd'hui à un niveau de risque élevé, malgré des volumes d'échanges encore faibles. Une forte volatilité pourrait dès lors se mettre en place très rapidement et amener le marché à purger l'excédent d'effet de levier au cours des prochaines semaines.

Sources – Figure 1 : Coinigy ; Figures 2 à 13 : Glassnode

Achetez des cryptos facilement avec eToroLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Avertissement. Le contenu présent sur notre site internet est uniquement à titre informatif. Les informations présentes sur cette page ne constituent ni un conseil en investissement, ni une recommandation d'achat ou de vente. Vous devez toujours faire vos propres recherches et nous vous conseillons de demander un avis financier extérieur.