Qu'est-ce qu'un short en trading ?

Un short vient du terme « short selling » qui signifie « vente à découvert ». Shorter une cryptomonnaie revient ainsi à parier sur la baisse de cette dernière et à gagner de l'argent si le cours baisse entre le prix d'achat et le prix de vente. Il s'agit d'une technique de trading qui offre de nombreuses possibilités, avec notamment de la spéculation pure, mais c'est aussi un moyen de couvrir son portefeuille. On vous explique tout cela dans notre guide.

C'est quoi un short ?

Un short consiste à « vendre à découvert », c'est-à-dire à vendre un actif que l'on ne détient pas dans l'objectif de racheter le contrat plus tard à un cours plus bas. Si l'investisseur décide de shorter une cryptomonnaie et que la valeur du sous-jacent baisse, alors l'écart entre le prix d'achat et le prix de vente permet de dégager une plus-value.

Le short permet donc de gagner de l'argent lorsque les marchés financiers baissent. Il offre aussi la possibilité de se couvrir contre le risque d'une baisse d'un cours de cryptomonnaie.

Il ne s'agit pas à proprement parler d'un investissement « en direct », car c'est le produit dérivé qui réplique le sous-jacent (la cryptomonnaie) que l'on achète, et non le sous-jacent en lui-même. Une différence de taille, car c'est ce qui permet de spéculer sur la baisse d'un actif que l'on ne détient pas, mais aussi de recourir à l'effet de levier.

En trading, l'ordre short est opposé à l'ordre long, lequel consiste à ouvrir une position dans l'espoir que l'actif gagne de la valeur.

Exemple concret d'un short sur le Bitcoin

Imaginons que le Bitcoin (BTC) soit actuellement à 100 000 dollars. Un trader pense que le cours du BTC va baisser. Il décide donc de prendre une position short (sans levier) en vendant à découvert 1 BTC à 100 000 dollars via un produit dérivé, comme un contrat à terme.

➡️ Si le cours du Bitcoin chute à 90 000 dollars, il peut racheter ce BTC à ce nouveau prix. Résultat :

- Il a vendu à 100 000 $

- Il rachète à 90 000 $

- Il empoche un gain de 10 000 $

➡️ En revanche, si le Bitcoin monte à 110 000 dollars, il devra le racheter plus cher. Résultat :

- Il a vendu à 100 000 $

- Il rachète à 110 000 $

- Il réalise une perte de 10 000 $

Cet exemple illustre bien le principe du short : on spécule sur la baisse d'un actif, mais cela comporte un risque élevé si le marché évolue à l'inverse du scénario anticipé.

📉 Vous souhaitez tester le short sur les cryptomonnaies ? La plateforme Kraken Pro permet de le faire en quelques clics 👇

Passez au niveau supérieur dans le trading crypto avec Kraken ProComprendre les produits dérivés utilisés pour short

Pour vendre à découvert une cryptomonnaie (faire un « short »), il n'est pas possible de passer par un simple achat au comptant. Il faut utiliser des produits dérivés, qui permettent de parier à la baisse sur un actif sans le posséder.

Ces produits dérivés regroupent plusieurs instruments financiers comme :

- les contrats pour la différence (CFD) ;

- les contrats à terme (futures) ;

- les options ;

- ou encore les Turbos.

Tous ont leurs spécificités, mais partagent un point commun : ils tirent leur valeur d'un actif sous-jacent, ici une cryptomonnaie comme le Bitcoin. Contrairement au spot (achat réel de l'actif), ces produits permettent de spéculer sur les mouvements de prix, à la hausse comme à la baisse, sans posséder l'actif en question.

⚠️ Attention aux risques des produits dérivés ! Les CFD et les contrats à terme (futures) sont des instruments complexes, souvent utilisés avec un effet de levier. Cela signifie que de petits mouvements de marché peuvent entraîner des pertes importantes, y compris supérieures à la mise initiale dans certains cas.

Les CFD sont également soumis à des frais de financement si les positions sont maintenues plusieurs jours, tandis que les futures peuvent être liquidés automatiquement en cas de marge insuffisante. Ils s'adressent donc à des utilisateurs avertis, capables de gérer le risque et de surveiller activement leurs positions.

👉 Pour tout comprendre, lisez notre article : Qu'est-ce qu'un contrat pour la différence (CFD) sur cryptomonnaies

Le rôle de l'effet de levier

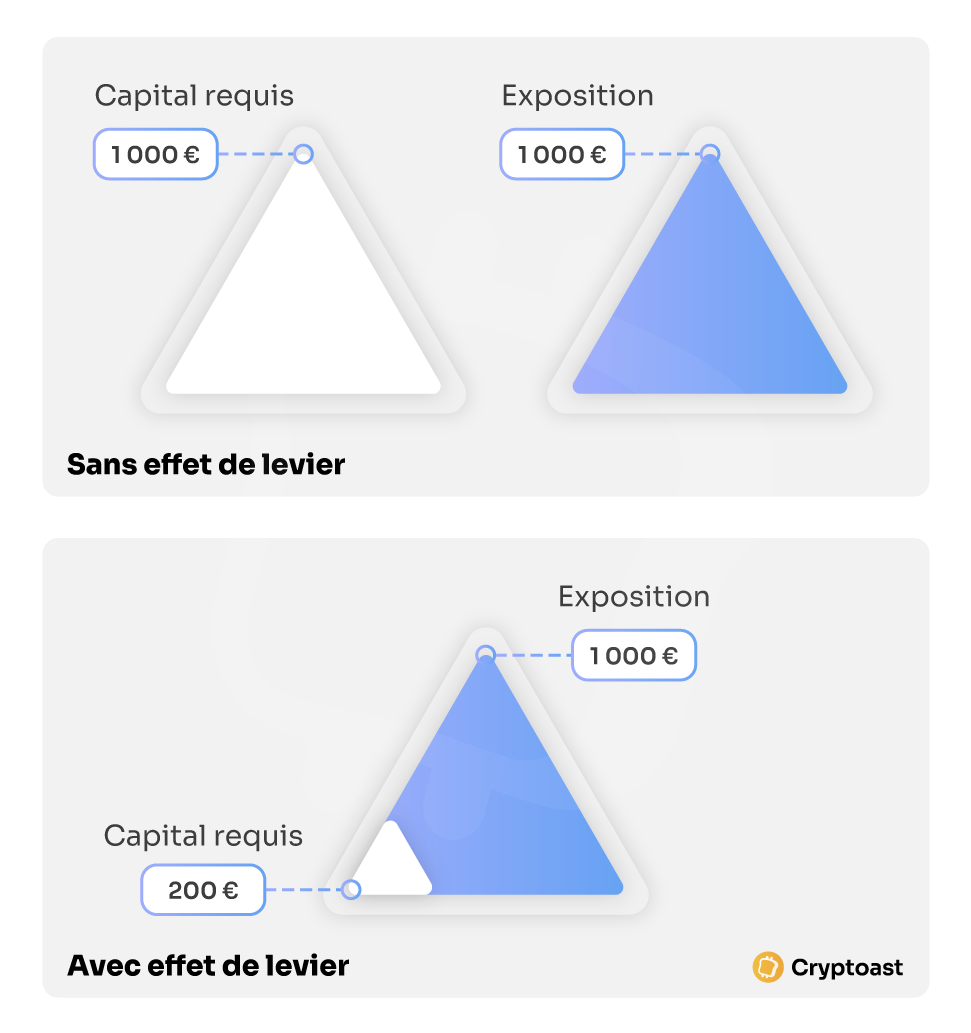

L'effet de levier permet d'augmenter son exposition au marché avec une mise de départ faible et fonctionne à la fois dans le sens de l'achat et de la vente. Contrairement à une transaction au comptant où il faut détenir 100 € pour acheter 100, l'effet de levier offre au trader la possibilité d'investir plus que son capital initial.

Comment ? Il ne finance qu'une partie de l'investissement, le reste est apporté par l'intermédiaire qui lui fait crédit. Seule condition pour ouvrir une position, l'intermédiaire requiert un dépôt de garantie, qui correspond à une caution. Chaque jour cette caution, nommée aussi « appel de marge », fluctue en fonction des conditions des marchés.

Si la position est déficitaire, l'appel de marge va augmenter : l'intermédiaire requiert une caution plus élevée pour maintenir la position ouverte. Si le trader ne parvient pas à payer dans les délais le coût de l'appel de marge, alors la position est automatiquement liquidée par l'intermédiaire financier.

Sur certaines plateformes, un levier de x2 (ou plus) est appliqué par défaut lorsque vous ouvrez une position short via un CFD. Autrement dit, même si vous ne l'avez pas explicitement choisi, vous utilisez un mécanisme qui multiplie vos gains potentiels, mais aussi vos pertes.

L'effet de levier a beau être très risqué, il est prisé des investisseurs. De fait, grâce à un levier de 10, il est possible d'investir 1 000 € dans les cryptomonnaies avec une mise de départ de seulement 100 €. De quoi doper les performances… Mais attention, car si le marché fluctue dans le sens inverse du scénario anticipé, vous pouvez perdre l'intégralité de votre mise ou bien devoir réapprovisionner votre compte très rapidement pour maintenir la position ouverte.

Principe de l'effet de levier

📈 Vous vous sentez perdu face au trading et à l'utilisation d'un short ? Rejoignez Cryptoast Academy et bénéficiez des conseils pédagogiques de Vincent Ganne, spécialiste de l'analyse technique 👇

Le marché crypto se complexifie, retrouvez nos experts pour le surperformerLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.