Et si un article écrit il y a 40 ans pouvait éclairer nos réflexions sur la nécessité du contrôle réel de nos fonds ?

L’année 2022 a été marquée par de nombreux rebondissements, dont les répercussions ont permis de se recentrer sur l’un des piliers que nous a offert Bitcoin (BTC) : le contrôle de nos fonds. À travers l’ensemble des solutions proposées par les plateformes d’échanges de crypto-actifs et autres plateformes de type « CeDeFi », ne nous serions-nous pas affranchis à tort de la base indissociable et indispensable que nous offre cette technologie ?

Benjamin Franklin nous avait prévenus

« Ceux qui peuvent renoncer à la liberté essentielle pour acheter un peu de sécurité temporaire ne méritent ni la liberté ni la sécurité ». Cette citation sonne comme une prophétie au vu des évènements qui ont marqué l’écosystème des cryptomonnaies en 2022.

Figure 1 – Benjamin Franklin

Tout semblait pourtant simple : il suffisait d’abord de miser sur n’importe quelle plateforme listant le fameux et désormais funeste stablecoin UST de la blockchain Terra pour profiter de rendements donnant la migraine à nos banques traditionnelles. Car celui-ci ne comportait pour beaucoup pas le moindre risque, voyez-vous : il était même devenu le 3ème stablecoin le plus capitalisé.

Et les plus aguerris contrôlaient de toute façon leurs fonds, car ils passaient par la fameuse finance décentralisée (DeFi). Intuitive et dépourvue de toutes failles, elle devenait plus accessible à travers des plateformes formidables comme Celsius Network.

Mais là encore, les craintifs n’avaient qu’à confier leurs fonds à des prodiges comme un certain Sam Bankman-Fried, ex-PDG de FTX. Un homme aux multiples superlatifs, encore encensé il y a peu. Il était par exemple vu comme « un des traders les plus talentueux », un « philanthrope », un « altruiste efficace visant à orienter ses donations vers des secteurs ou des associations dont les données ont été scrupuleusement analysées ».

Comment y aurait-il pu avoir anguille sous roche ? Aucune raison de s’inquiéter, le secteur des « cryptos » n’a pas (encore) les vices des grandes institutions bancaires comme Crédit Suisse ou la Silicon Valley Bank.

Diamond et Dybvig, la référence qui aurait dû nous aiguiller

Douglas Diamond et Philip Dybvig sont deux économistes ayant coécrit l'article intitulé « Bank Runs, Deposit Insurance, and Liquidity » en 1983. Ils n’étaient que doctorants au moment de sa rédaction, et pourtant celui-ci deviendra un classique de la littérature économique, souvent cité en référence autour de la problématique des systèmes financiers et de la stabilité bancaire.

Le principal thème évoqué est celui des « paniques bancaires ». Les auteurs proposent une théorie sur la manière dont les garanties de dépôt (qui sont des garanties d’indemnisation des déposants en cas de faillite bancaire) peuvent contribuer à la stabilité des systèmes financiers.

En effet, ces mécanismes permettraient d’éviter les tentations pour les clients de retirer leurs fonds lorsqu'une panique bancaire se produit. Ils utilisent également des modèles mathématiques pour explorer les coûts et les avantages potentiels de ces garanties et de la liquidité disponible.

Dans le détail, ils décrivent un postulat pouvant apparaître assez intuitif : les besoins de liquidités éventuels des prêteurs par rapport aux besoins de financement des emprunteurs placent structurellement les banques en position d’illiquidité.

Ils décrivent en détail un postulat pouvant apparaître assez intuitif : les besoins de liquidités éventuels des prêteurs par rapport aux besoins de financement des emprunteurs placent structurellement les banques en position d’illiquidité. pic.twitter.com/KcoxTzDQGU

— Orka (@orka882) September 26, 2022

Pour faire simple : les banques reçoivent des dépôts pouvant être retirés à tout instant. Le banquier va prêter cet argent à des investisseurs qui ont des besoins sur du plus ou moins long terme, mais qui apporteront des rendements seulement dans un futur plus ou moins proche.

C’est précisément cette caractéristique des bilans bancaires qui rend les banques vulnérables aux paniques bancaires, mais permet en théorie d’apporter une amélioration du bien-être social (en permettant à plus de gens d'investir dans des projets à long terme).

Ils définissent alors deux types de profil : les « patients » et les « impatients » qui seront amenés à partager les risques :

- Sans les banques, les impatients ayant besoin de liquidité rapidement devraient soit renoncer à leurs projets, soit investir dans des projets de court terme peu rémunérateurs ;

- Les patients quant à eux, pourraient se permettre d’investir à long terme dans des projets plus rémunérateurs, mais n’auraient pas la garantie de pouvoir retirer de la liquidité en cas de besoin impérieux.

Les risques sont ainsi partagés : les patients peuvent récupérer de la liquidité à tout moment si besoin et les impatients ont un rendement possible et plus élevé. En théorie, les volumes de liquidité en jeu rendent normalement l’équilibre robuste. Le problème, c’est que tout le monde est officiellement en mesure de retirer sa liquidité.

Achetez des cryptos facilement avec eToroToo big to fail. Sauf Lehman Brothers. Sauf Northern Rock. Sauf Silicon Valley Bank. Sauf Crédit Suisse…

La suite de la réflexion sur les paniques bancaires repose sur l’étude des scénarios possibles, qui sont décrits par les auteurs.

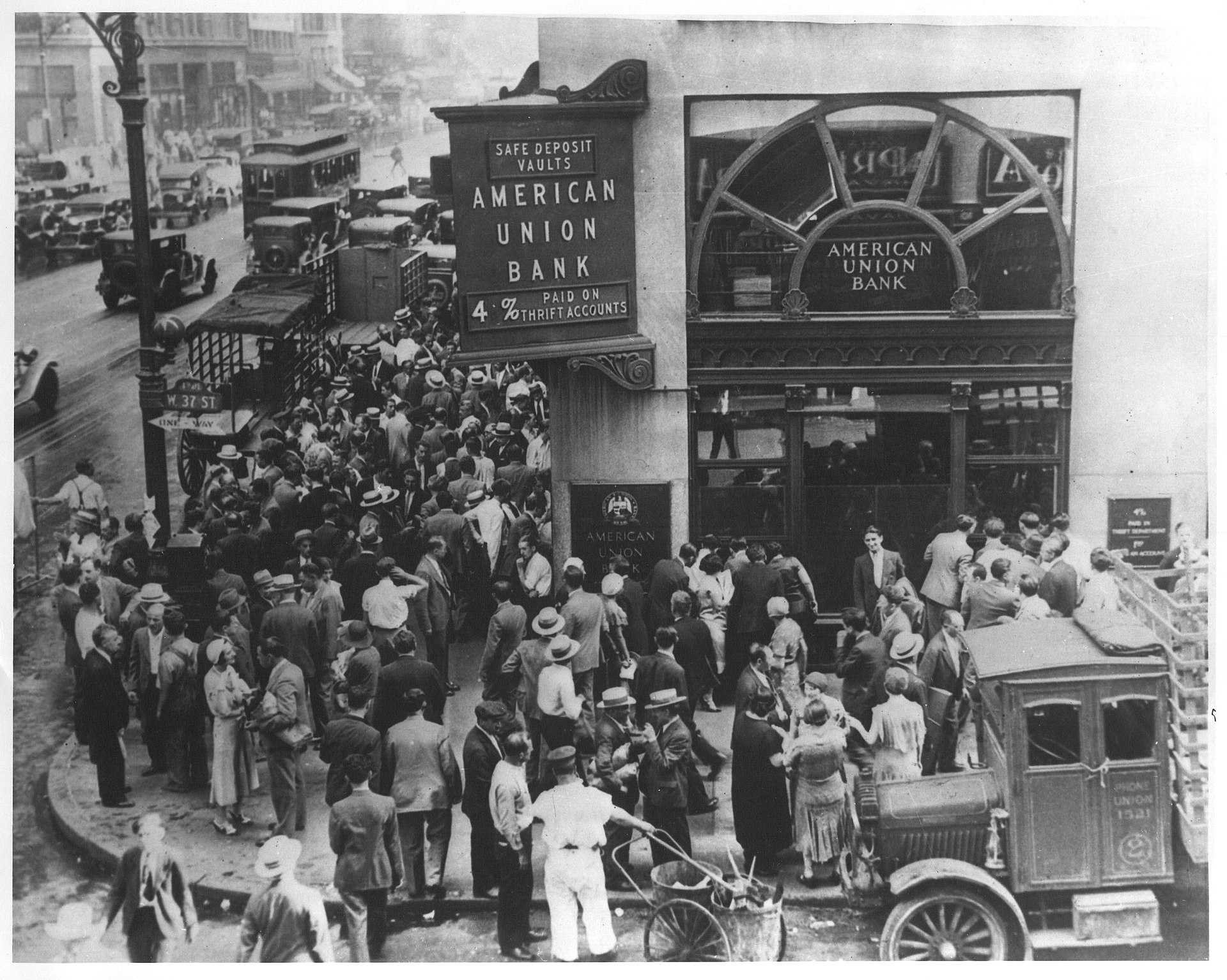

Les éléments sont les suivants : un contexte économique critique, une rumeur sur l’insolvabilité d’un établissement (vraie ou fausse) ou encore une première crise de liquidité d’un autre établissement équivalent. Les deux créateurs de l’article décrivent alors des phénomènes de prophéties auto-réalisatrices et les effets qu'entraînent les doutes sur la capacité d’une banque à rembourser ses déposants.

Les différents profils seront alors tentés de se présenter aux guichets pour retirer leurs liquidités, conscients qu’ils auront d’autant moins de chances de les retrouver s’ils se présentent tardivement à la banque.

Figure 2 – Foule à l'American Union Bank de New York lors d'un bank run au début de la Grande Dépression

Quelle est donc la solution proposée et la conclusion de la réflexion ?

La suspension de la convertibilité des dépôts ou la mise en place d’un système public de garantie de ceux-ci est mise en avant.

L’instauration d’une taxe sur les retraits effectués dans un laps de temps trop court après le dépôt constitue pour eux la seconde option. Cela permettrait véritablement de dissuader les agents de paniquer et plus précisément, d’éviter que les agents « patients » ne se comportent comme des « impatients ».

C’est ainsi notamment qu’en Europe, les États membres de l’Union européenne sont tenus de garantir les dépôts bancaires à hauteur de 100 000 euros par banque et par déposant conformément à la directive européenne 2009/14/CE. Intéressant à noter : les auteurs précisent que « la mise en place d’un système de garantie des dépôts pourrait conduire les déposants à abaisser leur vigilance à l’égard des activités de leurs banques, ce qui pourrait inciter ces dernières à prendre davantage de risques ».

Comment interpréter le message ? Voici une transcription possible « les banques sont dangereuses, mais fournissent un service faisant sens dans notre contexte sociétal et en période économique forte. Chaque sécurité ajoutée augmente en réalité leur pouvoir et donne l’illusion qu’elles sont indispensables et sans risque. »

Les exemples de paniques bancaires sont en effet nombreux : crise de 1907 aux États-Unis (ayant entraînée la création de la Réserve fédérale américaine), crise bancaire de 1929 responsable de la Grande Dépression, crise bancaire grecque de 2015…

Dans leur sillage, des banques comme Lehman Brothers, Washington Mutual, Wachovia, Northern Rock, Dexia ou IndyMac Bank se sont retrouvées dans la même situation que Celsius Network ou FTX.

Il est cocasse de noter d’ailleurs que la plus ancienne banque du monde encore en activité a elle aussi été en faillite. Il s’agit de la Banca Monte dei Paschi di Siena. Sauvée in extremis par le gouvernement italien avec l’argent du contribuable en 2017. La longévité ou l’ancienneté d’un établissement ne le protège donc pas des déboires économiques et financiers…

Formez-vous avec Alyra pour intégrer l'écosystème blockchainVincent Van Gogh, un Bitcoiner avisé nous apporte la conclusion ?

« Je préfère avoir cent francs avec la liberté d’en faire ce que je veux plutôt que deux-cents francs sans cette liberté ». Cette citation de l’artiste à l’oreille mutilée illustre parfaitement le fond du problème soulevé par l’article.

Diamond et Dybvig ont mis en évidence les risques de panique bancaire ainsi que la nécessité de mécanismes de sécurité tels que l'assurance-dépôts pour protéger les déposants. Cependant, malgré les mesures qu’ils ont inspirées, les crises financières continuent de se produire, ce qui a incité de nombreuses personnes à chercher des alternatives.

Satoshi Nakamoto, l’anonyme créateur de Bitcoin, l’a développé en réponse à la crise financière de 2008, qui met en lumière les faiblesses des systèmes financiers traditionnels. L’essence de sa philosophie était de créer un système décentralisé alternatif, permettant aux utilisateurs de contrôler leurs fonds sans avoir à faire confiance à une institution financière tierce.

Il représente une alternative nécessaire, n’ayant aucun équivalent crédible à l’heure actuelle. De par le réel contrôle de nos fonds qu’il induit, il élimine les risques systémiques identifiés par les deux universitaires en ayant des avantages de transparence, de sécurité et d'immuabilité. En outre, sa décentralisation permet une émancipation de la confiance qu’il nous est imposé d’avoir vis-à-vis des institutions financières.

Si à l’époque de Van Gogh nos aïeuls n’avaient que la possibilité de cacher leur argent sous leur matelas pour s’en émanciper, nous avons désormais une réelle alternative crédible. Vous savez ce qui vous reste à faire.

? Retrouvez notre guide complet pour acheter du Bitcoin

Recevez jusqu'à 500 $ en bonus en déposant des fonds sur eToroLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Ultra super méga intéressant article et merci de nous l'avoir partagé ! Bonne journée.