Analyse on-chain du Bitcoin (BTC) – Le risque spéculatif persiste

Le risque spéculatif sur les marchés dérivés continue de peser sur le marché du Bitcoin (BTC) malgré la récente chute. Une baisse minime de l’intérêt ouvert des contrats à termes et la divergence des biais présents sur Bitfinex, Kraken, FTX et Deribit suggère qu’une seconde vague de liquidations est envisageable en cas de forte volatilité.

Acheter Bitcoin (BTC)

Publicité Kraken

Bitcoin s’approche de son ancien ATH

Le cours du Bitcoin (BTC) invalide la zone des 30k $ – 28k $ et se rapproche du niveau symbolique des 20k $ (ancien ATH), entraînant une chute de la rentabilité globale du réseau et d’importantes pertes sur les marchés spot et dérivés.

Cette baisse du prix s’accompagne d’une hausse du risque spéculatif sur les marchés des produits dérivés, augurant d’une potentielle série de liquidations en cascade supplémentaire.

Figure 1 : Cours journalier du Bitcoin (BTC)

Cette semaine, nous évaluerons de près :

- l’évolution du risque spéculatif au cours des dernières semaines ;

- l’ampleur de la prise de perte sur les marchés spot ;

- l’entrée du marché dans une zone de prix historiquement attrayante.

👉 Retrouvez les réflexions et les analyses approfondies du Prof. Chaîne sur notre Canal Discord

Achetez des cryptos facilement avec eToroForte spéculation au plus profond du marché baissier

Penchons-nous pour commencer sur l’activité présente au sein des marchés financiers, où nous pouvons observer de nombreux signes d’une activité spéculative accrue.

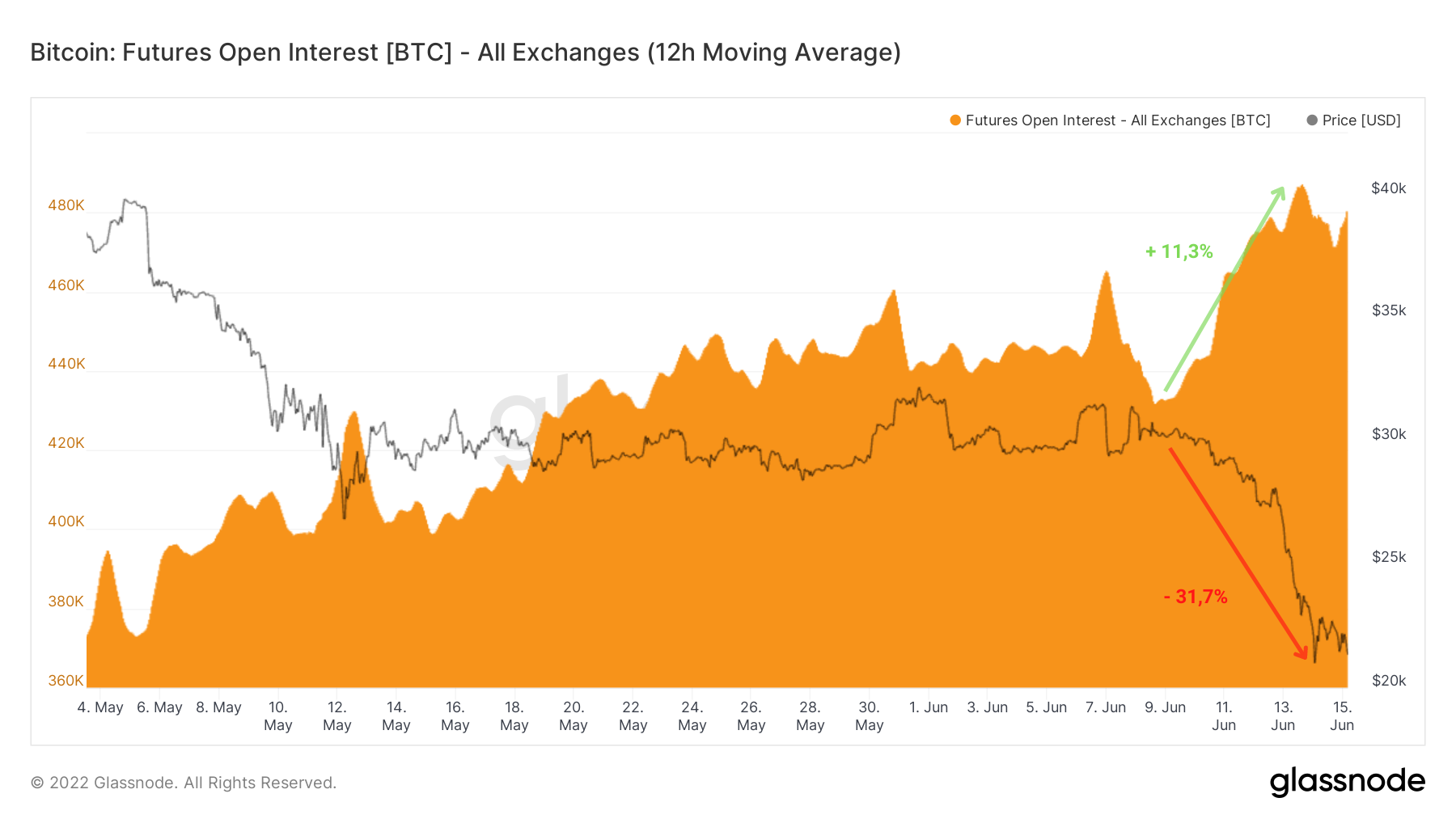

Premièrement, l’intérêt ouvert (OI) des contrats à terme sur Bitcoin, mesuré en BTC, est en constante hausse depuis les débuts du mois de mai, passant de 373 000 BTC à un ATH de 486 000 BTC dans la soirée de lundi.

Depuis la perte du niveau des 30 000 $ mercredi dernier, l’OI s’est corrélé négativement au prix du BTC et a augmenté de plus de 11%, signalant un intérêt spéculatif non négligeable.

La cascade de liquidations provoquée au cours des dernières 24h n’a pas suffi a purger l’excès d’effet de levier présent sur les marchés dérivés.

Figure 2 : Intérêt Ouvert des contrats à terme sur Bitcoin

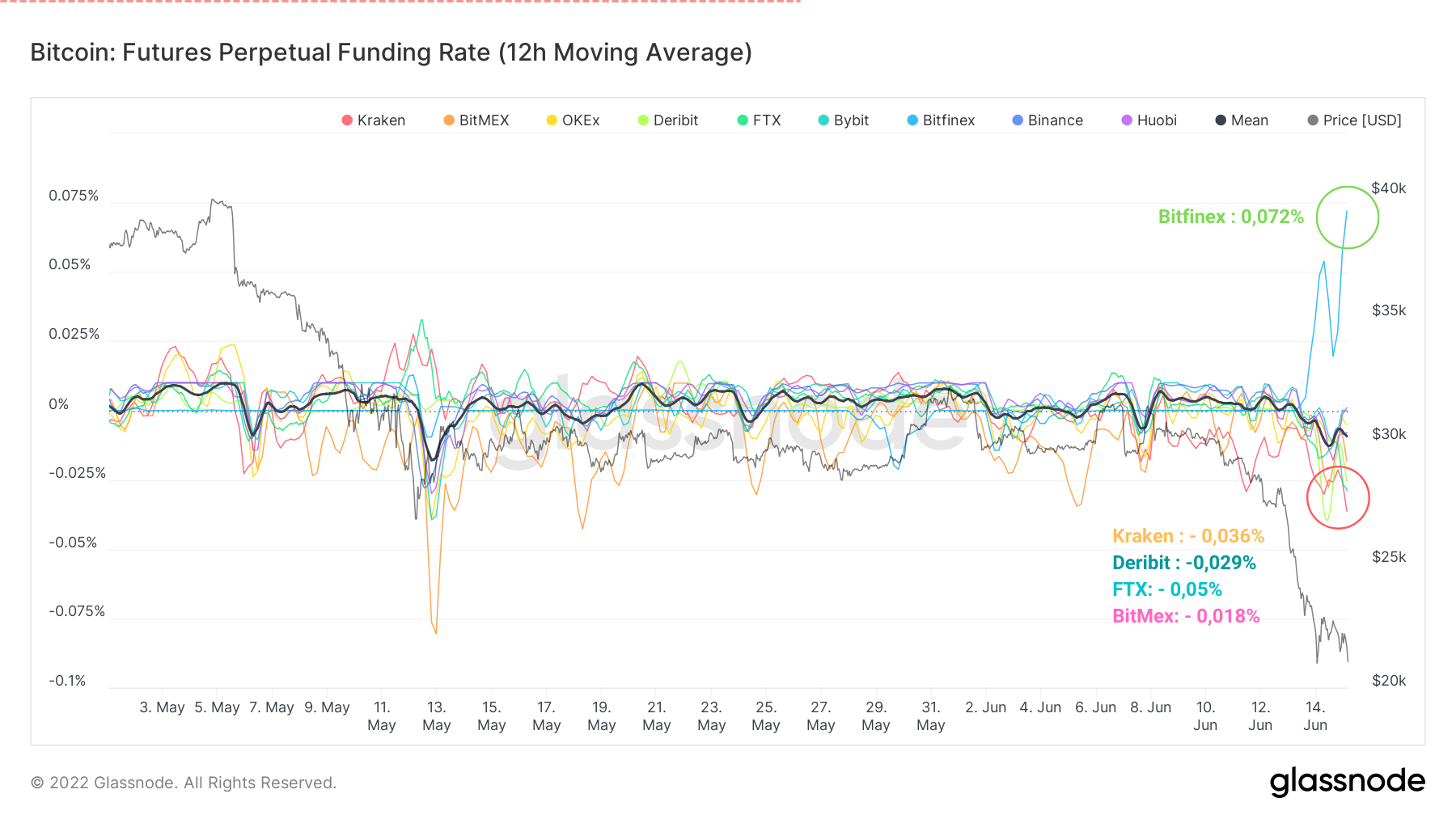

De plus, lorsque le prix du BTC a atteint les 24 000 $, une divergence du taux de financement des contrats à terme s’est manifestée : alors que Kraken, Deribit, FTX et BitMex ont adopté un biais vendeur, Bitfinex est soudainement devenu très haussier.

Cette divergence signale un conflit d’intérêts des spéculateurs haussiers et baissiers qui ne peut se résoudre que par la désescalade de leur position (retour à la raison) ou leur liquidation (purge de l’avidité).

Le taux de financement moyen est actuellement de - 0,012%, témoignant d’une appétence globale pour les positions short.

Figure 3 : Taux de financement des contrats à terme

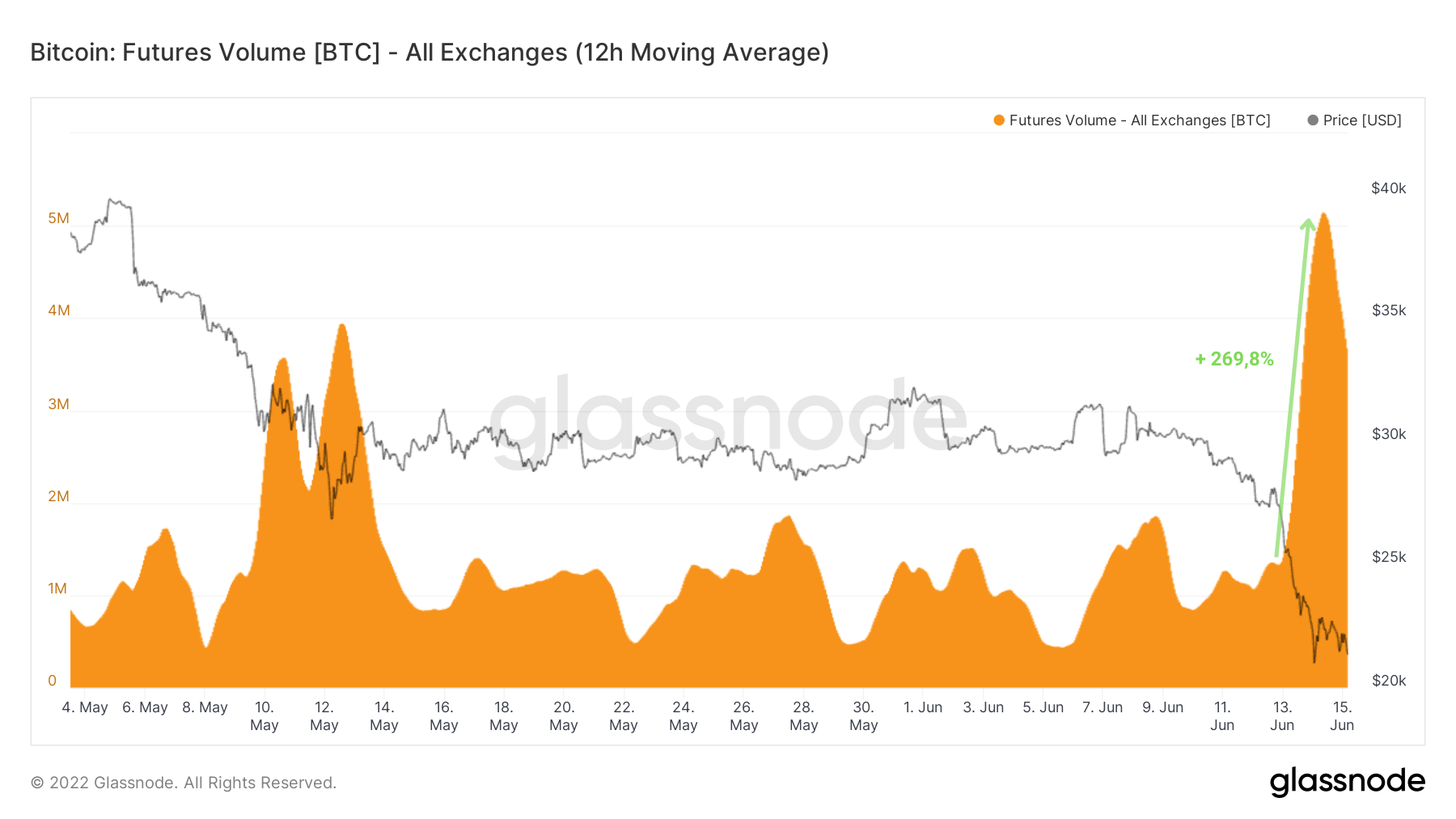

Parallèlement, le volume de négociation des contrats à terme a plus que triplé, passant de 1,33Mn BTC à 4,98Mn BTC en moins de 24 heures.

Cette hausse de l’effervescence provoquée par la baisse du prix spot sur les marchés dérivés, provoque une boucle de rétroaction entre

- les liquidations des positions long ;

- les stop loss forcés à la clôture ;

- la pression de vente des positions short.

Excédant largement les volumes enregistrés lors du crash Terra/LUNA, cette mesure témoigne de l’influence primordiale des marchés dérivés concernant la récente baisse.

Figure 4 : Volume des contrats à termes sur Bitcoin

Résultant de la débâcle provoquée par les facteurs observés plus haut, une série de liquidations sur les marchés dérivés a occasionné plus de 300 millions de dollars de pertes en 24h.

Confirmant le fait que cette baisse est plus influencée par les marchés dérivés qu’il y a un mois, cette observation n’exclut pas la possibilité d’une chute plus profonde au cours des prochains jours.

Figure 5 : Liquidations long des contrats à termes sur Bitcoin

En effet, l’OI toujours élevé, les positions long sur Bitfinex, ainsi que les risques d’appel de marge croissants d’entreprises telles que MicroStrategy et Celsius laissent entrevoir un éventuel bain de sang à venir si les conditions se dégradent davantage.

? Retrouvez notre lexique de l’analyse on-chain

Le livre de Cryptoast pour tout comprendre aux cryptosDe lourdes pertes sur les marchés spot

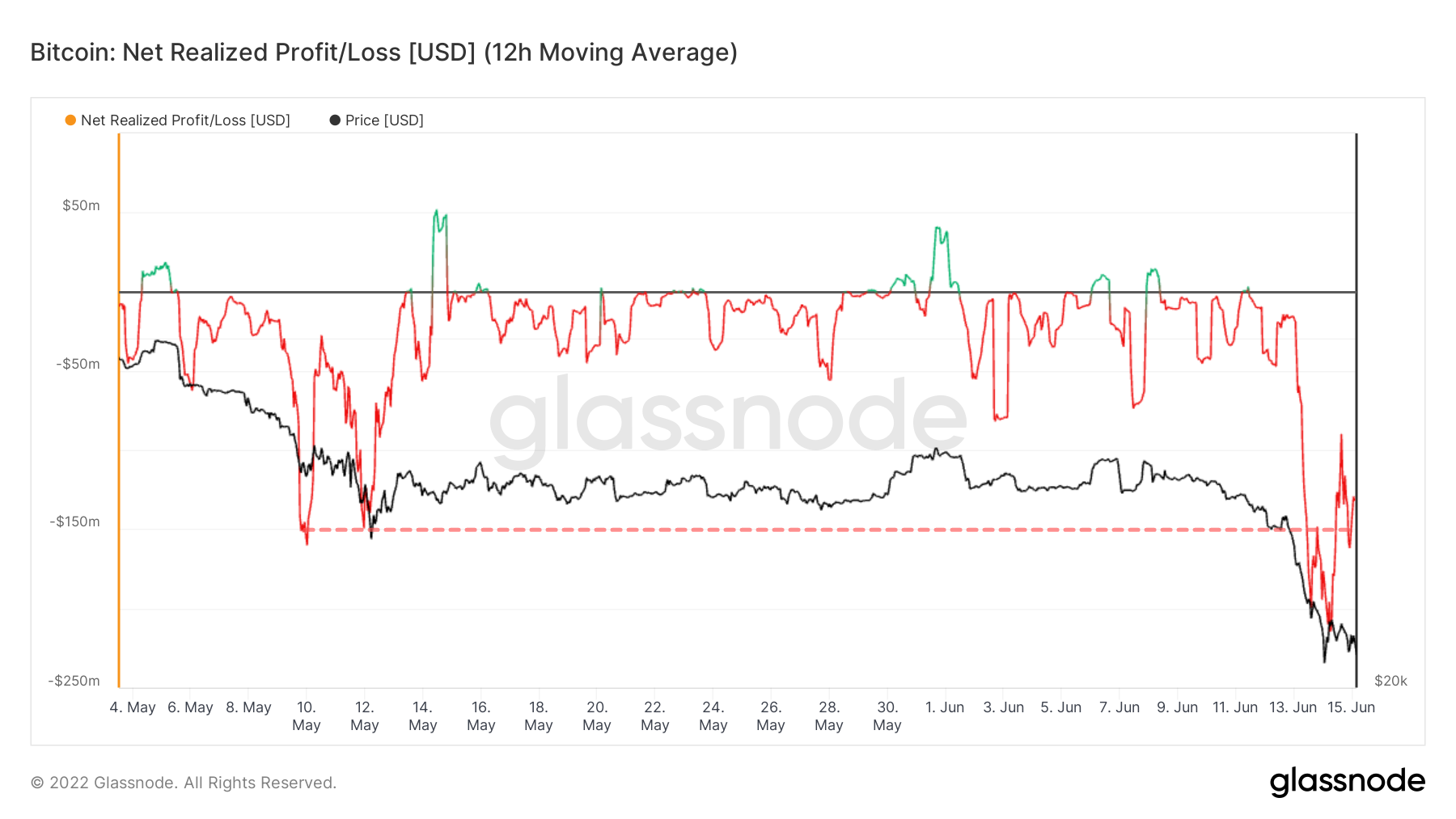

S’ajoute à ces observations une douloureuse série de pertes réalisées sur l’échelle horaire. Bien supérieure aux pertes enregistrées le 10 et 13 mai (~ 150Mn $), la chute d’hier a provoqué une vente conséquente allant jusqu’à 214 millions de dollars par heure.

Cet indicateur de l’ampleur de la panique créée par la verticalité de l’action du prix du BTC au cours des dernières heures témoigne de la volonté de vente (parfois forcée) des positions long des participants.

Historiquement, les marchés spot n’avaient pas connu de vente similaire depuis le 25 juin 2021, où presque 300 millions de dollars de pertes avaient été réalisés

Figure 6 : Distribution de l’Offre par Cohorte et Changement sur 30 jours

? Retrouvez le Professeur Chaîne sur Twitter

Une opportunité d’achat générationnelle

La cascade de liquidations décrite plus haut, ajoutée à la pression de vente des marchés spot, pousse le prix du BTC dans ses retranchements, proches de son ancien ATH, vers une zone de valeur très attrayante d’un point de vue long terme.

Le MVRV Z-Score, utilisé pour évaluer quand le Bitcoin est sur/sous-évalué par rapport à sa « juste valeur », suggère que le marché est aujourd’hui fortement sous-évalué.

Figure 7 : Distribution de l’Offre par Cohorte et Changement sur 30 jours

Figure 7 : Distribution de l’Offre par Cohorte et Changement sur 30 jours

Ce signal, riche de sens et historiquement significatif enregistre des valeurs négatives (en vert) pour la 6e fois de son histoire, confirmant que nous entrons dans un territoire propice à la construction d’une épargne générationnelle.

? Retrouvez le Professeur Chaîne sur Twitter

Synthèse de cette analyse on-chain

Finalement, cette semaine forte en émotions aura marqué l’entrée du cours du Bitcoin (BTC) au sein d’une zone de prix statistiquement attrayante.

Suite à la cascade de liquidations survenue hier, et considérant les pertes réalisées sur les marchés spot, nous pouvons affirmer que nous nous trouvons plus proches de la fin du bear market que de son commencement.

Pour autant, compte tenu d’un contexte macroéconomique et géopolitique en dégradation, d’une persistance du risque spéculatif et des pertes latentes encore détenues par les participants, le moment n’est pas venu de s’exposer à un risque inconsidéré.

Notons pour conclure les risques d’appel de marge encourus pas Celsius et MicroStrategy, à des prix de liquidations respectifs de 14k $ et 21k $, dont l’avènement pourrait provoquer une pression de vente inédite digne de la débâcle des affaires Mt. Gox et Terra/LUNA.

Sources – Figures 1 à 7 : Glassnode, Figure 5 : Coinglass

Achetez des cryptos facilement avec eToroLa Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Avertissement. Le contenu présent sur notre site internet est uniquement à titre informatif. Les informations présentes sur cette page ne constituent ni un conseil en investissement, ni une recommandation d'achat ou de vente. Vous devez toujours faire vos propres recherches et nous vous conseillons de demander un avis financier extérieur.