Analyse on-chain du Bitcoin (BTC ) – Une distribution inédite de l'offre ?

Alors que le contexte économique, sanitaire et géopolitique ébranle la finance traditionnelle, le bitcoin (BTC) résiste tant bien que mal à la pression de vente. Oscillant autour des 40 000 $, la reine de cryptomonnaies semble être en phase de transition vers une tendance encore incertaine. À ce stade, comment est répartie l'offre en circulation entre les différentes instances et entités du marché ? Analyse on-chain de la situation.

Le Bitcoin résiste sur son support

Le cours du Bitcoin (BTC) poursuit ses oscillations autour du support des 40 000 $, donnant du fil à retordre aux spéculateurs à court terme.

Se situant en dessous de l'ensemble de ses lignes de résistances (21EMA en rouge, 50MA en bleu et 200MA en mauve), le prix du BTC augure pour certains une forte chute, tandis que d’autres appellent à une consolidation doublée d’une forte accumulation.

Étant donné le contexte géopolitique (guerre cinétique en Ukraine), macroéconomique (hausse des taux de la Fed, déclarations de la directrice du FMI, escalade des prix à la consommation) et sanitaire (reconfinement de Shanghai et disruption des chaînes d'approvisionnement), la réponse des marchés traditionnels ne s’est pas fait attendre et de larges pertes de capital frappent des sociétés telles que Netflix, Apple, AramCo ou encore Berkshire Hathaway.

Le bitcoin, positivement corrélé aux valeurs technologiques et énergétiques depuis mars 2020, semble pourtant résister tant bien que mal à ce contexte d’incertitude globale, se révélant aujourd’hui moins volatil et baissier que de nombreuses commodités traditionnelles.

Figure 1 : Cours journalier du cours du bitcoin (BTC)

Cette semaine, une édition spéciale nous amène à observer de long en large la distribution de l’offre de BTC en circulation. Le but est aujourd’hui d’effectuer une sorte d’état des lieux de la répartition actuelle du marché afin d’en étudier l’évolution d’ici les mois à venir.

Pour se faire, nous évoquerons un large panel de métriques relatives à la nature et à la distribution de l’offre de BTC en circulation afin d’évaluer sa liquidité, sa répartition et ses dynamiques avant de conclure cette analyse par une touche d’optimisme modéré.

👉 Retrouvez les métriques présentées dans cette analyse sur le tableau de bord on-chain de Cryptoast

Un marché aux structures inédites

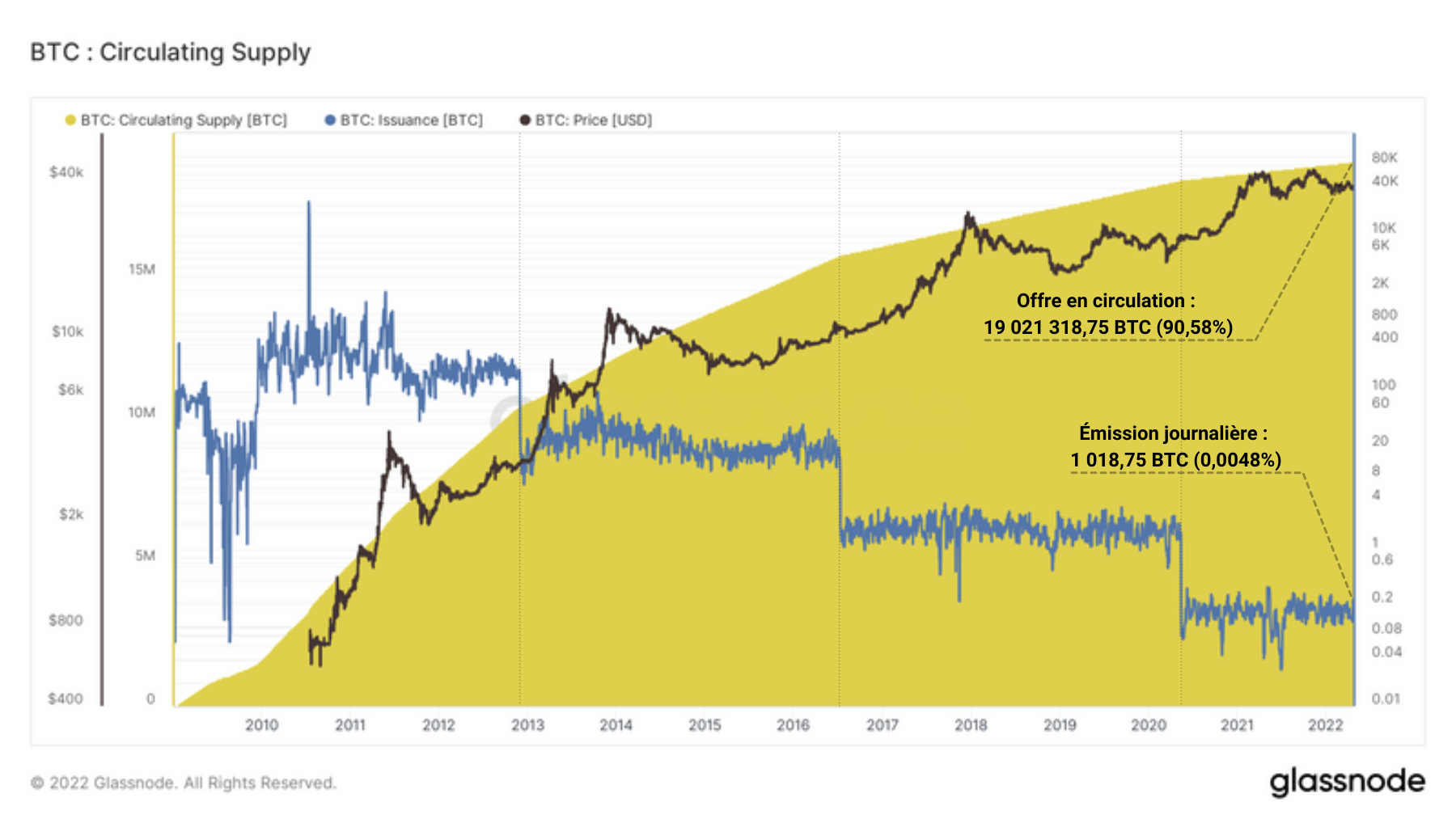

Débutons cette étude en mettant en avant un fait déterminant pour le marché du BTC. En effet, en décembre 2021, le 18 900 000e a été miné, laissant au dernier dixième de l’offre environ 120 ans pour être extrait. L’année 2022 marque donc un point de pivot en termes de dynamique d’offre et de demande.

90% of total #Bitcoin supply has already been mined.

98% of the world doesn’t own #Bitcoin yet!

Number will go up! ??

— Bitcoin Archive ??? (@BTC_Archive) December 13, 2021

Avec aujourd’hui moins de 10% de la masse monétaire restante à miner, la compétition des nations, des entreprises et des individus sera d’autant plus féroce que l’utilité économique et sociale de Bitcoin (le réseau) et du bitcoin (la monnaie) sera confirmée ou infirmée par les défis et les crises à venir.

Figure 2 : Offre en circulation

À raison d’une émission monétaire journalière moyenne de 1 018,75 BTC, jusqu’au prochain halving, estimé vers 2024, au bloc 840 000, c’est 0,0048% de l’offre totale qui est extraite chaque jour.

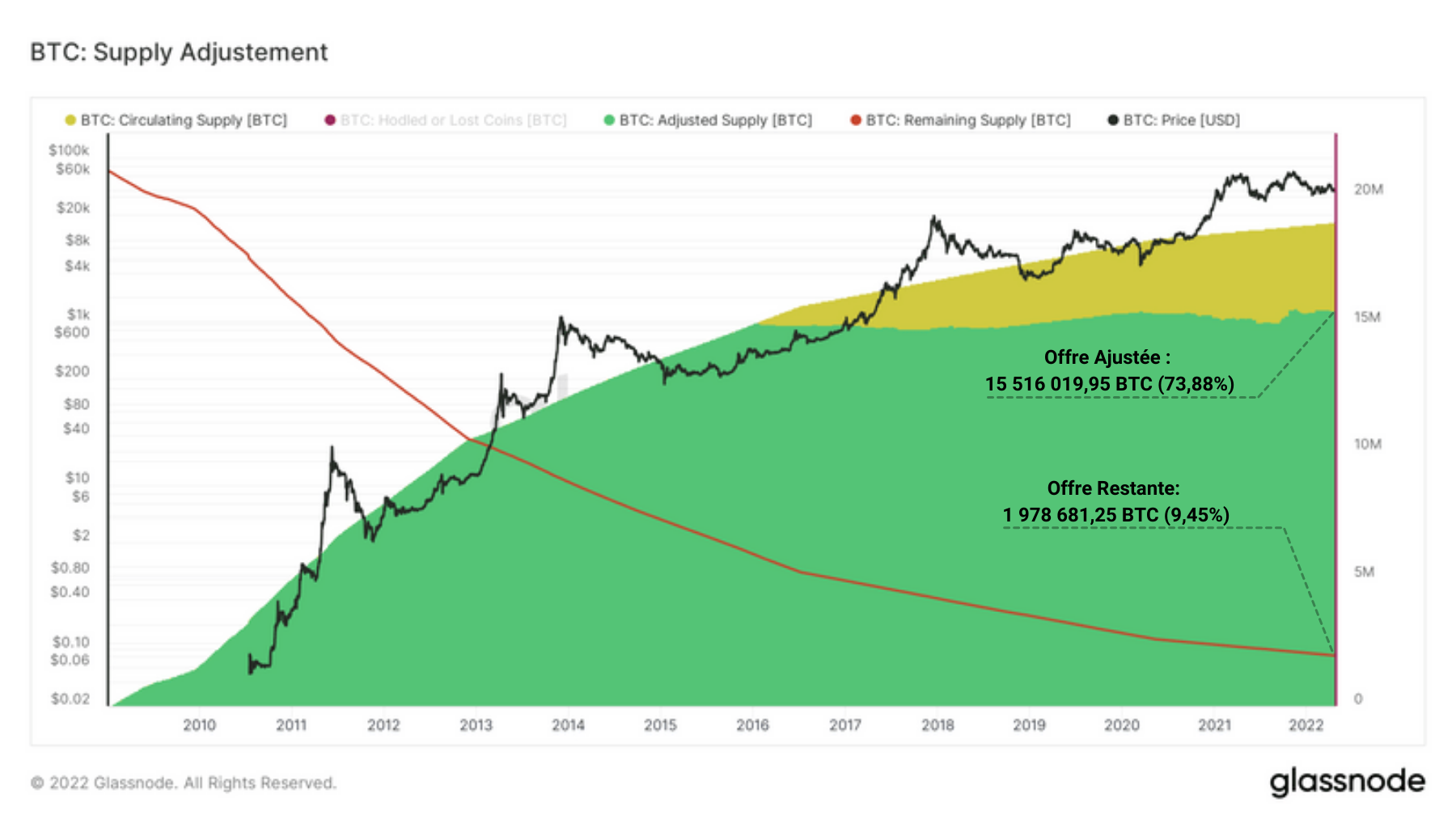

Il serait cependant bien ambitieux de déclarer que la totalité de l’offre actuellement en circulation soit disponible. En effet, de nombreux BTC sont aujourd’hui perdus, oubliés ou inaccessibles, réduisant l’offre réellement disponible et diminuant la pression de vente totale du marché.

« Les pièces perdues ne font que donner un peu plus de valeur aux bitcoins des autres. Voyez çela comme un don à la communauté. » – Satoshi Nakamoto

Glassnode estime ainsi, en déduisant de l’offre en circulation tous les BTC n’ayant pas été actifs depuis au moins 7 ans, que l’offre réellement disponible (nommée Offre Ajustée) se limiterait à environ 15,5 millions de BTC, représentant 73,88% de l’offre totale.

Figure 3 : Offre Ajustée

Ainsi, 16,7% de tous les BTC créés (environ 3,5 millions) seraient d’ores et déjà gelés à jamais. Et cela alors que l’offre restant à miner, représentant moins de 2 millions de BTC ou 9,45% de l’offre totale, est aujourd’hui férocement convoitée par une multitude d'entités.

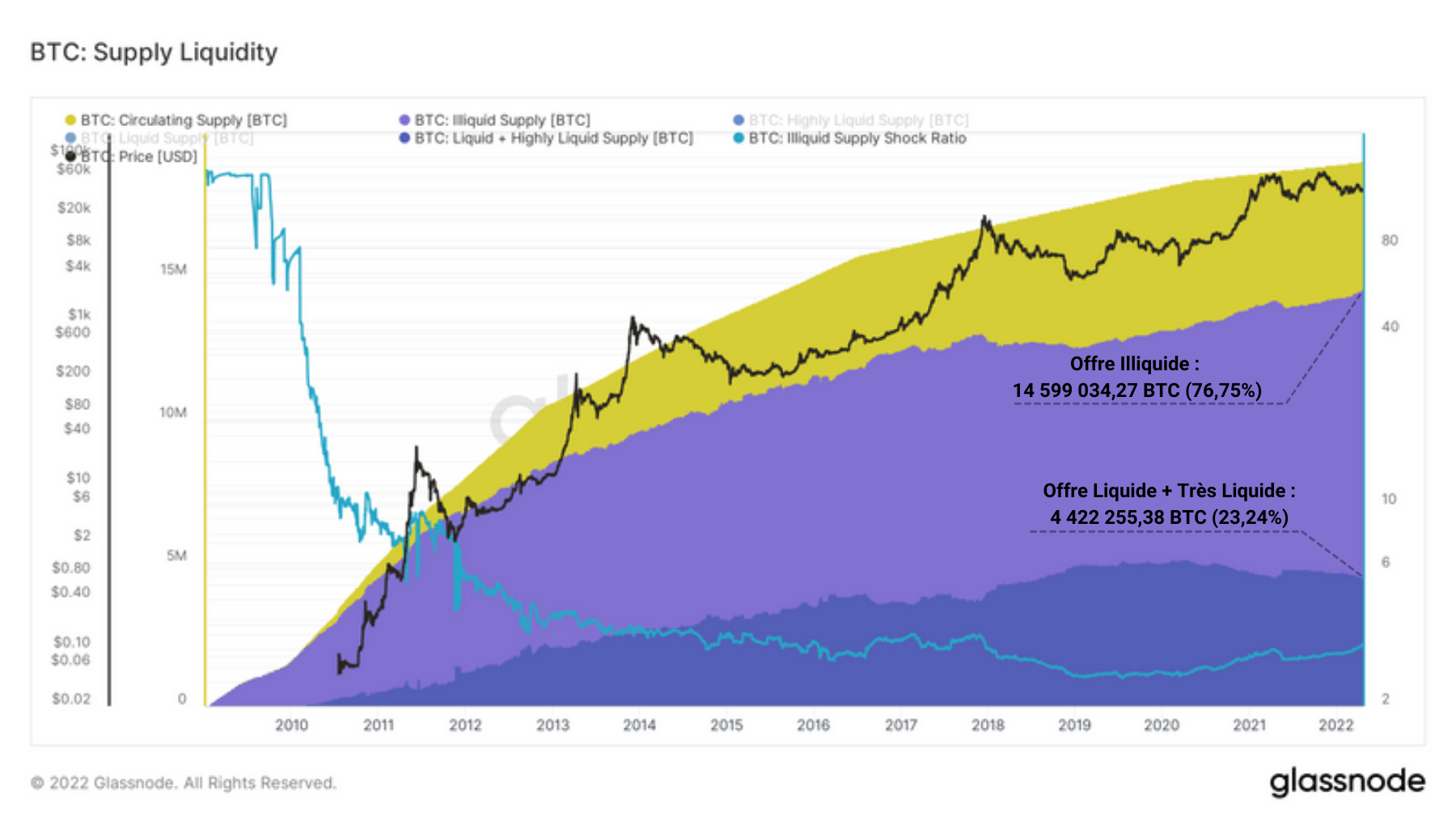

Intéressons-nous ensuite à la liquidité de l’offre en circulation. L’étude de la liquidité du bitcoin est essentielle pour comprendre ses dynamiques de marché. En effet, si de nombreux bitcoins sont retenus et épargnés par les participants, un phénomène appelé choc de liquidité prend place, ayant pour effet d'affaiblir la pression de vente.

Dit autrement : Une augmentation soutenue des bitcoins illiquides est une indication d'un fort sentiment de HODLing des investisseurs et constitue un potentiel signal haussier.

L’offre de BTC se scinde alors en trois catégories :

- les BTC illiquides, ayant un historique de dépense faible ou inexistant, majoritairement détenus en dehors des exchanges sur le long terme avec une forte conviction ;

- les BTC liquides, déplacés de manière régulière sur les exchanges, faisant l’objet de la spéculation des investisseurs à court terme ;

- les BTC hautement liquides, en mouvement constant, souvent associés aux pièces utilisées par la finance décentralisée (DeFi), sous l’égide du WBTC.

Le graphique ci-dessous présente l’offre illiquide (mauve) et la somme de l’offre liquide et très liquide (bleu) en fonction du temps.

Figure 4 : Liquidité de l'offre en circulation

Il ressort de son observation que presque 15 millions (76,75%) de l’offre en circulation est actuellement illiquide, un score en augmentation quasi constante au cours de l’histoire du bitcoin en excluant le marché baissier de 2018 - 2019 et la capitulation de mai 2021.

De l’autre côté, il semble important de mentionner le déclin progressif de l’offre liquide et très liquide, qui représente aujourd’hui moins d’un quart de l’offre en circulation (4,4 millions de BTC).

Identifié lors de nos précédentes analyses, cette propension du marché à retirer les BTC du marché dans un objectif de rétention à long terme témoigne d’un changement de paradigme des investisseurs, modifiant leur comportement de dépense en faveur de l’épargne.

? Retrouvez notre lexique de l'analyse on-chain

Le livre de Cryptoast pour tout comprendre aux cryptosUne offre de plus en plus convoitée

Nuançons ce décorticage de l’offre de BTC par l’étude des avoirs détenus par plusieurs types d’entités. En suivant le chemin historiquement emprunté par les bitcoins, de leur émission à leur distribution, nous étudierons les avoirs des mineurs, des exchanges, des investisseurs à long terme (LTH) puis des investisseurs à court terme (STH).

Il n’existe que deux manières d’acquérir des bitcoins, les gagner ou les acheter. La cohorte des mineurs, de par leur rôle essentiel de forgeurs de blocs, appartient à ces entités qui se font rémunérer en BTC.

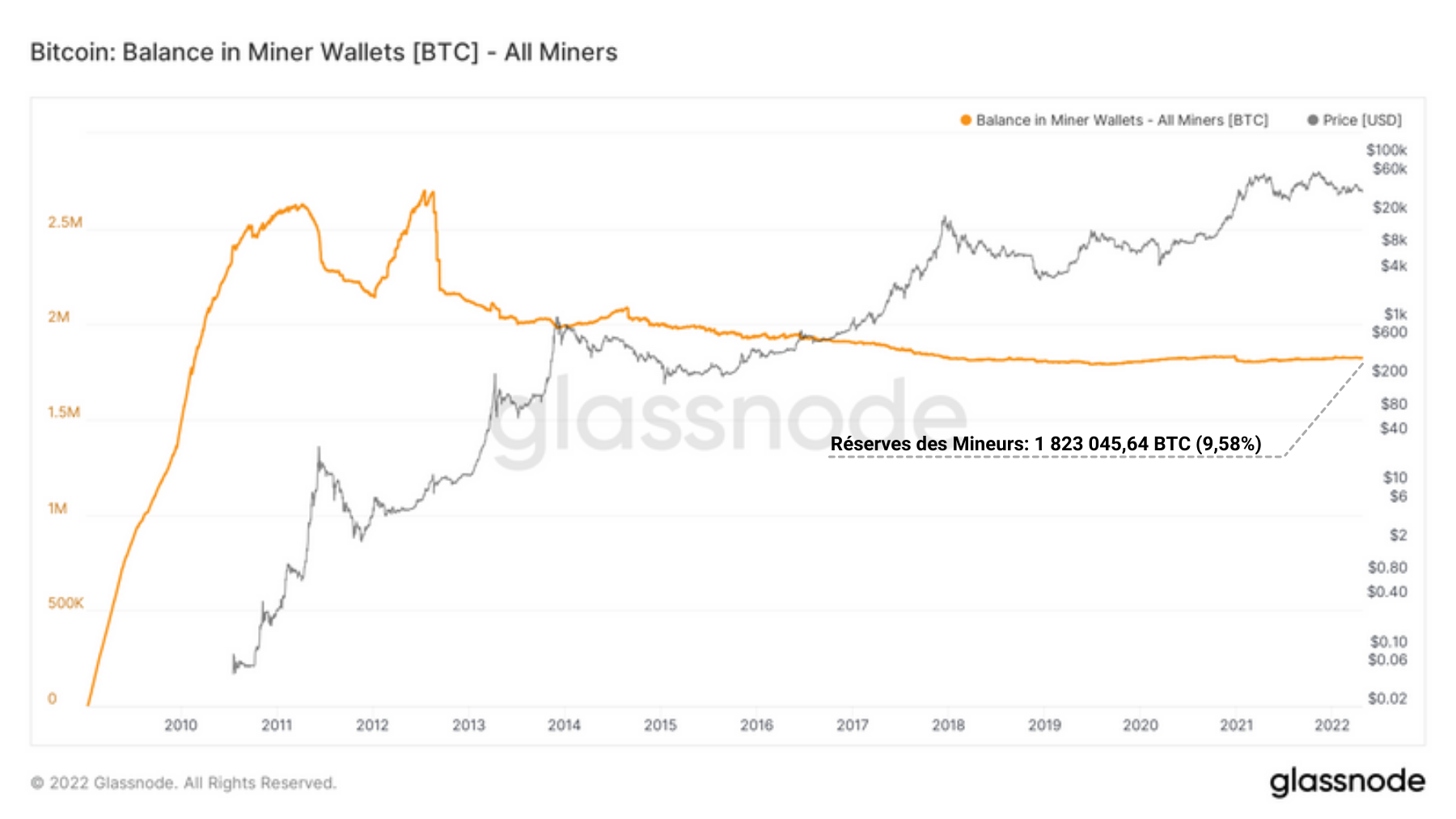

À la fois vendeurs compulsifs, car devant couvrir leur frais de CAPEX et d’OPEX, et accumulateur aguerris, les mineurs concentrent aujourd’hui 1,8 million de BTC, soit 9,58% de l’offre en circulation.

Figure 6 : Réserves des mineurs

Aux vues de l’évolution historique des réserves détenues par cette cohorte, il semble au premier abord que leurs avoirs tendent à se stabiliser, puisque de moins en moins de BTC sont nécessaires à leurs dépenses à mesure que le prix augmente.

Une fois dépensés, les BTC des mineurs se retrouvent la plupart du temps disponibles sur les exchanges, plateformes majoritairement centralisées offrant de nombreux types de services financiers, dont l’achat de bitcoins, au prix du marché (spot).

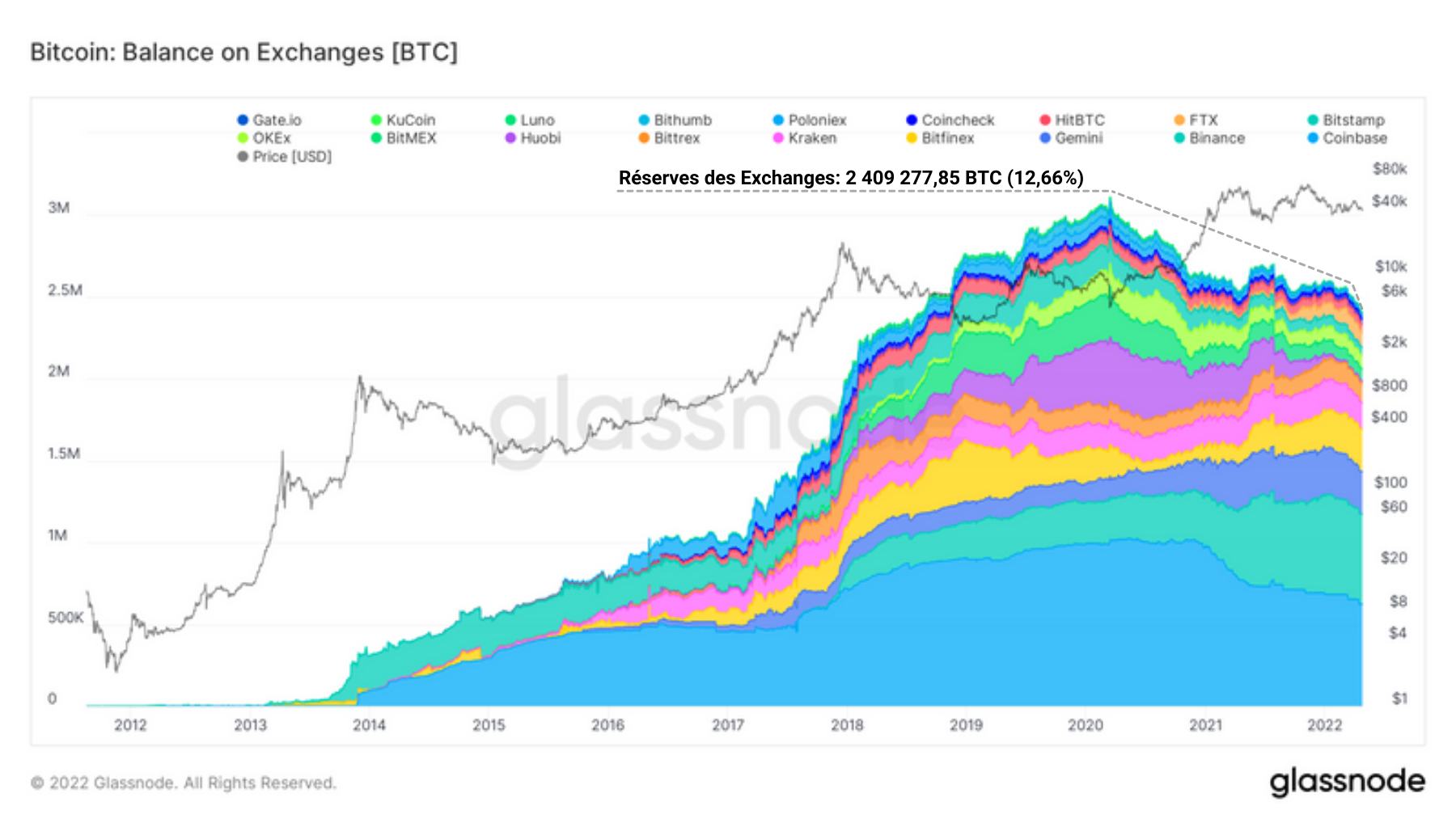

Ces exchanges, en pleine expansion de leurs réserves entre 2012 et 2020, ont à la fois multiplié leur nombre, mais aussi leur stock de BTC avant d’entamer un retournement de tendance flagrant dès mars 2020.

À l’exception de Binance, Kraken, FTX et Bittrex, les avoirs de ces plateformes chutent alors de manière structurelle sans fléchir. La capitulation de mai 2021 ramènera un peu de liquidité à ces marchés, mais cela ne sera que de courte durée.

Dès l’ATH de novembre 2021, les réserves de tous les échanges commencent à fondre et plongent de concert sous des vagues de retraits consécutives. Rassemblant aujourd’hui près de 2,4 millions de BTC, soit 12,66% de l’offre en circulation, il est fort à parier que les exchanges subissent d’importantes vagues de retraits à l’avenir.

Figure 7 : Réserves des exchanges

Parmi les cohortes d’investisseurs participants à cet exode des BTC des exchanges vers les outils de stockage à froid et les portefeuilles individuels, les investisseurs à court terme (STH) et long terme (LTH) sont deux groupes particulièrement actifs.

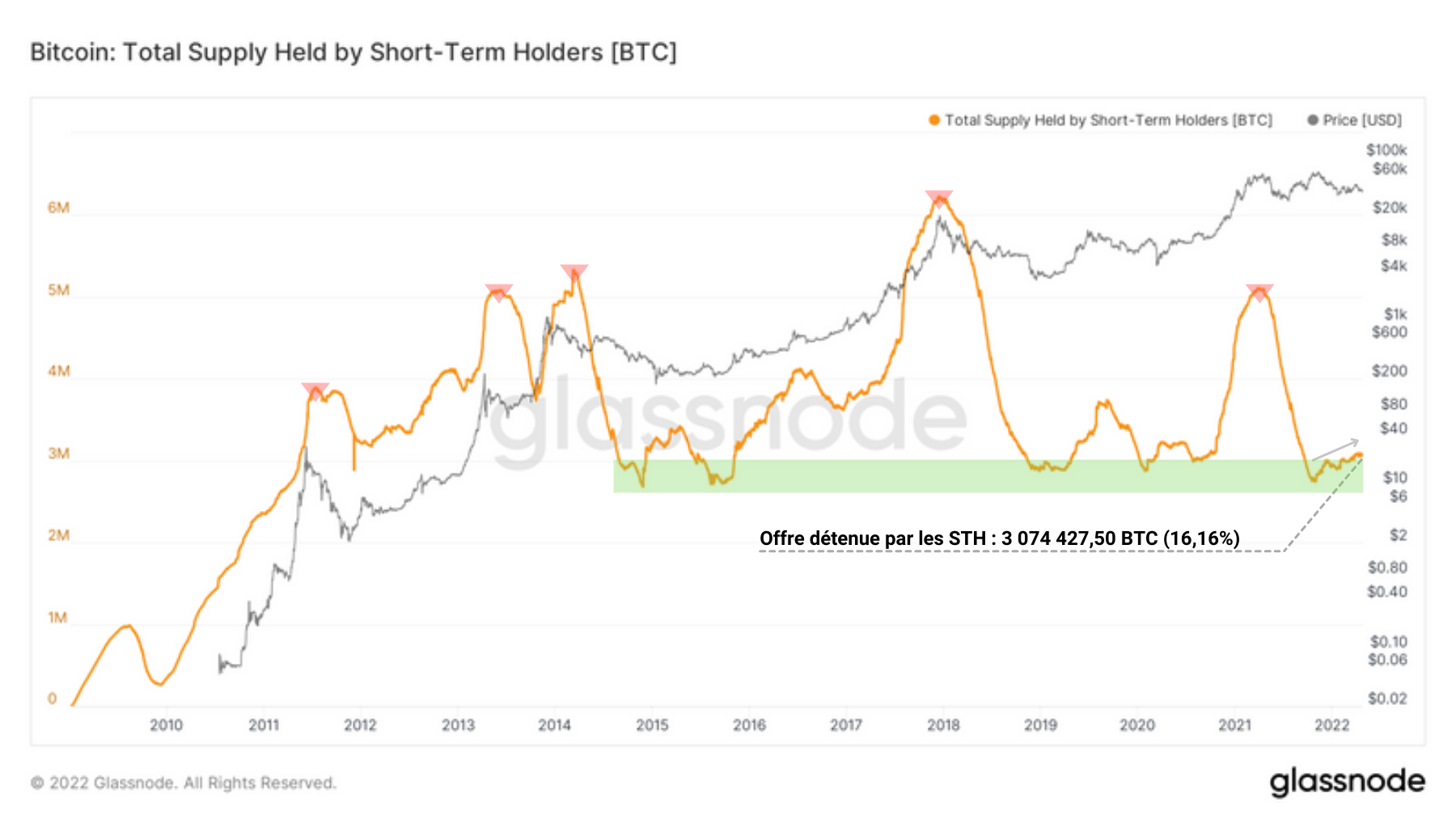

Les STH, entités à horizon de temps court, sensibles à la volatilité du prix et détenant leurs avoirs moins de 155 jours, sont statistiquement plus susceptibles de céder à la pression de vente du marché. Ce sont très souvent des acheteurs de sommet, faisant d’eux les laissés pour compte des fins de marchés haussiers.

Figure 8 : Offre détenue par les STH

Se faisant, ils participent peu au phénomène de rétention des bitcoins et manipulent la plupart du temps des BTC liquides. Cumulant à ce jour plus de 3 millions de BTC (16,16% de l’offre en circulation), les STH continuent la phase d'accumulation entamée en fin d’année 2021 malgré une action de prix incertaine.

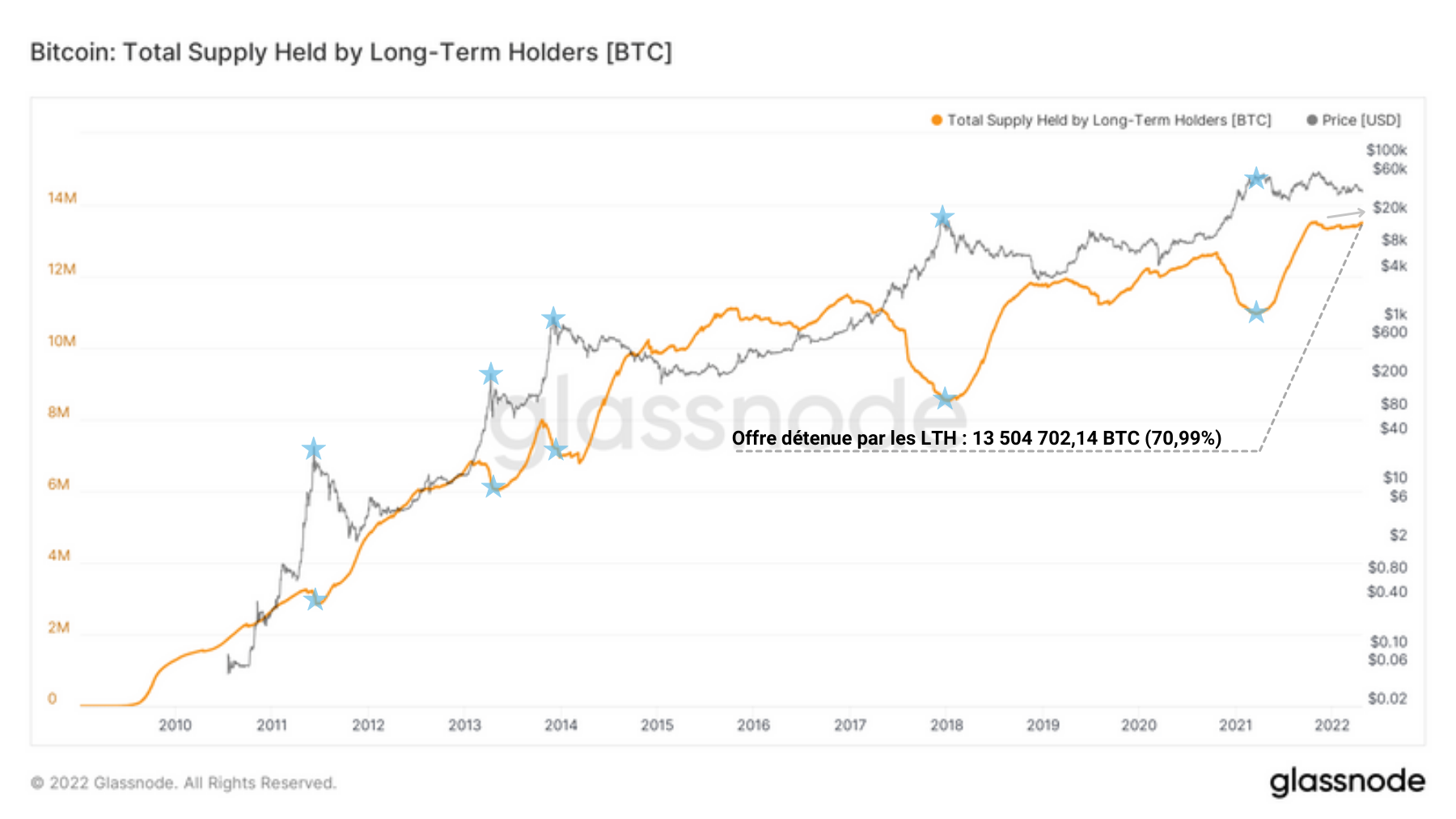

On retrouve généralement chez les investisseurs à long terme (LTH) un comportement opposé à celui des STH. Investisseurs aguerris, imprégnés de la philosophie du HODLing et acheteurs de derniers recours, ces entités témoignent d’un caractère patient, d’une insensibilité au prix et d’une forte conviction envers les vertus économiques et sociales apportées par Bitcoin.

Distribuant leurs avoirs durant les fortes hausses et accumulant au plus profond des marchés baissiers, ces entités détiennent leurs BTC plus de 155 jours et souvent au-delà de plusieurs années avant de bien vouloir réaliser leurs profits.

Figure 9 : Offre détenue par les LTH

Participants activement à rendre les BTC de plus en plus illiquides, ils retiennent actuellement plus de 70% de l’offre en circulation (13.5 millions de BTC) et semblent eux aussi suivre une démarche de réaccumulation.

Notons qu’il est extrêmement rare que ces deux cohortes (LTH et STH) montrent des signes d’accumulation de manière synchronisée. Cela constitue un signal très constructif selon lequel la demande est actuellement excédentaire à l’offre sur les marchés spot.

Cryptoast Research : Ne gâchez pas ce bull run, entourez vous d'experts

Des signaux encourageants ... mais rien d'immédiat

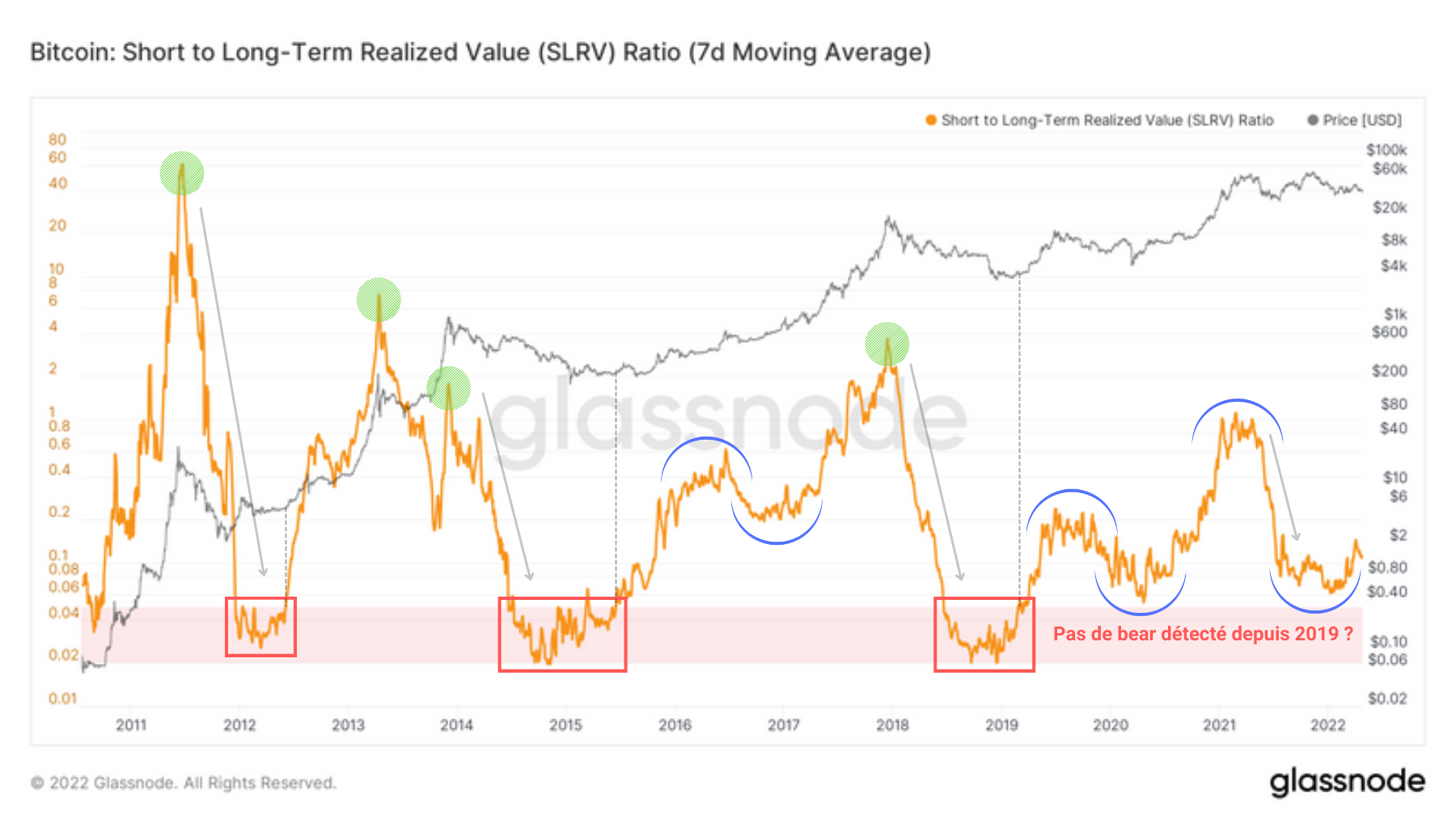

Concluons succinctement cette analyse en analysant deux métriques riches de sens : le SLRV et l’aSOPR.

Le SRLV, indicateur développé par Ark Invest, mesure le momentum de la demande à court et long terme afin de détecter les entrées en marchés baissiers (rouge) suivant les sommets de marchés haussiers (vert).

Figure 10 : SLRV

Un point intéressant est ici le fait que cet indicateur n’ait pas signalé d’entrée en marché baissier depuis 2019, signalant non pas que nous sommes en marché haussier (cette définition étant relativement floue), mais plutôt que nous faisons l'expérience d’une structure de marché inédite.

En effet, l'intérêt accru des STH au cours des années 2020 et 2021, couplé à l’accumulation agressive des LTH semble créer une demande suffisamment conséquente pour que cette métrique enregistre de larges phases de retournement courbées (bleu).

Actuellement en phase de retournement haussier, le SLRV indique qu’une potentielle hausse est à venir, compte tenu de la demande cumulée de ces deux cohortes.

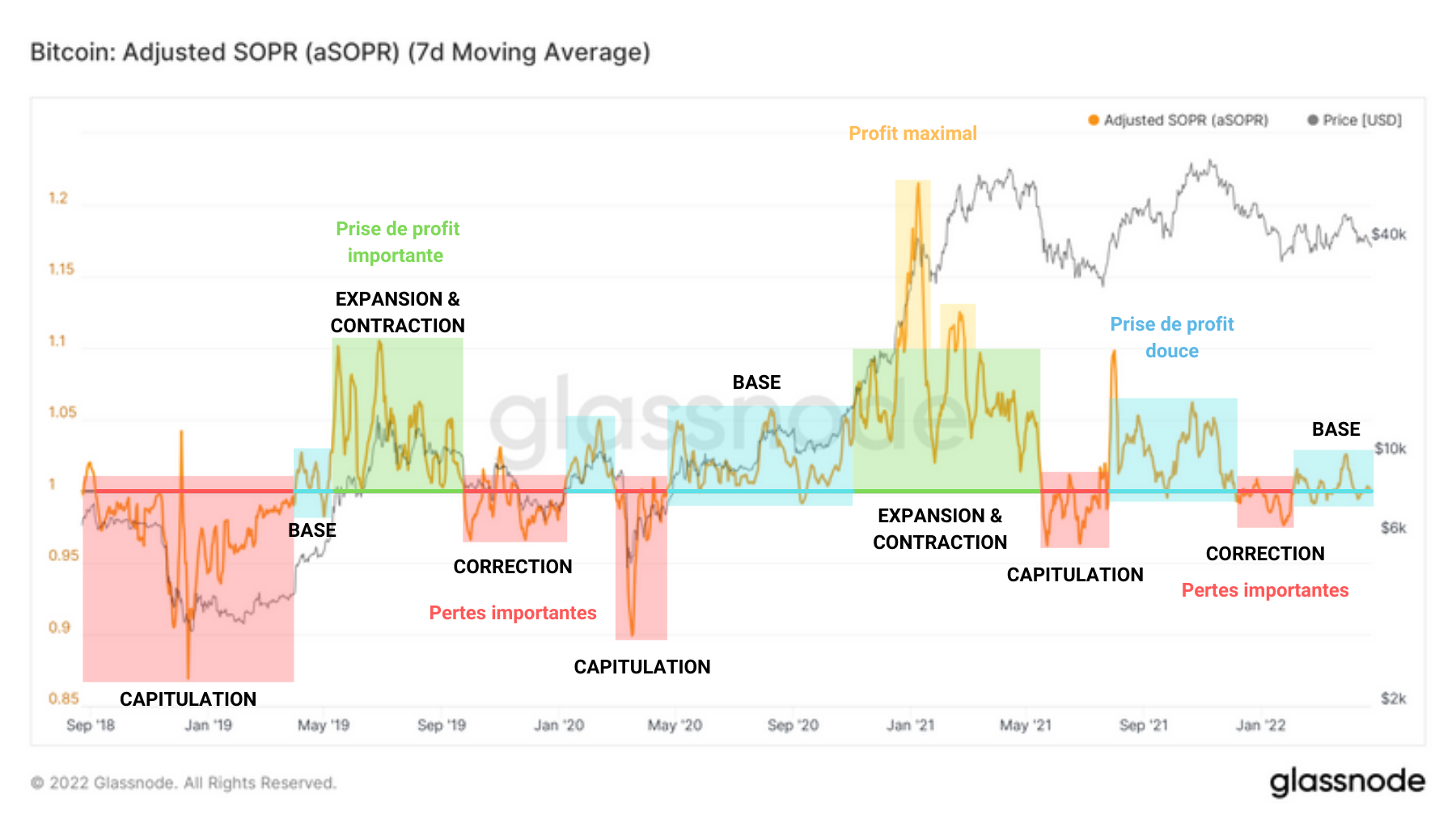

L’aSOPR représente quant à lui le ratio de profitabilité des dépenses. Proxy de la rentabilité du marché, il indique les phases de rentabilité négative (rouge), modérée (bleu), forte (vert) et maximale (jaune).

Un schéma saute alors aux yeux et nous révèle une dynamique sous-jacente du marché : l’influence de la rentabilité du marché par le biais de dépenses. En réalité, le comportement qui attire ici notre attention est la formation d’une base en tant qu'évènement de transition entre les phases de prise de profits et les phases de prise de pertes.

Figure 11 : aSOPR

Ayant récemment deux phases de prises de pertes importantes, le marché forme à nouveau une base en tentant de prendre appui sur le seuil de neutralité (aSOPR = 1).

Ainsi, le marché se trouve depuis février au sein d’une phase de transition dont l’issue n’est pas certaine, bien que de nombreux signaux on-chain favorisent l’hypothèse haussière.

? Retrouvez le Professeur Chaine sur Twitter

Le livre de Cryptoast pour tout comprendre aux cryptosSynthèse de cette analyse on-chain

Finalement, la distribution actuelle de l'offre en circulation est pour le moins inédite. Alors que de plus en plus de BTC quittent les exchanges vers les portefeuilles des LTH, l'offre illiquide croit sans fléchir et augmente la probabilité d'un choc de liquidité haussier.

Avec moins de 10% des bitcoins restants à miner, une compétition féroce pour l'acquisition des derniers bitcoins se met peu à peu en place, augmentant drastiquement la pression d'achat et confortant les investisseurs à long terme quant à la tendance haussière à venir.

Sources – Figure 1 : Coinigy ; Figures 2 à 11 : Glassnode

Acheter des cryptos sur eToroRecevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Avertissement. Le contenu présent sur notre site internet est uniquement à titre informatif. Les informations présentes sur cette page ne constituent ni un conseil en investissement, ni une recommandation d'achat ou de vente. Vous devez toujours faire vos propres recherches et nous vous conseillons de demander un avis financier extérieur.