Dossier - La France va-t-elle louper le virage des cryptomonnaies et de la blockchain ?

Retour sur ce que change l'ordonnance du 9 décembre et son impact sur les entreprises de l'écosystème blockchain et crypto en France. Nous verrons également la vision de Cédric O à propos de ces sujets ainsi que de Michel Guieysse sur le « raté » d'Internet.

- Introduction

- Rappel des faits

- Retour sur les débuts de la loi PACTE

- Ce que change l’ordonnance du 9 décembre 2020

- Rapide tour d’horizon du secteur français

- Quels impacts sur les entreprises ?

- Quels impacts sur les particuliers ?

- Ce qu’en pensent les entreprises du secteur

- La vision du rapporteur du Minitel

- Conclusion

Introduction

Les crypto-actifs (également appelés crypto-monnaies) sont encore jeunes. Popularisés avec la création et le développement du Bitcoin, ils s'inscrivent de plus en plus dans le paysage économique et sociétal du monde. Nous pensons assister à un véritable tournant que beaucoup comparent à l'arrivée d'Internet auprès du « grand public ». Internet a permis de faire éclore un système de communication global.

Les pays qui ont su saisir ces opportunités « hébergent » ce que nous appelons les géants du numérique. Ces géants ont, depuis quelque temps, centralisé Internet. Google, Facebook, Apple et d'autres ont un droit de vie et un droit de mort sur énormément d'entreprises totalement numérisées. L'arrivée et le développement de Bitcoin en 2009, suivi de nombreux autres crypto-actifs pourraient changer les choses.

Bitcoin est le premier moyen permettant d'échanger de la valeur en ligne sans intermédiaire (banques, applications, entreprises…) et donc de manière décentralisée. Nous assistons à une véritable disruption du secteur financier qui n'a pas connu d'évolution majeure depuis de nombreuses années.

Ethereum, second crypto-actif en termes de capitalisation, a l'objectif de devenir un ordinateur mondial décentralisé. Cela pourrait rebattre totalement les cartes du jeu, des sites, des applications et d'autres pourraient être accessibles de manière décentralisée. Des concurrents des GAFAM, BATX et autres pourraient ainsi se développer sans se voir interdits de Play Store, Apple Store ou mal positionnés sur le moteur de recherche Google. Les innovations sont susceptibles d'être nombreuses, et le sont déjà.

Ces crypto-actifs utilisent de nombreuses technologies et méthodes, comme le système pair à pair, la cryptographie ou la preuve de travail. Mais l'une d'entre elles fait beaucoup parler : la blockchain.

Cet article a pour vocation de s'intéresser à l'impact de la loi PACTE ainsi que de l'ordonnance du 9 décembre 2019 sur les entreprises, basées en France, notamment dans le secteur des crypto-actifs. Dans quelle(s) situation(s) se trouvent nos entreprises ? Sont-elles armées pour lutter contre des mastodontes étrangers, en France, mais aussi à l'international ? Nous avons interrogé un certain nombre de chefs d'entreprises qui nous ont livré leur vision de l'avenir.

Parce que comme l'a dit Karl Marx, « Celui qui ne connaît pas l'histoire est condamné à la revivre », nous avons échangé avec Michel Guieysse. Il fut, en 1994 avec Gérard Théry et Alain Bonnafé rapporteur de la mission « Les autoroutes de l’information », destiné à analyser le rôle qu'Internet allait jouer dans le futur.

Enfin, Cédric O, secrétaire d'État chargé de la Transition numérique et des Communications électroniques, nous partagera sa vision de la technologie blockchain et des cryptomonnaies.

Rappel des faits

Le 9 décembre 2020, le ministre des Finances Bruno Le Maire a introduit par l’intermédiaire d’une ordonnance une série de mesures visant à « renforcer la lutte contre l’anonymat des transactions en crypto-actifs ». Cette ordonnance s’accompagne de nombreuses mesures qui, selon Bruno Le Maire, aideront à « assécher le moindre euro de tous les circuits de finance du terrorisme ».

La mission de cette ordonnance est claire, surveiller autant que possible les activités et les clients des plateformes d’achat, de vente et de garde de cryptomonnaies.

Cela fait maintenant de nombreuses années que certaines institutions cherchent à réglementer le secteur des crypto monnaies. La régulation était déjà assez forte en France, mais pas suffisante selon le Groupe d’action financière (GAFI). En 2019, celui-ci a vivement conseillé aux états européens de renforcer leur lutte contre le blanchiment d’argent et le financement du terrorisme (LCB-FT).

Ensuite, l’arrivée de cette ordonnance a certainement été poussée par les propos de Tracfin, qui a préconisé dans l’un de ses rapports d’interdire l’acquisition de crypto-monnaies par l’intermédiaire de moyens de paiement anonymes.

Toute entreprise doit obligatoirement être enregistrée auprès de l’AMF et obtenir le statut de prestataire de services en actifs numériques (PSAN) pour pouvoir proposer des services de conservation de crypto-actifs et d’achat/vente de crypto-actifs contre des monnaies ayant un cours légal.

Pour obtenir cet enregistrement, l’AMF procède à de nombreuses vérifications pour s’assurer de la compétence des dirigeants de l’entreprise et du respect des réglementations relatives à la lutte contre le blanchiment de capitaux et le financement du terrorisme par le prestataire de services sur actifs numériques.

En parallèle de l’introduction de cette ordonnance donc, la fin du délai d’enregistrement en tant que PSAN par les entreprises a pris effet le 18 décembre 2020.

Cela signifie qu’après cette date, les prestataires non enregistrés ont pour obligation de cesser leur activité en France. Toutefois, les délais des administrations ayant été largement prolongés à cause de la pandémie de Covid-19, de nombreuses plateformes sont encore en attente d’enregistrement, et ce malgré le fait que l’échéance soit déjà passée.

À terme, l’AMF est susceptible de demander en justice le blocage de l’accès aux sites Internet des prestataires non enregistrés. Une autre particularité que nous aborderons dans la suite de ce dossier.

Retour sur les débuts de la loi PACTE

Le 11 avril 2019, la loi PACTE est adoptée par l’Assemblée nationale. Un peu plus d’un mois plus tard, le 22 mai 2019, la loi PACTE est promulguée.

La France rejoint ainsi le devant de la scène internationale en proposant un cadre légal clair et précis concernant les activités liées aux crypto monnaies. Et les ambitions sont grandes, comme le précise Bruno Le Maire le 15 avril 2019 dans un entretien avec Grégory Raymond pour Capital :

« Le développement de l’écosystème blockchain est une priorité pour le gouvernement : c’est une technologie à potentiel qui peut contribuer à la modernisation de nos entreprises et de notre économie. C’est pour cette raison que le gouvernement s’est doté d’une stratégie blockchain ambitieuse. Nous avons tous les atouts pour faire de la France un pays à la pointe de la blockchain, nous devons les valoriser. »

Bruno Le Maire poursuit plus loin : « Nous sommes pionniers. Cela va nous permettre de développer un écosystème robuste, des projets sérieux, des produits nouveaux, sans baisser la garde sur la protection et l’information du consommateur ou sur la lutte contre le blanchiment. »

Dans une interview complète accordée à Cryptoast consultable ici, Cédric O, le secrétaire d'État chargé de la Transition numérique, confirme l'importance de cette évolution technologique :

« Je pense que c’est une technologie en constante évolution qui va transformer durablement notre quotidien dans les 5 à 10 années à venir. C'est déjà visible dans les services financiers : des acteurs français se sont déjà largement emparés des possibilités d’utiliser la blockchain pour échanger des titres financiers, et cela a vocation à se généraliser. En matière de paiement, nous n’en sommes qu’aux prémisses des cas d’usages possibles, et il est évident que des gains de temps, sécurité et de coût, sont à attendre dans ce domaine également. C'est vrai également dans le secteur des services ou dans l'industrie manufacturière. La technologie blockchain peut, à mon sens, avoir un impact pour tous les secteurs et peut concerner une grande palette de processus de production. Cette technologie va progressivement innerver l’ensemble de notre tissu économique pour le rendre plus compétitif et performant. »

Nous avons répertorié quelques événements liés à la loi PACTE qui nous ont semblé pertinents :

- 18 décembre 2019, l’AMF délivre son premier visa pour une ICO ;

- 18 mars 2020, Coinhouse devient le premier acteur à obtenir l’enregistrement PSAN ;

- Courant 2020, un changement de la date de fin d’enregistrement pour cause de Covid-19 est annoncé ;

- 29 septembre 2020, révélation d'un réseau de financement lié à des groupes terroristes basés en Syrie avec du Bitcoin ;

- Interview de Bruno Le Maire sur France 3 le 18 octobre 2020 :

- 9 décembre 2020, ordonnance dont nous discutons plus en détail dans la suite de cet article.

Ce que change l’ordonnance du 9 décembre 2020

Pour les entreprises françaises spécialisées dans le secteur des cryptomonnaies, cette ordonnance a d'importantes conséquences.

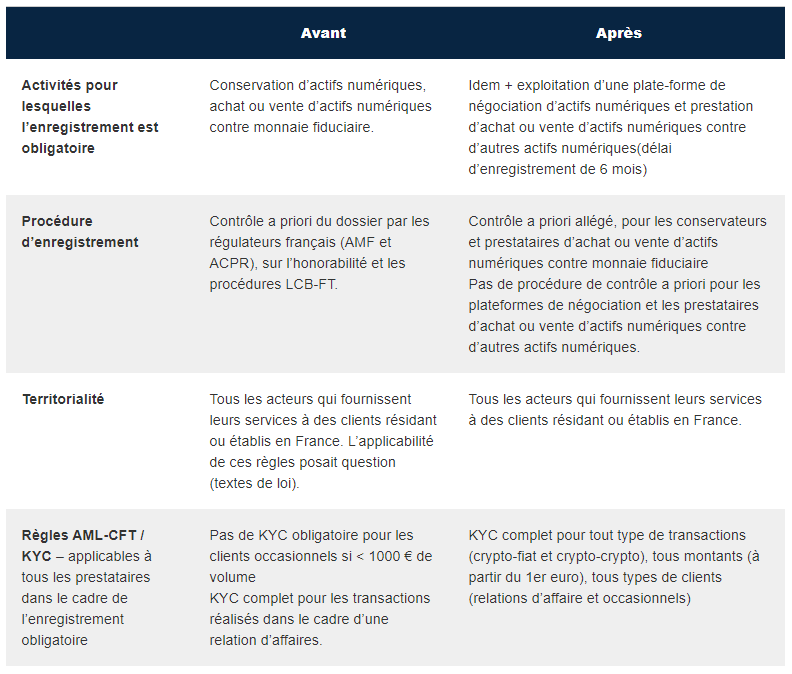

L’Adan, une association qui représente les entreprises françaises du secteur des crypto-monnaies, a résumé les effets de cette ordonnance :

Source : Adan.eu : Ajustements au régime des Prestataires de Services sur Actifs Numériques (PSAN)

Les 2 principales mesures concernent l’enregistrement PSAN et la vérification de l’identité des clients. Auparavant, seules les plateformes permettant de conserver les crypto-actifs ou de les échanger avec des monnaies ayant cours légal devaient s’enregistrer auprès de l’AMF. Désormais, tout acteur pratiquant l'échange crypto-crypto, c'est-à-dire chaque plateforme d'échange entre crypto-actifs, a pour obligation d’obtenir le statut PSAN auprès de l’AMF.

Par conséquent, toutes les plateformes ayant une activité en France sont maintenant assujetties aux procédures de lutte contre le blanchiment d’argent et le financement du terrorisme (LCB-FT). Avant, la vérification de l’identité d’un client (KYC) par une plateforme n'était obligatoire que si ce dernier enregistrait un volume d'échanges supérieur à 1 000 €. Aujourd’hui, l’identité de chaque utilisateur devra être doublement vérifiée par la plateforme, ce à partir du 1er euro qu’il y dépense.

Concrètement, cela implique que la plateforme est dans l’obligation de vérifier l’identité de son client par 2 méthodes : la vérification d’un document d’identité et la vérification qu’il est bien le détenteur du compte bancaire lié à son achat. Pour cette dernière, elle s'effectue par la réception d'un virement SEPA.

Ce type de virement étant exclusif à certains pays européens, il est indispensable pour l’utilisateur souhaitant s’inscrire sur une plateforme d’avoir un compte bancaire français ou européen. L’effet direct est l'élimination pure et simple de tous les investisseurs des pays hors de la zone SEPA.

Ensuite, toutes les plateformes d'échanges crypto-crypto sont de facto considérées comme illégales, car elles n'impliquent pas l'utilisation des comptes bancaires des clients, donc impossible pour elles d’effectuer cette seconde vérification.

Dans la pratique, les acteurs français de l’écosystème crypto disposent d’un délai de six mois pour mettre en application ces nouvelles mesures, soit jusqu’au 10 juin 2021. D’ici là, le gouvernement affirme qu’un mécanisme d'identification numérique sera déployé, un peu à l'image de FranceConnect. Théoriquement, cette solution d’identification pourrait-être intégrée nativement aux plateformes et devrait alléger les processus de vérification d’identité.

Peut-on cependant être certains qu’une telle solution sera bel et bien déployée dans moins de six mois ?

Rapide tour d’horizon du secteur français

Combien d’ICO ont reçu le visa AMF ? Que pèsent-elles ?

Selon un document de l’AMF mis à jour le 13 octobre 2020, 3 ICO ont obtenu un visa AMF. French-ICO qui a récolté près de 575 ETH. WPO (GreenTokens) : leur levée de fonds n’a pas atteint le montant minimum (soft cap) et les souscripteurs ont, ou seront, remboursés. iExec : le projet a déjà réalisé une ICO courant 2017. Il n’est donc pas à exclure qu’une nouvelle ICO soit initiée dans les prochains mois, le visa n’étant valable que pour 6 mois.

L’utilité de ce visa est, à notre avis, plus que mitigée. En effet, malgré la fin de l’ICO mania de 2017 et 2018, ce visa ne semble pas forcément rassurer les investisseurs ou encore permettre une levée de fonds importante et rapide. D’autres projets sont en cours d’obtention du visa, nous verrons si ces derniers permettent d'inverser la tendance.

Nous rappelons que le visa est facultatif, mais que si une entreprise qui réalise une levée de fonds ne l’a pas, elle n’a pas l’autorisation de communiquer à ce sujet auprès des particuliers.

Qui a le statut PSAN à ce jour ?

À l’heure de l’écriture de ces lignes, seules 7 entreprises ont obtenu l’enregistrement en tant que prestataire de services en actifs numériques (PSAN) :

- Coinhouse ;

- Coinhouse Custody ;

- LGO Europe ;

- StackinSat ;

- Sheelmarket ;

- Le Comptoir des Cybermonnaies ;

- Bitpanda.

Il convient de noter que Bitpanda est la seule entreprise basée à l’étranger ayant obtenu le statut PSAN.

Voici où trouver la liste des entreprises ayant obtenu l’enregistrement.

Quelles entreprises attendent encore le statut PSAN ?

De nombreuses entreprises sont encore dans l'attente d’obtention du statut PSAN. Les délais de traitement s’étant fortement rallongés suite à pandémie de Covid-19, certaines entreprises ont été dans l'obligation de stopper leurs activités le temps qu'elles obtiennent le statut PSAN.

En effet, malgré une lenteur administrative quelque peu critiquée, l’AMF s’est rapprochée de nombreuses entreprises ces dernières semaines. Celles-ci ont dû se conformer à l’obligation de ne plus proposer leurs services en France.

D’autres entreprises sont en cours d’obtention du statut et sont toujours en activité, car celles-ci sont peut-être considérées comme moins sensibles, notamment car elles proposent la conservation de cryptomonnaies ou des services liés au minage (sécurisation de protocoles blockchain).

Voici quelques entreprises ayant communiqué sur le fait d’être en cours d’obtention du statut :

- Feel Mining ;

- Just Mining ;

- Deskoin ;

- Paymium.

Un point reste cependant assez mystérieux. La période entre le dépôt et l’approbation du statut par l’AMF est extrêmement longue. En effet, Paymium a annoncé avoir déposé un dossier d’agrément auprès de l’AMF dès le 21 janvier 2020, soit depuis un an. Quelles pourraient-être les raisons de cette lenteur ? Nous ne savons pas s'il s'agit de lenteurs administratives, financières ou techniques.

Quelle position pour les plateformes avec le statut PSAN contre des géants comme Binance ou Kraken ?

Il est indéniable que ces mesures freinent le développement des entreprises crypto françaises sur le plan international. Avant de se développer à grande échelle, il faut au préalable que ces entreprises partent à la conquête du territoire sur lequel elles sont basées.

Nos entreprises locales peuvent-elles vraiment entrer en concurrence avec des géants comme Coinbase, Binance ou encore Kraken ? Ne serait-ce que sur le territoire national ?

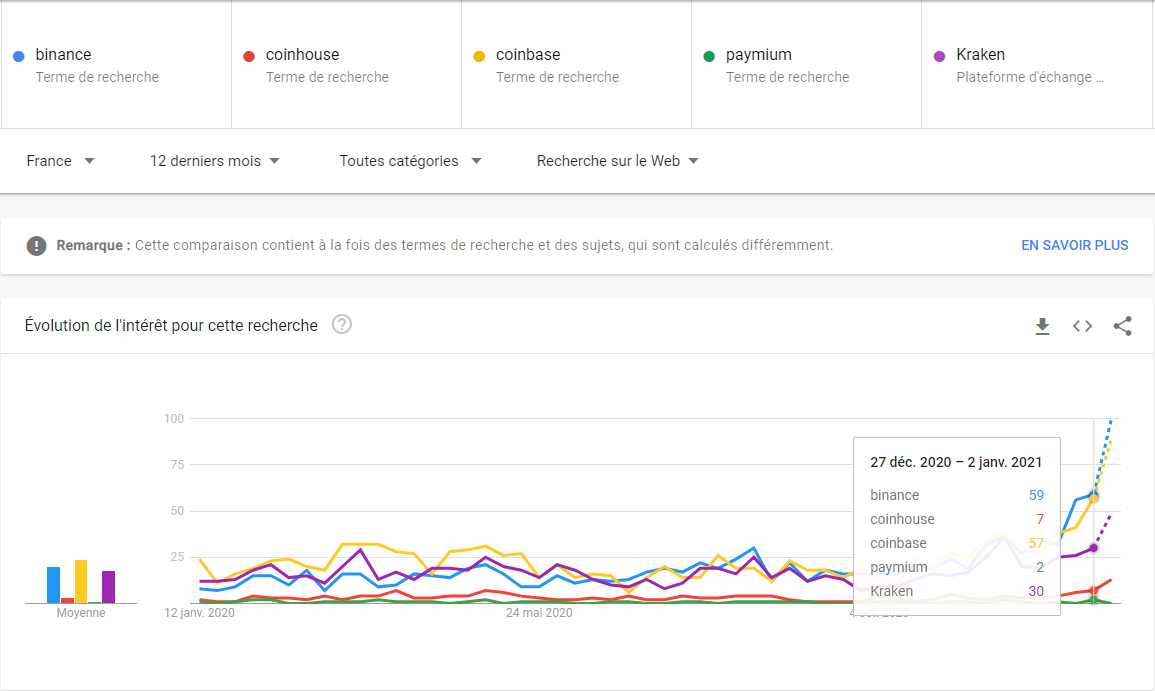

Essayons de comparer les parts de marché des plateformes françaises par rapport à ses concurrents internationaux, sur le territoire français :

Source : Google Trends

Google nous indique l'évolution de l'intérêt des recherches de 0 à 100, 100 étant le volume de recherches le plus élevé sur la période. On peut constater que les plateformes d'échange de crypto-monnaies contre monnaie fiduciaire françaises sont très en retard par rapport à leurs concurrents étrangers. En effet, Paymium et Coinhouse accumulent un fort retard de recherche, entre 15 et 30 fois moins que ses concurrents étrangers pour Paymium et entre 4 et 8 fois moins pour Coinhouse.

Quid des distributeurs automatiques de bitcoins en France ?

Pour les distributeurs permettant l’achat ou la vente de cryptomonnaies contre des monnaies ayant un cours légal, leurs opérateurs doivent aussi obtenir le statut PSAN. Dans le cas contraire, ils devront cesser leurs activités sur le territoire français.

Ainsi, 8 des 11 distributeurs de bitcoins présents sur le territoire ont récemment été placés sous scellés. L’opérateur de ces ATMs, Shitcoins Club, n’a pas obtenu le statut PSAN avant le 18 décembre 2020, ce qui a provoqué l'irrégularité immédiate de son activité.

Aujourd’hui, il ne reste que 3 ATMs Bitcoin sur l’entièreté du territoire, tous localisés à Paris. La société qui opère ces ATMs est General Bytes, qui ne s’est toujours pas enregistrée auprès de l’AMF en tant que PSAN. Les distributeurs de cette société sont donc probablement voués à disparaître.

Actuellement, la France est l’un des pays au monde le moins bien desservi en ATM Bitcoin. D’ici peu, le secteur des distributeurs de cryptomonnaies se volatilisera certainement et aura bien du mal à s'implanter de nouveau.

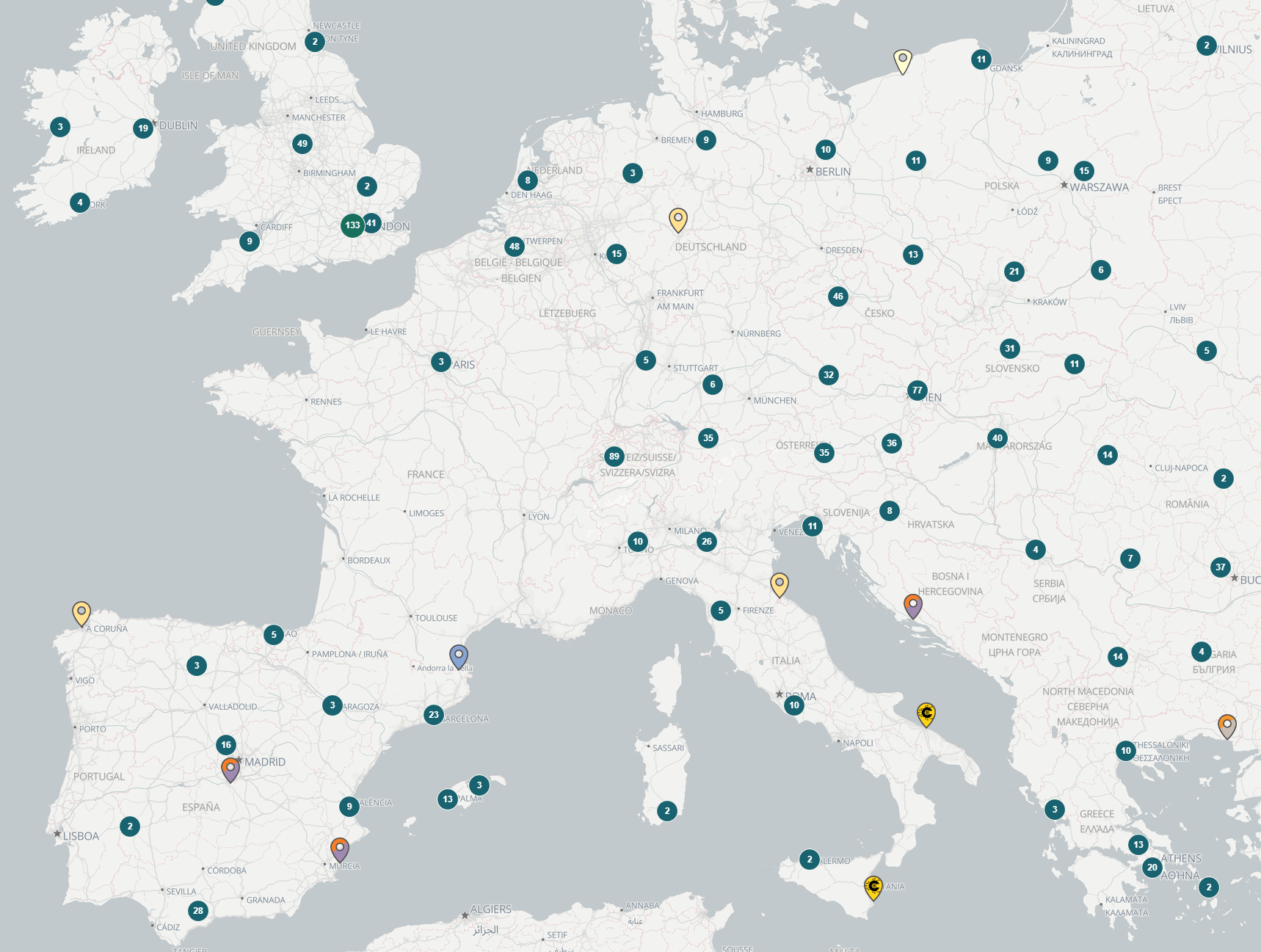

À titre de comparaison, d’après le site spécialisé Coin ATM Radar, 102 distributeurs sont installés en Suisse, 34 en Belgique, 115 en Espagne, 61 en Italie ou encore 50 en Allemagne.

Répartition des distributeurs de cryptomonnaies en Europe (Source : Coin ATM Radar)

Quels impacts sur les entreprises ?

Première conséquence notable de ces mesures, elles sont susceptibles de mettre un terme à de nombreux projets encore en pleine incubation. Une entreprise peut-elle vraiment prendre le risque de se lancer en France avec toutes les difficultés réglementaires que cela apporte ? Il est indéniable que certains projets en développement ont dû prendre une décision drastique, arrêter totalement leur activité ou migrer vers une juridiction plus clémente, comme la Suisse ou le Luxembourg.

Deuxième conséquence, ces mesures renforcent implicitement la force des acteurs non européens face aux acteurs français. Certains peuvent facilement passer outre ces mesures, notamment en restant accessibles aux utilisateurs utilisant un réseau privé virtuel (VPN).

De plus, les plateformes n’ayant aucune présence sur le sol français se verront fortement avantagées. Entre une plateforme où vous pouvez vérifier votre identité en 5 minutes et une autre où il vous faut 20 minutes, et plusieurs pièces d’identité… nous pensons deviner assez facilement vers quelle plateforme les particuliers vont se tourner. Même si, le poids d'une certification française délivrée par l'AMF pourrait fortement jouer dans la balance et permettre aux échanges français d'acquérir une plus grande part de clients français. Quand bien même, se couper de ses clients internationaux au profit de ses clients français ? On doute qu'il s'agissait de l'objectif initial.

Et lorsque nos entreprises voudront s’exporter à l’international ? Cela semble relativement ardu avec des contraintes aussi importantes. Quel américain préfèrerait utiliser une plateforme lui demandant 2 papiers d’identité alors que sur sa plateforme locale il peut faire valider son compte de manière plus rapide ?

Les acteurs français sont les plus touchés par ces mesures, cela n’aidera probablement pas à leur développement hors des frontières. Elles risquent de prendre un retard important sur leurs concurrents.

« Actuellement, en France le virement SEPA est reconnu comme une étape de vérification d'identité possible, mais pas le SWIFT. Dans un souci de conformité avec les législations en vigueur nous avions déjà pris des mesures de précaution en limitant l'accès à nos services pour plusieurs dizaines de pays, dont les États-Unis. Les régulations limitent donc notre marché », regrette l'équipe de Paymium.

Avec la hausse du Bitcoin, les entreprises françaises connaissant actuellement une importante augmentation de nouveaux clients. Les retombées négatives en matière de flux ne se font donc pas ressentir pour le moment.

Par ailleurs, certaines entreprises ont d’ores et déjà été dans l’obligation de mettre sur pause leur activité. C’est notamment le cas de BYKEP (anciennement Keplerk) et de Digycode, deux entreprises françaises n’ayant pas obtenu le statut PSAN à temps.

Est-ce que le fait que ces deux entreprises aient été « associées » à l’affaire des coupons Bitcoin a joué dans cette décision, impossible de l’affirmer.

https://twitter.com/BykepFR/status/1340271871955070977?s=20

La réglementation en vigueur ne nous permet plus de pouvoir vous accompagner dans l'achat de vos cryptos, la vente de coupons ou cartes DIGYCODE n'est donc plus disponible chez votre revendeur et les vérifications de compte sont bloquées.

— DIGYCODE (@DIGYCODE) January 3, 2021

D’autres entreprises, comme eToro, ont également suspendu leurs activités liées aux cryptomonnaies. Aujourd'hui, ils proposent uniquement des CFD (contrats sur la différence) de crypto-monnaies à leurs clients alors qu'il était possible, il y a encore quelques semaines, d'acheter des cryptomonnaies et de les retirer de la plateforme pour les déposer sur un wallet externe.

Les leaders du secteur comme Kraken, Binance, Coinbase sont en train de devenir bien plus que des plateformes d'échange. Elles développent des solutions pour le minage de crypto-monnaies, le staking (verrouiller ses crypto-actifs pour obtenir des récompenses) de la garde de crypto-actifs pour des institutionnels et bien d'autres choses. Nous craignons qu'un cadre trop strict pour nos entreprises vienne freiner ces innovations ainsi que leur développement.

« Notre impression est que le régulateur se contente de copier/coller les régulations initialement créées pour encadrer les monnaies fiduciaires sur les cryptomonnaies. Nous sommes pourtant forcés de constater que cela n'a pas fonctionné avec les euros et que les espèces restent de loin le véhicule de blanchiment le plus répandu… Est-ce la bonne méthode ? Ne pourrait-on pas imaginer des régulations uniques au secteur des cryptomonnaies ? » regrette l'équipe de Paymium.

Quels impacts sur les particuliers ?

Pour les particuliers, toutes ces mesures sont quasi-transparentes. Le seul point qui change pour les futurs utilisateurs de plateformes ayant le statut PSAN est l’ajout d’une seconde vérification d’identité.

Dans un monde où tout va très vite, il est envisageable qu’un particulier rebrousse chemin en s’apercevant de cette double vérification, et choisisse une autre plateforme.

Théoriquement, les autorités pourront à terme faire en sorte que les particuliers ne puissent pas accéder à des plateformes basées et l’étranger et n’ayant pas le statut PSAN. Cependant, la simple utilisation d’un réseau privé virtuel (VPN) permettrait aisément de contourner la moindre barrière de ce type.

Pour les particuliers, les difficultés commenceront véritablement si des plateformes comme Binance et Kraken n’acceptent plus les résidents français. Celles-ci ayant également un processus de vérification d’identité, une telle mesure serait plutôt simple à mettre en place et forcerait les particuliers à se tourner vers des plateformes françaises.

Comme mentionné précédemment, nous sommes certainement encore loin de voir de telles mesures apparaître pour les plateformes basées à l'étranger. Pour le moment, les mesures qui entreront prochainement en vigueur pénaliseront grandement les entreprises françaises au profit de plateformes basées hors du territoire.

Un autre impact potentiellement négatif pour les particuliers serait une diminution de l'offre (moins d'échanges disponibles) et des possibilités d'investissements innovantes qui ne sont, pour le moment, pas toujours proposées par nos plateformes françaises.

Ce qu’en pensent les entreprises du secteur

Témoignage de Julien Henrot-Dias, PDG de Deskoin et associé chez Just Mining

1 - Obtenir le statut PSAN semble complexe, fastidieux et très coûteux pour l’entreprise. Pourriez-vous nous en dire plus à ce sujet ? Les délais sont-ils trop courts ?

L’obtention du statut PSAN pour une startup a en effet un coût non négligeable qu’il est nécessaire de prendre en compte.

Pour réussir dans le monde de la cryptomonnaie et de la blockchain, il faut être à l’écoute du marché et réactif. La lourdeur des procédures que les PSAN doivent mettre en place freine leur croissance. Des développements de R&D ont été abrogés afin d’allouer le temps humain et les ressources financières sur le département juridique et compliance. Sans parler des frais d’avocats que nous devons nous acquitter et dont l’AMF sur certains sujets impose l’accompagnement d’un cabinet.

Les délais nous semblent corrects et en accord avec les autres demandes d’agrément délivrés par l’AMF et l’ACPR. Malheureusement, les ressources internes de l’AMF pour traiter les dossiers semblent insuffisantes pour traiter l’ensemble des dossiers dans les temps. De plus, la complexité ici réside dans le fait que les organismes délivrant le PSAN ont découvert les métiers liés aux cryptomonnaies. De ce fait, en plus de la constitution d'un dossier complexe, un travail d’éducation était nécessaire.

2 - L’ajout d’une seconde étape de vérification d’identité augmente significativement le coût d’onboarding d’un nouvel utilisateur. À quel point cela handicape-t-il votre développement ?

La première chose qui nous vient à l’esprit avec la mise en place de ces nouvelles mesures est le coût financier. La double identification et notamment l’obligation d’utiliser une solution certifiée par l’ANSSI vont tripler notre coût d’un KYC par client entre 10 et 20 €.

À ces prix, il est envisageable que nous devions imposer un minimum d’achat pour la viabilité de la structure. Au détriment des petits portefeuilles qui iront sur les plateformes étrangères ayant un coût sur le KYC très faible, voire inexistant. C’est une perte de compétitivité considérable.

3 - À combien de pour cent estimez-vous la perte de clients qui iront utiliser des services d’entreprises basées à l’étranger ?

La fuite des clients français vers des plateformes étrangères est inévitable. On revient sur un élément crucial que je cite précédemment. En dehors du fait que l’onboarding des clients sera beaucoup plus simple et moins coûteux pour les plateformes étrangères, le budget que les sociétés françaises vont devoir investir dans leur compliance sera fait au détriment de l’investissement au sein de nouveaux produits ou services pour le client. À l’inverse les plateformes étrangères pourront continuer d’innover, laissant la plupart des acteurs français avec un retard par rapport à leurs homologues européens ou internationaux.

Il est difficile de donner un chiffre précis à l’heure actuelle, mais cette perte pourrait grimper jusqu’à 40 % suivant le service proposé. C’est un réel frein pour les personnes déjà peu rassurées par les stéréotypes que les médias classiques relayent à longueur de journée. Un client qui souhaite investir 100 € devra réaliser un KYC complet. De nombreux clients investissent un petit montant pour justement tester la fiabilité de la plateforme avant d’investir un plus gros montant.

4 - Avez-vous pensé à quitter la France pour vous tourner vers une réglementation plus clémente ?

Dans la dynamique des dernières années, nous avons très peu de visibilité sur les prochaines régulations qui nous tomberont dessus en France. Malgré le côté novateur du PSAN, la position de notre gouvernement sur la cryptomonnaie reste ferme et va même au-delà des recommandations européennes.

Il n’y a pas de sujet, nous sommes déterminés à exercer en France. Néanmoins, au-delà de notre volonté, il y a une logique économique que nous ne pouvons négliger. Nous avons une responsabilité vis-à-vis de nos employés, de nos investisseurs et de nos clients. En conséquence, nous prendrons les décisions qui permettront à la société rester en bonne santé.

Dans ce contexte, il devient essentiel de commencer à regarder de nouvelles juridictions européennes plus clémentes nous permettant d’avoir un plan B en cas de nouvelles mesures restrictives sur notre secteur. Notre objectif reste le même, être le plus compétitif possible en restant basé en France cependant si nous voulons concurrencer les acteurs étrangers il est nécessaire que l’État français accompagne les acteurs français dans ce sens sinon nous nous retrouverons une nouvelle fois sans licorne d’un marché considérable.

5 - Comment simplifier ces mesures tout en continuant à lutter contre les activités illégales ?

Il est essentiel que les fournisseurs de solutions KYC soient identifiés au plus vite par l’ANSSI afin de simplifier au maximum la double identification et que les acteurs puissent continuer à lutter contre le blanchiment.

Les mesures en place dans notre écosystème sont des répliques du modèle bancaire qui lutte contre le blanchiment en monnaie fiduciaire. Il nous parait disproportionné d’appliquer de telles mesures sur un secteur qui n’a que l’image du blanchiment d’argent, mais n’a pas les flux de ces activités illicites contrairement aux trillions de dollars blanchis chaque année. De ce fait, il semble pertinent que les régulateurs appréhendent mieux la technologie de la blockchain afin de comprendre que tout est traçable dans le but d’assouplir les mesures sans s’exposer davantage au risque du blanchiment.

À mon sens, la blockchain sera même un atout pour les acteurs comme Tracfin afin de retracer des financements illicites.

6 - Si vous deviez donner un conseil au gouvernement pour ne pas rater le virage des cryptomonnaies, ce serait lequel ?

La France a la chance d’avoir des députés qui ont travaillé de manière assidue sur ces sujets et qui ont réellement pris le temps de rencontrer les acteurs français. Il serait donc pertinent que les mesures qui sont prises sur ce secteur soient faites par des personnes ayant une maîtrise du secteur et des enjeux derrière chaque décision.

Le financement des acteurs français est complètement bouché en France, le peu de banques qui ont fait l’effort d’ouvrir les comptes, refusent les prêts bancaires non pas à cause de la solidité du dossier, mais à cause de notre activité. Les aides pour ce secteur sont inexistantes.

La volonté d’être novateur sur le cadre réglementaire en Europe est une bonne chose. Cependant ces deux ou trois années d’avance que la France aura par rapport aux décisions européennes seront potentiellement létales pour un écosystème français qui serait le seul à traîner ce boulet. Avec la situation de crise actuelle, il semble incohérent de freiner l’un des seuls secteurs qui porteront la croissance de la France dans les prochaines années et qui a vu la demande augmentée au cours de 2020 malgré la crise du COVID-19.

Témoignage de Paymium

1 - Ces nouvelles mesures n’aident pas au développement sur le plan national, qu’en est-il de l’international ?

L'ordonnance du 9/12/20 impose une seconde étape de vérification. Actuellement, en France le virement SEPA est reconnu comme une étape de vérification d'identité possible, mais pas le SWIFT. Or le virement SEPA ne concerne qu'une trentaine de pays européens.

Plus généralement, dans un souci de conformité avec les législations en vigueur nous avions déjà pris des mesures de précaution en limitant l'accès à nos services pour plusieurs dizaines de pays, dont les États-Unis. Les régulations limitent globalement notre marché.

2 - L’ajout d’une seconde étape de vérification d’identité augmente significativement le coût d’onboarding d’un nouvel utilisateur. À quel point cela handicape-t-il votre développement ?

Paymium a été peu impacté par l'ordonnance du 9/12/20. En plus des documents demandés lors du KYC, les virements entrants SEPA sont déjà considérés comme une seconde étape de vérification. Or, 85% de nos clients effectuent un virement entrant SEPA.

En parallèle, nous avions choisi en 2020 d'améliorer nos procédures de KYC en implémentant une étape de vérification par vidéo, qui est une solution à la fois sûre et plus rapide à exécuter pour l'utilisateur. Malheureusement, la vidéo n'est finalement pas encore reconnue comme un élément de vérification supplémentaire. Notre partenaire (Ariadnext) est en négociation auprès de l'ANSI pour que leur service de reconnaissance vidéo soit reconnu comme une deuxième étape de vérification. Or à ce jour, les discussions sont mises en pause par l'ANSI jusqu'en avril 2021.

3 - Avez-vous une estimation du pourcentage d’utilisateurs en moins que cela représenterait (car fuyant vers une autre plateforme moins contraignante) ?

85% de nos clients exécutant un virement SEPA, nous sommes peu impactés par l'ordonnance de décembre dernier.

Nous ne pouvons pas actuellement chiffrer le nombre de clients qui auraient été découragés de s'inscrire en raison des nouvelles mesures de KYC.

Le nombre d'inscriptions reste globalement important, car durant la même période, le prix du bitcoin est en forte hausse.

4 - Paymium est la première plateforme au monde encore en fonctionnement à avoir permis l'achat de bitcoins (BTC) avec des euros. Comment expliquez-vous ce retard par rapport aux autres plateformes ? Cela vient-il des précédentes réglementations ?

Il est important de différencier ici les services offerts par des courtiers (brokers) et ceux des plateformes d'échange comme Paymium. Le service de Paymium est à la frontière entre celui d'un PSAN et celui d'un service de paiement. La jonction de ces deux régulations est atypique. Concrètement, la définition d'un PSAN n'est pas adaptée aux services de garde des euros et à la fourniture de service de paiement.

La législation française a d'ailleurs une interprétation assez unique. Elle considère que la garde des euros de nos clients est un service de paiement. Ce qui n'est pas le cas dans tous les pays de la zone Euro. Cette situation nous impose des obligations supplémentaires et allonge considérablement notre demande d'enregistrement PSAN.

5 - Comment améliorer la régulation pour éviter que les cryptomonnaies ne soient utilisées dans des activités illicites tout en évitant d’handicaper les acteurs français ?

Nous soutenons particulièrement les initiatives réalisées au niveau européen si elles permettent de limiter les différences de régulation entre chaque pays. En revanche, nous encourageons le législateur européen à agir par règlement et non par directive, comme c'est le cas actuellement. La directive ne fixe qu'un but à atteindre et laisse le choix de la forme et des moyens à chaque pays. Nous suivons avec attention le projet de « passeport européen » dit « Mica ».

Risque-t-on de rater le virage crypto comme celui d’Internet à l’époque ?

Au fil des tweets répondant à l'ordonnance de Bruno le Maire, beaucoup d’acteurs se sont inquiétés de la prise de position du gouvernement, qui pourrait faire rater le virage crypto à la France. Tout en comparant cet échec programmé à celui d’Internet et du Minitel au milieu des années 1990. Une comparaison qui n’est pas judicieuse pour Michel Guieysse, rapporteur de la mission « Les autoroutes de l’information », également connu sous le nom « Rapport Théry », remis à Édouard Balladur en 1994.

À l’époque, le Minitel était considéré comme un beau succès, rappelle Michel Guieysse. Lancé avec l’appui de Valéry Giscard d’Estaing dans les années 1975, il était vingt ans plus tard la référence mondiale de services télématiques et de kiosque grand public, et donc un modèle pour les futurs services haut débit des autoroutes de l’information. Ce modèle de service numérique largement diffusé en France était considéré comme un atout pour l’adoption des services haut débit.

Dans son rapport, Gérard Théry conclut « qu'Internet [il faut comprendre le protocole TCP/IP] est mal adapté à la fourniture de services commerciaux. [...] Il ne saurait, dans le long terme, constituer à lui tout seul, le réseau d'autoroutes mondial. »

C’est donc une erreur de jugement qui a, en partie, fait rater le virage Internet à la France, et non la régulation.

Il faut se remettre dans le contexte des années 1990. Internet était promu par des acteurs dominants américains et de nombreuses startups. La France et l’Europe devaient s’appuyer sur leurs atouts dans les télécoms et les réseaux câblés pour développer leur industrie. Mais poussée par le secteur informatique américain, avec de gros financements, l’industrie américaine a vite pris l’avantage sur l’Europe, sur la partie réseau comme sur le contenu. Marché européen éclaté, faiblesse des start-up à l’époque, introduction simultanée de la concurrence dans les télécoms ont freiné les initiatives en Europe, résume Michel Guieysse.

Cette fois, l’histoire semble différente. Le gouvernement est conscient de l’importance de l’innovation, et souhaite même que la France en soit un des porte-étendards. Mais c’est bien la régulation qui pourrait faire fuir les entrepreneurs hors de l'hexagone.

Dans une interview complète réservée à Cryptoast, consultable ici, le ministre de la transition numérique, Cédric O, tient à rassurer les acteurs de l'écosystème français.

Les technologies blockchain font partie de ces technologies de rupture, avec des domaines d’application considérables, des sujets financiers à l’énergie en passant par l’agroalimentaire ou les industries culturelles et créatives, reconnaît Cédric O. C’est pourquoi il est important pour Bruno Le Maire et moi-même que la France soit au rendez-vous. Mais comme toute innovation, la blockchain relève d’une dialectique entre innovation et régulation. L’innovation se construit et croît dans la rupture avec les cadres existants. Mais elle a besoin, pour prospérer largement, de confiance, et donc de rentrer ensuite dans un cadre de régulation. La blockchain est encore dans le clair-obscur et on observe cette dialectique partout dans le monde. La ligne de crête est d’autant plus compliquée à trouver que la complexification des problèmes est un défi en soi pour l’administration. Mais je suis optimiste.

Concernant la crainte de voir la France rater le virage blockchain, le ministre comprend les inquiétudes, mais ne les trouve pas justifiées.

« Je ne crois pas que la France rate le train de la technologie blockchain. L'objectif que nous partageons avec les acteurs est simple : nous voulons garder et attirer en France les futurs champions du secteur, et leur fournir un cadre pour les faire grandir et faire de la France un pays moteur, à la fois innovant et sûr en matière de blockchain. Nous nous en sommes donné les moyens : une reconnaissance de la technologie dès 2016, un cadre pour les actifs numériques bien avant la plupart des pays et au-delà de la seule sphère financière, une véritable stratégie nationale en matière de blockchain. »

Conclusion

Finalement, ces mesures pourraient-elles, d'une certaine manière, bénéficier aux acteurs français ? Si les plateformes étrangères étaient bloquées ou interdites en France, cela pourrait être le cas. Les internautes souhaitant investir dans les crypto-actifs seraient dans l'obligation de se rapatrier sur ce genre de plateforme. Cela reste néanmoins difficile à estimer, car un pourcentage, non négligeable, des investisseurs pourraient utiliser des VPN. De plus, cela pourrait être catastrophique pour l'innovation dans le secteur, la concurrence étant limitée et la majorité des budgets dépensés dans des outils de vérification et de conformité.

Quoiqu'il en soit, il est certain que pour les entreprises n’ayant pas de locaux en France, la probabilité que ces dernières ouvrent des succursales dans notre pays se réduit comme peau de chagrin.

De plus, fini les rêves d’expansion à l’international pour nos sociétés françaises. On peut difficilement croire que des particuliers ayant le choix entre une plateforme où la vérification du compte prend 5 minutes et nécessite un document supplémentaire choisissent une plateforme où la vérification est plus longue et nécessite plus de documents. En revanche, de nombreuses entreprises françaises pourraient partir s'établir à l'étranger. Plusieurs entrepreneurs nous ont confirmé commencer à regarder pour s'établir dans d'autres pays.

Est-ce que cette ordonnance freinera réellement l’utilisation des cryptomonnaies à des fins malveillantes ? Nous n’en sommes pas du tout certains. Ce que nous savons en tout cas, c'est que cela va freiner voire arrêter totalement le développement de entreprises cryptos françaises à l’international.

Une personne mal intentionnée et motivée sera toujours susceptible de déjouer cette double surveillance. Soit en utilisant d'autres plateformes soit en utilisant d'autres méthodes qui existaient déjà bien avant l'apparition des cryptomonnaies.

Autre fait important à noter, quoi que le gouvernement fasse pour réglementer le secteur, la décentralisation échappera à toute régulation. Les véritables exchanges décentralisés (DEX), hébergés sur des protocoles blockchain, sont incensurables. Aucun intermédiaire ne peut intervenir et manipuler les crypto-actifs échangés. La transaction sur un DEX est toujours réalisée de pair à pair et l'utilisateur échappe à tout type de vérification d'identité.

Par le passé, le gouvernement a déjà tenté de le faire avec le programme Hadopi et la fermeture des sites de téléchargement illégaux, en vain. Lorsqu'une plateforme est démantelée, dix autres refont surface aussitôt. La même notion est encore plus facilement applicable à des exchanges décentralisés, où le code source peut être repris et une plateforme réouverte en quelques heures...

Dossier co-écrit par Robin Berné, Valentin Demé et Clément Wardzala.

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Félicitations aux auteurs pour le boulot abattu dans cet article !

Nous avons eu l'exemple de la régulation des sites de poker. Pour ne citer que pokerstars.com qui a créé pokerstars.fr basé à Malte. Nous allons subir la même chose avec certaines plateformes étrangères. Binance n'étant plus basée à Hong Kong mais à Malte, nous aurons peut-être la chance d'avoir un binance.fr ou .eu, sauf si on nous restreint la diversité des produits existants.

Bercy reproduit les mêmes erreurs qu'avec le Minitel versus Internet.

Il y a plus d'un âne qui s'appelle Bruno LEMAIRE.

A voir quels exchanges seront disponible au 10 juin. Ca va très arriver vite et c'est plutôt inquiétant.