Assurances DeFi et décentralisées : tout savoir sur ces nouveaux types d’assurances

Le secteur de la finance décentralisée (DeFi) possède un potentiel immense sur le long terme, surtout à la lumière d'un évènement tel que la chute de FTX. Les smart contracts et leur programmabilité ont la capacité de bouleverser le secteur de l'assurance. D'un autre côté, la possibilité de couvrir ses fonds dans la DeFi renforcera sans aucun doute le développement de ce secteur. Présentation complète des assurances DeFi et décentralisées.

C'est quoi une assurance DeFi ?

Une assurance décentralisée désigne une assurance née de l'application de la blockchain au secteur de l'assurance. Des protocoles d'assurances décentralisées sont alors développés à l'aide de smart contracts, pools de liquidité ou encore d'organisation autonomes décentralisées (DAO).

L'assurance décentralisée peut avoir pour but de remplacer certains types de contrats d'assurance traditionnels en offrant de nombreux avantages à l'assuré, ou de couvrir les risques inhérents au secteur de la finance décentralisée.

? Qu'est-ce que la DeFi ? Tout savoir sur la finance décentralisée

Pourquoi utiliser une assurance décentralisée ?

Une assurance est un contrat par lequel l'assureur s'engage à indemniser l'assuré en cas de sinistre en échange du paiement d’une prime d'assurance.

Ainsi, si une personne désire se couvrir contre un risque spécifique qui pourrait causer des pertes financières, celle-ci cherche à souscrire à une assurance. La compagnie d'assurance évalue la probabilité que le risque se produise selon divers facteurs pour établir le montant de la prime d'assurance facturée à l'assuré, en échange de la garantie d'indemnisation.

La prime d'assurance payée par l'assuré est inférieure au montant que celui-ci devrait payer en cas de sinistre. Ainsi, de manière simple, les compagnies d'assurances réalisent leurs bénéfices sur la différence entre le montant total collecté auprès des assurés et les montants à payer en cas de sinistre.

Une assurance traditionnelle est donc gérée par l'intermédiaire d'une entité centralisée : la compagnie d'assurance. En cas de sinistre, l'assuré doit démontrer que cela s'est bien produit et que sa réclamation est justifiée. L'assurance fait appel à des experts pour vérifier ces éléments et déterminer le montant de l'indemnisation.

Ce processus est long et très coûteux sur le marché de l'assurance. Des coût qui pourraient être très facilement éliminés s'il existait une manière décentralisée de gérer les sinistres.

Tradez la volatilité crypto de manière décentralisée avec dYdXL'assurance paramétrique appliquée à la blockchain

L'assurance paramétrique est un type d'assurance qui, au lieu d'indemniser en fonction des dommages subis, indemnise l'assuré si les paramètres définis dans le contrat sont respectés.

Concrètement, elle permet l'indemnisation d'un sinistre lorsqu'un indice dépasse un certain seuil fixé à l'avance dans le contrat. L'assuré n'a pas besoin de prouver quoi que ce soit et perçoit l'indemnisation. Par exemple, il peut s'agir d'un indice météorologique (température, précipitations, vitesse des vents, etc.) ou de données quantifiables.

Ce type d'assurance est habituellement utilisé sans l'intervention de la technologie blockchain. Toutefois, certains acteurs se sont rendu compte que l'assurance paramétrique est le système parfait pour fonctionner avec des smart contracts, qui fonctionnent avec une blockchain.

De plus, l'intérêt des consommateurs pour ce type de solution basée sur les données est croissant puisque cela leur permet de profiter de taux d'assurance moins élevés.

Pour fonctionner, l'assurance paramétrique décentralisée a besoin d'un ou plusieurs oracles. En effet, les smart contracts s'exécutent uniquement si des conditions préalablement fixées sont remplies. Toutefois, il faut au smart contract un moyen de récupérer les données du monde réel, c’est-à-dire les données off-chain. C'est ici que les oracles interviennent, puisqu'ils permettent de fournir ces données au smart contract.

Ainsi, ce type d’assurance incorpore dans son smart contract un ou des oracles qui suivent les paramètres d'indemnisation en temps réel. Le montant de l'indemnisation et d'autres conditions y sont également inscrits.

Prenons une situation simple. Imaginons qu'un agriculteur souscrit à une assurance paramétrique décentralisée pour se protéger du risque de sécheresse pour son activité. Le paramètre d'indemnisation inscrit dans le smart contract est lié à l'indice de pluviométrie.

L'oracle suit l'évolution des précipitations en temps réel, et dès qu'il y a une sécheresse, en informe le smart contract. Ce dernier s'exécute automatiquement pour indemniser l'assuré. Concrètement, aucun intermédiaire n'est nécessaire, le code inscrit dans le smart contract gère l'assurance automatiquement jusqu'à l'indemnisation.

Ainsi, une majeure partie des frais et des frictions sont éliminés du processus. L'assuré n'a pas besoin de déposer une demande d'indemnisation et le paiement de l'indemnité est octroyé bien plus rapidement.

L'assurance décentralisée paramétrique peut ainsi être utilisée pour tout risque étant quantifiable, comme les ouragans (vitesse du vent dans un secteur géographique) ou le retard d'un vol d'avion (données du vol en temps réel).

Pour conclure, cela octroie deux avantages très intéressants :

- Automatique : le smart contract est exécuté automatiquement sans l'intervention d'un intermédiaire ;

- Rapide : le flux de données déclenche le smart contract, libérant instantanément l'indemnisation de l'assuré.

Plus rapide, sans intermédiaire et donc moins coûteux, cela ne fait aucun doute que lorsque les données sont quantifiables, ce type d'assurance a un potentiel immense pour bouleverser le marché de l'assurance.

💡 En savoir plus sur le fonctionnement des oracles, l'un des piliers de l'assurance décentralisée

Zengo : le wallet mobile ultra-sécurisé pour vos cryptosL'assurance DeFi pour couvrir ses cryptomonnaies

La finance décentralisée est un secteur en plein essor, prometteur et présentant de nombreuses innovations. Néanmoins, il s'agit d'une industrie relativement instable à ce jour et les utilisateurs de la DeFi font encore face à de nombreux risques : hacks/vols, failles ou erreurs dans un smart contract, effondrement du cours d'un stablecoin pour ne citer que ceux-là.

Un problème s'y ajoute puisque les compagnies d'assurances traditionnelles sont très frileuses voire complètement fermées à l'idée de pénétrer le marché de la DeFi à cause du manque de règlementation encadrant les cryptomonnaies et de l'imprévisibilité du marché.

Toutefois, nous pouvons observer un afflux croissant des capitaux institutionnels vers la DeFi et les progrès effectués dernièrement par de nombreux pays pour mettre en place un cadre légal autour des cryptomonnaies : les assurances DeFi deviennent peu à peu accessibles.

Les assurances DeFi offrent ainsi un filet de sécurité pour l'écosystème DeFi, ce qui est primordial pour gagner la confiance des investisseurs et pour l'épanouissement de ce marché sur le long terme.

Il existe trois options pour couvrir ses fonds sur la DeFi :

- Le recours à une compagnie d'assurance traditionnelle ;

- Le recours à une assurance paramétrique décentralisée ;

- Le recours à un protocole d'assurance DeFi dont la gouvernance est décentralisée.

Pour la première option, il n'y a pas autant de choix que dans d'autres secteurs, mais il en existe de plus en plus qui proposent des assurances DeFi, même si les couvertures restent relativement limitées.

La seconde option tire parti des propriétés programmables des smart contracts. L'assurance paramétrique pourrait être l'une des solutions les plus prometteuses pour le secteur de la finance décentralisée. Un investisseur peut y avoir recours lorsque les données sont quantifiables, cela peut donc couvrir de nombreuses situations dans la DeFi.

Admettons qu'un investisseur déploie une partie de son capital sur le protocole Curve. Celui-ci pourrait avoir recours à une assurance paramétrique décentralisée pour se protéger d'un hack ou d'une manipulation d'une whale (baleine) dans un pool spécifique.

Dans ce dernier cas, si une whale quitte le pool et provoque une perte pour l'investisseur dû à un slippage plus élevé que toléré, le smart contract de l'assurance pourrait se déclencher automatiquement pour dédommager l'investisseur. Les paramètres pourraient donc concerner le nombre de tokens quittant la pool et le seuil du slippage subi toléré.

La troisième et dernière option évoque les protocoles d'assurance DeFi gouvernés par des organisations autonomes décentralisées (DAO). Il s'agit essentiellement de compagnies d'assurances décentralisées fonctionnant autour de pools de liquidité, et dont les membres de la DAO peuvent voter sur certains paramètres et les réclamations des assurés. Ce type d'assurance DeFi repose moins sur son code et plus sur la décentralisation de sa gouvernance.

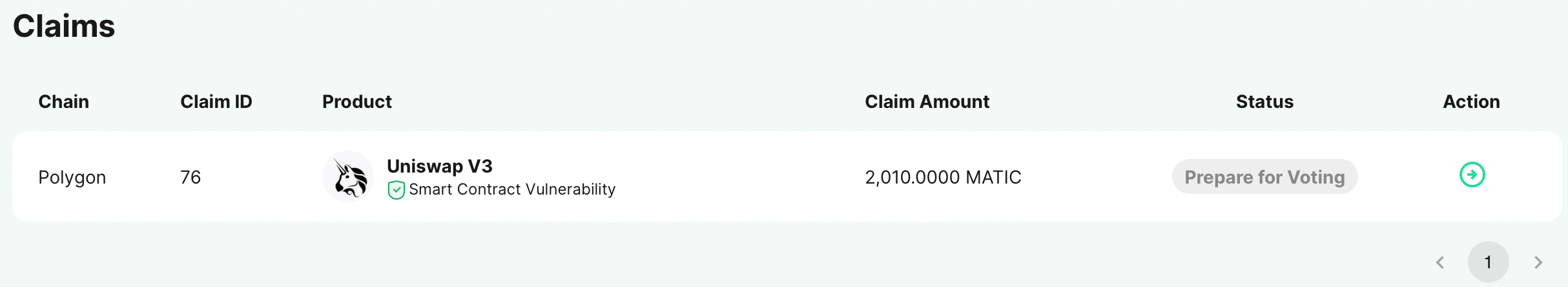

Figure 1 : Illustration d'une réclamation sur InsurAce, un protocole d'assurance DeFi gouverné par une DAO

À noter qu'il existe des assurances DeFi qui tirent parti des avantages des deux dernières options mentionnées, soit les propriétés programmables des smart contracts et la gouvernance décentralisée via une DAO.

Quoiqu'il en soit, nul doute que les assurances protégeant des risques inhérents à la DeFi sont cruciales au développement du secteur, et présentent un grand potentiel avec les assurances décentralisées. La juste implémentation de ces dernières représente toutefois un défi de taille.

? Découvrez plus de 100 fiches synthétiques sur les cryptomonnaies

Achetez des cryptos facilement avec eToroSource - Figure 1 : InsurAce

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.