Decentralized USD (USDD), le stablecoin algorithmique de la blockchain TRON

Le Decentralized USD (USDD) est un stablecoin algorithmique et décentralisé sur la blockchain TRON. Collatéralisé par le TRX et rappelant un certain Terra USD (UST), ce stablecoin a été créé dans le but de proposer une alternative décentralisée et interopérable profitant de l'écosystème TRON. Zoom sur un projet qui, dès son annonce, a éveillé les curiosités et attisé les critiques.

- Qu'est-ce que le Decentralized USD (USDD) ?

- Comment le cours de l'USDD est-il ancré au dollar ?

- La TRON DAO Reserve

- La finance décentralisée (DeFi) avec l'USDD

- À quoi sert l'USDD ?

- Comment acheter des tokens USDD ?

- Notre avis sur l'USDD de la blockchain TRON

Qu'est-ce que le Decentralized USD (USDD) ?

Le Decentralized USD (USDD) a été présenté en avril 2022 par Justin Sun, le fondateur de la blockchain TRON (TRX). Il s'agit d'un stablecoin algorithmique décentralisé opérant sur la blockchain TRON. Les tokens USDD sont émis par la TRON DAO Reserve, DAO signifiant organisation autonome décentralisée.

Ce stablecoin a été créé pour proposer aux utilisateurs de stablecoins centralisés, comme le Tether USD (USDT) ou l'USD Coin (USDC), une alternative décentralisée.

La décentralisation de l'USDD est garantie par la blockchain TRON et permet à ses utilisateurs de se protéger de la volatilité du marché des cryptomonnaies.

Comme son nom l'indique, l'USDD suit le cours du dollar américain. Ainsi, sa valeur est en principe toujours égale à un dollar. Il est d'ores et déjà interopérable puisque ce stablecoin est disponible sur la blockchain Ethereum et la BNB Chain grâce à la BitTorrent Chain, qui fait partie de l'écosystème TRON.

Son interopérabilité avec Ethereum implique un pont vers toutes les solutions de Layer 2 de ce dernier : Polygon, Arbitrum, Harmony, Optimism et bien d'autres.

Le cours de l'USDD obtient sa parité avec le dollar grâce à une politique monétaire élastique que nous détaillerons ensuite. La cryptomonnaie TRX joue un rôle central dans la stabilisation de ce stablecoin puisqu'il garantit sa valeur.

Logo du Decentralized USD (USDD), par Cryptoast

👉 Pour en savoir plus, découvrez notre fiche sur TRON (TRX)

Comment le cours de l'USDD est-il ancré au dollar ?

Le vrai taux de change

L'USDD se repose sur un oracle décentralisé pour déterminer le vrai taux de change avec le dollar américain. Ce mécanisme fonctionne de la manière suivante :

- les Super Representatives du réseau TRON votent pour ce qu'ils pensent être le vrai de taux de change en dollar ;

- ces votes prennent place à chaque n blocs, et la médiane pondérée de ces votes est prise en compte pour établir le taux de change ;

- des récompenses sont attribuées aux Super Representatives qui ont voté dans une fourchette d'un écart-type du taux de change pour les inciter à voter correctement.

Les Super Representatives du réseau TRON génèrent les blocs, regroupent les transactions et reçoivent des récompenses en contrepartie. Ceux-ci peuvent donc gagner des récompenses en votant pour le vrai taux de change de l'USDD.

Afin d'éviter toute manipulation sur le taux de change, ces représentants sont pénalisés en cas de votes se situant au-delà de la fourchette d'un écart-type.

Limiter ces votes à ces derniers permet de contenir les comportements malveillants puisque chaque personne doit payer 9999 tokens TRX (soit environ 750 dollars en mai 2022) pour devenir Super Representative, puis il doit être élu par les participants du réseau. Il en existe 358 sur le réseau TRON à l'heure de l'écriture de ces lignes.

La politique monétaire élastique de l'USDD

Le stablecoin USDD suit la loi de l'offre et de la demande. Quand le protocole détecte une déviation de son peg (c'est-à-dire sa parité avec le dollar), il agit de la manière suivante :

- Contraction de l'offre en circulation de l'USDD lorsqu'il dévie à la baisse ;

- Expansion de l'offre en circulation lorsqu'il dévie à la hausse.

Concrètement, lorsque l'USDD dévie de son peg, un mécanisme d'arbitrage avec le token TRX est supposé le rétablir. C'est-à-dire que si l'USDD baisse en dessous du dollar, il est possible d'échanger un USDD contre 1 dollar en équivalent TRX.

Cela signifie que si le cours de l'USDD baisse à 0,90 dollar par token, un arbitrage impliquant d'acheter 1 USDD et l'envoyer au protocole permet de recevoir 1 dollar en équivalent TRX en échange, résultant pour simplifier en un profit de 0,10 dollar.

Les tokens USDD ainsi envoyés au protocole sont brûlés, et les tokens TRX ainsi reçus sont des tokens nouvellement émis (mint). Dans ce cas, l'offre en circulation de l'USDD baisse tandis que l'offre en circulation de TRX augmente.

Ce mécanisme incite les utilisateurs à acheter de l'USDD lorsqu'il baisse pour engranger des profits via l'échange au protocole puisque, quel que soit le prix de l'USDD, le protocole garantit 1 dollar en token TRX en échange. Le cours du stablecoin sera donc rétabli à 1 dollar naturellement grâce aux arbitrages des utilisateurs.

Les Super Representatives supportent le coût d'un tel échange sur le court terme puisque l'émission de nouveaux tokens TRX dilue leur mining power : le ratio de TRX stakés sur l'offre en circulation de TRX diminue. Ces derniers absorbent cette volatilité court-terme, mais cela est compensé sur le long terme puisqu'ils perçoivent les frais des swaps du protocole.

Inversement, si le cours du stablecoin USDD augmente à 1,10 dollar par token, les utilisateurs peuvent échanger 1 dollar en équivalent TRX au protocole pour recevoir 1 USDD.

Ainsi, ces derniers pourront revendre ces tokens USDD sur le marché et engranger des profits puisque le cours est à 1,10 dollar dans ce cas précis. Ce mécanisme est utilisé pour rétablir l'USDD à son niveau normal, soit 1 dollar.

Les tokens TRX ainsi envoyés au protocole sont brûlés tandis que les tokens USDD reçus sont des tokens nouvellement émis (mint). Par conséquent, l'offre en circulation de TRX baisse et celle de l'USDD augmente.

Voici de quoi résumer le mécanisme d'arbitrage pour rétablir le peg de l'USDD en cas de déviation et ses conséquences sur l'offre en circulation de l'USDD et du TRX :

| Échange au protocole | USDD | TRX | Offre en circulation de l'USDD | Offre en circulation du TRX | |

| USDD < 1 dollar | 1 USDD -> 1 dollar en TRX | Brûlé | Mint | Baisse | Augmente |

| USDD > 1 dollar | 1 dollar en TRX -> 1 USDD | Mint | Brûlé | Augmente | Baisse |

Il existe également des frais de slippage lors de ces échanges avec le protocole. Ceux-ci sont de 0,5 % au minimum et sont ajustés automatiquement en cas de volatilité importante du marché.

La TRON DAO Reserve

Cette réserve est responsable de l'émission de tokens USDD et d'en assurer la stabilité en collatéralisant l'USDD avec ses fonds. Elle a également pour but de l'établir en tant que véritable monnaie pour effectuer des paiements.

La réserve agit donc en tant que banque centrale pour l'USDD et rétribue ses détenteurs avec un taux attractif de 30 % par an. Elle aide les organisations centralisées et décentralisées à accepter ce stablecoin en implémentant ce taux d'intérêt.

Afin de collatéraliser et garantir la stabilité de l'USDD, la TRON DAO Reserve prévoit de lever 10 milliards de dollars pour collatéraliser davantage l'USDD. Il convient de préciser qu'il n'est pas possible de vérifier la composition de ces actifs censés collatéraliser l'USDD à l'heure de l'écriture de ces lignes.

La TRON DAO Reserve est gouvernée par cinq membres à ce jour. Ce sont des institutions whitelistées : Alameda Research, Amber Group, Poloniex Exchange, Ankr et Mirana.

Figure 1 : Les cinq membres de la TRON DAO Reserve

Ces membres ont les droits pour mint et émettre de nouveaux tokens USDD lors d'un échange avec le protocole. Lorsque le protocole reçoit des tokens TRX, ils sont transférés à un smart contract dédié au burn de tokens. Ensuite, la TRON DAO Reserve calcule l'équivalent en tokens USDD basé sur le taux de change du moment.

Enfin, la réserve transfère ces USDD du contrat autorisé et les met en circulation via un arrangement multisignature. C'est ainsi que sont nouvellement créés les tokens USDD.

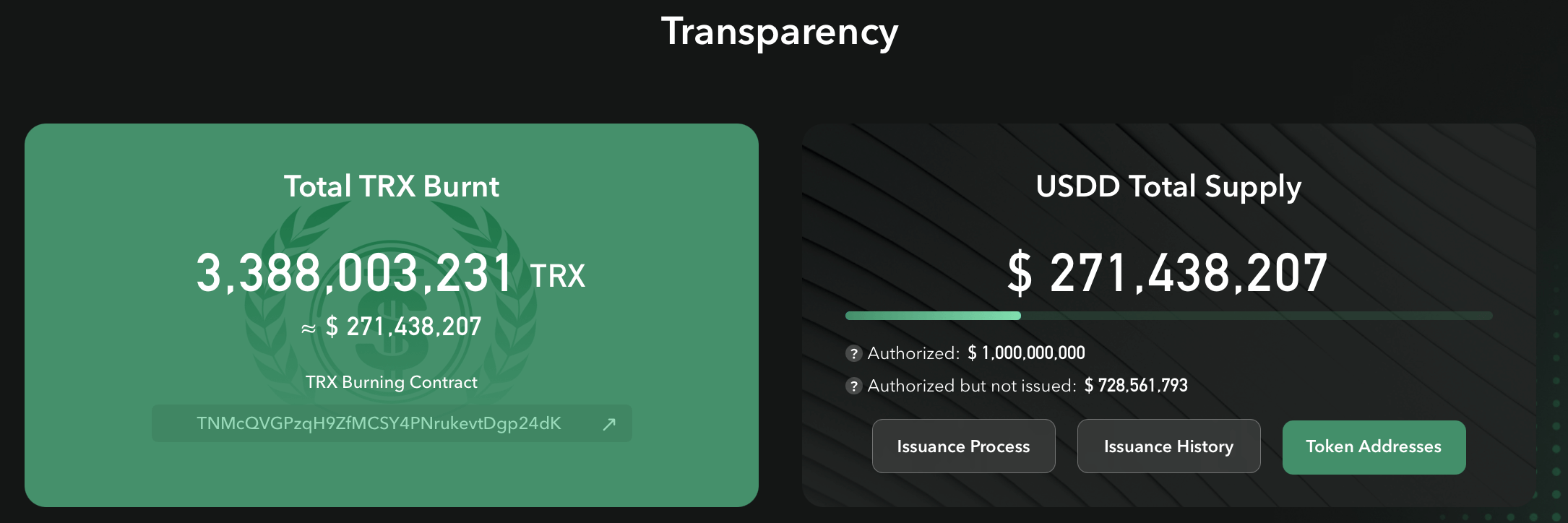

Au lancement du stablecoin, 1 milliard de tokens ont été envoyés dans un contrat autorisé. À l'heure de l'écriture de ces lignes, 271 millions d'USDD sont en circulation. Cela signifie que 729 millions de tokens ne sont pas encore émis et sont dans le contrat.

Les membres de la Tron DAO Reserve supervisent donc l'émission de nouveaux tokens USDD.

Figure 2 : Aperçu du montant de TRX brûlé et d'USDD en circulation (13 mai 2022)

La finance décentralisée (DeFi) avec l'USDD

L'USDD peut être utilisé pour générer des intérêts de manière moins risquée puisqu'il s'agit d'un stablecoin et qu'en théorie, l'impermanent loss ne s'applique pas à lui lors du verrouillage puisqu'il est supposé garder sa parité avec le dollar.

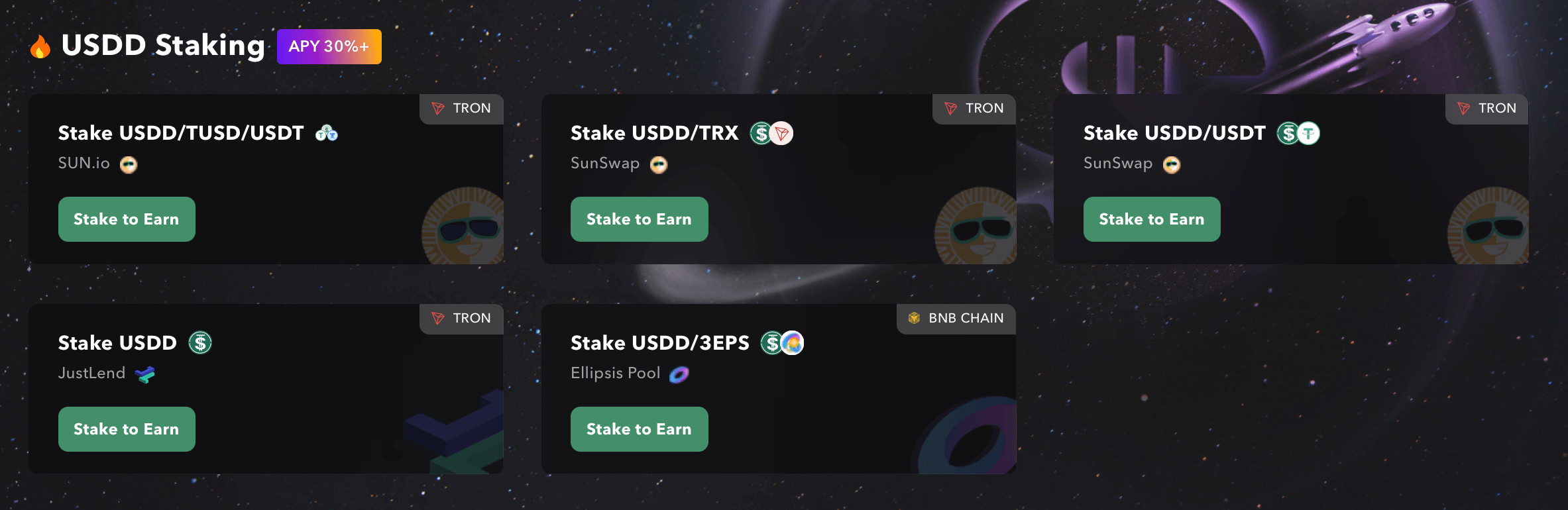

Comme nous l'avons vu, la TRON DAO Reserve a fixé un taux d'intérêt annuel à 30 % pour l'USDD. Voici donc une liste non exhaustive des plateformes sur lesquelles il est possible d'obtenir un rendement avec ce stablecoin :

- Sunswap : fournir de la liquidité dans le pool de liquidité USDT/USDD ;

- JustLend : fournir de la liquidité pour la plateforme de lending ;

- Sun.io : fournir de la liquidité dans un 3pool USDT/USDD/TUSD ;

- Poloniex : staking de l'USDD.

Figure 3 : Aperçu des différentes options pour générer un rendement avec l'USDD sur la DeFi

? Il convient d'émettre un avertissement ici, un taux d'intérêt aussi élevé sur un stablecoin algorithmique est très alléchant, mais cela comporte des risques. Le marché l'a prouvé avec les taux d'intérêt élevés de l'UST (environ 20 % par an) qui ont en partie conduit à l'effondrement de ce dernier.

À quoi sert l'USDD ?

L'USDD est un stablecoin algorithmique et décentralisé. Il est disponible sur les blockchains TRON, Ethereum et la BNB Chain.

Il permet à ses utilisateurs de se protéger de la volatilité du marché, de faire des paiements et de percevoir un taux d'intérêt annuel avec le staking ou en fournissant de la liquidité à différentes plateformes de la finance décentralisée (DeFi)

La décentralisation de l'USDD lui permet d'être résistant à la censure. La valorisation de TRON (TRX) et le support de la TRON DAO Reserve sont cruciaux pour garantir la valeur de ce stablecoin.

Comment acheter des tokens USDD ?

Explications pour l'achat du USDD sur SunSwap

- Rendez-vous sur SunSwap ;

- Connectez-y votre portefeuille TronLink Wallet en y ayant préalablement déposé des fonds ;

- Dans l'onglet Swap, cherchez l'USDD ;

- Il ne vous reste plus qu'à échanger vos tokens contre des tokens USDD pour le montant de votre choix ;

- Félicitations ? Vous êtes maintenant en possession de tokens USDD !

Notre avis sur l'USDD de la blockchain TRON

L'USDD est un stablecoin algorithmique et décentralisé qui existe pour apporter une alternative aux stablecoins centralisés. Le protocole USDD ajuste l'offre du stablecoin en fonction de la demande pour stabiliser le prix.

Il y parvient en utilisant le token de gouvernance TRX de la blockchain TRON qui absorbe la volatilité de l'USDD comme nous l'avons détaillé. À l'heure de l'écriture de ces lignes, l'USDD n'est pas encore tout à fait décentralisé cependant, puisqu'il est entre les mains de la TRON DAO Reserve et ses 5 membres qui sont des institutions de l'industrie.

Le réseau décentralisé de l'USDD sera en ligne le 10 octobre 2022 au lancement du mainnet, d'après la roadmap.

Il est temps d'aborder le point sensible de ce projet, le sujet qui fâche. Il s'agit évidemment des mécanismes supportant ce nouveau stablecoin, rappelant très fortement ceux du Terra USD (UST).

Ceux-ci sont presque en tout point identiques. Il convient donc de vous informer sur les risques potentiels que l'USDD comporte. En effet, l'UST s'est effondré du 9 au 12 mai 2022 à cause de la perte de son peg avec le dollar, ainsi que le token censé absorber sa volatilité : le LUNA.

L'USDD ne semble rien apporter de nouveau si nous le comparons à ce que proposait l'UST dans sa manière de stabiliser le prix, ni même au niveau du taux d'intérêt annuel fixe de 30 % proposé dont l'origine n'est pas clairement détaillée, cela semble difficilement durable.

Ainsi, la création de l'USDD pourrait être considérée comme de l'opportunisme puisque si celui-ci gagne en adoption, alors beaucoup de tokens TRX seront logiquement brûlés.

Cela pourrait donc potentiellement augmenter considérablement la valeur du token TRX en diminuant son offre en circulation (à la manière de l'ascension du LUNA), et c'est sûrement l'un des objectifs des fondateurs de ce projet.

Il convient cependant de nuancer légèrement en soulignant l'engagement pris par la TRON DAO Reserve de lever 10 milliards de dollars sur les 12 premiers mois pour la collatéralisation de ce nouveau stablecoin.

Est-ce que cela suffira pour maintenir l'USDD et faire de lui le stablecoin algorithmique décentralisé phare de l'écosystème, pour réussir là où l'UST a échoué ? Après l'échec cuisant de l'UST et du LUNA, l'USDD aura fort à faire pour gagner la confiance des investisseurs.

? Découvrez plus de 100 fiches synthétiques sur les cryptomonnaies

Sources - Figure 1 et 2 : tdr.org ; Figure 3 : usdd.io

Quel est votre avis sur le Decentralized USD (USDD) ?

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Pourquoi écrire cela "Il convient d'émettre un avertissement ici, un taux d'intérêt aussi élevé sur un stablecoin algorithmique est très alléchant, mais cela comporte des risques. Le marché l'a prouvé avec les taux d'intérêt élevés de l'UST (environ 20 % par an) qui ont en partie conduit à l'effondrement de ce dernier."

Le depeg de l'UST n'est pas du à une defiance d'Anchor Protocole qui propose le rendement de 20%

Ce n'est pas ce rendement qui a entrainé la chute de l'UST !!!!

Merci d'être précis dans vos articles