Qu’est-ce que Centrifuge (CFG) ? Tout savoir sur cette blockchain qui tokenise les actifs du monde réel (RWA)

Centrifuge est une blockchain qui permet aux fonds d’investissement de tokeniser des Real World Assets (RWA) sur la blockchain et aux investisseurs d’accéder à ces actifs jusqu’alors limités à des marchés difficilement accessibles. Découvrez comment Centrifuge réunit la finance traditionnelle (TradFi) et la finance décentralisée (DeFi) afin de faciliter l’investissement sur la blockchain.

C’est quoi Centrifuge ?

Centrifuge est une parachain du réseau Polkadot qui permet de représenter des actifs du monde réel (Real World Assets – RWA) sur la blockchain via la tokenisation. Centrifuge se définit comme un protocole agnostique qui permet de tokeniser toute classe d’actif (biens immobiliers, bons du Trésor, actions, etc.).

Les tokens émis sur la blockchain Centrifuge sont accessibles dans des pools pour optimiser l’efficience, la transparence et la liquidité des marchés, notamment en réduisant le nombre d’intermédiaires normalement sollicités au sein de la finance traditionnelle.

En facilitant l’accès aux actifs du monde réel sur la blockchain, Centrifuge répond également au problème des entreprises qui ne parviennent pas à obtenir de financements bancaires, en leur proposant des prêts privés.

Profitez d'analyses exclusives d'experts crypto en rejoignant Cryptoast AcademyEn effet, le protocole Centrifuge permet aux entreprises d’immobiliser leurs biens tokenisés comme collatéral dans des pools au sein desquels les utilisateurs peuvent investir afin de prêter leur liquidité en l’échange de rendements. Centrifuge rassemble donc 3 acteurs principaux :

- Les entreprises du monde réel à la recherche de financements ;

- Les émetteurs de stablecoins qui facilitent les crédits ;

- Les investisseurs, fournisseurs de liquidité.

La blockchain Centrifuge est compatible avec la machine virtuelle Ethereum (EVM). Ainsi, il est possible d'interagir avec Centrifuge depuis un wallet EVM-compatible comme MetaMask ou via un portefeuille Polkadot. Les pools Centrifuge sont déployés sur les blockchains suivantes :

- Centrifuge Chain ;

- Ethereum ;

- Base ;

- Celo ;

- Arbitrum.

Logo de Centrifuge, stylisé par Cryptoast

Comment fonctionne la blockchain Centrifuge ?

Côté émetteur d’actifs : création des pools Centrifuge

Le protocole Centrifuge offre aux gestionnaires d'actifs les infrastructures et les protocoles nécessaires à la tokenisation d’actifs réels conformément aux cadres réglementaires en vigueur.

1. Complétion des procédures de conformité avant la création du pool

Afin de tokeniser des actifs sur la blockchain Centrifuge, les sociétés de gestion créent un véhicule d’investissement unique (SPV) par actif. Chaque SPV est ainsi relié à un pool d’investissement dédié à une classe d’actif. Au sein de ces pools, les actifs sont représentés par des tokens non fongibles (NFT) que les investisseurs peuvent ensuite acheter et vendre.

Les pools Centrifuge sont des « revolving pools » que l’on peut traduire par « pool rotative », c’est-à-dire que les transactions d’achat et de revente sont autonomes et décentralisées via des smart contracts, limitant ainsi le recours à des tiers de confiance.

2. Détermination de la valeur de chaque actif

Différentes méthodes permettent de définir la valeur d’un actif selon sa nature. En effet, tandis que des titres financiers ont un prix déterminé sur le marché secondaire dans la finance traditionnelle, ce n’est pas le cas des actifs moins liquides tels que des biens immobiliers. Le discounted cash flow ou « actualisation des flux de trésorerie » est la méthode la plus utilisée sur Centrifuge afin de déterminer la valeur d’un actif selon l’état du marché.

Chaque pool Centrifuge est associé à un stablecoin que les entreprises empruntent au protocole émetteur afin d’obtenir la liquidité dont ils ont besoin pour assurer la gestion des actifs du monde réel. Les investisseurs achètent ensuite un NFT représentant l’actif sous-jacent avec ce même stablecoin.

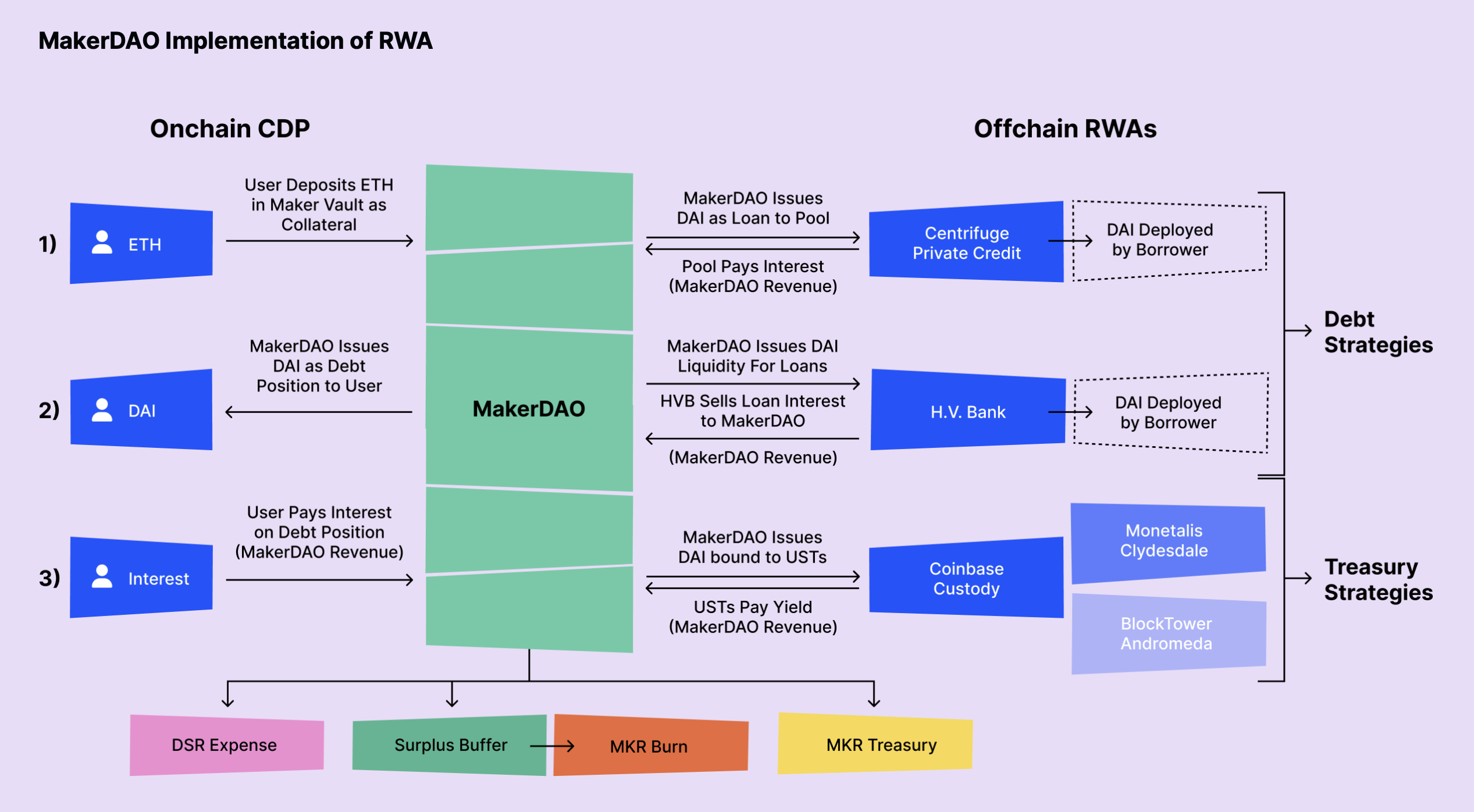

Profitez d'analyses exclusives d'experts crypto en rejoignant Cryptoast AcademyCentrifuge collabore notamment avec MakerDAO, l’un des protocoles fondateurs de la finance décentralisée (DeFi). MakerDAO est l’émetteur du DAI, le stablecoin décentralisé le plus capitalisé qui obtient sa parité avec le dollar américain via un mécanisme de surcollatéralisation par différents types d’actifs, notamment des cryptomonnaies décentralisées (ETH, LINK, UNI, etc.) et des RWA tels que des actions d’États, d’entreprises et des biens immobiliers.

Collatéraliser des stablecoins avec des RWA traduit la volonté des protocoles DeFi d’intégrer des actifs plus stables pour augmenter la sécurité de ces crypto-actifs et par la même favoriser leur adoption.

Voici un exemple du mécanisme de prêt / emprunt entre un gestionnaire d’actif et MakerDAO :

- Le gestionnaire d'actifs emprunte du DAI pour financer son activité liée aux actifs du monde réel (RWA). Il paie alors des intérêts sur les DAI empruntés à MakerDAO ;

- Ces RWA sont immobilisés en collatéral et représentés sous forme de NFT sur la blockchain ;

- Les investisseurs achètent les NFT et fournissent la liquidité prêtée au gestionnaire de RWA en échange d’intérêts.

Illustration du mécanisme de prêt / emprunt entre Maker Dao et les gestionnaires de RWA

3. Création de tranches d’investissement selon le degré d’aversion au risque

Chaque pool Centrifuge est composé d’une ou plusieurs tranches différentes avec un niveau de risque associé. Un pool avec plusieurs tranches comprend minimum une tranche Senior représentée par un token TIN et une tranche Junior représentée par un token DROP. Il existe également des tranches Mezzanine.

Lorsqu’un pool est composé de plusieurs tranches, chacune est associée à un ratio risque / rendement :

- Une tranche Senior offre des rendements stables à taux fixes ;

- Une tranche Mezzanine offre des rendements variables, plus ou moins risqués selon la nature de l’actif sous-jacent et le nombre de tranches ;

- Une tranche Junior offre des rendements plus conséquents associés à des risques de pertes importants, sans aucune garantie.

Puis, chaque tranche est associée à un ratio de subordination, c’est-à-dire un pourcentage du pool couvert par les tranches les plus risquées. La tranche junior, elle, n’a pas de ratio de subordination ni de taux de rendement prédéfini. Les investisseurs de la tranche Junior absorbent les pertes en cas de défaut, et les rendements excédentaires en cas de bénéfices plus importants.

Si le ratio de subordination n’est plus respecté, le pool est partiellement gelé afin d’exécuter uniquement les transactions favorables à sa restauration. Dans ce cas, seules les transactions de revente ou d’investissement dans les tranches inférieures sont acceptées afin de garantir le rendement des tranches Seniors.

4. Définition d’une époque

Chaque pool Centrifuge fonctionne selon une époque (epoch) fixée par l’émetteur entre 24 heures et plusieurs mois. La durée est inscrite dans le smart contract de l’actif correspondant. L’époque d’un pool Centrifuge correspond à la période durant laquelle les investissements sont immobilisés suite à des transactions d’achat et de revente.

5. Mise en place d’une réserve

Chaque pool Centrifuge dispose d’une réserve, c’est-à-dire une quantité de capital non-investi. La réserve augmente à chaque investissement et remboursement, mais n’excède pas le plafond fixé par les émetteurs du pool. Les réserves Centrifuge servent à :

- Émettre de nouveaux actifs pour l’époque suivante une fois les transactions d’échange et de revente exécutées ;

- Protéger les investisseurs en cas de pertes.

La réserve ne doit pas excéder le pourcentage déterminé afin de ne pas diminuer les rendements du pool, car les intérêts sont générés à partir du capital investi uniquement.

Profitez d'analyses exclusives d'experts crypto en rejoignant Cryptoast AcademyCôté investisseur : achat et revente d’actifs au sein des pools Centrifuge

La tokenisation des actifs du monde réel sur Centrifuge permet aux investisseurs de diversifier leur portefeuille avec des actifs illiquides et dont le prix d’entrée en finance traditionnelle est souvent réservé à des portefeuilles importants.

Voici comment se déroule le parcours d’investissement sur le protocole Centrifuge :

1. Validation des procédures de conformité

Avant d’investir dans des actifs via la blockchain Centrifuge, un utilisateur doit valider :

- Une vérification d’identité Know Your Customer (KYC) ;

- Une procédure anti-blanchiment d’argent (AML).

Par la suite, chaque investissement dans un nouveau pool est précédé de la consultation et de la signature des clauses associées. Le contrat est effectif une fois signé par l’investisseur et par l’émetteur du véhicule d’investissement unique (SPV).

2. Achat d’un NFT représentatif de la part du pool

Pour investir dans un pool Centrifuge, un utilisateur achète un NFT moyennant le stablecoin du pool correspondant, selon la tranche souhaitée. Cette transaction est soit exécutée en une fois à la fin de l’époque en cours, soit partiellement à l’instant-T puis le restant à la fin de l’époque.

Une fois investi dans un pool, un investisseur peut ajouter de la liquidité au cours d’une époque. Les intérêts sont générés toutes les minutes et distribués selon les conditions propres à chaque smart contract.

3. Revente

L’investisseur peut revendre sa part du pool afin de récupérer son capital investi et générer des bénéfices. Les conditions d’exécution sont identiques à celles de l’achat : partiellement à l’instant-T puis complètement à la fin de l’époque en cours, ou en totalité une fois l’époque achevée.

Le rôle des stablecoins sur Centrifuge

Les stablecoins sont la pierre angulaire du protocole Centrifuge. Centrifuge fournit les infrastructures nécessaires aux émetteurs de stablecoins et aux gestionnaires d’actifs du monde réel afin de réunir la finance traditionnelle et la finance décentralisée. Le partenaire DeFi majeur de Centrifuge est MakerDAO dont 46 % du portefeuille était composé d’actifs du monde réel (RWA) en janvier 2024.

Concrètement, Centrifuge offre plusieurs solutions, notamment :

- L’évaluation des actifs immobilisés en collatéral à travers Centrifuge Prime et Centrifuge Credit Group ;

- Le suivi des données de preuve de réserve offchain à travers Centrifuge Proof of Portfolio.

In fine, les stablecoins et les RWA sont 2 classes d’actifs complémentaires, car :

- Des stablecoins fiables sont indispensables pour intégrer les acteurs institutionnels au marché de la finance décentralisée ;

- Les RWA sont de plus en plus convoités par les protocoles émetteurs de stablecoins décentralisés, ces actifs étant moins volatils que les cryptomonnaies.

À l’heure de l’écriture de ces lignes (juin 2024), les pools Centrifuge sont associées à 2 stablecoins : l’USDC et le DAI. Les investisseurs doivent donc posséder ces cryptomonnaies dans leur portefeuille afin d’apporter de la liquidité.

L’organisation autonome décentralisée (DAO) Centrifuge

L’organisation autonome décentralisée Centrifuge permet aux émetteurs d’actifs, aux investisseurs et aux détenteurs de tokens CFG de participer à l’évolution du protocole. En effet, tous participent à la gouvernance via :

- La soumission de propositions sur le forum off-chain ;

- Le vote de ces propositions lors de référendums on-chain.

Chaque proposition est ensuite soumise au Centrifuge Proposals Repository (PR). La création d’un pool est également précédée de vérifications par le Pool Onboarding Proposal (POP) chargé de vérifier les RWA sous-jacents après l’accord de la communauté.

Profitez d'analyses exclusives d'experts crypto en rejoignant Cryptoast AcademyQuels sont les rôles et les tokenomics du token CFG ?

Le token $CFG a 2 rôles principaux au sein du protocole Centrifuge :

- Participer à la gouvernance du protocole ;

- Payer les frais de transaction.

Le token CFG est également compatible avec la blockchain Ethereum où il peut être conservé en wallet et utilisé sur les protocoles DeFi.

Concernant les tokenomics du token CFG, l’offre initiale au lancement était de 400 millions d’unités, distribués à la Centrifuge Network Foundation et aux contributeurs initiaux.

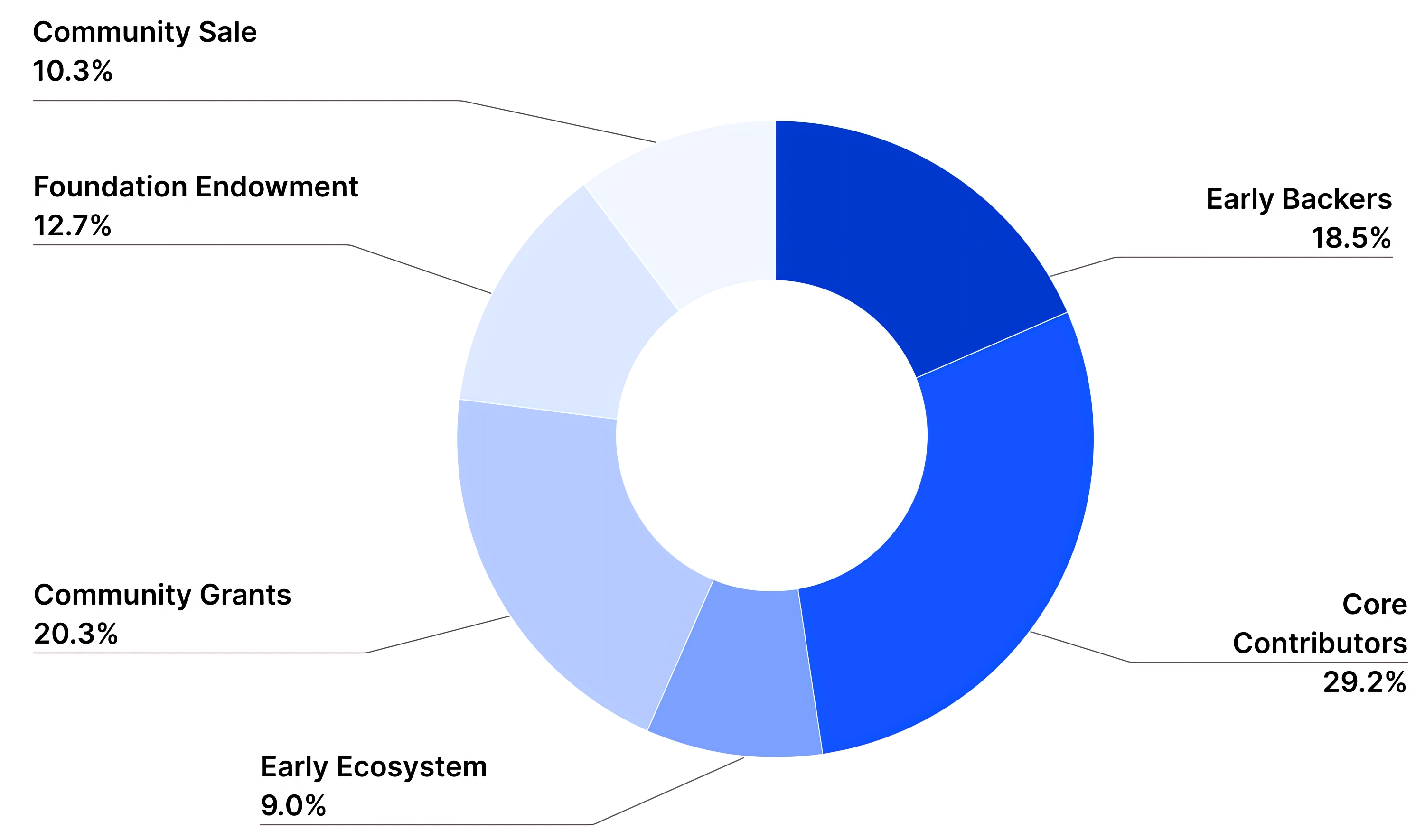

La répartition détaillée est la suivante :

- 29,2 % pour les contributeurs initiaux ;

- 20,3 % pour la communauté ;

- 18,5 % pour les premiers investisseurs de la série A ;

- 12,7 % à la fondation ;

- 10,3 % pour la vente réservée à la communauté ;

- 9 % pour les premiers utilisateurs.

Tokenomics du token $CFG

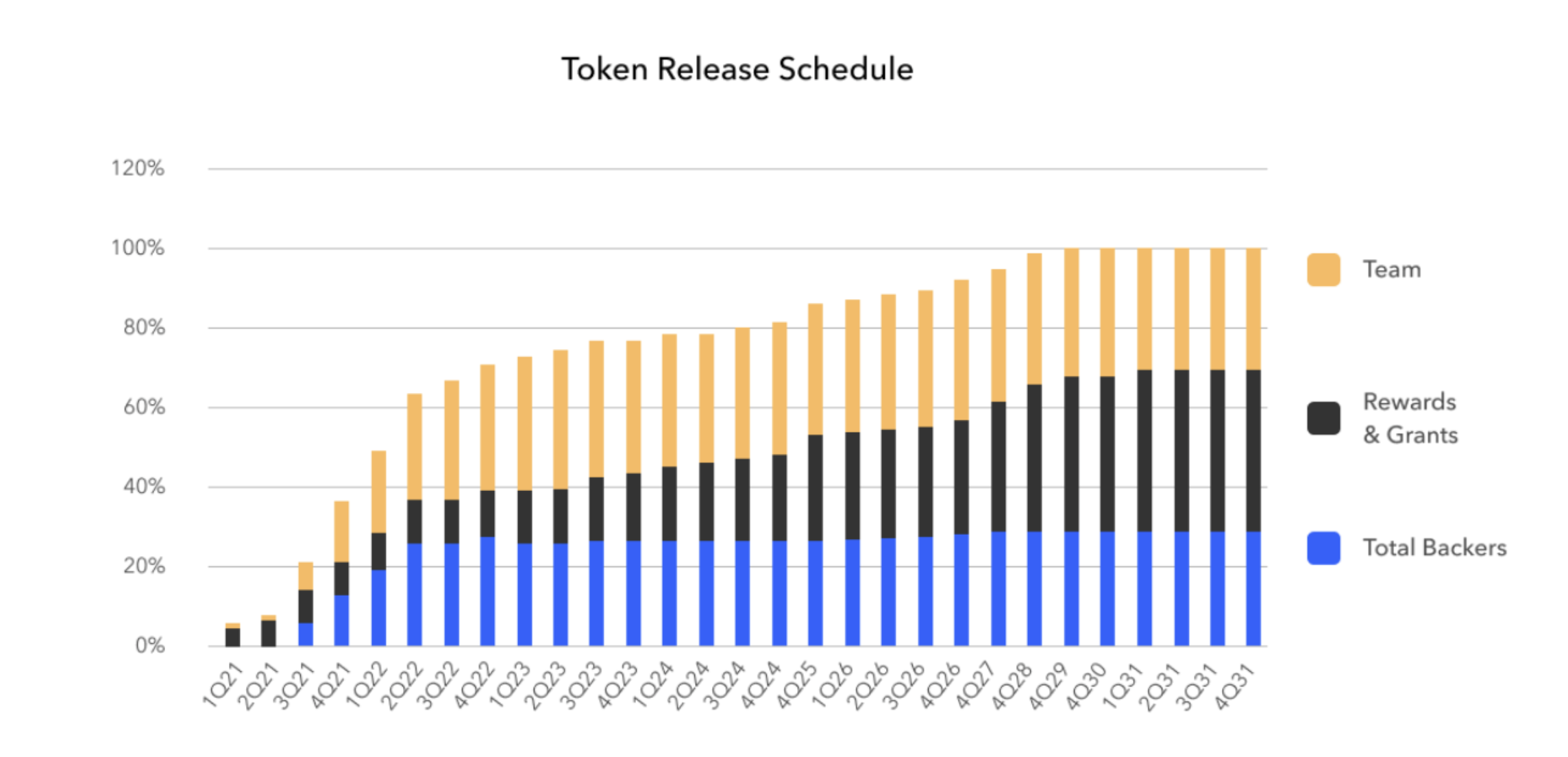

Le schéma de libération des tokens CFG s’étend sur le long terme, avec moins de 30 % des tokens détenus par l’équipe in fine.

Calendrier de libération des tokens $CFG

Comment acheter la crypto CFG de Centrifuge ?

À ce jour (juin 2024), la cryptomonnaie CFG n'est pas encore disponible à l'achat sur une plateforme centralisée détentrice du statut de PSAN délivré par l'Autorité des marchés financiers (AMF).

Si vous souhaitez acquérir du CFG, des pools DOT / CFG sont disponibles sur les DEX Stellaswap et HydraDX.

L’équipe derrière le développement de Centrifuge

Centrifuge a été créé en 2017 par 4 co-fondateurs à la fois spécialisés dans la technologie blockchain et issus de la finance traditionnelle :

- Lucas Vogelsang : d’abord spécialisé dans le marketing avant de se tourner vers les crypto-actifs et la Real-World DeFi ;

- Martin Quensel : issu du domaine de la FinTech où il exerçait en tant que développeur software ;

- Philip Stehlik : également issu de la FinTech avant de se spécialiser dans la blockchain ;

- Cassidy Daly : a débuté en finance traditionnelle aux États-Unis avant de se spécialiser dans la finance décentralisée et les tokenomics.

Ces 4 fondateurs s’entourent d’une équipe de plus de 50 personnes selon la page LinkedIn de l’entreprise, principalement aux États-Unis et en Allemagne où le projet a vu le jour.

Les partenaires de Centrifuge

Depuis 2020, Centrifuge collabore avec MakerDAO dont le stablecoin décentralisé DAI est en partie collatéralisé par des RWA afin d’accroître sa stabilité. La collaboration entre Centrifuge et le protocole de prêt / emprunt leader Aave a également signé la création du premier marché d’actifs réels sur la finance décentralisée, permettant de déposer des RWA en collatéral pour réaliser un emprunt sur la blockchain.

Côté gestionnaire d’actifs, Centrifuge collabore notamment avec l’acteur institutionnel BlockTower depuis 2022 et avec Anemoy, un gestionnaire d’actif Web3 qui crée des fonds automatisés et régulés sur la blockchain.

Notre avis sur Centrifuge

Centrifuge est une blockchain développée pour faciliter l’échange des actifs du monde réel sur la blockchain. Cette rencontre entre les 2 secteurs permet des bénéfices mutuels : la finance traditionnelle gagne en transparence et en efficacité grâce à la technologie blockchain tandis que la finance décentralisée gagne en stabilité grâce aux actifs du monde réel dont les fluctuations sont décorrélées de la volatilité des cryptomonnaies.

De plus, la tokenisation d’actifs réels sur la blockchain répond au besoin croissant d’accéder facilement à des investissements dématérialisés qui augmentent le nombre de potentiels accédants. La désintermédiation permet également l’exécution immédiate des transactions sur la blockchain et leur traçabilité, réduisant alors les coûts tout en améliorant la transparence et la sécurité.

Ainsi, Centrifuge parvient à réunir les acteurs institutionnels à travers la technologie blockchain tout en respectant les procédures de conformité liées aux actifs financiers, laissant entrevoir des cas probants d’adoption de protocoles décentralisés.

Profitez d'analyses exclusives d'experts crypto en rejoignant Cryptoast AcademyNotons toutefois que si l’équipe fondatrice est à l'œuvre depuis 2017, le secteur des RWA est désormais très concurrentiel. Centrifuge doit rivaliser avec d’autres projets pour convaincre les acteurs de la finance traditionnelle d’adopter sa solution plutôt qu’une autre.

De plus, l’écosystème Polkadot est moins attractif que la blockchain Ethereum et sa multitude de layer 2, considérés comme la référence et contre laquelle les autres blockchains peinent à rivaliser.

👉 Découvrez plus de 100 fiches synthétiques sur les cryptomonnaies

Quel est votre avis sur Centrifuge ?

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.