Le protocole Renzo vacille, le restaking et EigenLayer sont-ils menacés ?

Le développement du restaking à travers le protocole EigenLayer est-il en train de menacer la sécurité d'Ethereum ? Les déboires du protocole Renzo ne seraient-ils pas la première secousse annonciatrice d'un tremblement de terre beaucoup plus dévastateur pour l’écosystème d’Ethereum ? On fait le point dans ce dossier.

Le ezETH de Renzo dévisse

Voilà un évènement qui risque de mettre de l'huile sur un feu déjà bien lancé. Le mercredi 24 avril, le token de liquid restaking du protocole Renzo (ezETH) s'est détaché du cours de l'Ether (ETH), actif auquel il est censé être ancré.

Avec plus de 3 milliards de dollars d'actifs verrouillés sur sa plateforme, Renzo fait partie des principaux protocoles de liquid restaking. Pour faire simple, il permet aux investisseurs de s'exposer à la plateforme EigenLayer tout en bénéficiant d'un actif liquide, c'est-à-dire utilisable dans d'autres applications de finance décentralisée (DeFi).

👉 Pour tout comprendre – Qu'est-ce que le restaking d'ETH sur la blockchain Ethereum ?

Ainsi, les utilisateurs peuvent déposer des ETH sur le protocole et recevoir en retour des ezETH, symbolisant la preuve de leur dépôt. Ce dernier est logiquement censé avoir une valeur parfaitement égale à celle de l'actif sous-jacent, l'ETH, ce qui a cessé d'être le cas durant quelques heures ce mercredi.

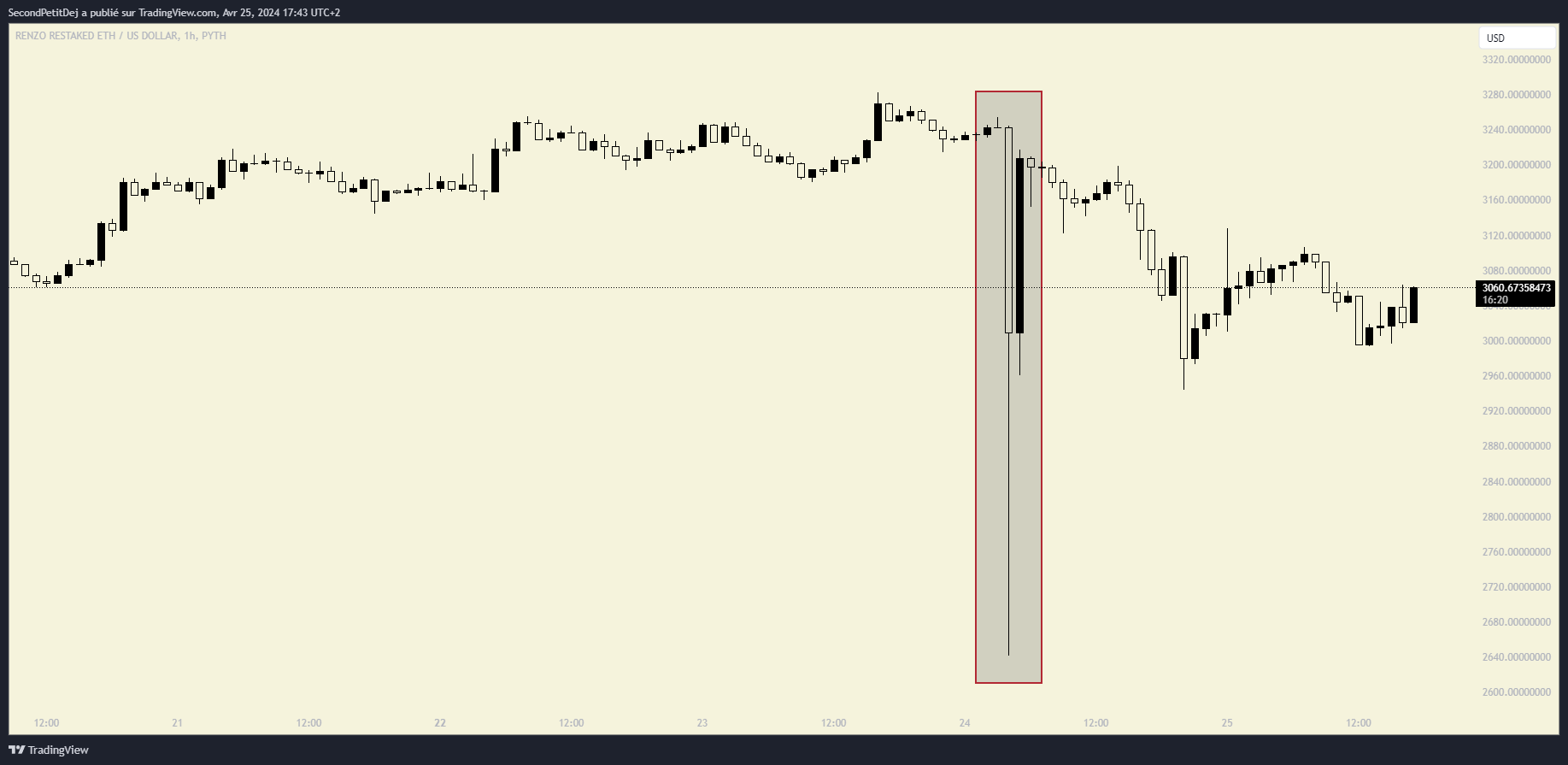

D'après les données on-chain, le cours du ezETH a chuté brutalement par rapport au cours de l'Ether, parfois jusqu'à 700 dollars. Depuis, le token de liquid restaking de Renzo a récupéré la majorité de son ancrage.

Évolution de la paire ezETH/USD (données 1 heure)

Néanmoins, cet évènement inattendu a engendré énormément de liquidations sur les protocoles de finance décentralisée sur lesquels les investisseurs avaient placé leurs tokens ezETH dans des stratégies risquées, notamment Pendle ou Gearbox.

Zengo : le wallet mobile ultra-sécurisé pour vos cryptosDes liquidations en cascade

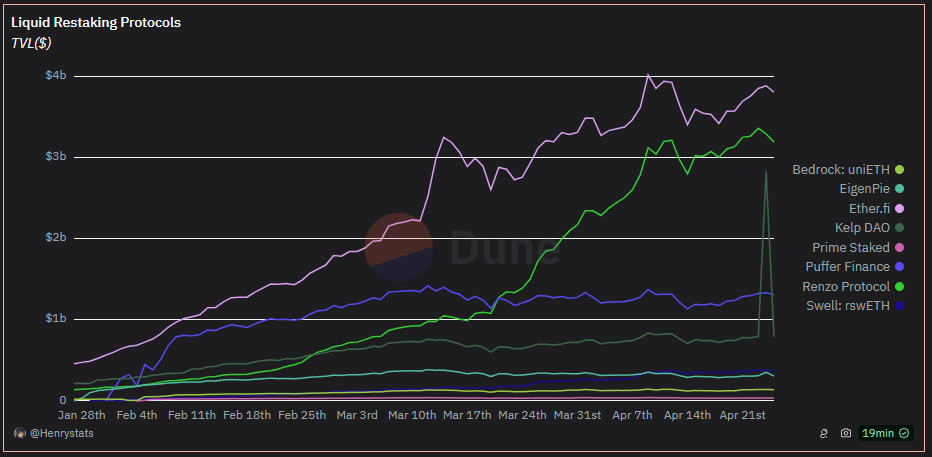

Pour comprendre comment cet évènement est arrivé, il est primordial de se pencher sur les protocoles de liquid restaking. À l’heure de l’écriture de ces lignes, Ether.fi est le plus gros d’entre eux et capture la majorité des capitaux des investisseurs.

TVL des principaux protocoles de restaking

Pour se maintenir dans cette course à la première place, les concurrents tels que Renzo doivent utiliser des stratégies diverses. La première d’entre elles est de bloquer la possibilité d’échanger ses ezETH contre des ETH en 1 pour 1 directement sur le protocole, forçant ainsi les utilisateurs à conserver plus longtemps leurs tokens.

La seconde est d’offrir plus de possibilités avec le token ezETH. Ainsi, Renzo a misé sur la composabilité avec d’autres protocoles tels que Pendle ou Gearbox, permettant aux investisseurs de déposer leurs tokens dans des pools de liquidités avec des stratégies offrant des rendements à plusieurs dizaines de pour-cent.

Toutefois, cette stratégie n'est pas sans risques. Tant que la parité entre le ezETH et l'ETH est assurée, ces positions à effets de levier ne présentent pas de dangers majeurs. Or, lorsque le ezETH a commencé à se détacher, certaines positions à forts risques ont été liquidées, entraînant ainsi une vente forcée et une baisse du cours, entraînant elles-mêmes d'autres liquidations forcées.

👉 Pour tout comprendre – Qu’est-ce qu'un effet de levier en trading ?

C'est ce qu'on appelle une spirale infernale, ou plus communément dans un langage propre aux cryptomonnaies, des liquidations en cascade. Voilà la raison pour laquelle le cours de l'ezETH a dégringolé autant.

Swell : le protocole de liquid restaking pour ETHUne mauvaise gestion de Renzo ?

Un peu de contexte sur EigenLayer

Toutefois, il manque une brique dans cette explication. Comment est-ce que le token ezETH a-t-il commencé à se détacher de son ancrage à l'Ether ? Aussi étonnant que cela puisse paraître, l'élément déclencheur a été l'annonce du lancement du token REZ par Renzo et d'un airdrop à la communauté.

1/ We are excited to announce that April 30th, 2024 will be the beginning of the decentralization of the Renzo Protocol.$REZ

Full details in the post below: pic.twitter.com/jQ7pFStsM4

— Renzo (@RenzoProtocol) April 23, 2024

Si cette annonce peut sembler positive à première vue, elle ne l'a pas du tout été aux yeux des utilisateurs. Selon eux, la répartition des tokens REZ n'était absolument pas favorable à la communauté, notamment en comparaison du poids du launchpool de Binance ou de l'équipe du projet et des investisseurs privés.

Pour comprendre cela, revenons encore sur les raisons plus profondes du désintéressement des utilisateurs. En réalité, il faut comprendre que le protocole EigenLayer est particulièrement en vogue en ce moment. L'airdrop potentiel, renforcé par le système de points attribués quotidiennement en fonction de l'activité, alimente l'enthousiasme des investisseurs.

À cela s'ajoute le fait que les protocoles de Liquid Restaking offrent une opportunité doublement attrayante : accumuler des points EigenLayer et des points de leur propre protocole, pouvant potentiellement offrir un deuxième airdrop. En d'autres termes, les utilisateurs peuvent bénéficier de 2 airdrops simultanément en participant à ces protocoles.

L'élément déclencheur : un airdrop dérisoire

Cependant, la valeur des points reste l'élément crucial qui lie les utilisateurs aux protocoles. Tant que l'équipe du projet n'a pas officiellement annoncé les détails de l'airdrop et la valeur des points, l'incertitude demeure : que valent-ils et est-ce vraiment rentable ? Dans le cas de Renzo, l'annonce d'un airdrop dérisoire pour les utilisateurs a apporté une réponse à cette incertitude.

Face à cette déception, de nombreux utilisateurs ont opté pour le retrait de leurs ezETH, voulant se tourner vers d'autres protocoles. Cependant, Renzo ne permet pas les retraits natifs, ce qui a obligé les utilisateurs à se tourner vers le marché secondaire pour échanger leurs tokens.

👉 Top 9 des airdrops crypto à ne pas louper (avril 2024)

Cette réaction en chaîne a provoqué une baisse significative du cours de l'ezETH. En l'absence de possibilité d'arbitrage intégré nativement par Renzo pour stabiliser les prix, l'ezETH est devenu un simple token sur le marché secondaire, soumis aux fluctuations de l'offre et de la demande. Malheureusement, dans ce scénario, l'offre a largement dépassé la demande.

La vague d'utilisateurs mécontents a entrainé un début de décrochage du cours de l'ezETH, déclenchant ainsi la fameuse spirale de liquidations dont nous avons parlé plus haut dans cet article, exacerbant davantage la pression à la baisse sur le marché.

Achetez des cryptos facilement avec eToroSources : Dune, TradingView

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.