Le Bitcoin, la monnaie la plus dure du monde

Acheter Bitcoin (BTC)

Publicité Kraken

Comme vous le savez probablement, Bitcoin est un protocole qui permet d'échanger une unité de compte, appelée le bitcoin, sur Internet sans passer par l'intermédiaire d'une autorité centrale. De plus, ce protocole gère la création des nouveaux bitcoins et définit par conséquent la politique monétaire de cette unité de compte. C'est cette émission monétaire qui, additionnée aux frais de transactions, récompense les acteurs économiques en charge de garantir la fiabilité du système, ce qui fait de Bitcoin un système à la fois cryptographique et économique.

La prouesse de Bitcoin c'est d'avoir réussi à fabriquer des pièces numériques rares et rivales. Aujourd'hui nous allons nous intéresser à cette rareté numérique des bitcoins et à ce qu'elle pourrait impliquer à l'avenir.

Rareté, dureté et valeur

Dans le langage courant, la rareté d'un bien désigne la difficulté à se le procurer et s'oppose à l'abondance. Dans la nature, il existe des choses plus rares que les autres, et cette rareté se retrouve dans la valeur qu'on leur accorde généralement : l'eau est disponible en abondance et a donc une valeur très faible correspondant surtout à son coût de déplacement ; à l'inverse le diamant est beaucoup plus rare sur Terre et possède une valeur supérieure aux yeux des êtres humains.

Cependant, la rareté est une notion floue, et pour l'analyse économique il faut plutôt utiliser le concept plus précis de dureté (de l'anglais hardness) qui désigne la difficulté à produire un bien. Cette dureté peut directement être quantifiée grâce à une grandeur appelée le ratio stock-flux (stock-to-flow ratio, abrégé en SF) qui est le rapport entre la quantité existante d'une marchandise (le stock) et sa quantité produite annuellement (le flux). En termes mathématiques :

SF = stock / flux

Il est également possible de mesurer la rareté en terme de taux annuel de création, qui est l'inverse du ratio stock-flux.

Pour la monnaie, la rareté du bien utilisé joue un rôle économique majeur, notamment pour garantir sa fonction de réserve de valeur. Plus une monnaie aura un ratio stock-flux élevé, plus elle sera susceptible de conserver sa valeur dans le temps. Ainsi, au cours de l'histoire, ce sont les biens avec la rareté relative la plus élevée qui ont été utilisés en tant que monnaie : les coquillages dans les régions éloignées du littoral, le bétail et le sel, les métaux précieux, les cigarettes en prison, etc. C'est aussi lorsque cette dureté a été remise en cause que les biens utilisés n'ont plus pu servir convenablement de monnaie.

Il est donc logique de désirer une monnaie dure telle qu'elle est définie par Saifedean Ammous dans son livre, L'étalon-bitcoin :

La difficulté relative de production de nouvelles unités monétaires détermine la dureté d'une monnaie. Une monnaie dont la quantité est difficile à accroître est qualifiée de monnaie dure alors que la monnaie facile est celle dont la quantité est disposée à subir de fortes augmentations.

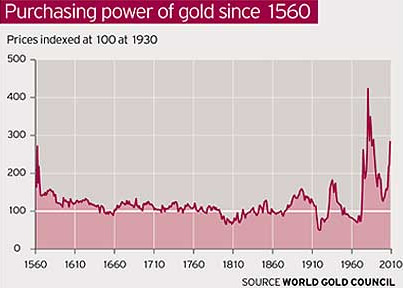

Les exemples le plus parlant de monnaies dures sont les métaux précieux, et en particulier l'or qui est l'un des biens les plus difficiles à produire du monde. En effet, l'or a un ratio stock-flux de 62, ce qui correspond à un taux de création monétaire de 1,6 % par an, tandis que l'argent, pourtant très rare, ne dispose d'un ratio SF de 22, soit un taux de création monétaire de 4,5 % par an. C'est grâce à cette propriété que l'or a pu conserver son pouvoir d'achat au fil des siècles comme on peut le voir ci-dessous.

La stabilité du pouvoir d'achat de l'or n'a pas été parfaite, mais elle l'a été suffisamment pour que l'or obtienne son statut monétaire dans l'imaginaire collectif mondial. Ce n'est qu'à partir du XXème que son prix a commencé à fluctuer fortement, avec la diminution progressive de son rôle de monnaie et sa transformation en un actif spéculatif servant de valeur refuge.

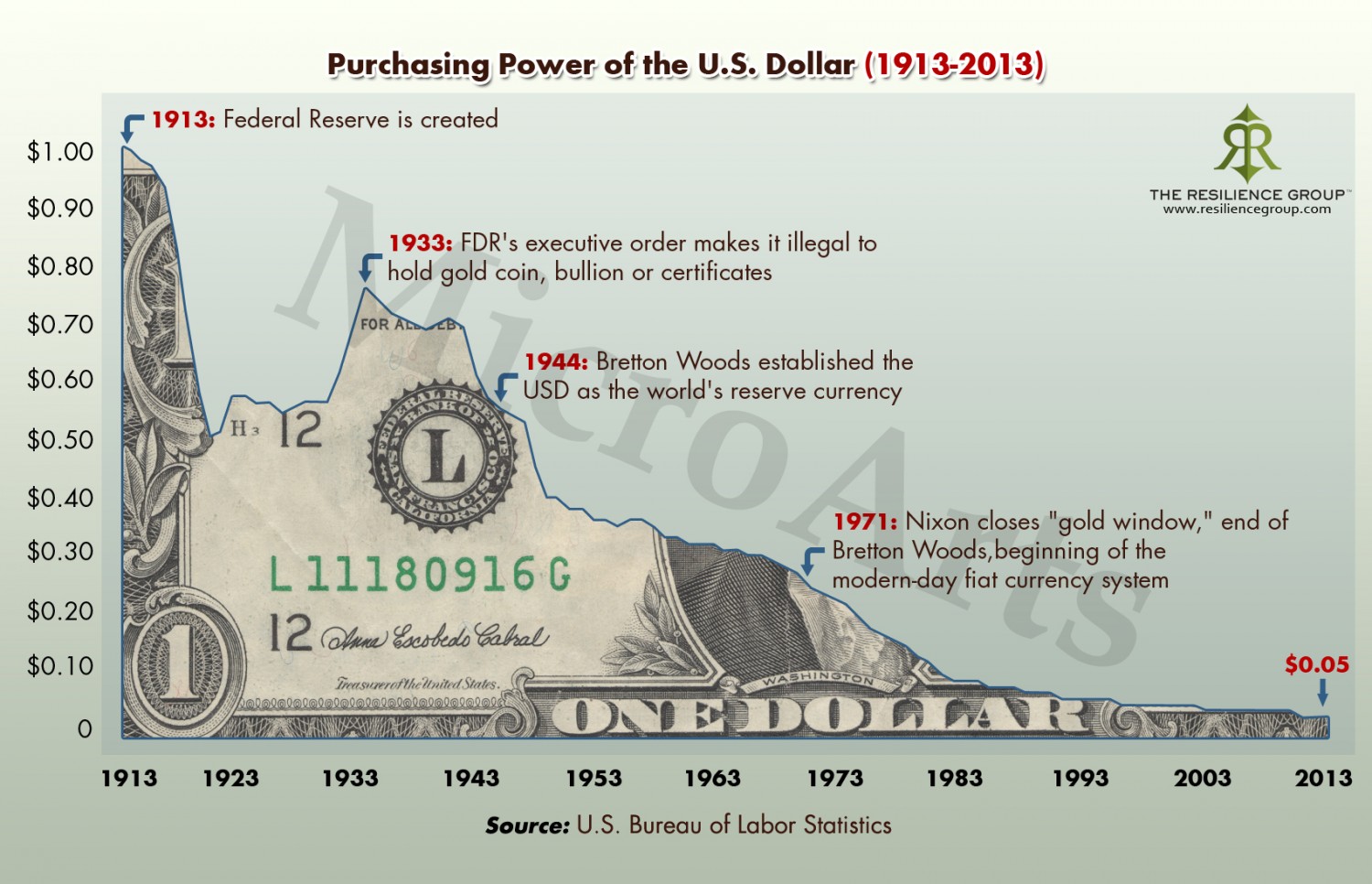

À l'inverse, les monnaies faciles sont de mauvaises monnaies car elles perdent de leur pouvoir d'achat au cours du temps et leur fonction de réserve de valeur est donc limitée. L'archétype de la monnaie facile est la monnaie fiat (du latin « qu'il soit fait ») dont la valeur provient essentiellement de la confiance accordée à l'autorité étatique qui impose son usage sur un territoire donné. Ainsi, les euros ou les dollars ne se basent sur aucun bien physique comme l'or et peuvent être produits en grande quantité pour un coût négligeable. Cela amène irrémédiablement les institutions en charge de la création monétaire à profiter de leur position d'une manière ou d'une autre, ce qui fait que le pouvoir d'achat des monnaies fiat ne peut que décroître à long terme, ce qu'on appelle l'inflation.

Par exemple, le dollar étasunien a perdu 95 % de sa valeur en une centaine d'années comme on peut le voir ci-dessous.

Cet état des choses peut déboucher sur des hyperinflations comme il s'en est produit au Zimbabwe en 2000 ou au Venezuela ces dernières années.

Le bitcoin est une monnaie dure

L'objectif du bitcoin est de devenir une monnaie, et surtout une monnaie dure, résistante à l'inflation, dont il est difficile d'augmenter la quantité en circulation.

Comme on le sait, la création monétaire sert à récompenser les mineurs, c'est-à-dire les acteurs qui dépensent de l'électricité afin de garantir l'immuabilité de la chaîne de blocs où sont écrites les transactions. C'est un système de preuve de travail : les mineurs doivent prouver qu'ils ont dépensé de l'énergie pour obtenir les bitcoins fraîchement créés. Les bitcoins ont donc un coût d'extraction comme l'or.

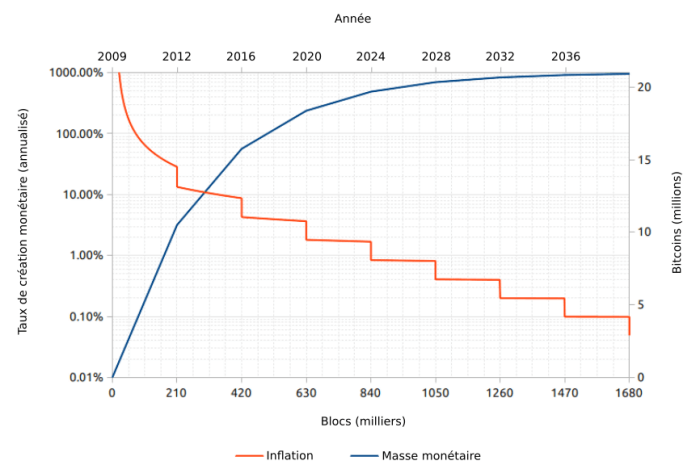

Mais cela ne se fait pas n'importe comment et le bitcoin a une politique monétaire définie au sein même de son protocole. La création monétaire est ainsi réduite de moitié tous les 210 000 blocs, soit tous les 4 ans environ. Cette réduction a lieu de manière instantanée : c'est ce qu'on appelle le halving. Cela fait que la moitié des bitcoins a été minée durant les 4 premières années (de janvier 2009 à novembre 2012) lors desquelles 50 bitcoins étaient créés par bloc, et que le quart suivant a été miné les 4 années suivantes (de novembre 2012 à juillet 2016). Aujourd'hui, nous sommes dans la troisième période d'émission du bitcoin (12,5 unités sont créées à chaque bloc), 18 millions de bitcoins ont été émis au total et le prochain halving devrait avoir lieu en mai 2020. De cette manière, la quantité de bitcoin ne pourra jamais dépasser la désormais célèbre limite des 21 millions.

Le ratio stock-flux théorique du bitcoin est actuellement de 27, soit un taux de création monétaire de 3,7 % par an. Lors du prochain halving, il passera à 56, ce qui correspondra à un taux de création monétaire de 1,8 % par an : le bitcoin se rapprochera alors du niveau de dureté de l'or qui a un ratio stock-flux de 62.

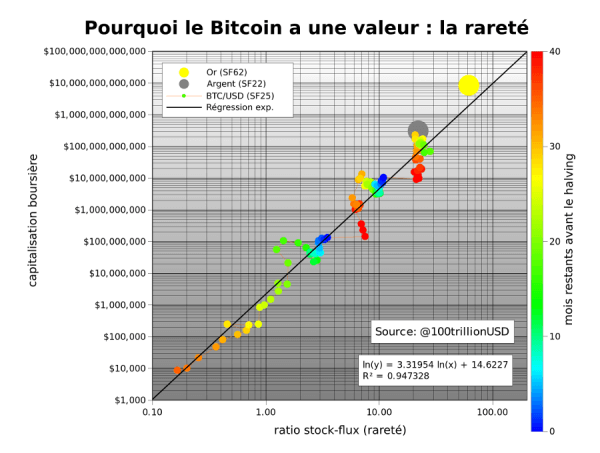

D'après le modèle mathématique exposé par l'utilisateur 100trillionUSD en mars 2019, ce ratio stock-flux aurait une corrélation avec la capitalisation boursière du bitcoin. En effet, en reprenant les données financières concernant cette unité numérique depuis qu'elle a un prix, on peut mettre en lumière une relation exponentielle entre les deux grandeurs, comme on peut le voir sur la graphique en échelle logarithmique ci-dessous.

Notez que l'or et l'argent (respectivement représentés par le gros point jaune et par le point gris) respectent tout à fait ce modèle. Cela nous permet donc d'extrapoler les choses pour la première cryptomonnaie : selon ce modèle, lors de la prochaine période d'émission (2020-2024), la capitalisation boursière du bitcoin devrait atteindre les 1500 milliards de dollars, soit 80 000 $ par unité.

Ainsi, la politique monétaire du bitcoin pourrait faire de lui la monnaie la plus dure qui ait jamais existé. Tel que le dit Saifedean Ammous :

Au-delà de la rareté numérique, Bitcoin est aussi le premier exemple de rareté absolue, la seule denrée liquide (numérique ou physique) produite dans une quantité fixe, prédéfinie et qui ne peut être augmentée.

L'impact de la dureté sur la préférence temporelle

La politique inflationniste qui nous est imposée a des effets pervers. En effet, même avec un taux d'inflation de 2 % par an (ce qui correspond à l'objectif des banques centrales en Europe et aux États-Unis), la personne qui conserve de l'argent sans rien faire perd progressivement du pouvoir d'achat. On peut ainsi calculer qu'en 35 ans, une telle personne aura perdu la moitié de sa richesse ! Cette inflation envoie donc un message subliminal à la population qui se répercute sur ses habitudes économiques et sociales, et en particulier sa préférence temporelle.

La préférence temporelle est la quantité mesurant à quel point les individus valorisent le présent par rapport au futur. Quelqu'un qui consomme une chose dès qu'il l'obtient a ainsi une préférence temporelle élevée, et un individu qui ne consomme pas tout et fait des réserves a une préférence temporelle basse. La meilleure illustration de ce concept est sans doute la fable de La cigale et la fourmi de La Fontaine, dans laquelle la cigale a une préférence temporelle élevée et « chante tout l'été » au lieu d'amasser des provisions, tandis que la fourmi a une préférence temporelle plus basse ce qui fait qu'elle ne se trouve pas « fort dépourvue » au début de l'hiver.

Ces deux comportements se rencontrent dans la société et chaque individu a sa préférence. Cependant, la politique monétaire actuelle influence les choses : la monnaie, outil pour épargner, perd constamment de la valeur, ce qui fait que même les gens les plus économes sont incités à consommer et à emprunter plutôt qu'à épargner. Il existe bien l'investissement (immobilier, actions, or) qui permet de conserver de la valeur dans le temps, mais celui-ci n'est pas forcément un moyen très répandu car difficile d'accès, surtout pour la fraction la moins fortunée et la moins éduquée de la population.

Cela se répercute jusqu'à la culture : nous vivons ainsi dans une société de cigales dans laquelle la consommation est mise à l'honneur et où le fait de recourir à un prêt sur plusieurs années pour s'offrir une nouvelle voiture est bien vu, voire encouragé. Un exemple amusant de Saifedean Ammous illustre bien la chose :

C'est la monnaie dure qui a financé les concertos brandebourgeois de Bach alors que la monnaie facile finance les twerks de Miley Cyrus.

Avec Bitcoin et sa politique déflationniste, les choses pourraient bien changer et l'épargne pourrait bien redevenir une chose populaire.

La rareté ne fait pas tout

Pour conclure, je dirais que l'invention de Bitcoin marque un tournant majeur dans l'histoire monétaire, ce que peu de personnes semblent appréhender aujourd'hui. En apportant avec lui la possibilité de créer de rareté numérique, Bitcoin réouvre la voie à l'existence d'une monnaie dure, difficile à produire, quelque chose que le monde n'a plus connu depuis l'abandon de l'étalon-or.

Cela étant dit, la rareté du bitcoin ne fait pas tout : selon moi, et tel que je l'ai déjà exprimé ailleurs, la fonction de réserve de valeur ne constitue pas une bonne base économique, et pour que le prix du bitcoin augmente, il faut qu'il gagne en utilité en dehors de la spéculation. Ainsi, tant que l'usage de Bitcoin ne se sera pas accru sensiblement, le prix ne pourrait pas revoir de nouveaux sommets, et ce malgré la raréfaction des bitcoins.

Super article, accessible et intéressant.