Impôt Crypto : Guide 2025 de la fiscalité des cryptomonnaies

La campagne de déclaration des revenus de 2024 est désormais ouverte ! Quelles sont les dates à retenir ? Quelles sont vos obligations fiscales en matière de cryptomonnaies ? Et quels sont les risques en cas de défaut de déclaration ? Ce guide est là pour vous accompagner, en tant qu’investisseur crypto, dans vos démarches pour remplir correctement votre déclaration.

Cet article vous est présenté en collaboration commerciale avec Waltio (en savoir plus)

Ce guide fiscal sur les cryptomonnaies est proposé par l'assistant fiscal Waltio et s'adresse aux investisseurs particuliers.

Déclarez vos impôts crypto avec Waltio - Profitez de 10 % de réduction avec le code CRYPTOASTQuelles sont vos obligations fiscales concernant les cryptomonnaies ?

En France, les détenteurs de cryptomonnaies doivent répondre à 2 principales obligations fiscales :

- La déclaration des opérations imposables : concerne la vente de cryptomonnaies contre une monnaie ayant cours légal (euro, dollar, etc.) ou l'utilisation de cryptos pour acheter des biens et services (les échanges crypto – crypto ne sont pas imposables) ;

- La déclaration des comptes ouverts sur des plateformes étrangères : tout compte crypto ouvert, utilisé ou fermé dans l'année sur une plateforme domiciliée hors de France doit être déclaré.

L'assistant fiscal Waltio est d'une grande aide pour les détenteurs de cryptos

L'obligation de déclarer vos plus-values en crypto

Chaque année, il est obligatoire de déclarer les transactions imposables lors de votre déclaration de revenus, à l'aide du formulaire annexe n°2086 dédié aux cessions d'actifs numériques.

Voici la formule appliquée pour déterminer la plus-value imposable pour chaque opération :

Si vous avez réalisé un grand nombre d'opérations imposables, il devient très fastidieux de récupérer toutes vos transactions et le risque de faire des erreurs est d'autant plus important.

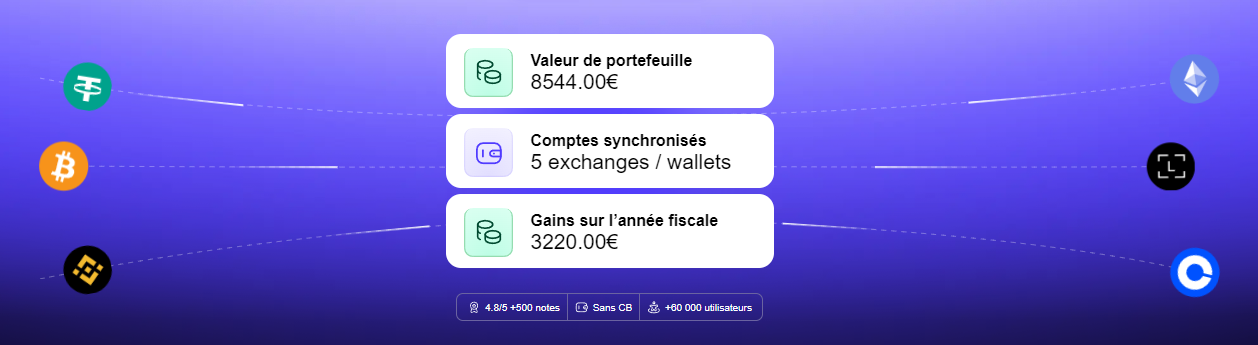

Pour simplifier ce processus, Waltio agrège automatiquement toutes vos transactions, génère un rapport fiscal clair et vous guide étape par étape pour remplir votre déclaration.

📹 Retrouvez aussi notre vidéo complète pour vous aider dans la déclaration de vos cryptos 👇

L'obligation de déclarer les comptes sur des plateformes étrangères

En plus de la déclaration des opérations imposables, vous êtes dans l'obligation de déclarer vos « comptes d'actifs numériques » ouverts, détenus, utilisés ou clos au cours de l'année auprès de sociétés domiciliées hors de France. Cela s'applique à toutes les plateformes d'échange conservant des cryptomonnaies et étant domiciliées à l'étranger.

Cette déclaration s'effectue via le formulaire combiné n°3916 – 3916bis. Vous devrez renseigner un certain nombre d'informations sur la plateforme (dénomination, adresse, etc.) et les caractéristiques dudit compte (usage à titre privé ou professionnel, compte simple ou compte joint).

La plateforme Waltio vous aide également à remplir autant de formulaires 3916bis que nécessaire, en combinant toutes les informations des plateformes centralisées à déclarer.

⚠️ Sachez que vous n'avez pas à mentionner les montants détenus sur ces comptes, ni à déclarer vos portefeuilles non-custodial (comme Ledger ou Trezor), dont vous êtes l'unique détenteur.

👉 Découvrez notre guide complet pour déclarer vos plus-values en cryptomonnaies

Quand déclarer vos gains en cryptomonnaies ?

Il est crucial de respecter les délais de déclaration pour éviter toute pénalité.

Les dates limites de déclaration d'impôt varient en fonction de votre lieu de résidence. Bien que le service de déclaration en ligne ouvre pour tout le monde le 10 avril 2024, voici les dates limites de la déclaration des revenus de 2024 :

- 10 avril 2025 : ouverture du service en ligne de déclaration, sur le site impots.gouv.fr ;

- 20 mai 2025 : date limite de dépôt de la déclaration de revenus, sous format papier ;

- 22 mai 2025 : date limite de déclaration des revenus en ligne en zone 1 (départements 01 à 19 et résidents étrangers) ;

- 28 mai 2025 : date limite de déclaration des revenus en ligne en zone 2 (départements 20 à 54) ;

- 5 juin 2025 : date limite de déclaration des revenus en ligne en zone 3 (département 55 à 974 et 976).

💡 Retrouvez notre avis et tuto complet de l'assistant fiscal Waltio

Quels sont les risques en cas de défaut de déclaration ?

Un défaut d'omission ou une erreur de déclaration de vos comptes à l'étranger ou de vos opérations imposables peuvent avoir des conséquences importantes que ce soit au niveau fiscal ou même pénal.

Pour les comptes non déclarés

Pour les comptes d'actifs numériques non déclarés, la loi (Art. 1736 X CGI) prévoit une amende de 750 € par compte, ainsi que 125 € par omission ou inexactitude non rectifiée à l'initiative du contribuable. Si la valeur de votre compte dépasse 50 000 € au cours de l'année, l'amende peut aller jusqu'à 1 500 € et 250 €.

De plus, une majoration des montants que vous devez à l'administration fiscale peut avoir lieu, connue sous le nom de « redressement fiscal ».

Pour une erreur sur la déclaration fiscale

En cas d'insuffisance de déclaration ou de déclaration tardive de vos plus-values sur cryptomonnaie, la majoration est de 10 %, de 40 % en cas de manquement délibéré, et de 80 % en cas de manœuvres frauduleuses ou d'abus de droit. Il est possible de rectifier sa déclaration dans les 30 jours suivants pour éviter le redressement fiscal.

Toutefois, en cas de fraude fiscale, des sanctions pénales peuvent s'appliquer, telles qu'une amende pouvant atteindre 3 millions d'euros ainsi qu'une peine d'emprisonnement pouvant aller jusqu'à 7 ans pour fraude aggravée (Art. 1741 CGI).

👉 Vous cherchez un avocat pour une situation délicate ? Voici une liste d'avocats spécialisés dans les cryptomonnaies et la blockchain

Le droit à l'erreur

Grâce à la loi ESSOC de 2018, les contribuables bénéficient du droit à l'erreur. Ce droit permet de régulariser sa situation sans payer de pénalité en cas d'erreur ou d'omission dans une déclaration fiscale. La situation peut être régularisée à tout moment, mais un intérêt de retard peut être appliqué, sans les majorations ou les amendes.

Il est possible de signaler une erreur ou un oubli à l'administration fiscale en effectuant une déclaration de revenus rectificative. Pour ce faire, il suffit de se connecter à son espace Particulier et d'utiliser le service de correction en ligne disponible entre août et mi-décembre de l'année de la déclaration à corriger.

Déclarez vos impôts crypto avec Waltio - Profitez de 10 % de réduction avec le code CRYPTOASTQuels revenus et opérations crypto devez-vous prendre en compte ?

Le calcul des plus-values réalisées sur les actifs numériques est complexe et chronophage, il nécessite de connaître précisément la valeur totale de votre portefeuille (l'intégralité des sommes de tous vos comptes) au moment où vous réalisez une cession.

En outre, les revenus en cryptomonnaies obtenus d'autres sources comme les NFT, les jeux Play-to-Earn, le staking, le lending, les airdrops ou encore le minage sont également à prendre en compte et à inclure dans la valeur totale de votre portefeuille.

Vous l'aurez compris, il y a de quoi s'arracher les cheveux ou être désespéré devant l'ampleur de la tâche…

Pas de panique : Waltio prend en charge l'ensemble de vos comptes (plus de 700 plateformes prises en charge), avec connexion API et import de données complexes, afin de générer automatiquement votre bilan fiscal.

L'exonération fiscale sur les petites cessions (seuil des 305 €)

La loi fiscale française prévoit une exonération d'impôt pour les contribuables réalisant de faibles montants de ventes de cryptomonnaies. Si le total de vos cessions imposables sur une année civile ne dépasse pas 305 €, les plus-values correspondantes ne sont pas soumises à l'impôt sur le revenu.

Ce seuil de 305 € s'applique à l'ensemble du foyer fiscal et non à chaque individu. Ainsi, dans le cas d'une imposition commune (couple marié ou pacsé), le plafond reste de 305 € pour le couple, et ne peut pas être doublé.

Prenons un exemple :

- Si vous revendez pour 300 € de cryptomonnaies dans l'année, vous ne paierez aucun impôt sur les gains réalisés, car vos cessions restent sous le seuil ;

- En revanche, si vous vendez pour 306 €, l'ensemble de vos plus-values deviennent imposables. L'exonération ne s'applique plus du tout.

Il ne s'agit donc ni d'un abattement ni d'une tranche progressive, mais bien d'un seuil absolu : en dessous de 305 €, les gains sont exonérés, au-delà, toutes les plus-values sont soumises à l'imposition.

De plus, il est important de rappeler que l'exonération ne dispense pas de déclaration. Même si vos cessions annuelles restent inférieures à 305 €, vous devez renseigner vos opérations dans le formulaire n°2086 lors de votre déclaration de revenus.

👉 Retrouvez également le livre blanc de Waltio pour tout savoir sur la fiscalité des cryptomonnaies en 2025

La Newsletter crypto n°1 🍞

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Certains contenus ou liens dans cet article peuvent être de la publicité. Cryptoast a étudié les produits ou services présentés, mais ne saurait être tenu responsable de tout dommage ou perte liés à leur usage. Investir dans les cryptomonnaies comporte des risques. N'investissez que ce que vous êtes prêt à perdre.

Y a-t-il quelque part une liste des Wallet (ou portefeuilles numériques) non custodials?

Il y a trust Wallet, metamask, finary Bridge Wallet de Mt pèlerin, est-correct?

Qu’en est-il de Coinbase, crypto.com & Moonpay?

J'ai subi une arnaque à la crypto monnaie ; puis-je déduire le montant investi en pertes dans ma déclaration fiscale ?

La plateforme sur laquelle j'avais des crypto a fait faillite, les cryptos ont donc été perdus, comment doit on déclarer des cryptos perdus dans la déclaration d'impôt ?