Où et comment placer ses cryptomonnaies en finance décentralisée (DeFi) ?

Le monde de la finance décentralisée (DeFi) est vaste, et il n'est pas simple de s'y retrouver. Il existe de nombreux types de placements proposant d'importants taux d'intérêt, mais tous demandent une certaine connaissance du risque qui leur est associé. Découvrons en détail le fonctionnement de 3 catégories d'investissements de la DeFi.

Cet article vous est présenté en collaboration commerciale avec DeFi Formation France (en savoir plus)

Avec DeFi Formation France, centre de formation en finance décentralisée, revenons sur les différents types de placements qui existent dans la DeFi.

L'une des règles maîtresses à retenir avant de commencer à investir dans ce secteur (comme partout d'ailleurs) est la suivante : plus le taux d'intérêt d'un investissement est important, plus le risque associé le sera également. Il est ainsi nécessaire de bien comprendre comment ces placements dans la DeFi fonctionnent avant d'y faire fructifier des fonds.

Cela peut paraître simple et anodin en théorie, mais investir dans la DeFi demande un certain bagage de connaissances. Tout le monde n'ayant pas la même appréhension au risque, découvrons 3 types de placements correspondant à chaque profil d'investisseur.

Chose primordiale à prendre en compte, vérifiez toujours que le protocole auquel vous envoyez des fonds a été audité par une société spécialisée. Généralement, cette mention se trouve sur le site du protocole. En cas de doute sur le sérieux de la société ayant réalisé l'audit, vérifiez que celle-ci est connue et approuvée par la communauté.

Les placements peu risqués, environ 25% d'intérêts par an

On retrouve pour les placements les moins risqués les stablecoins, ces cryptomonnaies stables dont le prix est toujours égal à la monnaie sur laquelle il s'appuie. Par exemple le célèbre USDT dont la valeur est toujours de 1 $.

Le placement de stablecoins dans des protocoles de la DeFi est le moins risqué de tous. De ce fait, le capital investi à l'origine est invariable. Le seul risque - qui n'en est pas vraiment un - est que les intérêts obtenus ne soient pas à la hauteur des attentes.

Comment cela fonctionne-t-il ?

Dans un premier temps, il faut trouver un protocole DeFi proposant un programme d'incitation (ou incentive) qui accepte les stablecoins.

Seconde étape, il faut évidemment se procurer des stablecoins pour se constituer un capital. Le plus souvent, l'USDT, l'USDC et le DAI sont les stablecoins à privilégier. Il suffit ensuite d'y placer le capital de départ dans un programme d'incitation et de le faire fructifier.

Enfin, lorsque des intérêts sont générés, il est nécessaire de les récupérer aussi souvent que possible pour les réinjecter dans le capital. Certains protocoles intègrent ce qu'on appelle l'« auto-compounding », un mécanisme qui réinjecte automatiquement les intérêts dans le capital du placement.

L'auto-compounding permet également de se défaire des frais engendrés par la réinjection des fonds. En effet, si le protocole n'intègre pas ce mécanisme, il faudra soi-même réinjecter les fonds, tout en payant les frais de gas d'Ethereum.

Où trouver ces placements ? 2 exemples

Curve.fi

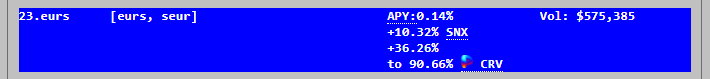

Premier protocole à l'étude, Curve.fi. En déposant de l'EURS ou du sEUR, des stablecoins suivant le cours de l'euro, les taux d'intérêts d'un placement sur Curve peuvent atteindre à l'heure de l'écriture de ces lignes plus de 100%.

Ici, 10 % d'intérêts sont reversés en SNX, le token de Synthetix Network et de 36 % à 90 % est distribué en CRV, le token de Curve. Sur Curve, il est possible de booster le taux d'intérêt reçu en CRV en verrouillant ce même token sur le protocole.

Interface de Curve.fi

Pour utiliser le protocole, il suffit d'y déposer des EURS ou des sEUR et récupérer ses intérêts de manière régulière. Curve.fi n'intègre pas le mécanisme d'auto-compounding, il faudra donc manuellement revendre les tokens perçus grâce aux intérêts sur d'autres plateformes pour ensuite les réinjecter.

Harvest.finance

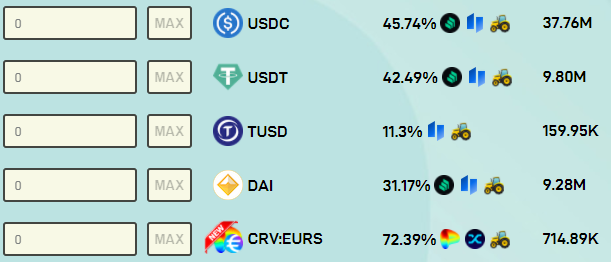

Second protocole à l'étude, Harvest.finance. Tout aussi intéressant que Curve.fi, il convient de noter que Harvest.finance intègre le mécanisme d'auto-compounding. Le protocole réinvestit automatiquement les intérêts perçus.

On peut générer des intérêts avec de nombreux stablecoins sur Harvest, notamment l'USDC, l'USDT, le TUSD, le DAI et l'EURS. Les taux varient de 11 % à plus de 72 % par an, en fonction du stablecoin sélectionné. Les intérêts se décomposent en plusieurs tokens, principalement le COMP, l'IDLE et le FARM.

Pour utiliser ce protocole, cela fonctionne de la même manière que Curve.fi, où il suffit d'y déposer des fonds et de patienter.

Interface de Harvest.finance

Petite précision et non des moindres, les taux d'intérêt qu'offrent ces protocoles fluctuent énormément. Il est possible que ces derniers gagnent ou perdent plusieurs pourcents en une seule journée. Mais dans le cas des stablecoins, l'utilisateur est toujours gagnant, surtout avec l'auto-compounding.

Les placements moyennement risqués, environ 50% d'intérêts par an

Plus complexe que les placements avec les stablecoins, ce type de placement n'en reste pas moins intéressant. Il est toutefois primordial de bien connaître son fonctionnement. Ici, le véritable risque est d'ignorer les dessous du protocole et de la méthode utilisée.

Comment cela fonctionne-t-il ?

Première étape, il faut trouver un programme d'incitation qui accepte d'autres cryptomonnaies que les stablecoins. En parallèle, il faut également trouver un protocole appliquant la stratégie d'un « hedge ». Il s'agit d'un actif disposant de certaines propriétés. Par exemple, lorsqu'une cryptomonnaie donnée chute de 10 %, le cours de cet actif grimpera de 10 %.

Comme les méthodes précédentes, les intérêts devront être récupérés le plus souvent possible et réinjectés dans la stratégie.

Puisque le capital est composé d'une cryptomonnaie, mais aussi de son inverse, lorsque l'une monte l'autre descend. Ainsi, ce placement n'est pas risqué par nature, tant que la méthodologie à suivre pour réaliser ce placement est bien comprise. Mais comment cela fonctionne-t-il exactement ? Voyons cela avec un exemple concret.

Synthetix.exchange et KeeperDAO

Sur Synthetix.exchange, on y trouve notamment l'Inverse Bitcoin (iBTC), un actif synthétique. Lorsque le cours du Bitcoin baisse, celui de l'iBTC grimpe du même montant. Si le Bitcoin baisse de 100 $, l'IBTC monte de 100 $. Pour couvrir du Bitcoin, il est donc envisageable de le faire avec de l'iBTC.

Attention cependant, l'Inverse Bitcoin et les autres cryptomonnaies de ce type ont des limites. Dans le cas de l'iBTC, son cours ne peut passer au-dessus ou au-dessous de certaines valeurs. Il est donc primordial de connaître ces limites et prévoir de sortir des programmes d'incitation avant que les seuils ne soient atteints.

L'iBTC se fige lorsqu'il atteint sa limite supérieure de 60 567 $ (c'est-à-dire lorsque la valeur du Bitcoin atteint 20 189 $) ou sa limite inférieure de 20 189 $ (lorsque la valeur du Bitcoin atteint 60 567 $). S'il atteint l'une de ses limites et est gelé, il ne pourra plus être acheté sur Synthetix.exchange.

Pas d'inquiétudes toutefois, si cela survient, l'iBTC est automatiquement vendu contre du sUSD, le stablecoin indexé au dollar émis par Synthetix.

Faire fructifier ses BTC

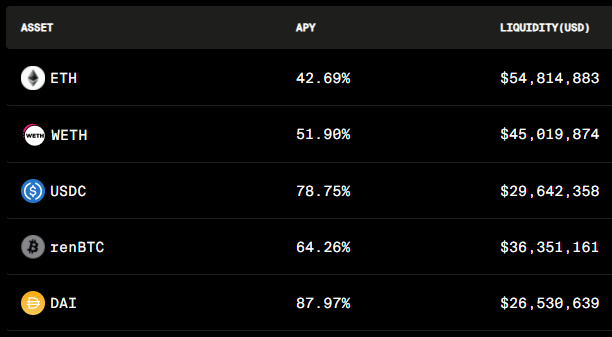

Première possibilité pour placer ses bitcoins dans la DeFi, KeeperDAO. Ce protocole offre un taux d'intérêt annuel de 64 % pour le dépôt de renBTC, une version de Bitcoin pouvant interagir avec la blockchain Ethereum. Il est ainsi possible de transformer ses BTC en renBTC et de les déposer sur KeeperDAO.

Le renBTC a la particularité de toujours suivre le cours du Bitcoin. Ce token fonctionne de la même manière que le Wrapped Bitcoin et peut être forgé sur RenBridge.

Interface de KeeperDAO

Faire fructifier ses iBTC

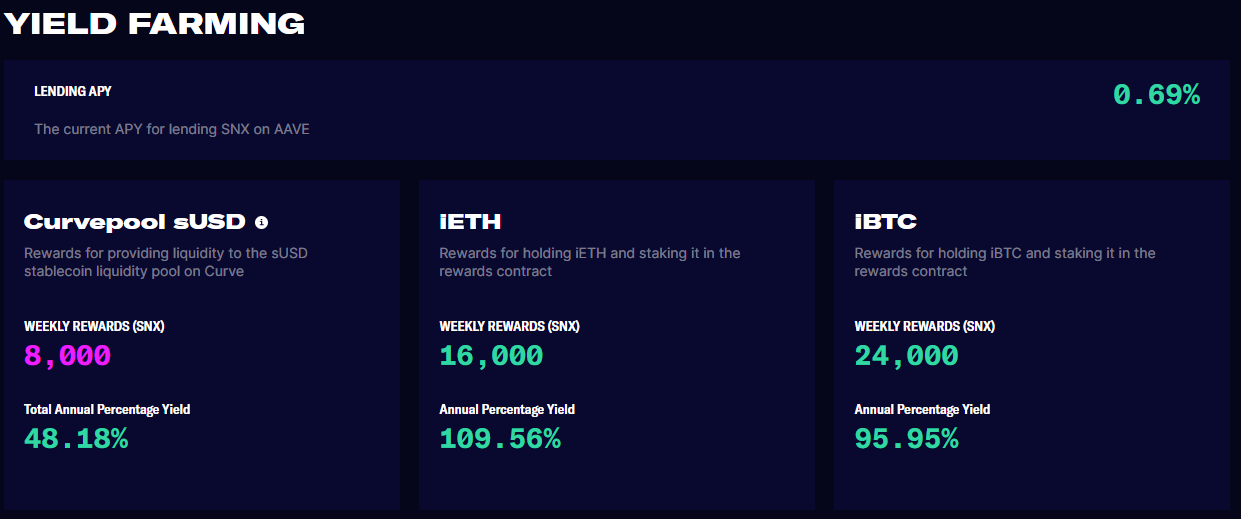

En parallèle, il est aussi possible de faire fructifier la couverture sélectionnée, dans le cas présent l'iBTC. L'un des protocoles proposant cela est Synthetix.io. Ce dernier propose un taux d'intérêt annuel de près de 96 % pour le dépôt d'iBTC.

Les intérêts obtenus par ce placement sont directement reversés en tokens SNX à l'utilisateur.

Interface de Synthetix

En partageant le capital de son portefeuille avec du BTC et de l'iBTC, il est ainsi possible de générer un taux d'intérêt cumulé de près de 80 %.

Il faut néanmoins bien surveiller les seuils de l'iBTC et surtout comprendre le fonctionnement de la méthode dans son ensemble.

Les placements risqués, plus de 100% d'intérêts par an

Comment cela fonctionne-t-il ?

On retrouve pour les placements les plus risqués certaines cryptomonnaies acceptées par des protocoles spécifiques. Il faudra bien évidemment s'en procurer au préalable et surtout, trouver le bon protocole.

Les placements sont considérés comme risqués lorsque leur taux d'intérêt dépasse les 100% et d'autant plus que ce dernier n'est pas obtenable avec un stablecoin. Dans le cas d'un tel placement, il faut également prendre en compte que la cryptomonnaie que l'on doit déposer présente souvent une volatilité extrême.

Bien que le taux d'intérêt annuel d'un pool d'un protocole soit très attractif, il ne faut pas oublier que le prix de la cryptomonnaie utilisée peut être sujet à d'importantes fluctuations.

De plus, les taux d'intérêt de cette catégorie de placement sont très souvent provisoires. Lorsque de nouveaux utilisateurs rejoindront le pool, le taux d'intérêt sous-jacent diminuera.

Où trouver ces placements ?

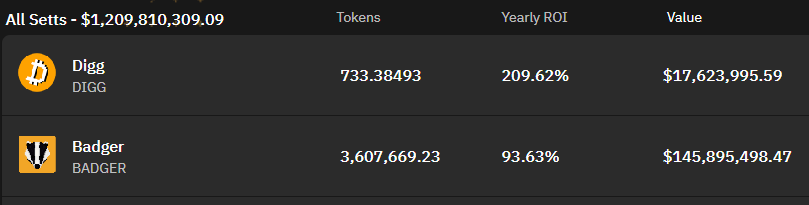

Badger.finance

Protocole utilisé en guise d'exemple, Badger.finance. Celui-ci fonctionne comme les protocoles présentés précédemment. Ici, déposer des tokens DIGG offre un taux d'intérêt annuel de près de 210 %, alors que le dépôt de tokens BADGER offre lui plus de 93 % d'intérêts.

À l'heure de l'écriture de ces lignes et depuis l'introduction de ces tokens sur les marchés, le cours DIGG a chuté de plus de 70 % de sa valeur. Malgré un taux d'intérêt attractif, ceux qui se sont jetés sur ce token s'en mordent les doigts.

En parallèle, le BADGER qui offre un taux d'intérêt plus correct connaît lui une hausse spectaculaire depuis son arrivée sur les marchés, +530 %. Ces métriques ne sont pas à prendre à la légère et montrent à quel point les placements de ce type sont très hasardeux.

Les risques sont conséquents, et il vaut mieux se contenter de placements moyennement risqués ou avec des stablecoins.

Interface de Harvest.finance

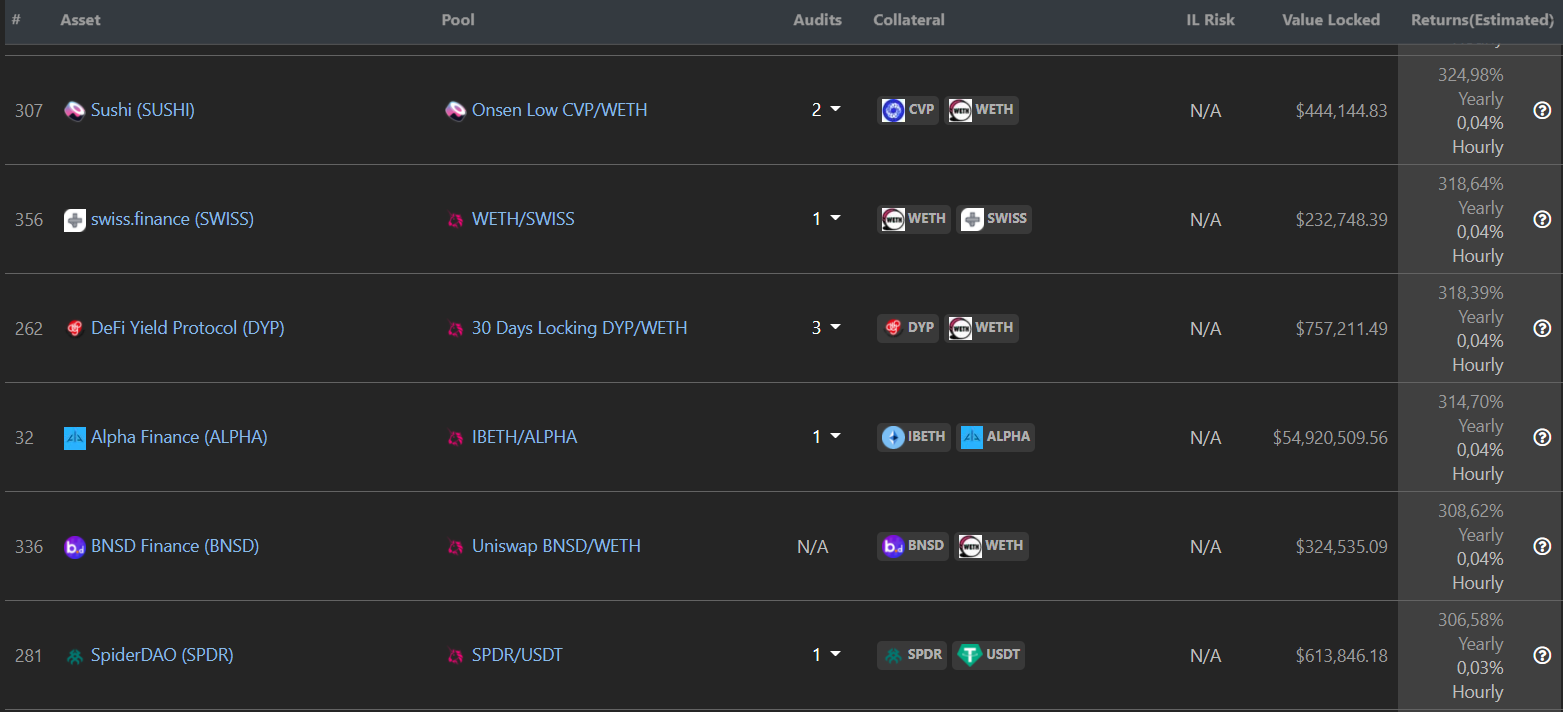

La liste de CoinGecko

Pour trouver d'autres protocoles proposant des taux d'intérêt aussi importants, CoinGecko s'y prête parfaitement. Avec cet agrégateur de données, il est possible de trier par taux d'intérêt les différents placements proposés par les protocoles.

CoinGecko référence également si les protocoles ont été audités ou non. Même si un protocole vous paraît attractif avec un taux d'intérêt conséquent, évitez-le s'il n'a pas été audité. Il est donc vivement conseillé de sélectionner un protocole dont la sécurité a été vérifiée.

La liste de CoinGecko est disponible ici et se présente sous cette forme :

Cette présentation des 3 types de placements dans la finance décentralisée est maintenant terminée. Pour élargir vos connaissances et vous former sur le monde de la DeFi, visitez le site de DeFi Formation France.

Retrouvez d'ailleurs en vidéo la présentation de ces 3 types de placements, par Philippe Denoyer, fondateur de DeFi Formation France :

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Cet article est publié dans le cadre d'une collaboration commerciale. Cryptoast a fait des recherches préalables sur les produits ou services présentés sur cette page mais ne pourrait être tenu responsable, directement ou indirectement, par tout dommage ou perte causé suite à l'utilisation d'un bien ou service mis en avant dans cet article. Les investissements liés aux crypto-actifs sont risqués par nature, les lecteurs doivent faire leurs propres recherches avant d'entreprendre toute action et n’investir que dans les limites de leurs capacités financières. Cet article ne constitue pas un conseil en investissement.

Bonjour

Je voulais savoir si je mets 1000 euros que sur du cosmos

Est ce que cela est rentable à long terme

Il y a une rentabilité de 5 pour cent sur coin basé

Je vous remercie

Xavier

question d'un novice, j'ai transformé une partie de BTC en USDC sur Binance, vont-ils rapporter des intérêts ou faut il être sur des plateformes spécialisées ?

Pour qu’ils vous rapportent des intérêts il faut les placer dans Binance Earn

Bonjour. Je vous remercie pour votre article qui est très intéressant. Pouvez vous me dire si Harvest et KeeperDAO sont des plateformes fiables ? Car je ne trouve pas beaucoup de retours. Et comment arrivent ils à de tels pourcentages d'intérêt ? Merci.