Morpho, le protocole de lending qui optimise vos rendements dans la DeFi

Morpho est un protocole de lending décentralisé pair à pair se basant sur des protocoles comme Aave et Compound. Les taux d'intérêt pour les fournisseurs ainsi que les emprunteurs y sont plus avantageux grâce à des mécanismes d'allocation de liquidités optimisés. Zoom sur un nouveau protocole de lending innovant.

Cet article vous est présenté en collaboration commerciale avec Morpho (en savoir plus)

Qu'est-ce que Morpho ?

Morpho est un protocole permettant d'emprunter et de prêter des cryptomonnaies. Il est basé sur le modèle des échanges en pair à pair (P2P) développé sur des protocoles de lending sous-jacents et déjà existants tels qu'Aave ou Compound. Ce protocole, opérant sur la blockchain Ethereum, est développé depuis 2021 par Morpho Labs, une entreprise française.

Concrètement, Morpho fonctionne tel un portail vers le lending décentralisé, et l'application décentralisée (DApp) met en relation les emprunteurs et les fournisseurs de liquidité.

Il y est donc possible d'y faire un prêt ou de fournir des fonds pour percevoir des intérêts en retour. Il convient de se demander quel est l'intérêt d'utiliser l'application de Morpho au lieu d'utiliser directement les applications d'Aave ou de Compound ?

L'emprunt de cryptomonnaies est une opération financière courante dans le secteur de la finance décentralisée (DeFi), les succès d'Aave ou Compound le prouvent avec des valeurs totales verrouillées (TVL) cumulant respectivement 8 milliards et 4 milliards de dollars en juin 2022 (les deux se hissent au top 10 des plus hautes TVL de la DeFi). La croissance de ce segment continue, en outre, d'être très prometteuse.

Toutefois, l'équipe de Morpho a observé, en analysant les données historiques de l'offre par rapport aux taux d'emprunts des protocoles DeFi principaux, que les taux d'emprunts sont très hauts en comparaison des taux d'offres, qui sont eux très faibles.

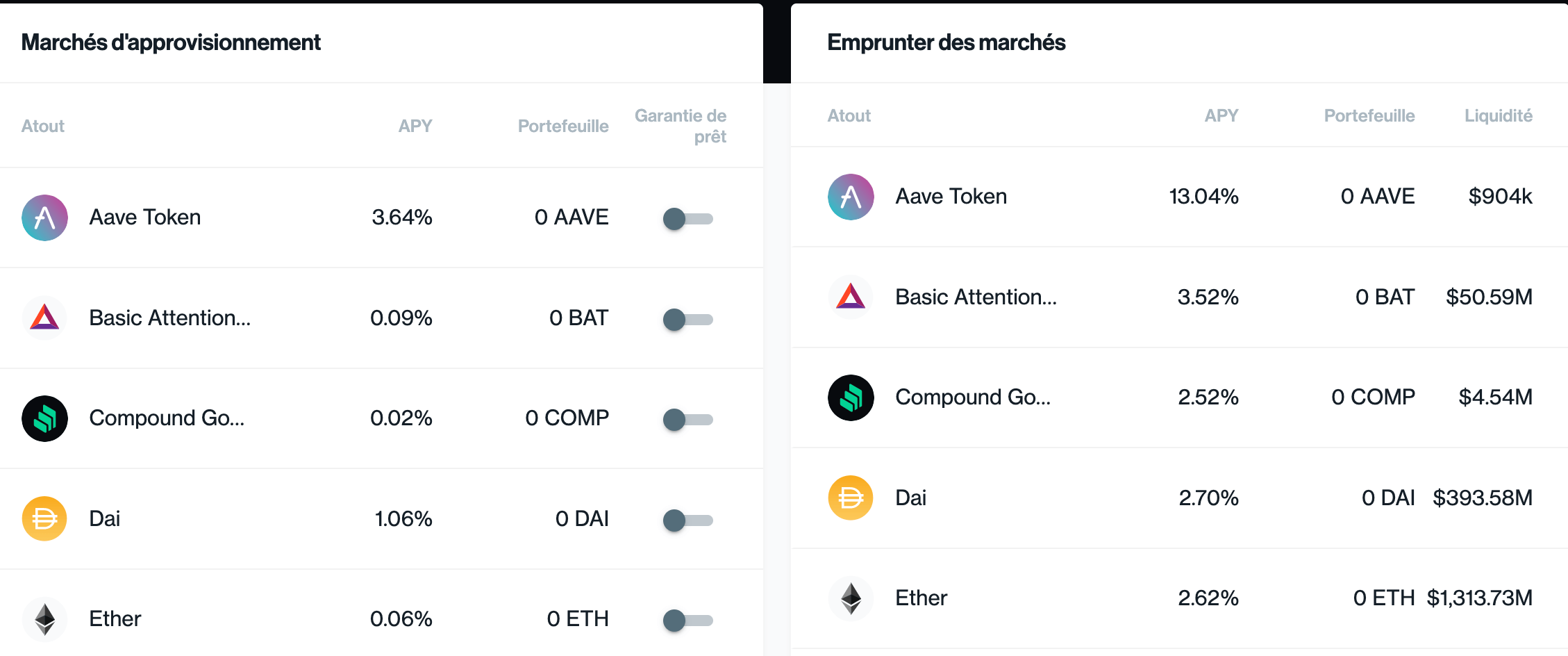

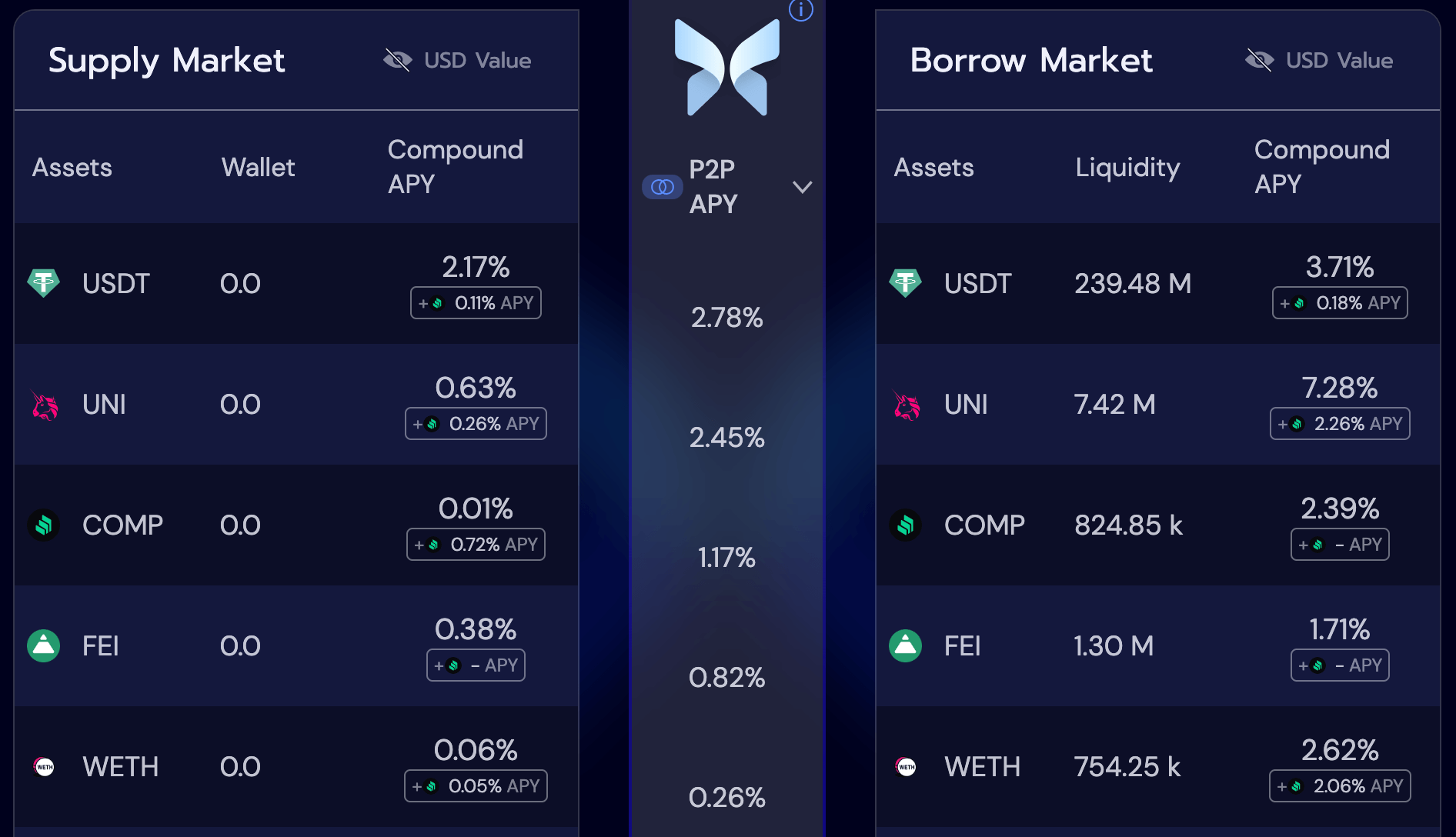

Figure 1 : Aperçu du marché de lending sur Compound

En effet, le spread entre les taux d'offres et d'emprunts de ce type de protocoles peut être assez élevé. En se dirigeant par exemple sur la dApp de Compound comme illustré ci-dessus, nous pouvons observer un écart conséquent sur l'Ether : 0,06 % d'APY pour le taux d'offre contre 2,62 % pour le taux d'emprunt.

Pourquoi un écart si important ? Avec la DeFi, censée supprimer les intermédiaires, le fournisseur de liquidité devrait gagner la même chose que ce que l'emprunteur paie pour son prêt, pourtant c'est loin d'être le cas sur les protocoles de lending.

La réponse tient au modèle utilisé par ces protocoles. Compound par exemple se repose sur le modèle du Peer-to-Pool dans lequel les fournisseurs déposent leur liquidité dans un pool et reçoivent des tokens en échange. Un emprunteur, quant à lui, fournit du collatéral au protocole pour accéder à la liquidité de ce même pool et ainsi emprunter des cryptomonnaies.

Lorsqu'un emprunteur rembourse son prêt, il paie des intérêts qui vont dans ce même pool et sont partagés par tous les fournisseurs de ce pool, proportionnellement au montant fourni. Les fournisseurs engagent bien plus de capitaux dans le pool que nécessaire dans ce modèle, ce qui explique que l'APY de l'offre soit bien inférieure à celle de l'emprunt.

Ce spread entre les deux APYs est intentionnel, puisqu'en utilisant seulement une partie des capitaux disponibles dans le pool, cela permet aux fournisseurs et aux emprunteurs de retirer ou emprunter des fonds à tout moment. C'est ce qui préserve la liquidité des positions.

Cependant, ce modèle n'est pas efficient, et c'est ici que Morpho ambitionne de changer les choses, afin de faire correspondre les taux d'intérêt pour les deux partis, en créant un livre d'ordre pair à pair enregistrant chaque position.

Ainsi, le protocole Morpho tire parti des protocoles comme Compound et Aave afin de créer un marché pair à pair efficient et liquide pour les positions d'offres et d'emprunts.

En reprenant l'exemple précédent de l'Ether sur Compound (0,06 % pour le taux d'offre contre 2,62 % pour le taux d'emprunt), le protocole Morpho permettrait d'atteindre un taux d'environ 1,28 % pour les deux partis dans le meilleur des cas.

Au mieux, le protocole permet ainsi aux fournisseurs d'avoir des positions qui correspondent au même taux que celui que l'emprunteur paie, et dans le pire des cas, aux taux déjà existants sur les protocoles sous-jacents (comme Aave ou Compound).

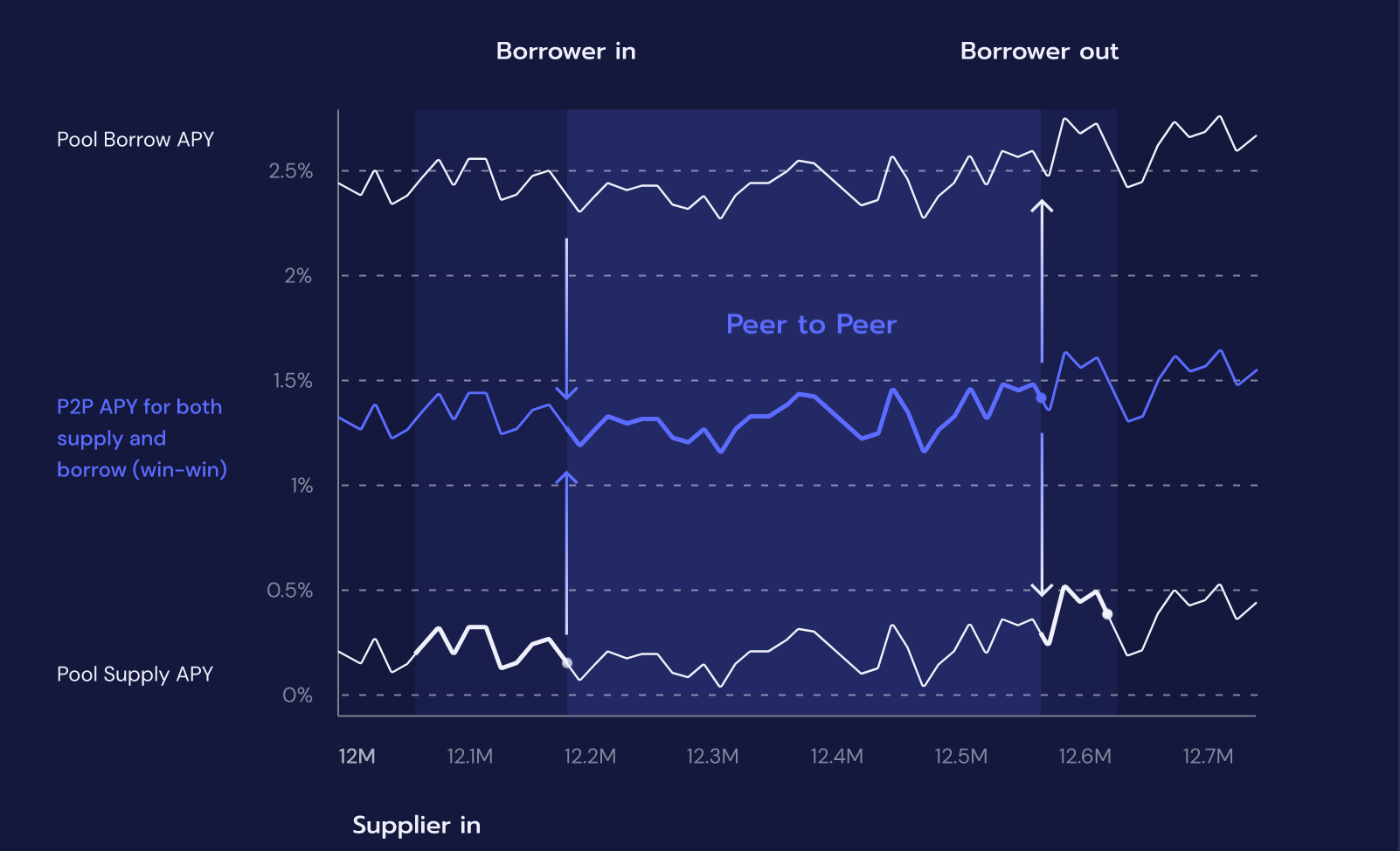

Figure 2 : Aperçu du fonctionnement des taux d'intérêt sur le protocole Morpho

Morpho se concentre donc sur l'optimisation. Il s'agit de permettre aux emprunteurs et aux fournisseurs de bénéficier d'un meilleur taux d'intérêt : plus bas pour les emprunteurs donc ceux-ci paient moins d'intérêts sur un emprunt, tandis que les fournisseurs bénéficient d'un taux plus élevé et sont donc mieux récompensés. Les deux partis y gagnent tout en préservant les mêmes garanties et la même liquidité.

Cela est illustré sur la figure 2, sur laquelle la courbe du milieu illustre les taux apportés par le protocole Morpho. Ce dernier a ainsi pour objectif de contribuer à la libération du plein potentiel de la DeFi par ce biais.

Comment fonctionne Morpho ?

Afin de réussir à remplir l'objectif que nous avons mentionné, le protocole Morpho fonctionne d'une manière particulière. En effet, la liquidité sur Morpho est assignée de manière dynamique aux emprunteurs, au lieu de procéder à un regroupement de la liquidité dans un pool.

Étant donné que la liquidité est assignée de manière dynamique, les fournisseurs de liquidités sont en compétition : c'est là la différence fondamentale avec les protocoles de lending plus classiques. L'expérience utilisateur reste toutefois identique aux autres protocoles de lending comme Compound puisque tout se déroule en backend.

De cette manière, les intérêts payés par l'emprunteur reviennent directement au fournisseur dont la liquidité a été assignée à cet emprunteur. C'est ainsi qu'il est possible d'avoir un taux correspondant entre emprunteur et fournisseur, ou du moins plus proche.

Morpho, comme nous l'avons mentionné, est un protocole qui s'appuie sur les protocoles de lending déjà existants comme Aave et Compound. Ainsi, si la liquidité n'est pas suffisante sur Morpho, le protocole se servira de la liquidité provenant des pools de ces autres protocoles.

Comment est assignée la liquidité ?

Le protocole Morpho maintient une file d'attente prioritaire on-chain, triant les utilisateurs en fonction du montant de cryptomonnaies qu'ils désirent fournir ou emprunter. L’avantage d’une telle méthode de tri tient en la minimisation du coût en gas et la résistance aux attaques Sybil.

Dans le cas d'un nouveau fournisseur offrant de la liquidité sur le protocole, celle-ci est assignée au plus gros emprunteur en premier, ensuite le second, le troisième, jusqu'à ce que la liquidité fournie soit entièrement assignée ou qu'il n'y ait plus d'emprunteurs requérant des fonds.

De manière symétrique, lorsqu'un nouvel emprunteur demande des fonds pour son emprunt, cette demande est mise en relation au plus gros fournisseur en premier, puis le second, jusqu'à ce que sa demande soit satisfaite ou qu'il n'y ait plus de fournisseur.

Les fournisseurs de liquidité et les emprunteurs sont ainsi directement mis en relation sur un modèle en pair à pair. Le protocole Morpho peut choisir librement les taux de prêts et d'emprunts, toutefois ces taux doivent être maintenus dans la fourchette induite par les protocoles sous-jacents pour être efficaces.

Comme nous l'avons vu, dans l'idéal ces deux taux sont identiques, mais ce n'est pas toujours le cas. Ces taux découlent de paramètres provenant de la gouvernance du protocole, mais même un petit écart des taux entre les protocoles sous-jacents et Morpho est bénéfique pour les emprunteurs et les fournisseurs puisque les premiers paient moins d'intérêts et les seconds perçoivent davantage d'intérêts.

À l'avenir, des frais seront ponctionnés par le protocole Morpho pour couvrir les charges du protocole, alimenter sa réserve ou encore pour couvrir une hausse soudaine de la demande en liquidité. Cependant, ce n'est pas encore le cas à l'heure de l'écriture de ces lignes.

Enfin, ces frais ne s'appliqueront qu'aux volumes correspondants en pair à pair, par exemple lorsque la demande d’un emprunteur est satisfaite directement par un ou plusieurs fournisseurs.

Comment les récompenses sont-elles distribuées ?

Morpho transfère automatiquement les récompenses distribuées par les protocoles sous-jacents aux fournisseurs (comme les tokens COMP sur Compound). Concrètement, les fournisseurs peuvent utiliser le protocole Morpho comme s'ils utilisaient directement le protocole sous-jacent.

De plus, Morpho distribue également des récompenses à ses utilisateurs. Toutes les 2 semaines, l'organisation autonome décentralisée (DAO) de Morpho votera sur le montant de tokens MORPHO et sur les jauges du marché pour récompenser ses utilisateurs basés sur leur utilisation du protocole durant la période en question.

La gouvernance décentralisée n'est cependant pas encore implémentée dans l'application à l'heure de l'écriture de ces lignes. De même, vous aurez remarqué qu'il existera donc un token MORPHO, mais nous n'avons que peu d'informations à son sujet pour le moment.

Comment utiliser le protocole Morpho ?

L'application Morpho est très intuitive. Après y avoir connecté votre portefeuille numérique, voici l'interface qui se présentera à vous :

Figure 3 : Aperçu de l'interface de l'application Morpho (avec Compound)

Ici, le protocole sous-jacent utilisé est Compound, mais cela peut être un autre tel qu'Aave. À gauche se trouvent les taux d'intérêt que les fournisseurs perçoivent via Compound tandis qu'à droite se trouvent les taux d'intérêt que les emprunteurs ont à payer via Compound.

La partie intéressante se trouve au milieu de l'interface. La colonne intitulée « P2P APY » affiche les taux d'intérêts proposés par le protocole Morpho, on voit que ceux-ci sont plus intéressants sur les actifs dont il est question que sur le protocole Compound.

En prenant l'exemple de l'UDST, Compound propose 2,17 % de taux pour les fournisseurs et 3,71 % de taux pour les emprunteurs. Le protocole Morpho, lui, grâce aux mécanismes expliqués précédemment, propose un taux de 2,78 % pour les deux partis.

Ainsi, le fournisseur y gagne en percevant plus d'intérêts qu'avec le taux initial de 2,17 % tandis que l'emprunteur y gagne en payant moins d'intérêt sur son emprunt qu'avec le taux initial de 3,71 %.

Notre avis sur le protocole Morpho

Morpho propose un protocole de lending pair à pair très efficient avec ses mécanismes assignant la liquidité directement entre les fournisseurs et les emprunteurs.

S'éloignant du modèle classique du Peer-to-Pool des protocoles de lending de la DeFi, ce nouveau modèle P2P proposé par Morpho permet aux utilisateurs de bénéficier de meilleurs taux d'intérêt.

Ainsi, Morpho est une amélioration des protocoles Compound et Aave, l'utilisateur a donc tout intérêt à utiliser Morpho-Compound s'il utilise déjà Compound et Morpho-Aave s'il utilise déjà Aave. Il est à noter que Morpho-Aave n'est pas encore disponible à l'heure de l'écriture de ces lignes, mais arrivera sous peu.

Morpho parvient ainsi à optimiser ce marché et offre à la DeFi un argument supplémentaire pour attirer de nouveaux potentiels utilisateurs. Le marché du lending décentralisé est d'ores et déjà assez prospère et il conviendra d'observer si Morpho parviendra à capturer une part de ce marché avec ses innovations.

Enfin, les nouveautés telles que l'intégration d'autres protocoles de lending, la gouvernance ou encore le token MORPHO sont très attendues et aideront probablement le protocole à étendre son adoption.

Sources - Figure 1 : Compound ; Figures 2 et 3 : Morpho.

Transparence financière : Nous informons nos lecteurs que l'entreprise Cryptoast SAS et des dirigeants et salariés de l'entreprise Cryptoast SAS ont participé à la levée de fonds de ce projet ou ont pris des participations dans l'entreprise derrière ce projet.

Recevez un récapitulatif de l'actualité crypto chaque jour par mail 👌

Cet article est publié dans le cadre d'une collaboration commerciale. Cryptoast a fait des recherches préalables sur les produits ou services présentés sur cette page mais ne pourrait être tenu responsable, directement ou indirectement, par tout dommage ou perte causé suite à l'utilisation d'un bien ou service mis en avant dans cet article. Les investissements liés aux crypto-actifs sont risqués par nature, les lecteurs doivent faire leurs propres recherches avant d'entreprendre toute action et n’investir que dans les limites de leurs capacités financières. Cet article ne constitue pas un conseil en investissement.